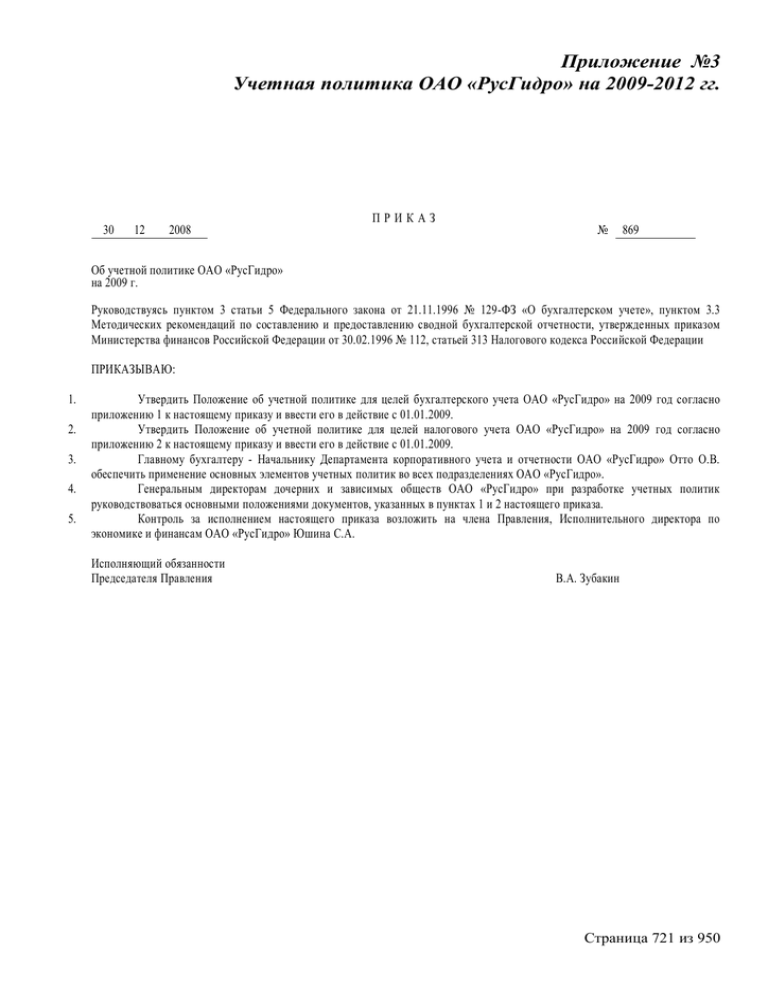

Приложение №3 Учетная политика ОАО «РусГидро» на 2009

реклама