ФОРМИРОВАНИЕ КОРПОРАТИВНОЙ ИНФРАСТРУКТУРЫ

advertisement

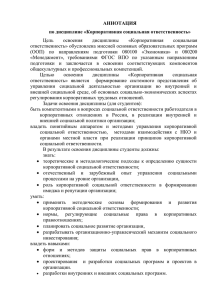

ФИНАНсОВО-КРЕДИТНАЯ СИСТЕМА В организациях преобладает сумма дебиторской задолженности, и темп ее роста больше, чем темп роста кредиторской задолженности. Такая ситуация ведет к дефициту платежных средств, что может привести к неплатежеспособности организации. В таблице 9 мы предлагаем использовать приведенные критерии для оценки финансового состояния предприятий. Анализ показывает, что финансовое состояние производст­венных предприятий России с 2005 по 2009 г. ухудшилось по всем рассмотренным показателям и оценивается как неудовлетворительное. Литература 1. Федеральная служба государственной статистики: электронный ресурс: http://www.gks.ru/wps/wcm/connect/rosstat/ rosstatsite/main/ Формирование корпоративной инфраструктуры банковской системы в условиях рыночной экономики М.Н. Конягина, доцент кафедры банковского дела Санкт-Петербургского государственного университета экономики и финансов, кандидат экономических наук a070278@yandex.ru В статье предложена модель корпоративной инфраструктуры банковского сектора экономики России. Дана характеристика основных ее элементов и обоснована необходимость их развития. Доказана потребность в переводе банковской системы на саморегулирование корпоративных отношений в условиях рыночной экономики. Ключевые слова: коммерческий банк, банковская система, корпоративные отношения, корпоративное управление, корпоративная инфраструктура УДК 336.713 ББК 65.262.1 События 2008–2010 годов, в первую очередь высокая степень флуктуации основных экономических показателей, позволили переоценить перспективы развития национальных экономик, в том числе их финансовых рынков и банковских систем. Можно много рассуждать о негативных последствиях и неблагоприятных возможных сценариях в будущем. Однако хотелось бы увидеть и положительные перспективы. Несомненно, кризисы всегда возвращают экономику назад, разрушая целые системы связей или отдельные их элементы. При этом появляется возможность, учитывая ошибки и недочеты прошлого, создавать более прочные и совершенные связи, повышая их эффективность. Так кризис показал необходимость совершенствования корпоративных стратегий в банковском секторе. Снова был поднят вопрос совершенствования практики корпоративного управления и повышения эффективности корпоративных отношений. Одним из факторов, определяющих перспективы развития корпоративных отношений и корпоративной стратегии банков, а также уровень развития банковской конкуренции является степень развития банковской инфраструктуры, в частности корпоративной инфраструктуры, понимание которой в экономической литературе неоднозначно. В рамках деятельности банков, например, в «Финансово-кредитном энциклопедическом словаре» предлагается следующее определение банковской инфраструктуры: «Совокупность организаций, предприятий и служб, обеспечивающих жизнедеятельность банков» [3, с.69–70]. На наш взгляд, достаточно точное определение банковской инфраструктуры дает в своей работе А.В. Котов, где отмечено, что она представляет собой совокупность институтов, формирующих необходимые условия для осуществления банковской деятельности, содействующих созданию и доведению банковских услуг до их потребителей [4]. Банковская инфраструктура определяет уровень развития и качество функционирования банковской системы России. Однако, несмотря на некоторый прогресс, результаты решения проблем в этих областях нельзя признать соответствующими мировым стандартам финансовой деятельности. На развитие банковского бизнеса влияет не только комплекс макроэкономических факторов и политика власти в области стимулирования банковской системы, но и степень развития банковской инфраструктуры, которая определяет уровень доступа к финансовым ресурсам, каналам коммуникаций. Инфраструктура позволяет повысить безопасность банковского бизнеса, влияет на уровень издержек производства и реализации банковских услуг и т.д. Развитие банковской инфраструктуры для банковского сектора одновременно важно, как по отдельным направлениям, так и комплексно. Основными элементами банковской инфраструктуры по праву являются те, которые обеспечивают производственную деятельность коммерческих банков. Специфику деятельности банков как финансовых посредников, а также связь банковских услуг с движением денежных и информационных потоков определяют специфические требования к обеспеченности банков современным оборудованием, технологиями, информацией. Но также необходимо обратить внимание на инфраструктуру корпоративных отношений банков, которая пересекается практически со всеми направлениями банковской деятельности. Корпоративная инфраструктура банков, на наш взгляд, представляет собой совокупность институтов, формирующих необходимые условия для осуществления корпоративного управления в банках, содействующих внедрению, реализации принципов и стандартов корпоративного управления, а также совершенствованию корпоративных отношений банков. В соответствии с предлагаемым определением, к элементам корпоративной инфраструктуры можно отнести инфраструктурные единицы, объединенные в следующие «блоки»: блок источников и распространителей корпоративной информации, блок оценки качества корпоративного управления, блок подготовки специалистов, система сертификации элементов корпоративной инфраструктуры, система каналов корпоративных коммуникаций. Самым содержательным и действенным структурным элементом является блок источников и распространителей 195 ФИНАНсОВО-КРЕДИТНАЯ СИСТЕМА корпоративной информации. С функциональных позиций информационная инфраструктура банковского бизнеса является системой информации различного рода, поступающей от различных специализированных и неспециализированных источников. Банки нуждаются в разнообразной информации, а также в системе распространения собственной информации, востребованной собственниками, инвесторами, клиентами, контрагентами. Банки получают информацию как собранную специально для текущих или стратегических целей, так и уже имеющуюся у различных организаций, которая может быть использована для достижения ряда целей и задач банковского бизнеса. Также банкам необходимо распространять информацию о себе среди собственников, инвесторов, существующих и потенциальных клиентов и иных внешних и внутренних пользователей. Информационный блок инфраструктуры банковского бизнеса можно представить совокупностью различных информационных и рейтинговых агентств, консалтинговыми и маркетинговыми фирмами, средствами массовой информации и другими компаниями, по роду деятельности которых образуется информация, которая может быть востребована банками для целей банковского бизнеса, а также опубликована ими, в соответствии с требованиями нормативных актов, деловых и общественных традиций, веяний времени. Объективная оценка современного состояния отечественного блока информационной инфраструктуры банковского бизнеса, относимого, в том числе, и к корпоративной инфраструктуре, выявляет множество проблем в этой области. Так, например, многими экспертами признается, что специализированных компаний этой сферы, работающих исключительно или преимущественно для банковского сектора, практически нет. И это является серьезной проблемой в особенности в рамках банковского маркетинга. Центральным источником и распространителем информации для коммерческих банков, в том числе финансовой, статистической, экспертной и маркетинговой, является Банк России (на официальном сайте Банка России <http://www.cbr.ru/> размещается финансовая отчетность коммерческих банков, информационно-аналитические обзоры, статистическая информация по банковской системе России и региональным рынкам банковских услуг). Специфика российского информационного рынка такова, что разнообразные консалтинговые фирмы, информационные и маркетинговые агентства, занимающиеся подбором информации и маркетинговыми исследованиями, призваны удовлетворить существенную долю потребностей коммерческих банков в информации, обеспечивающей текущую деятельность и стратегическое управление. При этом анализ рынка консалтинговых услуг доказывает недостаточную развитость российского консалтинга и одновременно низкий спрос на него. Так на долю услуг финансовому сектору приходится немногим более 10% всей выручки консалтинговых фирм. Это позволяет сделать вывод, что основными и наиболее прибыльными направлениями консалтинга являются услуги нефинансовому сектору экономики. Существенным шагом к развитию корпоративных отношений, конкуренции в банковском секторе, стимулированию процесса взаимодействия банков с реальным сектором экономики, а также непосредственно информационной составляющей корпоративной инфраструктуры стало принятие Федерального закона РФ от 30.12.2004 г. ¹218-ФЗ «О кредитных историях» и формирование системы бюро кредитных историй. Однако, по оценкам специалистов, существующая ситуация на конец 2009 г. с системой бюро кредитных историй и ее трансформацией через влияние крупных банков, должна подлежать реформированию. Причиной тому становится угроза монополизации крупными банками рынка кредитной информации. Поэтому ряд авторов считают разумным пересмотреть упомянутый закон и предлагают Банк России в качестве основного регулятора рынка кредитных историй и деятельности соответствующих бюро в России. К другим элементам информационного блока в системе корпоративной инфраструктуры необходимо отнести профессиональные ассоциации и союзы. Так, в частности, региональные ассоциации коммерческих банков России, а также Ассоциация российских банков (АРБ) играют важную роль в сборе и распространении информации, полезной для развития корпоративных отношений. 196 В развитых странах, несмотря на кризис и падение доверия общественности, важным источником и одновременно распространителями информации являются рейтинговые агентства. На них ориентируются инвесторы, клиенты. Банк России, например, в рамках процедуры повышения капитализации российских банков, в соответствии с Федеральным законом ¹181-ФЗ от 18.07.2009 г., ориентируется на рейтинги долгосрочной кредитоспособности рассматриваемых банков (перечень рейтинговых агентств для определения качества долгосрочной кредитоспособности банков определяется Правительством Российский Федерации). В рамках развития корпоративной инфраструктуры представляют интерес рейтинги корпоративного управления, которые сегодня на российском рынке представлены только у рейтинговых агентств Standard&Poor’s и «Эксперт РА». Важным источником и распространителем информации в современном мире являются средства массовой информации (СМИ): телевидение, радио, печатные и электронные издания. Через СМИ распространяется официальная информация, сведения рекламного характера, информация, обязательная к опубликованию, и прочие ее виды. Нельзя обойти вниманием самостоятельно формируемые рядом банков элементы блока источников и распространения корпоративной информации. Традиционно это отделы, где работают штатные специалисты банка по сбору, анализу и обработке данных, формированию необходимых сведений и их распространению. Такой отдел представляет альтернативу заказным исследованиям и обращениям к сторонним консультациям. Преимуществом такого элемента является индивидуальный для банка подбор специалистов, что гарантирует профессионализм их суждения, возможность контролировать рабочий процесс отдела, знание особенностей кредитной организации и анализ информации именно с ее позиций. К недостаткам же можно отнести высокую стоимость содержания такого отдела, потребность организации разнообразных условий работы, которые востребованы эпизодически, и ограниченность суждений специалистов такого отдела обычно только с позиции работника банка. Поэтому редкие российские банки создают такие отделы. Необходимо особо отметить перспективную роль научноисследовательских институтов, средних специальных и высших учебных заведений России. В силу специфики их деятельности, в этих учреждениях накоплен серьезный опыт методической работы, сформирован профессиональный коллектив. Например, высшие учебные заведения накопили серьезный объем информации, полезной не только при анализе корпоративных отношений, но и банковской деятельности в целом. Эта информация постоянно пополняется и актуализируется. Сотрудничество с НИИ, средними специальными и высшими учебными заведениями в области сбора, обработки, анализа информации, внедрения предложений, распространения некоторой информации позволят банкам экономить время и, соответственно, средства на проведение специфических исследований. Вторая комплексная составляющая корпоративной инфраструктуры — блок оценки качества корпоративного управления. В рамках этого блока традиционно рассматриваются следующие элементы: — самостоятельная оценка качества корпоративного управления по разработанным или рекомендованным методикам в рамках внутреннего аудита и контроля; — оценка качества корпоративного управления, проводимая регулятором, в соответствии с утвержденными им же регламентом и процедурами; — аудит корпоративного управления, проводимый аудиторскими компаниями, имеющими соответствующих специалистов, часто одновременно с аудитом финансовой отчетности; — рейтинговая оценка корпоративного управления в банке, осуществляемая рейтинговыми агентствами по оригинальным методикам с публикацией результатов. Элементы указанного блока могут присутствовать в рамках одной модели корпоративного управления. Однако исследование опыта сформированных моделей корпоративного управления позволяет выявить следующие особенности. Во-первых, в развитой части современного мира нет обязательной оценки качества корпоративного управления. Это добровольная процедура для компаний, в том числе и банков, проведение которой помогает им создать и подтвердить положительный имидж. Во- ФИНАНсОВО-КРЕДИТНАЯ СИСТЕМА вторых, внешний аудит качества корпоративного управления и присвоение рейтинга корпоративного управления — это, по сути, альтернативные процедуры. Приоритеты компаний, в том числе банков, в выборе между ними зависит от сформировавшейся структуры собственности в стране и соответственной модели корпоративного управления. Так в странах с преобладанием инсайдерской модели корпоративного управления широко востребован аудит качества корпоративного управления. Результаты его подробно раскрываются лишь среди участников внутренней корпоративной среды. Преобладание же аутсайдерской модели корпоративного управления популяризовало рейтинги корпоративного управления, процедуру присвоения которых банки этих стран активно проходят. Правда публикация этого вида рейтингов банков осуществляется среди компаний других сфер и отраслей, т.е. нет отдельных рейтингов корпоративного управления банков. Иными словами, западная практика не выделяет особенностей корпоративного управления в коммерческих банках, которые бы обусловили их отличительную оценку. Одновременно, в системе корпоративного управления в банках «возрастает роль внутреннего и внешнего аудита. При этом усиливается независимость внутреннего аудита и повышается статус аудиторов. Заключения и рекомендации аудиторов становятся неотъемлемым элементом информационной базы, используемой при выработке управленческих решений» [5]. А так как корпоративное управление объективно становится стратегическим фактором в банковском менеджменте, то и аудиту качества корпоративного управления должно быть отведено место в рамках корпоративной инфраструктуры банков. Третий блок элементов корпоративной инфраструктуры затрагивает область подготовки специалистов корпоративных отношений. К таким специалистам относятся независимые директора, аудиторы качества корпоративного управления, преподаватели и ведущие тренинговых программ, специализированные методисты и аналитики. Сегодня подготовка названных специалистов в России практически не осуществляется. Недавно в список образовательных дисциплин введен курс «Корпоративное управление». При этом он читается очень узкому кругу специальностей. Слушатели и студенты, обучающиеся по специальности «Финансы и кредит», в рамках которой получает образование основной состав работников банков, традиционно лишены возможности с ним ознакомиться на лекциях. Такая ситуация может быть объяснена тем, что, во-первых, в современных отечественных банках, в отличие от многих крупных компаний, независимые директора представлены крайне редко. При этом необходимость функционирования института независимых директоров уже ощутима в особенности в банках, акции которых активно торгуются на фондовом рынке. Во-вторых, отечественный опыт корпоративного управления в банках пока не привел к осознанию, что стратегические решения в кредитных организациях должны приниматься специалистами, обладающими знаниями и опытом работы именно в банковской сфере. Эксперты с такой же специализацией должны оценивать качество корпоративного управления в банках, анализировать его изменения, грамотно проводя сравнение и обосновывая динамику уровня. Специальный опыт необходим и ведущим тренинговых программ. Вероятно, именно поэтому обозначенный нами третий блок корпоративной инфраструктуры в России пока не развит. Он должен быть представлен высшими и средними специальными учебными заведениям, ассоциациями и союзами, а также, возможно, комплексом самостоятельно организуемых и проводимых банками тренинговых программ. Четвертым блоком корпоративной инфраструктуры должна стать система сертификации элементов корпоративной инфраструктуры. Так как внедрение корпоративного управления признается мировым сообществом в лице Базельского комитета и Организации экономического сотрудничества и развития добровольным процессом, то, по нашему мнению, нет необходимости жесткого государственного регулирования формирования и функционирования корпоративной инфраструктуры в рамках выполнения ею описываемых функций. При этом участникам внешней корпоративной среды важно изначально установить планку качества работы элементов корпоративной инфраструктуры, принять меры во избежание недобросовестной практики. Поэтому, на наш взгляд, система сертификации специалистов в области корпоративного управления и корпоративных отно- шений может наилучшим образом вписаться в корпоративную инфраструктуру отечественной банковской системы. Создание этой системы уже сегодня может быть расценено как своевременный шаг, рассчитанный на ее совершенствование и адаптацию к формирующейся отечественной модели корпоративного управления. Главным звеном системы сертификации элементов банковской корпоративной инфраструктуры должен стать регулятор. В России это Центральный банк РФ. Причиной тому является серьезное влияние корпоративной инфраструктуры на банковскую систему, необходимость гармоничного развития банковского сектора, авторитет Банка России и удобство исполнения функций делегирования полномочий на сертификацию и контроля их исполнения. Непосредственными исполнителями в рамках системы сертификации могут стать узкий круг специализированных высших учебных заведений, организующих специальные программы по подготовке, сертификации и повышению квалификации сертифицированных независимых директоров, аудиторов качества корпоративного управления, специализированных преподавателей и тренеров. Этот же узкий круг специализированных высших учебных заведений, определенный регулятором, должен участвовать в разработке и утверждать учебные и контрольные программы, а также дисциплины для повышения квалификации сертифицированными специалистами. Блоком, объединяющим уже описанные элементы корпоративной инфраструктуры, призвана стать система каналов корпоративных коммуникаций. Современные информационные технологии и уровень развития коммуникационных каналов позволяет формировать такую их систему, которая была бы ориентирована на модель корпоративного управления, распространенную или формируемую в стране, служа достижению стратегических целей и решению функциональных задач. Это важно как с позиции повышения прозрачности банковской деятельности, управления банками, так и с позиции оперативности и точности распространения информации. Обобщенная схема корпоративной инфраструктуры коммерческих банков, которую мы рекомендуем формировать в свете внедрения лучшей практики корпоративного управления и корпоративных отношений банков, представлена на рис. 1. Дальнейшее совершенствование информационных коммуникаций в рамках корпоративной инфраструктуры постепенно приведет к устранению информационной асимметрии, которая является актуальной проблемой корпоративного управления. Более осведомленные о состоянии банковской отрасли клиенты смогут выбирать банк, оптимально подходящий для обслуживания, что неизбежно усилит конкуренцию между банками. С позиции банков, это также улучшит конкурентную среду, так как намерения конкурентов станут яснее и оценка реальных конкурентных позиций будет надежнее. Таким образом, формирование корпоративной инфраструктуры банковской системы, наряду с внедрением мероприятий по повышению траспарентности банковской деятельности, является одним из приоритетных направлений стратегии восстановления и развития отечественной банковской системы в ближайшее десятилетие. В основу развития корпоративной инфраструктуры должно быть заложено: 1)создание определенной системы мониторинга корпоративных отношений, соответствующей внедряемой модели корпоративного управления, 2)система сертификации, 3)система обучения, 4)закрепленная законодательно процедура информационного обмена между участниками системы сертификации, Банком России и, вероятно, на начальных этапах, агентами, осуществляющими мониторинг и предоставление информации о состоянии конкуренции и конкурентной среды как по России в целом, так и по регионам. Функционирование корпоративной инфраструктуры, на наш взгляд, способно стимулировать развитие стратегического планирования в банках с ориентацией не только на интересы собственников, но и других заинтересованных сторон, что в характере деловых и культурных традиций нашей страны. Кроме того, это усилит конкуренцию на рынке банковских услуг и одновременно повысит его управляемость посредством рыночных механизмов. 197 ФИНАНсОВО-КРЕДИТНАЯ СИСТЕМА Блок оценки качества корпоративного управления Блок источников и распространителей корпоративной информации Блок подготовки специалистов Система сертификации элементов корпоративной инфраструктуры Научно-исследовательские институты, средние специальные и высшие учебные заведения Регулятор банковской системы – Банк России Внутренние структурные подразделения банков, созданные в соответствующих целях Ассоциации коммерческих банков и профессиональные союзы Рейтинговые агентства Аудиторские компании Маркетинговые агентства и консалтинговые фирмы Бюро кредитных историй Средства массовой информации Система каналов корпоративных коммуникаций Рис. 1. Схема корпоративной инфраструктуры коммерческих банков 198 ФИНАНсОВО-КРЕДИТНАЯ СИСТЕМА Литература 1. Федеральный закон РФ от 30 декабря 2004 г. ¹ 218-ФЗ «О кредитных историях» (ред. от 24.07.2007) — [Электронный ресурс]. — Режим доступа: http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=LAW;n=70212 2.Федеральный закон РФ от 18 июля 2009 г. ¹ 181-ФЗ «Об использовании государственных ценных бумаг Российской Федерации для повышения капитализации банков» // Российская газета от 21 июля 2009 г. — [Электронный ресурс]. — Режим доступа: http://www.rg.ru/2009/07/21/banki-dok.html 3.Финансово-кредитный энциклопедический словарь / Под ред. А.Г. Грязновой. — М.: Финансы и статистика, 2002. — С. 69–70. 4.Котов А.В. Формирование и развитие банковской инфраструктуры в России: Автореф. дисс. ... д.э.н. — Саратов, 2004. 5.Белоглазова Г.Н. Современный банковский бизнес. Ответы на вызов времени // Проблемы современной экономики. — 2002. — ¹1. — [Электронный ресурс]. — Режим доступа: http://www.m-economy.ru/art.php3?artid=11350 ФИДУЦИАРНЫЙ РЕЙТИНГ ФИЗИЧЕСКИХ ЛИЦ КАК ОСНОВА ЧАСТНОЙ ЭМИССИИ ДЕНЕГ К.Ю. Суриков, начальник Главного управления Банка России по Самарской области intermarketing@finec.ru В статье на основе анализа этапов эволюции доверия к отдельным средствам платежа, рассматриваются действующие источники наполнения экономики деньгами и имеющиеся технические возможности. Обосновывается возможность в будущем внедрения нового способа выпуска денег в обращение — частной эмиссии, осуществляемой посредством прямого кредитования человека государством в лице Центрального банка. Вводится понятие фидуциарного рейтинга физического лица, выставляемого специальной кредитно-рейтинговой системой, использующей всю имеющуюся о субъекте информацию и возможности искусственного интеллекта. Предлагается система критериев оценки отдельного субъекта. Обосновывается значимость внедрения фидуциарного рейтинга в деле повышения качества человеческого капитала и повышения уровня доверия в обществе. Ключевые слова: частная эмиссия, кредитно-рейтинговая система, фидуциарный рейтинг ББК У26(0)229.5+У010.102 «Политические потребности сегодняшнего дня����������� не ���������� должны волновать ученого-экономиста. Его задача�������������������� заключается ������������������� в том, чтобы сделать политически возможным то, что сегодня еще политически невозможно». Ф. Хайек Широкое обсуждение проекта федерального закона о национальной платежной системе вызвало целый ряд вопросов, касающихся как технических аспектов организации расчетов, так и относящихся к глубинным аспектам теории денег. Ведь объективно, что развитие новых электронных платежных систем не только совершенствует механизмы, посредством которых могут свободно производиться расчеты по операциям, но и открывает новые горизонты в процессе создания денег. Так, введение в закон понятия «электронные деньги» не только не дает понимания их сущности, но и вообще ставит под сомнение их существование как таковых. Возникает множество вопросов, например, кто их эмитент, как они отражаются в балансах Центрального банка, коммерческого банка, предприятия, какие функции денег они сохраняют, а какие теряют, чем вообще отличаются от безналичных денег и вообще отличаются ли? С одной стороны, развитие техники делает жизнь комфортней, с другой — ее усложняет. Но чем сложнее социальная система, тем трудней она управляема. Это обуславливает необходимость перехода к новым способам управления людьми, в том числе с помощью финансовых механизмов, изменяющих саму сущность денег, не говоря уже об их форме и функциях. Поскольку деньги являются фундаментом для функционирования экономики, основывающейся на обмене и кредите, то любые два экономических агента могут договориться о том, какие средства платежа использовать для взаимных расчетов. Однако, признание той или иной формы денег будет зависеть от уверенности получателя в том, что любая третья сторона впоследствии примет эти деньги в сделке. Форма платежного средства зависит от уровня доверия, которое испытывают участники сделки друг к другу. На первоначальных этапах развития обменных отношений, когда информация о субъекте, а соответственно и доверие к нему было минимальным, в основе взаимодействия лежало доверие к природе, к его природным элементам, и в частности к золоту. Золото — это ничье (десубъективизированное) обязательство, которое удобно принимать в качестве расчетов людям, не знающим и потому не доверяющим друг другу. В дальнейшем, доверие к природе (золоту) заменялось на доверие к государству как эмитенту бумажных денег. Далее, оно перешло к банкам, которым государство доверило безналичную эмиссию денег, и на компании, которые выпускают финансовые инструменты. Другими словами, при росте информационной составляющей о субъекте и формировании к нему доверия появляется возможность в качестве оплаты принимать его обещание. Таким образом, деньги могут эмитировать: государство (наличные и безналичные), коммерческие банки (безналичные), компании (векселя, акции, облигации). Логика этой финансовой эволюции неизбежно ведет к тому, что когда-то возникнет такой момент, когда отдельно взятый человек, на правах самостоятельного субъекта экономики сможет эмитировать свои частные деньги на базе имеющейся о нем информации и формирующемся доверии. Так или иначе, вся эта система обязательств привязана к государственным деньгам, которые в свою очередь привязаны к золотовалютным резервам. В условиях нестабильности вся эта долговая цепочка становится крайне уязвимой вследствие дискредитации заявленных обещаний и в итоге происходит возврат к природе, то есть к золоту. Однако золота, сколько бы его ни было и как бы оно ни дорожало, все равно не хватает для обеспечения всех нужд растущей экономики. Такова алхимия финансов. 199