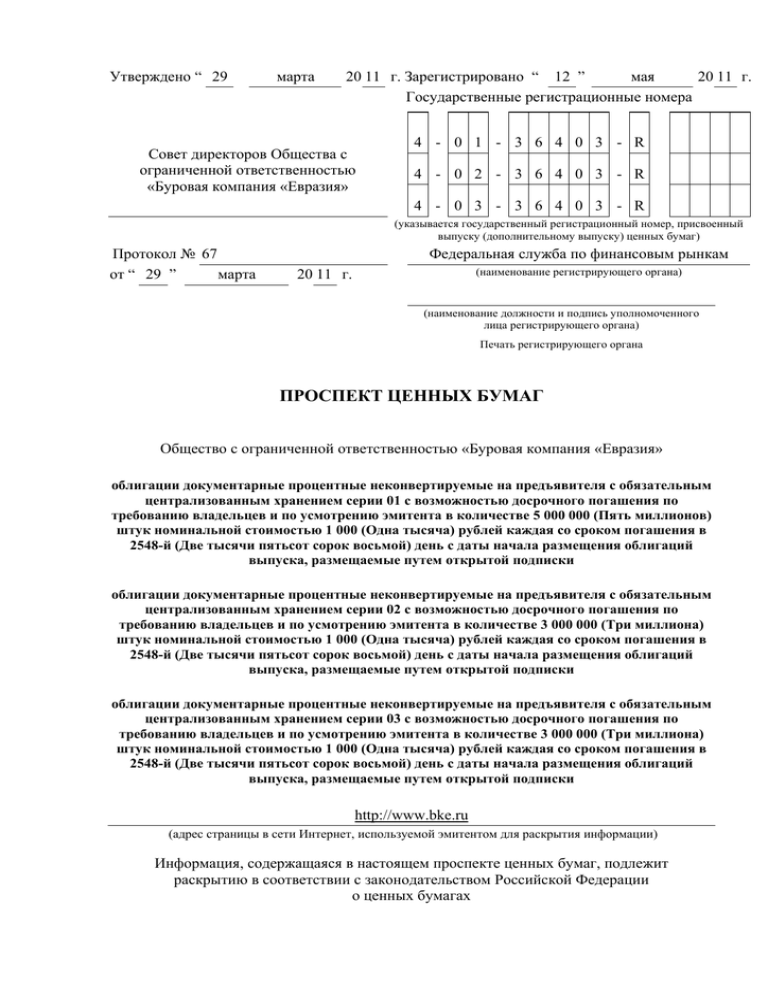

проспект ценных бумаг - Буровая компания «Евразия

реклама