РИСКИ ФИНАНСОВЫХ ВЛОЖЕНИЙ ПРЕДПРИЯТИЙ

реклама

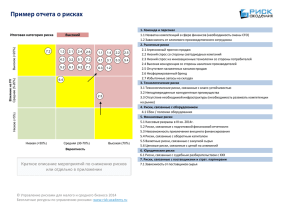

Вестник Челябинского государственного университета. 2010. № 27 (208). Экономика. Вып. 29. С. 92–95. М. И. Сакович РИСКИ ФИНАНСОВЫХ ВЛОЖЕНИЙ ПРЕДПРИЯТИЙ: СУЩНОСТЬ, КЛАССИФИКАЦИЯ, УПРАВЛЕНИЕ Рассмотрены вопросы, касающиеся рисков финансовых вложений предприятий. Приведён анализ многообразия трактовок понятия «риск», соотношения понятий «риск» и «неопределённость». Выделены аспекты риска и рисковой ситуации, дано определение финансового риска. Показаны подходы к управлению рисками, сформулированы основополагающие принципы управления рисками финансовых вложений предприятий, предложена классификация моделей поведения в рисковой ситуации, дана их характеристика. Ключевые слова: риск, финансовый риск, финансовые вложения предприятия, риски финансовых вложений предприятия, управление риском. В современном мире, характеризующемся глобализацией экономики, международной общественной интеграцией, особенную актуальность приобрели научные исследования различных рисков, в особенности финансовых, поскольку их влияние отличается многосторонностью и всеобщностью. Следует отметить, что риск является одним из древнейших понятий, которыми оперирует человечество. Так, первые упоминания этого термина относятся ещё к временам Гомера применительно к «опасности лавирования между скал». Примеры страхования грузов от опасности гибели или повреждения судов при перевозке грузов были зафиксированы в третьем тысячелетии до нашей эры в Финикии. Однако теоретические аспекты этой категории стали вопросом научных разработок гораздо позднее. Начальный этап формирования основных принципов теории риска в предпринимательской деятельности связан в первую очередь с работами А. Смита, который рассмат­ривал теорию предпринимательского риска на примерах оплаты труда наёмных рабочих, функционирования лотерей, практики страхового дела. Первые попытки оценки рисковых решений были предприняты Д. Бернулли, который утверждал, что математическое ожидание выигрыша определяется с учётом субъективной оценки. К. Маркс указывал на прямую связь между инновационной деятельностью предприятия, т. е. высокорисковой, и возможностью получения сверхдоходов. Вопросами теории риска также занимались такие экономисты, как Й. Шумпетер, Ф. Найт, Дж. Кейнс [1. С. 9–16]. Однако до сегодняшнего дня это понятие остается не до конца изученным и существуют разночтения в его трактовке. Современная теория риска, получившая своё развитие в 50-х годах ������������������������� XX����������������������� в., базируется преимущественно на трудах Г. Марковица, Дж. Тобина, В. Шарпа, Ф. Блэка, М. Шоулза, Р. Мертона. Среди учёных нет единого мнения в отношении определении экономический категории «риск». К рассмотрению этого понятия обращались А. Дамодаран, З. Боди, Р. Мертон, В. Шарп, Р. Гибсон, М. У. Эллиотт, И. Бланк, А. С. Шапкин, В. А. Шапкин, А. В. Воронцовский, Г. В. Чернова, А. А. Кудрявцев и др. Учёные трактуют риск как некую колеблемость, которая может привести к последствиям с определённой вероятностью. Анализ различных трактовок понятия «риск» свидетельствует о том, что большинство учёных в определении риска опираются на термин «неопределённость». Однако нельзя говорить о тождестве риска и неопределённости. Такой же вывод можно найти и в различных литературных источниках. Неопределённость представляет собой ситуацию, когда полный набор результатов неизвестен [1. С. 17]. Неопределённость, в отличие от риска, не поддаётся количественному и качественному измерению. Риск же является вероятностной величиной, то есть поддаётся измерению. Поэтому, по нашему мнению, риск можно считать частным случаем неопределённости. Риск — это неопределённость, поддающаяся качественной оценке и количественному исчислению. Риск является конкретной характеристикой какого-либо действия или бездействия. Чаще всего риск определяют через такие статистические переменные, как дисперсия, стандартное отклонение, математическое ожидание. Помимо возможности количественного измерения риска нельзя забывать и о его качествен- Риски финансовых вложений предприятий: сущность, классификация, управление ных характеристиках. Именно качественные характеристики классифицируют риски. Наиболее развёрнутая классификация рисков представлена Г. В. Черновой и А. А. Кудрявцевым, которые приводят классификацию по типу объекта, причине, природе ущерба, типичности отрицательных последствий, специфике исходов, месту появления, степени зависимости ущерба от исходного события, уровню проявления негативных последствий, времени, характеру влияния, степени диверсификации, степени предсказуемости, финансовым последствиям, характеру распределения расходов [8. С. 22–35]. А. Шапкин также даёт достаточно развёрнутую схему классификации рисков, подразделяя риски на чистые и спекулятивные. Под спекулятивными рисками он понимает исключительно финансовые риски, при этом коммерческие риски и, как следствие, инвестиционные риски он относит в равной степени и к чистым, и к спекулятивным [10. С. 11]. Другую классификацию риска предлагает М. У. Эллиотт, подразделяя риски на операционные и финансовые [11. С. 6]. Операционные риски, по его мнению, включают: бизнес-риск, эксплуатационный, кредитный, опасности потери репутации, финансовый (в аспекте несостоятельности в выполнении обязательств). Финансовые риски включают: процентный, валютный и риск изменения цены товара. При этом последнюю группу автор считает рыночным риском. Как показывает приведённый анализ, мнения учёных в отношении интерпретации понятия «риск» разделились: одни связывают риск исключительно с негативными последствиями (И. Бланк, Г. В. Чернова, А. А. Кудрявцев), другие, соглашаясь с ними, добавляют и позитивные (А. Дамодаран, З. Боди и Р. Мертон, В. Шарп, Р. Гибсон, А. С. Шапкин, А. В. Лансков, А. В. Во­ ронцовский, М. У. Эллиотт). Исходя из вышеизложенного, можно сделать вывод о том, что большинство авторов склоняется к определению: риск — это вероятность отклонения результата от запланированных показателей, то есть это понятие включает в себя исход как хуже ожидаемого, так и лучше. Но такая трактовка актуальна именно для понятия финансового риска. Особенность восприятия риска состоит в том, что отклонение от запланированных значений в положительную сторону будет восприниматься с иной качественной оценкой. 93 Убытки, возникающие в результате осуществления рисков, можно характеризовать в аспектах их тяжести и частоты наступления [11. С. 12]. В вопросе исследования рисков финансовых вложений важным является анализ структуры риска. Г. В. Чернова и А. А. Кудрявцев выделяют следующие структурные характеристики риска: наличие опасности; подверженность риску; уязвимость, т. е. чувствительность к риску; взаимодействие с другими рисками [8. С. 13]. Можно заметить, что предполагается наличие только негативных последствий риска. А. С. Шапкин [10. С. 6] выделяет характерные моменты рисковой ситуации: случайный характер события; наличие альтернативных решений; известны (или можно определить) вероятности исходов и ожидаемые результаты; существует вероятность убытков или получения дополнительной прибыли. Здесь уже присутствуют как отрицательные исходы риска, так и положительные. Обобщив вышесказанное, сформулируем развёрнутое представление о риске и рисковой ситуации. Риск и рисковая ситуация характеризуются следующими аспектами: –– неопределённость результатов действия или бездействия; –– известны возможные исходы (результаты); –– вероятность наступления того или иного исхода возможно оценить. Некоторые учёные, например А. С. Шапкин, А. В. Лансков, называют в числе характеристик рисковой ситуации наличие альтернатив выбора. С нашей точки зрения, нет необходимости выделять этот фактор, так как уже действие или отказ от действия представляет собой альтернативу решений. Опираясь на выделенные выше характеристики рисков и рисковых ситуаций, сформулируем определения финансового риска и риска финансовых вложений. Финансовым риском следует называть вероятность наступления такого исхода, который приведёт к изменению финансовых показателей деятельности предприятия (в первую очередь доходности и эффективности деятельности). Риски финансовых вложений связаны с изменением доходности и являются частным случаем инвестиционных рисков предприятия. Представляется существенным обратить внимание ещё на одну классификацию рисков — по уровню финансовых потерь, предложенную 94 В. В. Бочаровым и В. Е. Леонтьевым [3. С. 429], т. к. она играет существенную роль в управлении рисками и связана с системой оценки рисков. В этом случае выделяют: допустимый финансовый риск; критический финансовый риск; катастрофический финансовый риск. Управление рисками — это процесс целенаправленного воздействия на рисковую ситуацию с целью минимизации возможных негативных последствий. В процессе управления рисками следует исходить из задач, принципов и этапов управления рисками. И. Бланк называет следующие задачи управления рисками: выявление сфер повышенного риска; оценка вероятности наступления риска и потерь; минимизация риска при сохранении доходности; минимизация возможных потерь [1. С. 38]. Г. В. Чернова и А. А. Кудрявцев формулируют принципы управления рисками: управление рисками — часть общего менеджмента фирмы; особенности управления отражаются на целях и задачах; следует учитывать внешние и внутренние ограничения; единая политика по управлению рисками; процесс носит динамический характер [8. С. 47]. По мнению З. Боди и Р. Мертона, этапы управления рисками выглядят следующим образом: выявление рисков; оценка рисков; выбор приёмов управления; реализация приёмов; оценка результатов [2. С. 220]. Аналогичную схему управления рисками предлагают и другие учёные, в частности А. С. Шапкин, И. Бланк. Мы согласны с предложенными этапами управления риском. В нашем исследовании была принята именно такая схема управления рисками. Особую важность в решении проблем финансовых рисков имеют методы снижения рисков. А. С. Шапкин называет следующие методы снижения рисков: диверсификация; страхование; хеджирование; лимитирование; резервирование средств (самострахование); приобретение дополнительной информации [10. С. 288]. А. В. Лансков приводит несколько другой перечень методов управления рисками: уклонение; диверсификация; компенсация; локализация [7. С. 63]. З. Боди и Р. Мертон определяют следующие приемы управления рисками: избежание; предотвращение ущерба; принятие риска (готовность покрыть из собственных ресурсов); перенос рисков (включает в себя: хеджирование; страхование; диверсификацию) [2. С. 221]. М. И. Сакович Представляется целесообразным выделить следующие основополагающие принципы управления рисками финансовых вложений пред­ приятий: –– минимизация риска при сохранении доходности инвестиций; –– минимизация возможных потерь; –– динамический характер управления. Рассмотрев изложенные выше приёмы и методы управления рисками, считаем возможным предложить следующую классификацию моделей поведения в рисковой ситуации: 1. Избежание рисков. 2. Принятие рисков (диверсификация, компенсация, лимитирование). 3. Перенос риска (хеджирование, страхование). Первая модель поведения в рисковой ситуации, избежание риска, в сущности не является методом управления риском, так как подразумевает отказ от риска и отказ от возможного дохода, а это противоречит принципу управления рисками: снижение риска при сохранении доходности. Диверсификация позволяет снижать общий риск, минимизируя влияние индивидуальных (несистематических) рисков, входящих в портфель инструментов, однако она не защищает портфель финансовых вложений от систематических рисков. Вероятность потерь снижается, но доходность инвестиций в большинстве случаев диверсификации усредняется. Компенсация подразумевает создание предприятием резервного фонда для покрытия убытков (можно назвать такой способ самострахованием). Такой метод является весьма условным, так как сохранение доходности инвестиций происходит за счёт оттока денежных средств из резервного фонда предприятия. Следовательно, предприятие при наступлении негативной ситуации терпит убытки, но эти убытки не влияют существенным образом на эффективность работы предприятия в целом. Лимитирование — установление некоего лимита (предела), например, предельных сумм расходов, обеспечения, цены продажи (покупки) и т. д. Лимитирование позволяет контролировать риск и не допускать его увеличения сверх заранее определённых лимитов. Однако при таком способе потенциальная доходность также ограничивается, подобно риску. Все модели поведения группы «принятие рисков» (диверсификация, компенсация, лимити- 95 Риски финансовых вложений предприятий: сущность, классификация, управление рование) направлены в первую очередь на минимизацию потерь предприятия в рисковой ситуации, при этом сохранение доходности инвестиций или деятельности предприятия в целом не гарантируется. Страхование представляет собой вариант прямого взаимодействия по поводу переноса риска. Страховая компания принимает на себя обязательства возместить ущерб при наступлении страхового случая при условии уплаты страховой премии. Такая ситуация является предпоч­ тительной для предприятия, так как она предполагает устранение риска при сохранении эффективности инвестиций. Но следует учесть следующий фактор: страховая компания не возьмёт на себя заведомо высокий риск, так как является коммерческим предприятием и заинтересована в получении прибыли. Хеджирование — это страхование рисков путём покупки производных ценных бумаг. Покупка опциона также подразумевает уплату за право пользования этой ценной бумагой определённой денежной суммы — премии. В случае хеджирования можно сказать, что предприятие переносит свои риски на рынок в целом. Однако не любую операцию возможно хеджировать. Можно сделать вывод о том, что методики переноса риска являются более эффективными, нежели методики принятия риска, так как при уплате сравнительно небольшой денежной суммы предприятие получает гарантию возмещения нанесённого ущерба, при этом потенциальная доходность инвестиций остаётся неизменной. Однако применение методов этой группы ограничено причинами, не зависящими от предприятия. Резюмируя вышеизложенное, отметим следующее. Понятие «риск» неоднозначно и зависит от контекста, в котором употребляется. Существует несколько методов управления рисками, но все они имеют недостатки и ни один не может быть признан идеальным способом поведения в рисковой ситуации. Таким образом, возникает потребность совершенствования одного или нескольких методов управления рисками для повышения эффективности снижения негативных последствий риска. Список литературы 1. Бланк, И. А. Управление финансовыми рисками / И. А. Бланк. Киев : Ника-Центр, 2005. 2. Боди, З. Финансы : пер. с англ. / З. Боди, Р. Мертон. М. : Вильямс, 2007. 3. Бочаров, В. В. Корпоративные финансы / В. В. Бочаров, В. Е. Леонтьев. СПб. : Питер, 2004. 4. Воронцовский, А. В. Управление рисками : учеб. пособие / А. В. Воронцовский. СПб. : Изд-во С-Петерб. ун-та, 2000. 5. Гибсон, Р. Формирование инвестиционного портфеля: управление финансовыми рисками : пер. с англ. / Р. Гибсон. 2-е изд., испр. М. : Альпина Бизнес Букс, 2008. 6. Дамодаран, А. Инвестиционная оценка. Инструменты и техника оценки любых активов : пер. с англ. / А. Дамодаран. М. : Альпина Бизнес Букс, 2004. 7. Лансков, А. В. Риски на предприятии: классификация, анализ и управление / А. В. Лансков, Е. П. Фомин, В. А. Чумак. Самара : Изд-во Самар. гос. ун-та, 2005. 8. Чернова, Г. В. Управление рисками : учеб. пособие / Г. В. Чернова, А. А. Кудрявцев. М. : ТК Велби : Проспект, 2005. 9. Шарп, У. Ф. Инвестиции : учеб. для вузов : пер. с англ. / У. Шарп, Г. Александер, Дж. Бэйли. М. : Инфра-М, 2006. 10. Шапкин, А. С. Экономические и финансовые риски. Оценка, управление, портфель инвес­ тиций / А. С. Шапкин. 3-е изд. М. : Дашков и К, 2005. 11. Эллиотт, М. У. Основы финансирования риска / М. У. Эллиотт ; пер. с англ. и науч. ред. И. Б. Кот­лобовского. М. : Инфра-М, 2007.