Привязанные к индексу облигации Предложение привязанных к индексу облигаций «Валюта Китая»

реклама

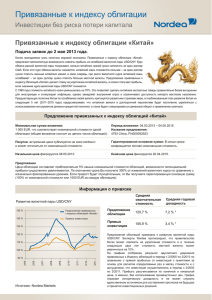

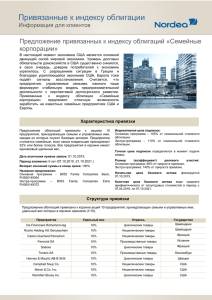

Привязанные к индексу облигации Информация для клиентов Предложение привязанных к индексу облигаций «Валюта Китая» Правительство Китая неоднократно заявляло о желании добиться повышения стоимости китайского юаня, что соответствует его цели преобразовать экономику Китая, больше опирающуюся на внутреннее потребление. Не смотря на слабое начало года, с весны китайский юань начал восстанавливаться и вырос более чем на 1,5% по отношению к доллару США. Однако эксперты Nordea считают, что валюта все еще недооценена. Согласно прогнозам экспертов Nordea, до конца года валютный курс CNY/USD вырастет на 0,9%, а до конца 2015 года стоимость этой валютной пары увеличится уже на 3,4%*. Предложение привязанных к индексу облигаций «Валюта Китая» предоставляет инвесторам возможность заработать на росте стоимости китайского юаня по отношению к доллару США. * В прогнозах использовалась стоимость CNY/USD на 26.08.2014. Прогнозы не являются гарантией реальной доходности в будущем. Характеристика привязки Привязка состоит из одного базового актива, который формируется валютной парой CNY/USD. Котировка курса валюты предусматривает, что китайский юань используется в качестве справочной валюты, и значение курса определяется по принципу, сколько долларов США можно приобрести за один китайский юань. Дата окончания приема заявок: 23.10.2014. Период вложения: 2 года (24.10.2014–17.10.2016). Возврат основной суммы в конце срока: 100%. Название предложения: A648 FX Bond China, FI4000090709. Индикативная цена подписки: 105% от номинальной стоимости облигации; Точная цена подписки определяется в момент подачи заявки. Размер (коэффициент) долевого участия: 380% от прироста привязки. Начальная цена базового актива фиксируется 29.10.2014. Конечная цена базового актива фиксируется 03.10.2016. Структура привязки Привязанные к индексу облигации позволяют привязать вклады к развитию одной валютной пары и предусматривают, что привязка не изменяется в течение всего срока. Базовый актив Описание Удельный вес Китайский юань Валютная пара CNY/USD 100% Результаты предыдущей деятельности На графике изображен результат доходности валютной пары CNY/USD за пять лет в период с 08.2009 по 08.2014. График иллюстративно показывает исторический результат и прогнозы Nordea относительно будущего роста стоимости валютной пары CNY/USD. Однако стоимость привязанных к индексу облигаций во времени может как возрастать, так и уменьшаться. Историческая доходность не гарантирует аналогичной доходности в будущем. Предыдущие показатели деятельности нельзя считать надежным основанием для прогнозирования будущих результатов. 0.170 0.165 0.160 0.155 CNY/USD 0.150 Nordea Markets Research 0.145 0.140 8/2009 8/2010 8/2011 8/2012 8/2013 8/2014 8/2015 Источник данных: Bloomberg, прогноз: Nordea Markets Research Сценарии потенциальных результатов в будущем Пример иллюстративно демонстрирует возможную годовую доходность при различных сценариях и не может считаться будущим результатом привязанных к индексу облигаций. Возможные сценарии развития выбраны на основе допущений о рыночных условиях и изменениях стоимости базового актива в будущем. Расчеты показывают, каким образом на размер потенциальной прибыли влияют изменения развития привязки, размер долевого участия и удельный вес каждого базового актива. Указанная в таблице годовая доходность рассчитана в нетто-цифрах за вычетом дополнительно уплаченной премии за риск и с учетом того обстоятельства, что заработанные проценты добавляются к основной сумме в конце каждого года по формуле сложных процентов: (Конечная стоимость/Стоимость приобретения)^(1/Срок в годах) - 1 Стоимость приобретения 105%; долевое участие 380% CNY/USD** Изменения согласно окончательным условиям Долевое участие Прибыль за весь период Номинальный возврат Конечная стоимость Годовая доходность* 0,195 20% × 380% = 76% + 100% = 176% 29,5% 0,179 10% × 380% = 38% + 100% = 138% 14,6% 0,176 8% × 380% = 30% + 100% = 130% 11,4% 0,172 6% × 380% = 23% + 100% = 123% 8,1% 0,169 4% × 380% = 15% + 100% = 115% 4,7% 0,166 2% × 380% = 8% + 100% = 108% 1,2% 0,163 0% × 380% = 0% + 100% = 100% -2,4% 0,159 -2% × 380% = 0% + 100% = 100% -2,4% 0,081 -50% × 380% = 0% + 100% = 100% -2,4% Примечание: **Значение годовой доходности указано за вычетом премии за риск 5%. **По сравнению с котировкой 26.08.2014 1 CNY = 0,163 USD. Общая характеристика привязанных к индексу облигаций Цель и сущность продукта Привязанные к индексу облигации – это хорошая возможность для тех, кто хочет получить динамичную прибыль, зависящую от изменений цен финансовых активов. Прибыль образуется, если в течение срока инвестиции стоимость привязки растет. На размер процентов прибыли влияет коэффициент долевого участия. Выбранный для привязки базовый актив или базовые активы обычно остаются неизменными в течение всего срока инвестиций. Инвестиции осуществляются косвенно, без приобретения права собственности на выбранные финансовые активы. Держателю облигаций полагается государственная защита в виде гарантий инвесторам, однако на такие инвестиции не предоставляются государственные гарантии по вкладам. Основные условия продукта Номинальная стоимость одной облигации составляет 1000 EUR. При осуществлении инвестиции необходимо приобрести как минимум одну привязанную к индексу облигацию. Сделки с облигациями можно заключать только и исключительно с указанием целого числа ценных бумаг. Независимо от развития привязки Эмитент обеспечивает в конце срока возврат номинальной стоимости облигаций в полном объеме, если только в Окончательных условиях не оговорен иной порядок возврата основной суммы. Стоимость привязанных к индексу облигаций до наступления срока может быть выше или ниже номинальной стоимости, и на нее могут повлиять многие факторы, в том числе межбанковские процентные ставки, развитие базового актива, волатильность рынка и оставшееся до конца срока время. Информация о рисках и связанных расходах У привязанных к индексу облигаций есть только первоначальные затраты, которые могут возникнуть в момент подписания. Если цена подписки первичного распространения выше, чем номинальная стоимость облигации (свыше 100%), у инвестора возникают расходы в размере уплаченной премии за риск, которая не возвращается и не учитывается при определении доходности в конце срока. Привязанным к индексу облигациям присущ ряд финансовых рисков. Вторичный рынок ценных бумаг такого рода может быть ограничен в связи с недостаточной ликвидностью или низким объемом торговли. Досрочный выкуп облигаций осуществляется по установленной Эмитентом цене, и возврат номинальной стоимости облигаций в этом случае не гарантируется. Неблагоприятные изменения цены базового актива уменьшают возможность получения прибыли. Доходность Привязанных к индексу облигаций не фиксирована и может составлять 0%. Способность эмитента выполнить свои обязательства может повлиять на выплату основной суммы и возможную выплату процентов. Привязанные к индексу облигации считаются сложным финансовым инструментом, который может оказаться неподходящим и несоответствующим для некоторых инвесторов. Принятие на себя чрезмерного риска может неблагоприятно повлиять на индивидуальные обстоятельства инвестора. В отдельных случаях дополнительный риск могут создавать установленные Эмитентом особые права в отношении досрочного выкупа или возврата основной суммы, оговоренные в Окончательных условиях соответствующего предложения. Потенциальная доходность часто ограничивается коэффициентом долевого участия или пределом развития, если инвестору обеспечено полное погашение основной суммы или возможная прибыль существенно превышает средний уровень на рынке. Порядок расчета процентов, как правило, предусматривает использование математических формул или вычисление различных соотношений, что может затруднить сравнение доходности с другими равноценными инвестициями. Узнать больше: 67 096 096, www.nordea.lv Материал носит информационный характер и не включает в себя личную рекомендацию осуществить инвестиционные сделки с конкретными финансовыми инструментами или реализовать определенную стратегию, поскольку оценка финансового положения, инвестиционных целей, а также опыта заключения финансовых сделок и финансовых знаний инвестора не производится. Содержащиеся в распространенном материале изображения и прочая информация отражают мнение эмитента на момент издания документа и могут быть изменены без предварительного предупреждения. Предложение привязанных к индексу облигаций составлено в соответствии с Окончательными условиями. Информация об эмитенте, порядок расчета процентов, условия досрочного выкупа и характерные факторы риска изложены в Основном проспекте. Окончательные условия, Основной проспект, Политика определения и изменения статуса клиента, Политика выполнения распоряжений, Политика предотвращения конфликта интересов, Описание связанных с инвестициями рисков, Общие условия договора об открытии и обслуживании счета ценных бумаг и Прейскурант размещены на домашней странице www.nordea.lv, а также выдаются по требованию во всех центрах обслуживания клиентов банка Nordea. Прежде чем принимать какие-либо решения по осуществлению инвестиций или кредиту, желательно посоветоваться с персональным финансовым консультантом. Согласно нормативным актам Латвийской Республики, доход, полученный от привязанных к индексу облигаций, облагается подоходным налогом. Банк Nordea не дает советов по решению вопросов налогообложения, бухгалтерского учета или других юридических вопросов. Данную информацию запрещается тиражировать, распространять или публиковать любым способом без письменного согласия банка Nordea. Общие условия привязанных к индексу облигаций Эмитент Nordea Bank Finland Plc, кредитные рейтинги AA3 (Moody) и AA-(Standard & Poor 's). Места подачи заявки В центрах обслуживания клиентов латвийского филиала Nordea Bank AB. Расчет прибыли В день выкупа облигаций выплачиваемая прибыль определяется исходя из стоимости корзины акций и размера (коэффициента) долевого участия. Результат отдачи индекса акций рассчитывается как процентное изменение между начальной и конечной ценой инвестиционного продукта. Если стоимость индекса акций возросла, прибыль рассчитывается путем умножения прироста привязки на размер (коэффициент) долевого участия 380%. Если стоимость привязки уменьшилась или осталась неизменной, прибыль не выплачивается. Номинальная стоимость возвращается независимо от изменения стоимости индекса акций. Отдача капитала Эмитент Nordea Bank Finland Plc возвращает номинальную сумму инвестиций по окончании срока выкупа, независимо от изменений стоимости инвестиций. Комиссия за первоначальную подписку не возвращается. Точная комиссия за подписку определяется в момент подачи заявки. Предложение облигаций включает в себя риск неплатежеспособности эмитента. Если инвестиция продается на вторичном рынке до истечения срока, рыночная цена может быть выше или ниже 100 процентов от стоимости номинала. Однако важно помнить, что защита капитала относится только к концу срока инвестиции. Обеспечение Для предложения облигаций не предлагается дополнительное обеспечение. Расходы на структурирование Комиссионная плата за структурирование включена в цену и в целом не превышает 2,0% (1,0% годовых) за весь срок от цены данных облигаций. Расходы на структурирование инвестиции опираются на инвестиции в финансовые инструменты с фиксированным доходом и производные финансовые инструменты, со стоимостью, рассчитанной на день оценки 26.08.2014. В расходы на структурирование входят все затраты эмитента, связанные с выпуском ценных бумаг, например, расходы на эмиссию, распространение, лицензирование, котировку на фондовой бирже и управление риском. Эмитент не предусматривает расчет дополнительных затрат за первоначальную подачу заявок или держание ценных бумаг. Вторичный рынок Nordea Bank Finland Plc будет обеспечивать выкуп инвестиций не в чрезвычайных рыночных условиях, предлагая цену выкупа, которая может быть выше или ниже номинальной стоимости инвестиций. На вторичном рынке гарантия номинальной стоимости не применяется. Налогообложение В Латвии облагаемые доходы от инвестиций по истечении сроков инвестиций облагаются налогом согласно действующим юридическим актам. Держание ценных бумаг Держание счета ценных бумаг в Nordea Bank AB осуществляется бесплатно. Отмена эмиссии облигаций Эмитент сохраняет право отменить эмиссию облигаций по причине экономических обстоятельств и низкой активности инвесторов в подаче заявок, а также в ситуациях, когда происходит некое экономическое, финансовое или политическое событие, которое может угрожать успешному выполнению предложения, предусмотренному эмитентом. Котировка Данное предложение облигаций не будет включено для котировки в официальный список биржи.