Корпоративная презентация На основе МСФО отчетности за 9 мес. 2013 г.

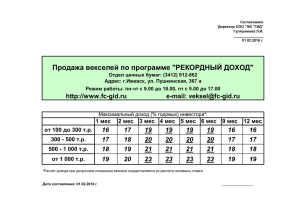

реклама

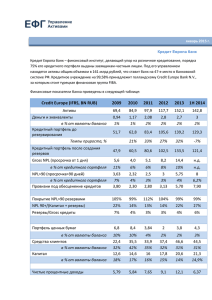

Корпоративная презентация На основе МСФО отчетности за 9 мес. 2013 г. Содержание Обзор деятельности Финансовые показатели Портрет Газпромбанка Третий крупнейший в России банк по ряду ключевых показателей 1 : активы и кредиты юридическим лицам розничные и корпоративные депозиты капитал Универсальная модель банковской деятельности с основным ориентиром на крупных корпоративных клиентов в стратегических отраслях экономики России Более 45 тысяч корпоративных клиентов Более 4 миллионов клиентов - физ. лиц Рейтинги инвестиционного уровня, со стабильным прогнозом: BBB- / Baa3 / BBB- (S&P / Moody’s / Fitch) Структура акционеров На 30 сентября 2013 OAO «Газпром»; 35,5% НПФ "Газфонд"2; 47,4% Ключевые показатели баланса Сент. 2013 Дек. 2012 Изменение 3 375,6 2 841,0 +18,8% 389,2 363,5 +7,1% Кредиты до вычета резерва под обесценение, млрд руб. 2 217,1 1 823,3 +21,6% Средства клиентов, млрд руб. 2 081,7 1 743,0 +19,4% 10,1% 11,0% -0,9 п.п. 1,0% 1,2% -0,2 п.п. 3,5x 3,1x +38,6 п.п. 106,5% 104,6% +1,9 п.п. Активы, млрд руб. Капитал, млрд руб. Достаточность капитала (по Базель II) Необслуживаемая задолженность (более 90 дней), % от кредитного портфеля Коэффициент покрытия резервами Отношение кредитов к депозитам Ключевые показатели отчета о прибылях и убытках 9 мес. 2013 9 мес. 2012 Изменение Внешэкономбанк; 10,2% Казначейские акции3; 6,5% Физ. лица; 0,4% по данным Интерфакс (информационное и рейтинговое агентство по компаниям России и СНГ) 41,3% акций, принадлежащих Газфонду, передано в управление УК ЗАО «Лидер» 3 2,6% акций, принадлежащих ООО «Новые финансовые технологии» (дочерняя компания банка), передано в управление УК ЗАО «Лидер» 1 2 Чистая прибыль, млрд руб. 24,0 20,1 +19,4% Совокупный доход, млрд руб. 31,9 18,5 +72,4% 3,1% 2,8% +0,3 п,п. 48,4% 50,3% -1,9 п.п. Чистый процентный доход Отношение административных расходов к операционной прибыли Источник: данные Интерфакс на 1 октября 2013, МСФО отчетность 3 Российская банковская система Структура активов банковской системы России Сбербанк 29% Группа ВТБ Активы трех крупнейших банков составляют 53% активов банковской системы России … 17% Газпромбанк 7% Банки 4 - 20 Группа ВТБ Группа ВТБ Газпромбанк 10% 5% 20% 14% Остальные банки 12% Итого 100% 32% 16% Третий банк по объему корпоративных кредитов … Группа ВТБ 20% … и корпоративных депозитов 19% 11% Банки 4 - 20 26% Банки 21 - 100 13% Остальные банки Сбербанк Газпромбанк 22% Банки 21 - 100 100% Средства юридических лиц 8% Банки 4 - 20 Итого 18% Газпромбанк Кредиты юридическим лицам Сбербанк … и 54% от капитала банковской системы России 31% Банки 21 - 100 15% Остальные банки Итого Сбербанк Банки 4 - 20 22% Банки 21 - 100 Структура капитала 9% 100% Примечание: Группа ВТБ включает Банк ВТБ, ВТБ 24, Банк Москвы и Транскредитбанк 14% Остальные банки Итого 10% 100% Источник: данные Интерфакс на 1 октября 2013 4 Обзор стратегии Банка Корпоративный бизнес Розничный бизнес • Развитие сотрудничества и предоставление полного спектра услуг Группе Газпром • Укрепление долгосрочных взаимоотношений с крупными клиентами • Увеличение доли среднего бизнеса в кредитном портфеле • Использование наработанных корпоративных связей для привлечения розничных клиентов • Поддержание высоких темпов роста за счет развития технологий, уровня сервиса, продуктовой линейки и сети продаж • Адаптация инвестиционных продуктов под нужды клиентов Инвестиционный бизнес • Увеличение комиссионных доходов от консультационных и других услуг • Создание первоклассного брокерского бизнеса на финансовых рынках • Поддержание диверсифицированного портфеля прямых инвестиций • Расширение географического присутствия внутри России посредством устойчивого роста Региональная сеть региональной сети • Открытие новых филиалов Газпромбанка в стратегически важных регионах с высоким потенциалом экономического роста 5 Корпоративный бизнес Корпоративный бизнес является основным направлением деятельности Банка: Динамика портфеля кредитов юридическим лицам млрд руб 88% кредитного портфеля1 CAGR =28% 83% средств клиентов1 Клиентская база включает в себя крупнейшие корпорации России, работающие в стратегических секторах российской экономики 1 946,6 1 613,0 1 311,6 988,2 Банк специализируется на предоставлении стратегическим корпорациям России услуг по управлению ликвидностью 31 декабря 2010 Клиенты Банка 31 декабря 2011 31 декабря 2012 30 сентября 2013 Динамика средств клиентов - юридических лиц млрд руб CAGR = 21% 1 723,7 1 427,5 1 272,9 1 025,1 31 декабря 2010 1на 30 сентября 2013 Примечание: CAGR – среднегодовой темп роста 31 декабря 2011 31 декабря 2012 30 сентября 2013 Источник: МСФО отчетность, данные компании 6 Розничный бизнес Третий банк в России по объему средств физ. лиц и восьмой по объему кредитов физ. лицам1 Сотрудники корпоративных клиентов, в том числе Группы Газпром, являются основой клиентской базы Консервативная политика кредитования: Необеспеченные кредиты предоставляются высококачественным заемщикам – сотрудникам корпоративных клиентов, включая Газпром Кредиты физическим лицам в разбивке по продуктам на 30 сентября 2013 Около 75% розничного портфеля – обеспеченные кредиты Автокредиты 7% Потребительское кредитование 25% Ипотека 68% Средства физических лиц Кредиты физическим лицам млрд руб. млрд руб. CAGR = 16% CAGR = 46% 358,0 315,5 238,4 270,5 210,3 266,5 142,7 95,8 31 декабря 2010 1 по 31 декабря 2011 31 декабря 2012 30 сентября 2013 31 декабря 2010 31 декабря 2011 31 декабря 2012 30 сентября 2013 данным Интерфакс Примечание: CAGR – среднегодовой темп роста Источник: МСФО отчетность, данные компании 7 Инвестиционно-банковский бизнес Агентские и консультационные услуги Инвестиционное и финансовое консультирование Рынки капитала Банк стабильно входит в число трех крупнейших организаторов выпусков рублевых облигаций (CBonds) Второй среди организаторов выпусков еврооблигаций российских эмитентов (Bloomberg, 9 мес. 2013 г.) Банк стабильно входит в число пяти крупнейших консультантов по слияниям и поглощениям российских компаний (Thomson Reuters) Управление активами Крупнейшая управляющая компания в России: 248 млрд руб. активов под управлением (Institutional Investor, июнь 2013) Инвестиционная деятельность Проектное финансирование Размер портфеля составил 260 млрд руб. (сентябрь 2013) Финансирование приобретений бизнеса и под залог акций Размер портфеля составил 278 млрд руб. (сентябрь 2013) Прямые инвестиции С 2004 года успешно реализованы 4 крупных проекта Источники: Cbonds, Institutional Investor, Thomson Reuters, МСФО отчетность 8 Филиальная сеть Дочерние банки в Швейцарии, Люксембурге, Белоруссии и Армении Российская региональная сеть: • 43 филиала • Более 260 отделений Представительства в Китае, индии и Монголии • Более 5 000 банкоматов Регионы присутствия Банка Источник: данные компании 9 Содержание Обзор деятельности Финансовые показатели Структура активов За 9 мес. 2013 г. активы Группы увеличились на 18,8%, чему способствовал рост кредитного портфеля на 21,8% и портфеля ценных бумаг на 29,5% Темпы роста кредитных операций превысили средние показатели по банковскому сектору Российской Федерации Кредиты корпоративным клиентам выросли на 20,7% за 9 мес. 2013 г. (против 10,8% в среднем по сектору по данным Банка России) Розничные кредиты выросли на 28,6% за 9 мес. 2013 г. (против 21,5% в среднем по сектору по данным Банка России) Доля активов, приносящих процентные доходы1, сохранилась на уровне декабря 2013 г., составив приблизительно 79,3%, крупнейшей статьей остаются кредиты клиентам, чья доля в активах составляет 63,4% по состоянию на 30 сентября 2013 г. Доля денежных средств и их эквивалентов составляет 13,4% от активов по состоянию на 30 сентября 2013 г. Динамика активов млрд руб Структура активов % от активов +18,8% 3 375,6 +4,4% 451,1 2 841,0 15,2% -1,8 п.п. 13,4% 61,9% +1,5 п.п. 63,4% 11,6% +1,1 п.п. 12,7% 432,1 2 477,7 Кредиты клиентам 493,8 +21,8% 1 757,5 Основные средства и нематериальные активы 330,3 296,5 88,1 31 декабря 2011 56,4% Ценные бумаги3 2 141,4 1 396,5 202,8 19,9% Денежные средства и эквиваленты2 +29,5% 105,2 427,6 114,7 215,9 240,9 31 декабря 2012 30 сентября 2013 Прочие активы 12,0% 3,5% 3,7% 3,4% 8,2% 7,6% 7.1% 31 декабря 2011 31 декабря 2012 30 сентября 2013 Включают кредиты до вычета резерва под обесценение, средства в банках и долговые ценные бумаги 2 Денежные средства и эквиваленты включают наличные денежные средства, средства в ЦБ РФ, средства в банках (сроком менее 3 мес.) 3 Ценные бумаги включают финансовые активы, предназначенные для торговли, инвестиции, имеющиеся в наличии для продажи, инвестиции в зависимые компании, инвестиции, удерживаемые до срока погашения и (только для 2011 г.) инвестиции в зависимые компании, удерживаемые для продажи Источник: МСФО отчетность 1 11 Структура обязательств Средства клиентов выросли на 19,4% за 9 мес. 2013 г. и составили 69,7% от ресурсной базы на 30 сентября 2013 г. Средства юридических лиц выросли на 20,7% за 9 мес. 2013 г. (против 11,2% в среднем по сектору по данным Банка России) Средства физ. лиц увеличились на 13,5% за 9 мес. 2013 г. (против 11,9% в среднем по сектору по данным Банка России) Объем заимствований на рынках капитала вырос на 14,1% за 9 мес. 2013 г. Отношение кредитов клиентам к средствам клиентов по состоянию на 30 сентября 2013 г. составило 106,5% по сравнению с 104,6% на 31 декабря 2012 г. Динамика пассивов млрд руб Структура пассивов % от активов +20,5% 2 986,3 Средства банков 202,4 118,2 204,0 Средства юридических лиц1 +20,7% 57,6% +0,1 п.п. 57,7% 69,7% Средства физ. лиц 1 272,9 Заимствования на рынках капитала2 +13,5% 315,5 266,5 313,6 105,2 31 декабря 2011 2 57,0% 1 723,7 1 427,5 1 2,0% 48,5 245,4 211,1 133,6 6,8% 4,0% 8,2% РЕПО с Банком России 2 477.6 2 234,7 11,0% Субординированный долг 358,0 11,9% 9,4% +14,1% 57,4 111,1 31 декабря 2012 357,7 129,9 96,5 30 сентября 2013 Прочие обязательства 12,7% -0,7 п.п. 12,0% 12,7% -0,7 п.п. 12,0% 6,0% 4,7% 4,5% 31 декабря 2011 31 декабря 2012 Средства корпоративных клиентов включают счета клиентов, выпущенные векселя, депозитные сертификаты и еврокоммерческие бумаги Заимствования на рынках капитала включают выпущенные еврооблигации, рублевые облигации и синдицированные кредиты 2,3% 3,2% 4,4% 30 сентября 2013 Источник: МСФО отчетность 12 Достаточность капитала Показатель достаточности капитала 1 уровня составил 10,1% на 30 сентября 2013 г. Достаточность капитала Банка полностью соответствует регулятивным требованиям Рост совокупного показателя достаточности капитала был во многом обусловлен размещением субординированных еврооблигаций, удовлетворяющих новым требованиям Банка России (395-П), в 3 кв. 2013 г. Достаточность капитала (Basel II SSA) 30,0% 120,0% 101,3% 25,0% Капитал и активы, взвешенные по риску (RWA) (Basel II SSA) 94,9% млрд руб +15,1% 3 311,8 98,1% 100,0% 2 877,5 20,0% 80,0% 2 350,2 +16,2% 14,3% 15,0% 13,9% 11,0% 10,0% 14,0% 9,6% 60,0% 464,6 399,7 10,1% 40,0% 336,4 111,9 5,0% 20,0% 0,0% 131,0 82,1 317,6 333,7 31 декабря 2012 30 сентября 2013 224,5 0,0% 31 декабря 2011 31 декабря 2012 30 сентября 2013 Достаточность капитала 1-го уровня Достаточность совокупного капитала Активы, взешенные по риску / активы, всего (пр. шк.) 31 декабря 2011 Активы, взвешенные по риску Капитал 1-го уровня Капитал 2-го уровня Источник: МСФО отчетность 13 Концентрации Портфель кредитов юридическим лицам диверсифицирован по отраслям российской экономики: наибольшая концентрация в секторе металлургии составляет 13,5% от кредитного портфеля до вычета резервов по состоянию на 30 сентября 2013 г. Металлургия; 13,5% Доля 10 крупнейших заемщиков снизилась до уровня 19,4% от портфеля кредитов до вычета резервов по состоянию на 30 сентября 2013 г. Газ; 12,6% Кредиты Группе Газпром составляют 2,2% от портфеля кредитов до вычета резервов по состоянию на 30 сентября 2013 г. Газпром остается крупнейшим вкладчиком, обеспечивая 14,9% средств клиентов по состоянию на 30 сентября 2013 г. Портфель кредитов юридическим лицам по секторам На 30 сентября 2013 Химия; 9,1% Добыча пол. иск.; 7,2% Электроэн.;6,8% 10 крупнейших заемщиков Средства связанных компаний % от кредитного портфеля до вычета резервов 25,4% Прочее; 14,9% Нефть; 3,2% Нефтехимия; 3,2% Транспорт; 3,8% Торговля; 4,1% Пищ. пром.; 4,2% Машиностроение; 4,7% Финансы; 6,2% Недвижимость; 6,5% % от средств клиентов 21,4% 23,9% 2,4% 16,8% 19,4% 23,1% Заемщики искл. Группу Газпром 13,6% Средства др. связанных компаний 14,9% Средства Группы Газпром 2,4% 21,1% 19,0% 17,2% Кредиты Группе Газпром 2,3% 1,9% 2,8% 11,2% 2,2% 31 декабря 2011 31 декабря 2012 30 сентября 2013 31 декабря 2011 31 декабря 2012 30 сентября 2013 Источник: МСФО отчетность 14 Качество активов Традиционно высокое качество активов: объем кредитов, просроченных на срок более 90 дней (NPL), сократился до 1,0% от кредитного портфеля до вычета резервов по состоянию на 30 сентября 2013 г. Консервативная политика создания резервов: коэффициент покрытия необслуживаемой задолженности резервами составил 3,5 на 30 сентября 2013 г. 4,2% 2,5% Предпочтение обеспеченному кредитованию: 75% розничного портфеля – обеспеченные кредиты 3/4 корпоративного портфеля обеспечены залогом или гарантиями 2,3% 1,1% 1,0% 0,8% 31 декабря 2011 31 декабря 2012 30 сентября 2013 NPL юр. лиц, % от портфеля кредитов юр. лицам NPL физ. лиц, % от портфеля кредитов физ. лицам Кредиты, просроченные на срок более 90 дней, и резервы млрд руб. Доля кредитов, просроченных на срок более 90 дней 75,7 Кредиты, просроченные на срок более 90 дней, и резервы % от кредитов до вычета резервов 65,8 4,0% 57,8 3,6% 20,6 21,1 21,7 1,4% 6,0 5,2 6,1 0,4% 14,6 15,9 15,5 1,0% 0,3% 0,9% 31 декабря 2011 31 декабря 2012 30 сентября 2013 31 декабря 2011 31 декабря 2012 Резервы NPL юр. лиц NPL физ. лиц Резервы 1,2% NPL юр. лиц 3,4% 1,0% 0,3% 0,7% 30 сентября 2013 NPL физ. лиц Источник: МСФО отчетность, данные компании 15 Структура операционного дохода Доходы от ключевой банковской деятельности (чистый процентный и комиссионный доходы) составили 86,8% от операционного дохода за 9 мес. 2013 г. Оптимизация операционных расходов привела к более медленному росту операционных расходов по сравнению с ростом операционных доходов Ухудшение ситуации на финансовых рынках привело к нереализованному убытку от отрицательной переоценки портфеля ценных бумаг. Совокупный доход от операций с иностранной валютой и ценными бумагами за 9 мес. 2013 г. составил 5,9 млрд руб. против 10,4 млрд руб. за 9 мес. 2012 г. Чистый процентный доход 9 мес. 2013 млрд руб 9 мес. 2012 млрд руб Изменение 63,0 48,2 +14,8 Изменение, % Структура операционного дохода % от операционного дохода +30,7% 15,7% Чистый комиссионный доход 8,1 6,6 +1,5 17,9% (10,1) Прибыль от операций с иностранной валютой и ценными бумагами1 5,9 10,4 -4,5 -43,3% Чистая прибыль небанковских сегментов 0,7 0,5 +0,2 +40,0% Операционные расходы -3,9 17,2% 9,9% 0,9% +62,9% (41,0) (36,9) -4,1 +11,1% Прочие доходы и расходы2 (2,6) (2,5) -0,1 +4,0% Чистая прибыль Группы 24,0 20,1 +3,9 +19,4% Примечание: Финансовый результат небанковских сегментов (медиа, машиностроение, прочее) представлен как чистая прибыль небанковских сегментов. Все прочие доходы и расходы относятся к банковскому сегменту согласно отчетности по МСФО 1 Ценные 5.1% 7,2% +22,7% Создание резервов под обесценение процентных активов (6,2) 4,4% 5,3% бумаги и иностранная валюта включают чистую непроцентную прибыль от операций с финансовыми активами и обязательствами, предназначенными для торговли, чистую прибыль от инвестиций, имеющихся в наличии для продажи, и инвестиций в зависимые компании, чистая прибыль от операций с иностранной валютой, операций с производными финансовыми инструментами с иностранной валютой и от переоценки статей в иностранной валюте 2 Прочие доходы и расходы включают прочие операционные доходы, резервов под обесценение активов и прочие риски, обесценение гудвила и налог на прибыль 9,5% 11,2% 60,5% 61,9% 76,9% -3,6% 12 мес. 2011 12 мес. 2012 9 мес. 2013 Чистый Чистая прибыль комиссионный доход небанковских сегментов Чистый процентный доход Прочие доходы Ценные бумаги и иностр. валюта1 Источник: МСФО отчетность, данные компании 16 Показатели доходности Чистая процентная маржа выросла до 3,1% за 9 мес. 2013 г. на фоне снижения стоимости пассивов и роста доходности активов в 3 кв. 2013 г. Стоимость риска осталась на прежнем уровне в 0,5%, что обусловлено стабильно высоким качеством кредитного портфеля Чистая процентная маржа и стоимость риска1 3,6% 2,9% 3,4% 3,1% 2,9% 3,0% Чистая процентная маржа 0,7% 12 мес. 2011 Стоимость риска 0,5% 0,5% 12 мес. 2012 9 мес. 2013 2,8% 2,9% 0,7% 0,7% 0,5% 0,5% 0,5% 3 кв. 2012 4 кв. 2012 1 кв. 2013 2 кв. 2013 3 кв. 2013 8,0% 7,9% 8,2% 4,9% 4,8% 4,5% 1 кв. 2013 2 кв. 2013 3 кв. 2013 Доходность активов и стоимость пассивов 8,2% 8,2% 5,1% 4,3% 8,5% 8,0% 4,7% Доходность активов 5,3% 8,8% 5,5% Стоимость пассивов 12 мес. 2011 1 12 мес. 2012 9 мес. 2013 3 кв. 2012 Расход по созданию резервов под обесценение процентных активов к средней величине процентных активов 4 кв. 2012 Источник: МСФО отчетность, данные компании 17 Контакты службы по связям с инвесторами Website: www.gazprombank.ru E-mail: [email protected] Телефон: +7 495 287 63 52