Рынок субфедеРальных и муниципальных облигаций

реклама

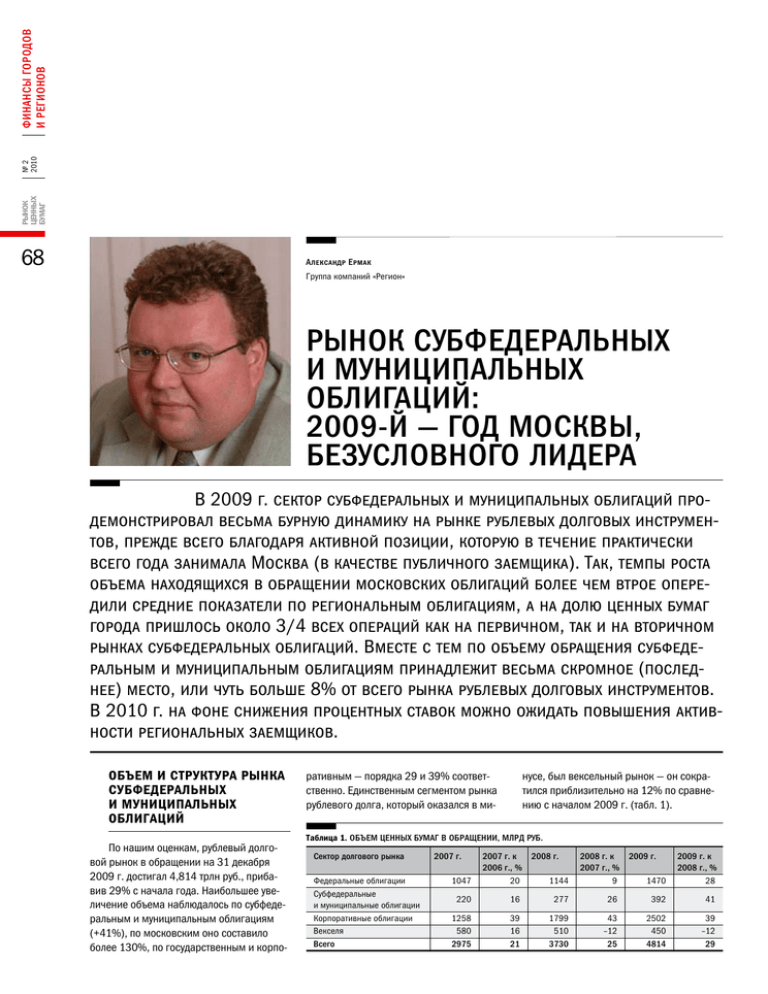

ФИНАНСЫ ГОРОДОВ И РЕГИОНОВ №2 2010 РЫНОК ЦЕННЫХ БУМАГ 68 Александр Ермак Группа компаний «Регион» Рынок субфедеральных и муниципальных облигаций: 2009-й — год Москвы, безусловного лидера В 2009 г. сектор субфедеральных и муниципальных облигаций продемонстрировал весьма бурную динамику на рынке рублевых долговых инструментов, прежде всего благодаря активной позиции, которую в течение практически всего года занимала Москва (в качестве публичного заемщика). Так, темпы роста объема находящихся в обращении московских облигаций более чем втрое опередили средние показатели по региональным облигациям, а на долю ценных бумаг города пришлось около 3/4 всех операций как на первичном, так и на вторичном рынках субфедеральных облигаций. Вместе с тем по объему обращения субфедеральным и муниципальным облигациям принадлежит весьма скромное (последнее) место, или чуть больше 8% от всего рынка рублевых долговых инструментов. В 2010 г. на фоне снижения процентных ставок можно ожидать повышения активности региональных заемщиков. Объем и структура рынка Субфедеральных и муниципальных облигаций По нашим оценкам, рублевый долго­ вой рынок в обращении на 31 декабря 2009 г. достигал 4,814 трлн руб., приба­ вив 29% с начала года. Наибольшее уве­ личение объема наблюдалось по субфеде­ ральным и муниципальным облигациям (+41%), по московским оно составило ­более 130%, по государственным и корпо­ ративным — порядка 29 и 39% соответ­ ственно. Единственным сегментом рынка рублевого долга, который оказался в ми­ нусе, был вексельный рынок — он сокра­ тился приблизительно на 12% по сравне­ нию с началом 2009 г. (табл. 1). Таблица 1. Объем ценных бумаг в обращении, млрд руб. Сектор долгового рынка Федеральные облигации Субфедеральные и муниципальные облигации Корпоративные облигации Векселя Всего 2007 г. 1047 2007 г. к 2006 г., % 20 220 1258 580 2975 2008 г. 1144 2008 г. к 2007 г., % 9 16 277 39 16 21 1799 510 3730 2009 г. 1470 2009 г. к 2008 г., % 28 26 392 41 43 –12 25 2502 450 4814 39 –12 29 федеральные облигации 30,5% векселя 9,3% субфедеральные и муниципальные облигации 8,1% №2 2010 корпоративные облигации 52% Рисунок 2. Структура рынка региональных облигаций самарская область 5,7% красноярский край 2,6% остальные 16,1% московская область 20,2% 69 саха (якутия) 1,9% тверская область 1,8% нижегородская область 1,6% хмао-югра 1,5% москва 48,5% Первичный рынок Таблица 2. Объем первичного размещения, млрд руб. Облигации Год корпоративные 484,4 471,9 609,8 809,9 2006 2007 2008 2009 субфедеральные и муниципальные 76,7 56,8 85,1 116,0 биржевые — — 14,1 113,6 14 янв 18 фев 4 мар 18 мар 1 апр 15 апр 29 апр 29 апр 24 июн 24 июн 8 июл дата — cрок обращения; 5 авг 24 сен 24 сен 10 11 12 13 14 15 16 17 18 доходность, % годовых cрок обращения, лет 0 1 2 3 4 5 6 7 8 Рисунок 3. Доходность и сроки обращения облигаций Москвы на аукционах в 2009 г. доходность 14 янв дата 18 мар — объем размещений; 29 апр 24 июн отношение спроса и предложения 24 сен 0 250 50 100 150 200 отношение спроса и предложения, % Рисунок 4. Спрос и объемы размещений по облигациям Москвы на аукционах в 2009 г. объем размещений, млрд руб. 0 2 4 6 8 10 12 14 16 В 2009 г. на рынке субфедеральных и муниципальных облигаций состоялось 26 размещений на сумму более 116 млрд руб., или +36,3% к 2008 г. Это стало ре­ кордным годовым показателем за всю историю рынка ре­гиональных облигаций. По корпоративным и биржевым облигаций зарегистрировано 159 размещений в объ­ еме более 924,5 млрд руб. по номиналу, из которых лишь менее половины можно на­ звать ­«публичными и рыночными» (табл. 2). «Первопроходцем» на первичном ­рынке в текущем году была Москва, ко­ торая на 14 аукционах разместила более 84 млрд руб., или 75% от общего размера региональных предложений. Указанные аукционы проходили в течение января — сентября прошлого года на фоне возрас­ тающего спроса со стороны инвесторов и, соответственно, расширения объемов размещения, а также на фоне снижения доходности при увеличении сроков обра­ щения размещаемых облигаций. Так, в ян­ варе — марте на первых трех аукционах спрос не превышал 15—20%, а размеще­ ние — 3—10% от объема предложений. При этом доходность годового выпуска со­ ставляла около 15—16% годовых. На по­ следних аукционах эмитент успешно раз­ мещал 5—7-летние облигации под доход­ ность 12,7—12,95% годовых (рис. 3 и 4). Последовательно проводя аукционы и удлиняя сроки заимствования, уже к ­середине года Москва «сформировала кривую доходности» по своим ценным ­бумагам, которая стала настоящим «бенч­ марк» для всего рынка субфедеральных и корпоративных облигаций. ФИНАНСЫ ГОРОДОВ И РЕГИОНОВ Рисунок 1. Структура рублевого долгового рынка РЫНОК ЦЕННЫХ БУМАГ Несмотря опережающие темпы роста в 2009 г., доля региональных облигаций в общем объеме рублевых долговых ин­ струментов остается незначительной — всего 8,1% в конце года против 7,4% в его начале (рис. 1). На конец 2009 г. на рынке обраща­ лось 104 выпуска на сумму 391,498 млрд руб. по номиналу, в том числе 91 выпуск субъектов РФ в размере 382,828 млрд руб. и 13 выпусков муниципальных обра­ зований на 8,67 млрд руб. по номиналь­ ной стоимости (2,2% от всего рынка). ­Лидером среди 39 эмитентов является Москва, на долю которой приходится ­около 49% от общего объема, за ней ­следует Московская область (чуть более 20%), на третьем и четвертом месте на­ ходятся Самарская область и Краснояр­ ский край (порядка 5,7 и 2,6% соответ­ ственно). Остальные эмитенты занимают менее 2% от всего объема рынка в обра­ щении (рис. 2). 0 2 4 6 8 10 12 14 16 18 20 доходность, % годовых 12 10 Иркутская область, 31-7 ХМАО, 8 ХМАО, 7 ХМАО, 6 Тверская область, 6 Казань, 6 Нижегородская область, 6 Красноярский край, 5 Волгоград, 4 70 Томская область, 30 Волгоградская область, 34003 объем размещений, млрд руб. 0 2 4 6 8 ФИНАНСЫ ГОРОДОВ И РЕГИОНОВ №2 2010 РЫНОК ЦЕННЫХ БУМАГ Рисунок 5. Доходность и объемы размещений по Субфедеральным и муниципальным облигациям на аукционах в 2009 г. регион — объем размещений; — доходность оборот, млрд руб. 0 50 100 150 200 250 300 350 400 450 Рисунок 6. Ежемесячные обороты на рынке облигаций янв фев мар апр май июн июл авг сен окт ноя дек янв фев мар апр май июн июл авг сен окт ноя дек 2008 2009 месяц, год — федеральные; — субфедеральные и муниципальные; — корпоративные Таблица 3. Среднедневные обороты вторичного рынка, млн руб. Год Облигации федеральные Всего субфедеральные и муниципальные корпоративные 2003 946 1016 1999 3960 2004 1049 2286 3211 6547 2005 1199 3604 6131 10 933 2006 1361 2750 9968 14 079 2007 1895 2759 15 099 19 753 2008 1258 1870 17 262 20 390 2009 1310 2592 9936 13 838 Первичные размещения по осталь­ ным эмитентам осуществлялись во вто­ рой половине 2009 г. Крупнейшие из них (Красноярский край — 10,2 млрд руб., 3 выпуска «ХМАО-Югра» на 6 млрд. руб., Нижегородская область — 2,2 млрд руб.) состоялись в ноябре—декабре прошлого года (рис. 5). Вторичный рынок С начала 2009 г. наблюдалась поло­ жительная динамика оборотов по всем облигациям на вторичном рынке, однако приблизиться к уровню предыдущего го­ да так и не удалось. Несмотря на 40,5% сужения по сравнению с 2008 г., лиде­ рами по обороту остались корпоратив­ ные облигации — порядка 72%. На долю государственных облигаций пришлось 9% при росте +7,7% к предыдущему го­ ду. Оборот по субфедеральным и муници­ пальным облигациям прибавил 43,3% и составил около 635,06 млрд руб., или 18,7% от суммарного оборота (рис. 6). Если судить по среднедневным оборотам, то активность рынков упала до отметки трехлетней давности (табл. 3). Рост оборотов на вторичном рынке в 2009 г. обусловлен высоким процентом операций инвесторов с облигациями Мо­ сквы — порядка 75% от общего годового оборота. При этом около 20% объема сделок заключено по облигациям 62-го выпуска Москвы. На втором и третьем месте были бумаги 54-го и 61-го выпу­ сков — 10 и 8% соответственно. Сделки по облигациям Московской области заняли чуть более 9% от общего объема, при этом ценные бумаги 8-го вы­ пуска вошли в десятку самых торгуемых региональных облигаций с долей около 3,7%, а 9-й и 6-й выпуски поделили 11-е и 12-е место с долей 1,9 и 1,6% соответ­ ственно. Третья позиция среди наиболее активно торгуемых облигаций принадле­ жит Самарской области (2,7%). Объем сделок с размещенными в середине ноя­ бря 2009 г. бумагами Красноярского края превысил 8,06 млрд руб. (1,5% от годового суммарного оборота) — рис. 7. Конъюнктура рынка Максимальная доходность на рынке корпоративных и муниципальных облига­ ций зафиксирована в январе 2009 г. на фоне резкой девальвации рубля и повы­ шения ставки рефинансирования, которые были инициированы Банком России в кон­ це 2008 г. Однако в дальнейшем условиях восстановления мировой и российской экономики, избытка ликвидности в бан­ ковской системе, укрепления рубля и ак­ ФИНАНСЫ ГОРОДОВ И РЕГИОНОВ самарская область 2,7% красноярский край 1,5% остальные 7,6% ярославская область 1,2% томская область 1,1% саха (якутия) 1,0% тверская область 1,0% москва 74,9% 20 25 30 Рисунок 8. Индексы IFX-Cbonds и Cbonds-Muni средневзвешенная доходность (эфф.) янв фев мар апр май июн июл авг сен окт ноя дек янв фев мар апр май июн июл авг сен окт ноя дек 2008 2009 месяц, год IFX-Cbonds; Cbonds-Muni Источник: Агентство Cbonds. Таблица 4. Индексы рублевого долгового рынка в 2009 г. Индексы Значение (на конец года) Изменение с начала года, % IFX-Cbonds: дохода (Total Return) 227,0291 28,25 ценовой 101,6234 15,74 157,1353 35,86 89,6580 23,66 Cbonds-Muni: дохода (Total Return) ценовой Доходности, % годовых: б. п. IFX-Cbonds 10,32 –1190 Cbonds-Muni 10,27 –704 8,73 –38 ОФЗ Источник: Агентство Cbonds, Банк России. №2 2010 московская область 9,1% РЫНОК ЦЕННЫХ БУМАГ Рисунок 7. Структура сделок с Субфедеральными и муниципальными облигациями в 2009 г. индекс, пунктов 5 10 15 тивных действий ЦБ РФ по сокращению ставки рефинансирования и остальных кредитных ставок конъюнктура рынка ­рублевых облигаций существенно улучши­ лась. Практически в течение всего рас­ сматриваемого периода отмечалось повы­ шение цен и падение доходности рублевых облигаций, за исключением краткосроч­ ной и незначительной коррекции в июле и ноябре—декабре. Однако, как видно из рис. 8, доходность корпоративных и муни­ ципальных облигаций в конце 2009 г. еще не вернулась на минимальные уровни первой половины 2008 г. Москва, разместив в течение янва­ ря — апреля свои облигации с дюрацией от 1 до 3 лет, нарисовала кривую доход­ ности, которая стала ориентиром (bench mark) не только для субфедеральных, но и для корпоративных облигаций. В июле и сентябре прошлого года столица увели­ чила сроки обращения вновь размещае­ мых выпусков до 5 и 7 лет. К концу года по долгосрочным облигациям Москвы удорожание составило 17—19%. Доход­ ность ценных бумаг снизилась с 15—17% годовых на момент размещения до 6,7— 9,45% по всей кривой с дюрацией от 0,2 до 5,2 года. О благоприятной конъюнктуре для всего рынка в целом наглядно свидетель­ ствует динамика индексов в различных сегментах облигационного сектора. При этом опережающий рост индексов дохода и ценового по муниципальным ценным бумагам обусловлен их более растянутой дюрацией (табл. 4). Подводя итоги 2009 г. и рассуждая о перспективах 2010 г. на рынке субфеде­ ральных и муниципальных облигаций, можно подчеркнуть, что уменьшение до­ ходности, которое происходило в течение 2009 г., может привлечь к рынку более широкий круг заемщиков из числа субъ­ ектов РФ, что, в частности, подтверждает рост активности регионов в последние месяцы прошлого года. Кроме того, со­ кращение доходности долговых обяза­ тельств может продолжиться как минимум в первой половине 2010 г. на фоне зна­ чительной ликвидности российской бан­ ковской системы и дальнейшего сниже­ ния ставки рефинансирования ЦБ РФ. Можно ожидать хорошего спроса на обли­ гации региональных эмитентов, имеющих высокие кредитные рейтинги для включе­ ния в Ломбардный список Банка России и Котировальный список ФБ ММВБ. К тому же региональные заемщики в кризисные годы не допустили дефолтов по своим обязательствам в отличие от корпоратив­ ных заемщиков, по которым было зареги­ стрировано более 360 случаев (3/4 из них носили полноценный характер). 71