УЧЕТ РАСЧЕТОВ ПО НАЛОГУ НА ПРИБЫЛЬ

реклама

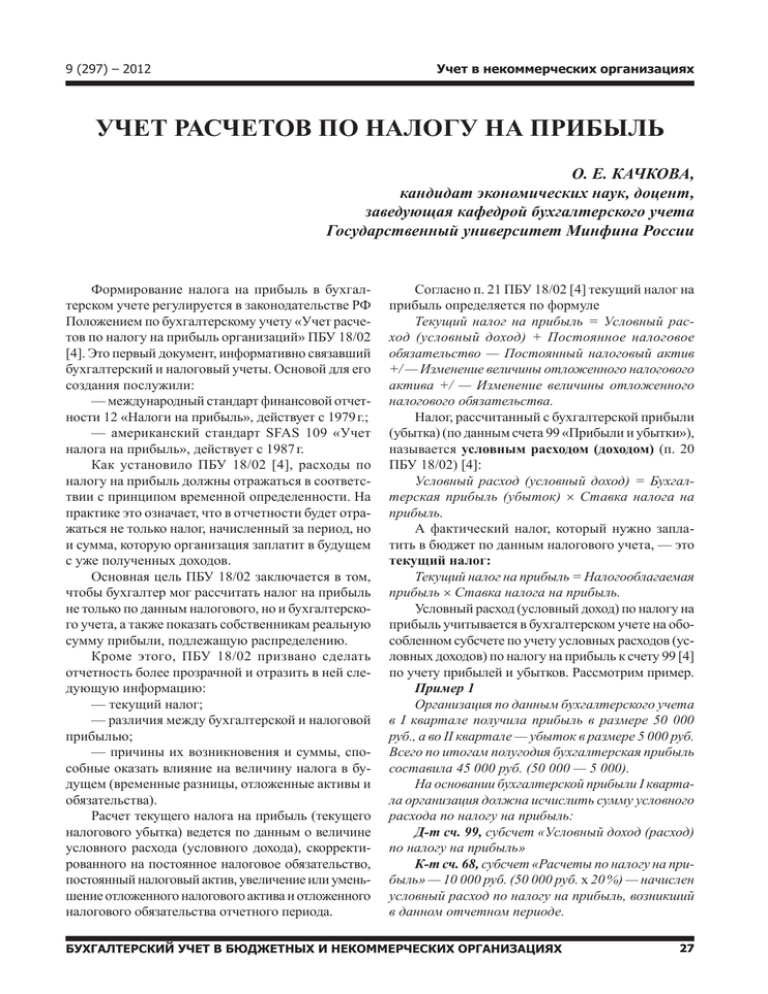

Учет в некоммерческих организациях 9 (297) – 2012 УЧЕТ РАСЧЕТОВ ПО НАЛОГУ НА ПРИБЫЛЬ О. Е. КАЧКОВА, кандидат экономических наук, доцент, заведующая кафедрой бухгалтерского учета Государственный университет Минфина России Формирование налога на прибыль в бухгалтерском учете регулируется в законодательстве РФ Положением по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02 [4]. Это первый документ, информативно связавший бухгалтерский и налоговый учеты. Основой для его создания послужили: — международный стандарт финансовой отчетности 12 «Налоги на прибыль», действует с 1979 г.; — американский стандарт SFAS 109 «Учет налога на прибыль», действует с 1987 г. Как установило ПБУ 18/02 [4], расходы по налогу на прибыль должны отражаться в соответствии с принципом временной определенности. На практике это означает, что в отчетности будет отражаться не только налог, начисленный за период, но и сумма, которую организация заплатит в будущем с уже полученных доходов. Основная цель ПБУ 18/02 заключается в том, чтобы бухгалтер мог рассчитать налог на прибыль не только по данным налогового, но и бухгалтерского учета, а также показать собственникам реальную сумму прибыли, подлежащую распределению. Кроме этого, ПБУ 18/02 призвано сделать отчетность более прозрачной и отразить в ней следующую информацию: — текущий налог; — различия между бухгалтерской и налоговой прибылью; — причины их возникновения и суммы, способные оказать влияние на величину налога в будущем (временные разницы, отложенные активы и обязательства). Расчет текущего налога на прибыль (текущего налогового убытка) ведется по данным о величине условного расхода (условного дохода), скорректированного на постоянное налоговое обязательство, постоянный налоговый актив, увеличение или уменьшение отложенного налогового актива и отложенного налогового обязательства отчетного периода. Согласно п. 21 ПБУ 18/02 [4] текущий налог на прибыль определяется по формуле Текущий налог на прибыль = Условный расход (условный доход) + Постоянное налоговое обязательство — Постоянный налоговый актив +/ — Изменение величины отложенного налогового актива +/ — Изменение величины отложенного налогового обязательства. Налог, рассчитанный с бухгалтерской прибыли (убытка) (по данным счета 99 «Прибыли и убытки»), называется условным расходом (доходом) (п. 20 ПБУ 18/02) [4]: Условный расход (условный доход) = Бухгалтерская прибыль (убыток) × Ставка налога на прибыль. А фактический налог, который нужно заплатить в бюджет по данным налогового учета, — это текущий налог: Текущий налог на прибыль = Налогооблагаемая прибыль × Ставка налога на прибыль. Условный расход (условный доход) по налогу на прибыль учитывается в бухгалтерском учете на обособленном субсчете по учету условных расходов (условных доходов) по налогу на прибыль к счету 99 [4] по учету прибылей и убытков. Рассмотрим пример. Пример 1 Организация по данным бухгалтерского учета в I квартале получила прибыль в размере 50 000 руб., а во II квартале — убыток в размере 5 000 руб. Всего по итогам полугодия бухгалтерская прибыль составила 45 000 руб. (50 000 — 5 000). На основании бухгалтерской прибыли I квартала организация должна исчислить сумму условного расхода по налогу на прибыль: Д-т сч. 99, субсчет «Условный доход (расход) по налогу на прибыль» К-т сч. 68, субсчет «Расчеты по налогу на прибыль» — 10 000 руб. (50 000 руб. х 20 %) — начислен условный расход по налогу на прибыль, возникший в данном отчетном периоде. БУхгалтерский учет в бюджетных и некоммерческих организациях 27 Учет в некоммерческих организациях 9 (297) – 2012 На основании бухгалтерского убытка II квартала исчисляется сумма условного дохода по налогу на прибыль: Д-т сч. 68, субсчет «Расчеты по налогу на прибыль» К-т сч. 99, субсчет «Условный доход (расход) по налогу на прибыль» — 1 000 руб. (5 000 руб. × 20 %) — начислен условный доход по налогу на прибыль, возникший в данном отчетном периоде. Общая величина «текущего налога на прибыль» по итогам II квартала составит 9 000 руб. [(10 000 — 1 000) или (45 000 руб. х 20 %)]. Отметим, что ПБУ 18/02 [4] обязывает организации отражать в бухгалтерском учете сумму налога на прибыль, исчисленную исходя из показателя бухгалтерской прибыли (прибыли, выявленной по данным бухгалтерского учета), а затем выявлять все разницы (как положительные, так и отрицательные), обусловленные различными правилами учета доходов и расходов в бухгалтерском и налоговом законодательстве. Обобщим различия в признании доходов и расходов в бухгалтерском и налоговом учете. Все различия бухгалтерского и налогового учета сводятся в конечном счете к двум операциям. Первая — бухгалтерский налог на прибыль (условный расход) нужно уменьшить до налогового. Вторая — бухгалтерский налог на прибыль (условный расход), наоборот, нужно увеличить. Чтобы это сделать, потребуется два дополнительных счета, которые введены приказом Минфина России от 07.05.2003 № 38н «О внесении дополнений и изменений в План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцию по его применению») [2]: — счет 09 «Отложенные налоговые активы»; — счет 77 «Отложенные налоговые обязательства». Кроме того, необходимо открыть еще несколько дополнительных субсчетов к счету 99 «Прибыли и убытки», а именно: — субсчет «Условный расход (доход) по налогу на прибыль; — субсчет «Постоянное налоговое обязательство»; — субсчет «Постоянный налоговый актив». Для того чтобы получить сумму текущего налога на прибыль, следует произвести корректировку условного расхода с помощью постоянных и временных налоговых активов и обязательств. 28 Постоянные разницы появляются из-за несовпадения фактов признания доходов и расходов. Иными словами, это те доходы и расходы, которые влияют на бухгалтерский финансовый результат, но при расчете налога на прибыль не учитываются. Постоянная разница. Под постоянными разницами понимаются доходы и расходы (п. 4 ПБУ 18/02) [4]: — формирующие бухгалтерскую прибыль (убыток) отчетного периода, но не учитываемые при определении налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов; — учитываемые при определении налоговой базы по налогу на прибыль отчетного периода, но не признаваемые для целей бухгалтерского учета доходами и расходами как отчетного, так и последующих отчетных периодов. Постоянные разницы возникают в результате: — превышения фактических расходов, учитываемых при формировании бухгалтерской прибыли (убытка), над расходами, принимаемыми для целей налогообложения, по которым предусмотрены ограничения по расходам; — непризнания для целей налогообложения убытка, связанного с появлением разницы между оценочной стоимостью имущества при внесении его в уставный (складочный) капитал другой организации и стоимостью, по которой это имущество отражено в бухгалтерском балансе у передающей стороны; — образования убытка, перенесенного на будущее, который по истечении определенного времени, согласно законодательству РФ о налогах и сборах, уже не может быть принят в целях налогообложения как в отчетном, так и в последующих отчетных периодах; — прочих аналогичных различий. Постоянные разницы возникают, например, при получении доходов, перечисленных в ст. 251 Налогового кодекса РФ (НК РФ), а также при осуществлении расходов, перечисленных в ст. 270 НК РФ [5]. Для учета постоянных разниц могут использоваться отдельные субсчета «Постоянные разницы» к синтетическим счетам учета расходов и доходов. Рассмотрим пример. Пример 2 Организация в I квартале получила бухгалтерскую прибыль в размере 50 000 руб. Представительские расходы составили в I квартале 55 000 руб. Фонд оплаты труда за I квартал — 1 125 000 руб. БУхгалтерский учет в бюджетных и некоммерческих организациях 9 (297) – 2012 Для целей налогообложения представительские расходы принимаются в размере 4 % от расходов на оплату труда (п. 2 ст. 264 НК РФ), или в сумме 45 000 руб. (1 125 000 руб. × 4 %). Сумма превышения фактических представительских расходов над их нормируемой величиной в 10 000 руб. (55 000 — 45 000) является в бухгалтерском учете постоянной разницей. Сверхнормативные представительские расходы учитываются на счетах учета затрат обособленно. На основании бухгалтерской прибыли отчетного периода организация должна исчислить сумму условного расхода по налогу на прибыль: Д-т сч. 99, субсчет «Условный доход (расход) по налогу на прибыль» К-т сч. 68, субсчет «Расчеты по налогу на прибыль» — 10 000 руб. (50 000 руб. х 20 %) — начислен условный расход по налогу на прибыль, возникший в данном отчетном периоде. Сверхнормативные представительские расходы в сумме 10 000 руб. (55 000 — 45 000) представляют собой постоянные разницы. В бухгалтерском учете составляются проводки: Д-т сч. 26 «Общехозяйственные расходы» К-т сч. 71 «Расчеты с подотчетными лицами» — 45 000 руб. — учтены в составе управленческих расходов представительские расходы в пределах установленных законодательством норм; Д-т сч. 26, субсчет «Постоянные разницы» К-т сч. 71 «Расчеты с подотчетными лицами» — 10 000 руб. — сверхнормативные представительские расходы учтены как постоянные разницы. Поскольку в бухгалтерском учете возникли постоянные разницы, то сумма условного расхода по налогу на прибыль должна быть увеличена на постоянное налоговое обязательство по итогам I квартала: Д-т сч. 99, субсчет «Постоянное налоговое обязательство» К-т сч. 68, субсчет «Расчеты по налогу на прибыль» — 2 000 руб. (10 000 руб. х 20 %) — отражено постоянное налоговое обязательство, возникшее в данном отчетном периоде. Задолженность перед бюджетом по налогу на прибыль — «текущий налог на прибыль» — составит 12 000 руб. Эта величина состоит из условного расхода по налогу на прибыль — 10 000 руб. и постоянного налогового обязательства по налогу на прибыль — 2 000 руб. Учет в некоммерческих организациях Постоянные разницы ведут к возникновению в бухгалтерском учете постоянного налогового обязательства или постоянного налогового актива. Под постоянным налоговым обязательством (активом) понимается сумма налога, которая приводит к увеличению (уменьшению) налоговых платежей по налогу на прибыль в отчетном периоде (п. 7 ПБУ 18/02) [4]: Постоянное налоговое обязательство (актив) = Постоянная разница, возникшая в отчетном периоде × Ставка налога на прибыль. Возникновение постоянного налогового обязательства происходит в том случае, когда расходы, отраженные в бухгалтерском учете, не учитываются при расчете налога на прибыль. В этом случае получается, что налоговая прибыль больше бухгалтерской. Поэтому бухгалтерскую прибыль нужно увеличить. Наиболее ярким примером могут послужить сверхнормативные проценты за пользование кредитами и займами. В бухгалтерском учете они признаются в полной сумме. В налоговом учете отнести на расходы можно только сумму в пределах норм. Все, что ее превышает, и приводит к появлению постоянной разницы. Надо сказать, этот тип разниц связан только с текущим отчетным периодом и никак не влияет на последующие. Постоянное налоговое обязательство отражается следующей записью [3]: Д-т сч. 99, субсчет «Постоянное налоговое обязательство» К-т сч. 68, субсчет «Расчеты по налогу на прибыль» — отражено постоянное налоговое обязательство. Постоянный налоговый актив возникает, когда доходы не учитываются при расчете налога на прибыль (ст. 251 НК РФ) [1], например, денежные средства и имущество, полученные безвозмездно от учредителя, которому принадлежит более 50 % уставного капитала, и др. Если подобные операции возникли, значит, бухгалтерская прибыль стала больше налоговой. Поэтому ее нужно уменьшить. Это приводит к возникновению постоянного налогового актива. В бухгалтерском учете составляются следующие записи: Д-т сч. 68, субсчет «Расчеты по налогу на прибыль» К-т сч. 99, субсчет «Постоянный налоговый актив» — начислен постоянный налоговый актив. Типы постоянных разниц и возникновение постоянных налоговых активов и постоянных налоговых обязательств представлены в табл. 1. БУхгалтерский учет в бюджетных и некоммерческих организациях 29 Учет в некоммерческих организациях 9 (297) – 2012 Возникновение постоянных налоговых активов и постоянных налоговых обязательств Признание в бухгалтерском учете Признание в налоговом учете Да Да Нет Нет Да Нет Да Нет Да Да Нет Нет Да Нет Да Нет Сравнение бухгалтерской прибыли (БП) и налогооблагаемой (НП) Доходы БП=НП БП>НП БП<НП БП=НП Расходы БП=НП БП<НП БП>НП БП=НП Различия в бухгалтерском и налоговом учете возникают не только от того, что не совпадает состав доходов и расходов. Даже в случае, когда он одинаков, разницы могут появиться, если отличается порядок признания платежей или поступлений. Суммы, которые в бухгалтерском и налоговом учете признаются в разные периоды времени, называются временными разницами (п. 8 ПБУ 18/02) [4]. Они влияют на несколько отчетных периодов: в одном периоде возникают, а в других погашаются. Временные разницы доставляют бухгалтеру больше проблем, чем постоянные, поскольку их нужно не только выявлять, но и ежемесячно корректировать. Временные разницы образуются, когда доход или расход уже признан в бухгалтерском учете, а в налоговом еще нет, или наоборот. В этом случае разницы будут числиться, пока расход (доход), повлекший их возникновение, не будет признан и в бухгалтерском, и в налоговом учете. Временные разницы при формировании налогооблагаемой прибыли приводят к образованию отложенного налога на прибыль. Временные разницы делятся на: — вычитаемые; — налогооблагаемые. Вычитаемые временные разницы приводят к уменьшению налога на прибыль в последующих отчетных периодах. Это доходы, которые в бухгалтерском учете отражены в меньшем размере, или расходы, которые в бухгалтерском учете показаны в большей сумме, чем в налоговом учете. Из-за того, что разница со временем погашается, она и получила название вычитаемой. Рассмотрим пример. Пример 3 Предположим, организация продала оборудование с убытком. В бухгалтерском учете его сумма бу30 Таблица 1 Тип возникающей постоянной разницы Следствие (разница, умноженная на ставку налога на прибыль) — Вычитаемая Налогооблагаемая — — ПНА ПНО — — Налогооблагаемая Вычитаемая — — ПНО ПНА — дет полностью отнесена на расходы уже в текущем периоде. В налоговом же полученный убыток будет учитываться постепенно, в течение оставшегося срока полезного использования, скажем, в течение 3 лет. Таким образом, в момент продажи оборудования у организации возникла вычитаемая временная разница. Она будет уменьшать налоговую базу по налогу на прибыль на протяжении последующих 3 лет. Вычитаемые временные разницы образуются в результате: — применения разных способов начисления амортизации для целей бухгалтерского учета и определения налога на прибыль; — применения разных способов признания коммерческих и управленческих расходов в себестоимости проданных продукции, товаров, работ, услуг в отчетном периоде для целей бухгалтерского учета и целей налогообложения; — убытка, перенесенного на будущее, не использованного для уменьшения налога на прибыль в отчетном периоде, но который будет принят в целях налогообложения в последующих отчетных периодах, если иное не предусмотрено законодательством РФ о налогах и сборах; — применения, в случае продажи объектов основных средств, разных правил признания для целей бухгалтерского учета и целей налогообложения остаточной стоимости объектов основных средств и расходов, связанных с их продажей; — наличия кредиторской задолженности за приобретенные товары (работы, услуги) при использовании кассового метода определения доходов и расходов в целях налогообложения, а в целях бухгалтерского учета — исходя из допущения временной определенности фактов хозяйственной деятельности; БУхгалтерский учет в бюджетных и некоммерческих организациях 9 (297) – 2012 — прочих аналогичных различий. Вычитаемой временной разнице соответствует сумма отложенного налогового актива. Под отложенным налоговым активом понимается та часть отложенного налога на прибыль, которая должна привести к уменьшению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах. Согласно п. 14 ПБУ 18/02 [4] изменение величины отложенных налоговых активов за отчетный период (характеризует величину изменения) рассчитывается по формуле Изменение величины отложенных налоговых активов в отчетном периоде = Вычитаемая временная разница, возникшая (погашенная) в отчетном периоде × Ставка налога на прибыль. В расчете величины изменений обязаны участвовать не только вновь возникшие в отчетном периоде отложенные налоговые активы, но и погашенные в этом же периоде. Сумма изменений отложенного налогового актива за период — это совокупность операций: — по дебету счета 09 «Отложенные налоговые активы» и кредиту счета 68, субсчет «Расчеты по налогу на прибыль» — в части вновь возникших активов (вычитаемых временных разниц); — по дебету счета 68, субсчет «Расчеты по налогу на прибыль» и кредиту счета 09 «Отложенные налоговые активы» — при погашении ранее начисленных налоговых активов (уменьшение вычитаемых разниц). Остатки по счету 09 «Отложенные налоговые активы» размещаются в разд. 1 «Внеоборотные активы» бухгалтерского баланса (в строке 1160). Внимание, отложенный налоговый актив при выбытии объекта учета, по которому он был начислен, списывается с кредита счета 09 «Отложенные налоговые активы» в дебет счета 99 «Прибыли и убытки». Сумма пересчета отложенных налоговых активов при изменении ставки налога на прибыль также относится на счет 99 «Прибыли и убытки» на дату, предшествующую дате начала применения измененных ставок. Рассмотрим пример. Пример 4 Допустим, что ставка налога на прибыль организаций с 01.01.2012 была снижена с 20 до 16 %. У организации имеется на 31.12.2011 сумма отложенного налогового актива в размере 90 тыс. руб. Организация обязана произвести дополнительную запись на 31.12.2011: Д-т сч. 99 «Прибыли и убытки» Учет в некоммерческих организациях К-т сч. 09 «Отложенные налоговые активы» — 18 тыс. руб. (90 тыс. руб. х (20 % — 16 %) / 20 %). Таким образом, в бухгалтерском балансе за 2011 г. по графе «На 31 декабря 2011 года» в строке 1160 «Отложенные налоговые активы» должна значиться сумма 72 тыс. руб. (90 — 18). Одновременно также на 18 тыс. руб. должна быть уменьшена нераспределенная прибыль (стр. 1370). Счет 99 по окончании года закрывается (реформируется) счетом 84. Налогооблагаемые временные разницы при формировании налогооблагаемой прибыли (убытка) приводят к образованию отложенного налога на прибыль, который должен увеличить сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах (п. 12 ПБУ 18/02) [4]. Налогооблагаемые временные разницы образуются в результате: — применения разных способов начисления амортизации для целей бухгалтерского учета и целей определения налога на прибыль; — признания выручки от продажи продукции (товаров, работ, услуг) в виде доходов от обычных видов деятельности отчетного периода, а также признания процентных доходов для целей бухгалтерского учета исходя из допущения временной определенности фактов хозяйственной деятельности, а для целей налогообложения — по кассовому методу; — применения различных правил отражения процентов, уплачиваемых организацией за предоставление ей в пользование денежных средств (кредитов, займов) для целей бухгалтерского учета и целей налогообложения; — прочих аналогичных различий. Отклонения между данными бухгалтерского и налогового учета в данном случае и называются налогооблагаемыми. Рассмотрим пример. Пример 5 Допустим, организация купила оборудование, для которого в бухгалтерском учете установила срок полезного использования, равный 4 годам. В налоговом учете он составляет 2 года. Таким образом, в первые 2 года сумма амортизации в бухгалтерском учете будет меньше, чем в налоговом. В последующие 2 года сложится противоположная ситуация: бухгалтерская амортизация станет больше налоговой, поскольку в налоговом учете стоимость оборудования уже списана. Иными словами, в первые 2 года налогооблагаемые временные разни- БУхгалтерский учет в бюджетных и некоммерческих организациях 31 Учет в некоммерческих организациях 9 (297) – 2012 цы формируются, а в последующие — списываются. При этом их погашение приводит к увеличению налоговой прибыли по сравнению с бухгалтерской в третьем и четвертом годах. Налогооблагаемой временной разнице соответствует сумма отложенного налогового обязательства. Отложенные налоговые обязательства признаются в том отчетном периоде, когда возникают налогооблагаемые временные разницы. Под отложенным налоговым обязательством понимается та часть отложенного налога на прибыль, которая должна привести к увеличению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах (п. 15 ПБУ 18/02) [4]. Отложенное налоговое обязательство отражается в бухгалтерском учете с использованием балансового пассивного счета 77 «Отложенные налоговые обязательства»: Д-т сч. 68, субсчет «Расчеты по налогу на прибыль» К-т сч. 77 «Отложенные налоговые обязательства» — учтено отложенное налоговое обязательство, возникшее в отчетном периоде. По мере того как разница погашается, отложенное налоговое обязательство бухгалтер должен списать. При этом составляется обратная бухгалтерская запись. Если выбывает объект учета, по которому отложенное налоговое обязательство было начислено, величина отложенного налогового обязательства списывается с дебета счета 77 «Отложенные налоговые обязательства» в кредит счета 99 «Прибыли и убытки». Изменение налоговых ставок также влечет за собой пересчет отложенных налоговых обязательств на дату, предшествующую дате начала применения измененных ставок, а сумма пересчета относится на счет 99 «Прибыли и убытки». Таким образом, в отчетном периоде в расчете участвует не только сумма вновь возникших отложенных налоговых обязательств, но и величина этого показателя, погашенная за этот же период. Изменение величины отложенного налогового обязательства в отчетном периоде рассчитывается следующим образом: Изменение величины отложенных налоговых обязательств в отчетном периоде = Налогооблагаемые временные разницы, возникшие (погашенные) х Ставка налога на прибыль. Остатки по счету 77 «Отложенные налоговые обязательства» размещаются в четвертом разделе 32 пассива баланса («Долгосрочные обязательства») в строке 1420. Отложенный налоговый актив, отраженный в балансе, сулит инвесторам выгоду. Это налог, который организация условно уже заплатила, т. е. в последующие налоговые периоды сумма налоговых платежей с прибыли будет меньше. Отложенное налоговое обязательство, напротив, показывает условную задолженность организации перед бюджетом, которую придется погашать в последующие периоды. Остатки по счету 09 «Отложенные налоговые активы» и счету 77 «Отложенные налоговые обязательства» на конец отчетного периода показывают, на какую сумму бухгалтерскую прибыль нужно будет скорректировать в будущем. Суммы, накопленные в течение года на субсчетах «Постоянный налоговый актив» и «Постоянное налоговое обязательство» счета 99 «Прибыли и убытки», показывают различия данных бухгалтерского и налогового учета, которые отражены не будут. Причины возникновения и порядок отражения в бухгалтерском учете постоянных и временных разниц, согласно ПБУ 18/02, представлены в табл. 2. Одна из первоочередных задач, стоящих перед бухгалтером, который приступает к работе с ПБУ 18/02, — правильно организовать аналитику в бухгалтерском учете, так как грамотно построенный аналитический учет значительно облегчит труд бухгалтера. Для ведения аналитического учета постоянных, временных разниц и отложенных налогов организация может самостоятельно выбрать любой порядок ведения аналитического учета и закрепить его в своей учетной политике. Это могут быть регистры бухгалтерского учета, аналитическая справка бухгалтера или субсчета соответствующих счетов учета активов и обязательств, в оценке которых возникли временные и постоянные разницы. На практике организации разрабатывают собственный аналитический регистр учета временных и постоянных разниц отчетного периода. Отражение информации в отдельном регистре упрощает выявление, определение и учет как постоянных, так и временных разниц отчетного периода. Образец формы аналитического регистра, который может использоваться для отражения информации о возникающих постоянных и временных разницах в учете организации, приведен в табл. 3. Данный регистр можно вести по всем разницам, возникающим между бухгалтерским и налоговым учетом за отчетный период. Если разниц много, БУхгалтерский учет в бюджетных и некоммерческих организациях Учет в некоммерческих организациях 9 (297) – 2012 Таблица 2 Постоянные и временные разницы согласно ПБУ 18/02 Причины возникновения разниц Виды разниц Постоянные Отраженные в бухгалтерском учете доходы и расходы полностью или частично не признаются в налоговом учете (и наоборот) Временные вычитаемые разницы Даты признания доходов и расходов в бухгалтерском и налоговом учете не совпадают Временные налогооблагаемые разницы Какими бухгалтерскими записями отражаются разницы Как возникают Последствия Уменьше- Списание Возникноверазницы в учете ние (пога- (при выбыние шение) тии актива) Расход в бухгалтерском Постоянное Д-т сч. 99 — — учете признается, а в налоговое обяК-т сч. 68 налоговом — нет (доход зательство признается в налоговом учете, а в бухгалтерском — нет) Расход признается в Постоянный Д-т сч. 68 — — налоговом учете, а в налоговый К-т сч. 99 бухгалтерском — нет актив (доход в бухучете признается, а в налоговом учете — нет) Расход в бухгалтерсОтложенный Д-т сч. 09 Д-т сч. 68 Д-т сч. 99 ком учете признается налоговый К-т сч. 68 К-т сч. 09 К-т сч. 09 раньше, чем в налоговом актив (доход в бухгалтерском учете признается позже, чем в налоговом) Расход в бухгалтерском Отложенное Д-т сч. 68 Д-т сч. 77 Д-т сч. 77 учете признается позже, налоговое обяК-т сч. 77 К-т сч. 68 К-т сч. 99 чем в налоговом (доход зательство в бухгалтерском учете признается раньше, чем в налоговом) Таблица 3 Аналитический регистр для отражения информации о возникающих временных разницах в учете организации, руб. Счет учета Вид дохода (расхода) 20 Амортизация основных средств Убыток от продажи основных средств 91 Сумма Сумма в бухгалтерском в налоговом учете учете 500 1 000 100 000 Итого 100 500 По итогам отчетного периода Временные разницы вычитаемая — налогооблагаемая 500 — 100 000 — 1 000 100 000 ОНА= 2 000 (100 000 × 20 %) 500 ОНО= 100 (500 × 20 %) то для крупных групп расходов и доходов целесообразно установить отдельные аналитические регистры. Список литературы 1. Налоговый кодекс РФ (часть вторая): Федеральный закон от 05.08.2000 № 117-ФЗ. 2. О внесении дополнений и изменений в План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцию по его применению: приказ Минфина России от 07.05.2003 № 38н. 3. Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению: приказ Минфина России от 31.10.2000 № 94н. 4. Об утверждении Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02: приказ Минфина России от 19.11.2002 № 114н. БУхгалтерский учет в бюджетных и некоммерческих организациях 33