Fed final - Rietumu Banka

реклама

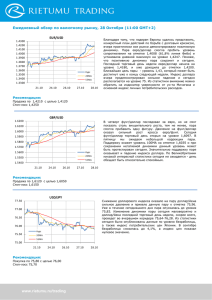

Монетарная политика под «твист» Мировая экономика стоит на пороге второй волны кризиса. Острая фаза экономического спада пока не началась, но есть все предпосылки того, что 2012 год может стать копией кризисного 2008 года. Экономики развитых стран задыхаются под долговым бременем, которое свалилось на них после спасения крупнейших финансовых институтов в разгар последней рецессии. На наш взгляд существует три глобальных факторов риска: долговой кризис в еврозоне, «тяжелое приземление» в Китае, и вероятное замедление темпов восстановления экономики США. При реализации наихудшего сценария совокупность этих факторов создаст своего рода «идеальный шторм» в мировой экономике. Миссия решать проблемы экономики взвалена на хрупкие плечи бывшего академика Бена Бернанке. С 2008 года регулятор провел два раунда количественного смягчения (QE), снизил процентную ставку до нулевой отметки и обещал удерживать их на этом уровне до конца 2014 года. Последней новацией, используемой ФРС, является «Операция твист». На последнем заседании Комитета по открытым рынкам было принято решение увеличить эту программы на 267 млрд долл., доведя ее до 667 млрд долл. Ставка делается на снижение долгосрочных ставок (выравнивание кривой доходности), что окажет поддержку рынку жилья и инвестициям в основной капитал, а также стимулирует аппетит к риску у инвесторов и возбудить в них так называемые «животные инстинкты». Результатом этих мер стало резкое увеличение баланса центробанка в три раза на 2,3 трлн долл. до 20% от ВВП. При этом ухудшающаяся макроэкономическая статистика вынуждает ФРС предпринимать новые решительные шаги по стимулированию экономики, и в особенности рынка труда. Вся проблема в том, что эти шаги доказывают свою несостоятельность. Подтверждением является умеренная реакция рынка акций, а также процентных ставок на новость о продлении «Операции твист». Источник: Reuters Согласно поправкам 1977 года в Закон о Федеральном Резерве, у ФРС есть двойной мандат удерживать стабильность цен и поддерживать максимальную занятость в экономике. Последние месяцы рост занятости в несельскохозяйственном секторе растет на не более чем 80 тыс. В то же время, для снижения уровня безработицы необходимо, чтобы занятость роста на 250 тыс. ежемесячно. Если в конце 2011 года финансовые медиа радостно сообщали о росте занятости, то в 2012 году прирост заметно замедлился. Инфляция пока не вызывает беспокойств, так как держится ниже порога в 2%. Умеренный рост цен позволяет монетарным властям придерживаться курса мягкой кредитно-денежной политики. Результатом мягкой кредитно-денежной политики стало снижение ставок по 10-летним гособлигациям США с 3,4% в 2011 году до нынешних 1,6%. Не ясно, однако, связано ли это с политикой ФРС или же с ростом спроса на более надежные активы на фоне массового ухода от риска из-за кризиса в еврозоне. Операция твист была призвана снизить долгосрочные ставки путем продажи ФРС коротких бумаг (до 3 лет) и покупки длинных бумаг (до 30 лет). Предпринимая такой шаг, регулятор надеялся, что более низкие долгосрочные ставки, из которых исходят ставки по ипотеке, будет способствовать оживлению рынка жилья, и соответственно, повысит строительную активность. Глава ФРС Бернанке признает, что восстановление на строительном рынке является ключевым для роста экономики. Отдельная тема – как мягкая политика ФРС отразится на инфляции? Исторически инфляция резко повышалась при уровне использования мощности выше 80%. На приведенном ниже графике видно, что использование мощностей в производстве заметно выросло с 2009 года и вплотную приближается к отметке 80%. В то же время, реальная ставка остается на рекордно низком уровне, не реагируя на оживление экономики. В предыдущие три десятилетия столь резкое восстановление мощностей вызывало рост реальной ставки. Сейчас мы являемся свидетелями отделения этой связи, что чревато эскалацией инфляции. www.rietumu.ru/trading Источники: Reuters, ФРС Выравнивание кривой доходности, являющаяся краеугольным камнем банковского бизнеса, помимо того, что увеличивает прибыли нефинансовых организаций, снижает банковскую маржу. Это происходит из-за того, что долгосрочные ставки, по которым выдаются кредиты, снижаются, в то время как краткосрочные ставки, по которым выдаются депозиты, растут. Источник: Reuters Многие развитые экономики попали в ловушку ликвидности, и шаги ФРС по стимулированию экономики представляются несколько бесполезными, так как они не решают проблемы низких потребительских расходов, дефицита бюджета, изнашивания инфраструктуры и стагнации на рынке жилья. Продолжение активности монетарных властей приводит к изменению функционирования финансовых рынков, и искажению процесса распределения капитала. Перекосы наблюдаются в динамике рынка акций и гособлигаций, которые в последнее время движутся параллельно, что противоречит исторической отрицательной корреляции этих активов. Предприимчивость ФРС облегчает работу правительственным структурам, которые сидят, сложа руки, нанося экономике серьезный урон своим бездействием. Во многом это связано с предстоящими в ноябре президентскими выборами. Обама хочет переизбраться, и поэтому избегает непопулярных мер в фискальной сфере. Однако в начале 2013 года Конгрессу и президентской администрации придется решать вопросы налоговой политики и бюджетного дефицита. Решение продлить «Операцию твист» можно воспринимать как статус-кво до президентских выборов в ноябре. Макроэкономические рычаги, позволяющие с новой силой запустить двигатель экономического роста, постепенно заканчиваются. Кризис в 2008 году разительно отличается от той ситуации, в которой мы можем оказаться в самом ближайшем будущем. Экономическим властям придется выдумывать новые методы стимулирования экономики, что может вызвать продолжительную нестабильность на финансовых рынках. Мировую экономику ждут новые потрясения и период высокой неопределенности. Инвесторам в такой ситуации необходимо быть хорошо подготовленными к будущей турбулентности, не повторяя ошибок кризиса 2008 года. www.rietumu.ru/trading ОГРАНИЧЕНИЕ ОТВЕТСТВЕННОСТИ: Информация, указанная в настоящем отчете, предусмотрена для использования только в информационных целях, и ее нельзя считать предложением или рекомендацией купить, держать или продать упомянутые в ней финансовые инструменты, а также совершать другие операции на финансовых рынках. Авторы информации, размещенной в настоящем отчете, а также АО «Rietumu Banka», регистрационный номер LV40003074497, юридический адрес: ул. Весетас 7, Рига, LV-1013, Латвия, надзорный орган КРФК ЛР , (далее именуемое – «Банк»), как совместно, так и каждый по отдельности, не несут никакой ответственности за возможное использование включенной в настоящий отчет информации, в том числе не несут никакой ответственности за прямые или косвенные убытки (включая неполученную прибыль), а также штрафные санкции. Оценки, мнения и прогнозы, отраженные в настоящем отчете, основаны исключительно на заключениях аналитиков Банка относительно рассматриваемых в отчете финансовых инструментов и эмитентов. Представленная в настоящем отчете информация получена из источников, которые считаются надежными, в то же время точность и полнота предоставленной информации не гарантируется. Любое ваше инвестиционное решение должно полностью основываться на оценке ваших личных финансовых обстоятельств и целей инвестиций. Банк обращает ваше внимание на то, что операции на рынке ценных бумаг и финансовых инструментов связаны с риском и требуют соответствующих знаний и опыта. Мнения, оценки и прогнозы,выраженные в настоящем отчете относятся к моменту публикации информации, и могут меняться без предварительного уведомления. Копирование и распространение информации, содержащейся в данном отчете, возможно только с согласия Банка. Графики и таблицы в настоящем отчете построены в соответствии с данными из системы Reuters 3000 Xtra. Автором настоящего отчета является Игорь Зуев, специалист управления ценных бумаг и финансовых рынков. www.rietumu.ru/trading