Статья 2009 2010 2011

реклама

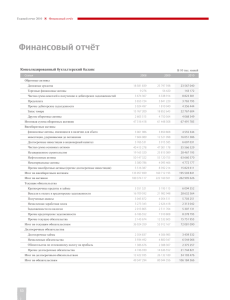

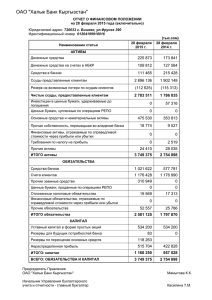

Годовой отчет 2011 Финансовый отчёт Финансовый отчёт Консолидированный бухгалтерский баланс Статья В 10 тыс. юаней 2009 2010 2011 25 797 598 23 567 040 27 841 684 56 420 143 172 306 412 Чистая сумма векселей к получению и дебиторских задолженностей 6 338 914 8 823 381 10 180 968 Предоплата 3 841 229 3 765 795 5 197 503 Прочие дебиторские задолденности 1 810 940 4 330 785 5 553 384 18 852 643 22 767 604 31 458 998 4 750 564 4 094 008 8 182 348 61 448 308 67 491 785 88 721 297 3 850 808 4 555 344 4 558 818 12 521 098 16 051 386 13 870 062 3 915 585 6 607 031 7 178 596 Чистая сумма основных активов 47 001 178 55 566 529 61 974 111 Незавершенное строительство 25 815 089 28 467 193 31 925 225 Нефтегазовые активы 55 120 755 63 660 570 69 990 795 4 095 466 4 772 177 6 045 137 Обротные активы Денежные средства Торговые финансовые активы Запас товара Другие оборотные активы Итоговая сумма оборотных активов Внеоборотные активы Финансовые активы, имеющиеся в наличии для сбыта инвестиция, удерживаемая до погашения Долгосрочные инвестиции в акционерный капитал Нематериальные активы Прочие внеобротные активы (прочие долгосрочные инвестиции) 8 392 214 15 823 611 18 523 583 Итог по внеоборотным активам 160 712 193 195 503 841 214 066 327 Итог по активам 222 160 501 262 995 626 302 787 624 3 193 115 6 094 352 9 216 576 Текущие обязательства Краткосрочные кредиты и займы Вексели к оплате и кредиторские задолженности 21 982 948 28 632 564 32 790 964 Полученные авансы 4 054 511 5 703 251 7 329 816 Начисленная заработная плата 2 626 418 2 313 042 2 316 433 Задолженности по налогам 2 511 764 5 307 131 13 284 221 Прочие кредиторские задолженности 7 010 808 8 235 368 9 231 583 Прочие текущие обязательства 12 532 603 15 795 382 24 109 904 Итог по текущим обязательствам 53 912 167 72 081 090 98 279 497 Долгосрочные займы 4 306 983 3 439 332 2 967 192 Начисленные обязательства 4 800 347 6 544 066 7 338 411 Обязательства по отлежанному налогу на прибыль 2 388 307 2 375 257 2 531 925 21 602 416 Долгосрочные обязательства Прочие долгосрочные обязательства 14 636 552 21 744 821 Итог по долгосрочным обязательствам 26 132 189 34 103 476 34 439 944 Итог по обязательствам 80 044 356 106 184 566 132 719 441 52 Финансовый отчёт Консолидированный бухгалтерский баланс (продолжение) Статья Годовой отчет 2011 В 10 тыс. юаней 2009 2010 2011 Оплаченный капитал 32 042 989 34 895 324 37 986 346 Избыток капитала Собственный капитал 27 056 290 26 720 703 26 185 285 Специальный резерв 2 323 089 2 664 564 3 244 296 Избыточный резерв 11 583 840 74 911 788 84 113 989 Нераспределенная прибыль 55 251 446 1 312 906 1 424 118 Резерв по переводу в валюту -1 131 915 -1 051 780 -1 709 644 Генеральный резерв на риски Итог по собственному капиталу, относящемуся к материнской компании Доля меньшинства 63 588 111 706 148 042 127 189 327 139 565 211 151 392 432 14 926 818 17 245 849 18 675 751 Итог по собственному капиталу 142 116 145 156 811 060 170 068 183 Итог по обязательствам и собственному капиталу 222 160 501 262 995 626 302 787 624 Консолидированный отчет о прибыли Статья Доход от операционной деятельности Доход от основной деятельности Доход от прочей деятельности Минус: себестоимость операционной деятельности Себестоимость основной деятельности Прочая операционная себестоимость Налог оборота и надбавки В 10 тыс. юаней 2009 2010 2011 122 048 813 172 088 519 238 127 823 121 978 848 171 636 586 237 659 251 69 965 451 933 468 572 77 876 431 115 487 326 171 644 620 77 856 337 115 101 790 171 281 730 20 094 385 536 362 890 26 867 676 13 916 076 18 878 279 Расходы реализации 5 384 823 6 353 185 6 113 991 Управленческий гонорар 9 072 485 10 142 799 12 092 324 Финансовые расходы 470 295 840 680 1 425 120 Убыток от обеспечения 244 019 724 865 1 335 240 2 279 193 2 714 064 2 646 065 Прочее Плюс: доход от изменения справедливой стоимости (убыток отмечается «-») Доход от инвестиций Операционная прибыль Плюс: доход от не основной деятельности Минус: расходы по неосновной деятельности Валовая прибыль Минус: Расходы на налог на прибыль Чистая прибыль Минус : доля меньшиства Чистая прибыль, относящаяся к акционерам материнской компании 10 115 -4 498 -6 721 744 111 1 284 491 2 173 559 13 559 717 18 227 314 18 169 625 1 443 414 756 670 759 428 1 474 357 1 721 044 1 440 635 12 842 030 17 265 698 18 172 404 4 119 609 4 847 302 5 119 620 8 722 421 12 418 396 13 052 784 1 765 296 2 693 164 2 503 765 6 957 126 9 725 232 10 549 019 53 Годовой отчет 2011 Финансовый отчёт Примечания к финансовому отчету 1. Описание основных принципов учётной политики и бухгалтерского расчёта 1) Принятые правила бухгалтерского учёта и бухгалтерская система. С 01 января 2007 года наша корпорация исполняет «Правила бухгалтерского учёта», опубликованные Министерством финансов в 2006 году. 2) Фискальный год Бухгалтерский год нашей корпорации начинается с 1 января и заканчивается 31 декабря каждого календарного года. 3) Стандартная валюта для учёта Стандартной учётной валютой нашей корпорации является Жэньминьби (юань). 4) Основные принципы бухгалтерского учёта и такировки Бухгалтерский учёт нашей корпорации основывается на методе начислений. Если не указано иное, все активы оцениваются по первоначальной стоимости 5) Методика учёта инвалютных операций и методика конверсии (1) Инвалютные трансакции Операция с иностранной валютой конвертируется в юань согласно текущему валютному курсу на день возникновения операции. Денежные активы в иностранной валюте и задолженности на день составления баланса конвертируются в юань по текущему валютному курсу на день составления баланса. Возникающие отсюда прибыли или расходы, которые приходятся на период подготовки к строительству, производства и хозяйственной деятельности, ввести в финансовые расходы; а те, которые связаны с приобретением и строительством основного капитала, нефтегазовых активов или остальных активов, соответствующих условям капитализации, обслуживаются согласно соответствующим положениям о затратах по займам; а те, которые возникают в период ликвидации, ввести в ликвидационные прибыли и убытки. Неденежные активы в иностранной валюте, измеряющийся по первоначальной стоимости, конвертируется в юани согласно текущему валютному курсу в день операции без изменения его суммы в юанях. Неденежный актив в иностранной валюте, измеряющийся по справедливой стоимости, конвертируется в юани согласно текущему валютному курсу в день установления справедливой стоимости, а возникающую отсюда маржу ввести в текущие прибыли и расходы. (2) Перевод финансовой отчётности в инстранную валюту Все активные и пассивные статьи в балансе в иностранной валюте в зарубежных операциях конвертируются по текущему валютному курсу на день составления баланса. Акционерный капитал за исключением статьи «нераспределенные прибыли» конвертируется по текущему валютному курсу на момент его визникновения. Зарубежные доходы и 54 расходы в отчете прибыли конвертируются по подобному к текущему курсу на момент его возникновения юаня к иностранным валютам. Возникающая в результате вышеуказанной конверсии маржа в балансе отдельно обозначается под статьей акционерного капитала как «маржа в отчете в иностранной валюте». Маржа, возникающая от по существу инвестированных в зарубежные операции денежных статей в иностранной валюте по причине изменений обменного курса, также отдельно числится под статьей акционерного капитала как «маржа в отчете в иностранной валюте» при составлении консолидированного финансового отчета. При обслуживании зарубежных операций, свазанная с ними маржа в отчете в иностранной валюте пропорционально переводится в прибыли и убытки периода обслуживания операций. Изначальное сальдо денежных средств и их эквивалентов в отчете о движении денежных средств в иностранной валюте конвертируются по обменному курсу валюты начального периода отчета; а сальдо на конец отчетного периода конвертируется по текущему обменному курсу валюты на день балансового отчета. Остальные статьи конвертируются по подобному к текущему курсу на момент его возникновения юаня к иностранным валютам. Возникающая в результате вышеуказанной конверсии маржа в отчете о движении денежных средств отдельно обозначется «влияние изменений в обменных курсах на денежные средства». 6) Стандарты признания денежных средств и эквивалентов денежных средств Денежные средства в отчёте о движении денежных средств включают в себя кассовую наличность и депозиты, имеющиеся в наличии к оплате в любое время. Эквиваленты денежных средств в отчете о движении денежных средств – это кракткосрочные (с наступлением срока выплаты в течение 3 месяцев со дня приобретения), высоколиквидные инвестиции, которые свободно конвертируются в денежные средства и почти безрисковые в плане изменения в стоимости. 7) Финансовые активы (1) Классификация финансовых активов. По целям инвестиций и экономическому сымслу финансовые активы делятся на четыре категории: финансовые активы, которые измеряются по справедливой стоимости и изменения в стоимости которых ввести в текущие прибыли и убытки; инвестиция, удерживаемая до погашения; ссуда и дебиторская задолженность; а также финансовые активы для продажи. (2) Признание и оценка финансовых активов Финансовык активы признаются первоначально по справедливой стоимости. Для финансовых активов, которые измеряются по справедливой стоимости и изменения в стоимости которых ввести в текущие прибыли и убытки, возникающие торговые расходы при их приобретении прямо ввести в текущие прибыли и убытки. Соответствующие расходы по другим финансовым активам ввести в сумму первоначального признания. Признание финансового актива прекарщается, когда контрактные права на получние потока денежных средств от данного финансового актива прекращены, или Корпорация по сути передала все рсики и вознаграждения от собственности на данный финансовый актив третьей стороне. Финансовый отчёт Финансовые активы, которые измеряются по справедливой стоимости и изменения в стоимости которых ввести в текущие прибыли и убытки, а также финансовые активы для продажи измеряются в последствии по справедливой стоимости; однако инвестиции капитальных инструментов без предложения на активном рынке, которые не измеряются надежно по справедливой стоимости, оцениваются по себестоимости; ссуда и дебиторская задолженность, а также инвестиции, удерживаемые до погашения, оцениваются по амортизированной стоимости с применением метода фактической процентной ставки. Изменения в справедливой стоимости финансовых активов, которые измеряются по справедливой стоимости и изменения в стоимости которых ввести в текущие прибыли и убытки, ввести в прибыли и убытки от изменений в справедливой стоимости; проценты или денежные дивиденды от вложенного в банк капитала признаются доходами от инвестиций; при обслуживании разница между их справедливой стоимостью и первоначально признанной суммой признается доходами от инвестиций, соответственно корректируются прибыли/убытки от изменений в справедливой стоимости. Процентные доходы от удерживаемых до погашения инвестиций на период владения должны признаться методом фактической процентной ставки и зачисляются в доходы от инвестиций. Фактическая процентная ставка должна определяться при приобретении инвестиций, удерживаемых до погашения и остается неизмененной в последующий период. При обслуживании разница между ценой владения этими инвестициями и их балансовой стоимостью принается доходами от инвестиций. При оживлении ссуд и дебиторских задолженностей или при обслуживании ссуд маржа между ценой владения ими и их балансовой стоимостью признается как текущие прибыли/убытки. Изменения в справедливой стоимости финансовых активов, имеющихся в наличии для продажи, ввести в собственный капитал; проценты, рассчитываемые методом фактической процентовй ставки на период владения зачисляются в доходы от инвестиций; денежные дивиденды от инвестиций в долевом инструменте, имеющихся в наличии для продажи, ввести в доходы от инветиций при объявлении инвестируемыми предприятиями о выдаче дивидентов; при обслуживании маржу между стоимостью приобретения и балансовой стоимостью, а также и накопленную сумму от изменений в справедливой стоимости (первоначально учитываемой прямо в собственный капитал) ввести в прибыли/убытки от инвестиций. (3) Обесценение финансовых активов За исключением финансовых активов, которые измеряются по справедливой стоимости и изменения в стоимости которых ввести в текущие прибыли/убытки, Корпорация в конце периода проводит проверку балансовой стоимости финансовых активов, при наличии объективных доказательств об обесценивании какого-то финансового актива снимается резев под обесценивание. Если справедливая стоимость финансовых активов, имеющихся в наличии для продажи, значительно или невременно снижается, накопленные убытки изза снижения справедливой стоимости, первоначально учитываемые прямо в собственный капитал, ввести в убытки от обесценивания. В отношении инвестиций в долговом инструменте, чьи убытки от обесценивания уже признаны, если их справедливая стоимость в Годовой отчет 2011 последующий период повышается и если это повышение объективно может быть связано с имевшими место обстоятельствами после признания прежних убытков от обесценивания, признанные первоначально убытки от обесценивания перечисляются обратно и ввести в текущие прибыли/убытки. В отношении инвестиций в долевом инструменте, имеющихся в наличии для продажи, чьи убытки от обесценивания уже признаны, если их справедливая стоимость в последующий период повышается и если это повышение объективно может быть связано с имевшими место обстоятельствами после признания прежних убытков от обесценивания, признанные первоначально убытки от обесценивания перечисляются обратно и ввести в собственный капитал. Не перечисляются обратно убытки от обесценивания инвестиций в капитальном инструменте без предложения на активном рынке, которые не измеряются надежно по справедливой стоимости. 8) Товарно-материальные запасы (1) Классификация: товарно-материальные запасы включают в себя покупку материалов, сырьевые материалы, упаковочные материалы, расходные материалы низкой стоимости, незавершенные товары и полуфабрикаты, готовые товары и т.д. (2) Расценка запасов при их получении и отгрузке: запасы ввести методом текущей инвентаризации. При получении запасы расцениваются по фактической стоимости; фактическая стоимость пущенных в эксплуатацию или поставленных запасов, учитываемых по фактической стоимости, определяется методом средневзвешенной стоимости. (3) Амортизация расходных материалов низкой стоимости и упаковочных материалов: при пуске их в эксплуатацию применяется метод разовой амортизации, которая учитывется в соответствующие расходы. (4) Расценка запасов на конец года, признание и снятие резервов на покрытие ценового снижения запасов: запасы на конец года расцениваются по принципу меньшей величины из расходов и чистой реализуемой стоимости; в конце периода основываясь на инвентаризации «от стены до стены» запасов снимаются резервы на покрытие ценового снижения запасов в отношении превышающей чистую реализуемую стоимость части стоимости, возникающей в результате выбытия запасов, устарения части или всех запасов или более низких чем стоимость цен их реализации, а также в отношении предполагаемой убыточной части в подрядном строительстве. Резервы на покрытие ценового снижения запасов снимаются по марже между стоимостью отдельной запасной позиции и ее чистой реализуемой стоимостью, а последняя определяется по предполагаемой сбыточной цене после вычета расходов на завершение работ, сбыточных расходов и соответствующих налогов. ① Продолжительный спад рыночных цен на товарно-материальные запасы и не видится надежды на восстановительный рост в обозримом будущем. ② Себестоимость изготовления продукта из данного материала выше сбыточной цены на продукт. ③ Из-за модернизации продукции, существующие товарноматериальные запасы уже не отвечают потребностям производства новой обновленной продукции и рыночные цены на эти товарноматериальные запасы ниже балансовой цены на них. 55 Годовой отчет 2011 Финансовый отчёт ④ Постепенный спад рыночной цены, вызванный устарением фасонов товаров или услуг, или изменениями предпочитениями потребителей. ⑤ Другие обстоятельства, которые способны свидетельствовать об уменьшении реальной стоимости данного или иного запаса. 9) Долгосрочные инвестиции в акционенрный капитал (1) Изначальная расценка долгосрочных инвестиций в акционерный капитал Для долгосрочных инвестиций в акционерный капитал, полученных путем объединения одинаково подконтрольных предприятий, балансовая стоимость собственного капитала объединенных предприятий в день объединения признается первоначальными затратами данных инвестиций. Для долгосрочных инвестиций в акционерный капитал, полученных путем объединения предприятий под разным контролем, расходами на объединение признаются активы, отданные для получения права контроля над объединенными (приобретенными) предприятиями в день объединения (приобретения), возникающие или взятые на себя долги, а также справедливая стоимость эмитированных капитальных ценных бумаг. И расходы на объединение в день объединения (приобретения) признаются первоначальными затратами долгосрочных инвестиций в акционерный капитал. За исключением вышеуказанных долгосрочных инвестиций в акционерный капитал, полученных путем объединения предприятий, для долгосрочных инвестиций в акционерный капитал, полученных путем оплаченных денежных средств, отданных неденежных активов или эмиссии капитальных ценнных бумаг, их справедливая стоимость признается первоначальными инвестиционными затратами; для долгосрочных инвестиций в акционерный капитал, полученных путем реструктуризации долгов, первоначальными инвестиционными затратами на дебитора призается справедливая стоимость долевых акций в результате преобразования кредиторских прав в акционерные права; для долгосрочных инвестиций в акционерный капитал, являющимися вложениями инвесторов, оговоренная в инвестиционном договоре или соглашении стоимость признается их первоначальными инвестиционными затратами, однако при несправедливой говоренной стоимости первоначальными затратами признается справедливая стоимость вложенного акционерного капитала. В случае, если первоначальные затраты долгосрочных инвестиций в акционерный капитал превышают должную при инвестировании долю справедливой стоимости идентифицируемых чистых активов в инвестируемых предприятиях, не корректируются первоначальные затраты таких инвестиций; в противном случае, маржу между первоначальными затратами долгосрочных инвестиций в акционерный капитал и должной при инвестировании долей справедливой стоимости идентифицируемых чистых активов в инвестируемых предприятиях ввести в текущие прибыли/убытки с соответствующей корректировкой стоимости долгосрочных инвестиций в акционерный капитал. (2) Последующая расценка долгосрочных инвестиций в акционерный капитал Под инвестициями Корпорации в дочерние компании понимаются инвестиции в акционерный капитал в те компании, реальным правом контроля над которыми обладает Корпорация. Инвестиции в дочерние компании оцениваются методом учета по стоимости и корректируются методом пропорционального распределения прибылей при составлении консолидированного финансового отчета. 56 Инвестиции в совместное предприятие - это инвестиции в акционерный капитал для совместного контроля над обусловленной договором коммерческой деятельсностью, в которой другая сторона согласна на деление с компанией права контроля над важными финансовыми, производственными и оперативными решениями, связанными с этой деятельностью. Инвестиции в совместное предприятие оцениваются методом пропорционального распределения прибылей. Инвестиции в предприятие совместного хозяйствования – это инвестиции в акционерный капитал в предприятие, где Корпорация имеет существенное влияние. Инвестиции в предприятие совместного хозяйствования оцениваются методом пропорционального распределения прибылей. Оцениваются методом учета по стоимости долгосрочные инвестиции в акционерный капитал без предложения на активном рынке, справедливая стоимость которых не может надежно измеряться и которые имеют незначительное влияние. Долгосрочные инвестиции в акционерный капитал без значительного влияния, но которые имеют предложение на активном рынке и справедливая стоимость которых может надежно измеряться, оцениваюься по их справедливой стоимости, изменения в которой ввести в собственный капитал. (3) Призание и снятие резервов на обесценивание долгосрочныех инвестиций в акционерный капитал В конце текущего финансового года, корпорация проводит сверку долгосрочных инвестиций в акционерный капитал и отчисляют резервы на обесценение таких инвестиций согласно марже между их возмещаемой суммой и балансовой стоимостью. Возмещаемая сумма реализуемых долгосрочныех инвестиций в акционерный капитал – это чистая сумма их рычной стоимости минус расходы на их списание. Если нереализуемые долгосрочные инвестиции в акционерный капитал могут надёжно измеряться по справедливой стоимости, то их возмещаемая сумма определяется по более высокой величине из чистого объема их справедливой стоимости минус расходы на их списание и текущей стоимости предполагаемого потока денежных средств от их удерживания до погашения и продажи по наступлении срока в будущем; Если нереализуемые долгосрочные инвестиции в акционерный капитал не могут надежно измеряться по справедливой стоимости, то их возмещаемая сумма определяется по текущей стоимости, устанавливаемой дисконтированием будущего потока денежных средств к тогдашней рыночной доходности аналогичных финансовых активов. Относительно долгосрочной инвестиции в акционерный капитал, имеющей рыночную стоимость, любое из следующих обостоятельств признаётся как обесценивание данной долгосрочной инвестиции в акционерный капитал: ① Рыночная стоимость данной инвестиции два года подряд находится на уровне ниже её балансовой стоимости. ② Торговля данной инвестицией приостановлена в течение больше 1 года. ③ Инвестированные предприятия подвергаются серьёзным убыткам в текущем финансовом году. ④ Инвесторам два года подряд подвергаются убыткам. ⑤ Ликвидация и реорганизация предприятия инвестора или другие перебои в его хозяйственной деятельности. Финансовый отчёт Годовой отчет 2011 Относительно долгосрочной инвестиции в акционерный капитал, не имеющей рыночную стоимоть, любое из следующих обостоятельств уже признаётся как обесценивание данной долгосрочной инвестиции в капитал: 2. Основные налоги ① Изменения в политической и законо правовой среде, которая оказывает влияние на хозяйственную деятельность организаци, куда было вложены дологосрочные средства. В частности: серьёзные убытки у инвестированной организации, вызванные обнародованием новых налоговых, торговых правовых актов и прави. Применяемая ставка подоходного налога нашей компании составляет 25%. ② Серьёзное ухудшение финансовго состояния инвестированного предприятия, вызванного изменениями рыночного спроса из-за поставленных инвестированиым предприятием устаревших товаров или услуг. ③ Ухудшение финансового состояния инвестированного предприятия, вызванное утратой конкурентоспособности из-за крупных изменений в производственных технологиях в отрасли, где функционирует данное предприятие. ④ Другие обстоятельства, которые фактически говорят о том, что данная инвестиция уже не может прнести экономичекие интересы для предприятия. 10) Правительственные субсидии (1) Классификация правительственных субсидий Правительственные субсидии классифицируются на бюджетное финансирование, сконто, возврат налога и бесплатное распределение неденежных активов и т. д. (2) Подтверждение правительственных субсидий При удовлетворении всех необходимых условий для получения правительственных субсидии и при наличии права у корпорации на получение такой государственной субсидии, корпорация должна это подтвердить. Связанные с активами правительственные субсидии признаются активами и доходами будущих периодов при фактическом их получении и зачисляются в текущие прибыли/убытки методом равным распределением в течение срока эксплуатации соответствующих активов. Связанные с доходами правительственные субсидии, которые предназначаются для возмещения соответствующих расходов или убытков компании в последующий период, признаются доходами будущих периодов и зачисляются в текущие прибыли/убытки на период признания соответствующих расходов; правительственные субсидии, которые предназначаются для возмещения уже возникших расходов или убытков компании, прямо зачисляются в текущие прибыли/убытки. 11) Подоходный налог 1) Подоходный налог 2) НДС Ставка НДС на нефтепродукцию и нефтехимическую продукцию составляет 17%, на природный газ и сжиженный газ – 13%. 3) Налог с оборота С доходов от операций в отраслях транспорта и строительства облагается налог с оборота по ставке 3%; с сектора финансов и страхования, обслуживания, передачи нематериальных активов и продажи недвижимости налог с оборота облагается по ставке 5%. 4) Дополнительные налоги и сборы Сбор на строительство и ремонт городских сооружений облагается в размере 1%, 5% и 7% от налога с оборота; дополнительный сбор на образование облагается в размере 3% от налога с оборота. 5) Акцизный налог Акцизный налог на выручку от продажи неэтилированного бензина облагается в размере 1 юань за литр, дизельного топлива – 0.8 юаня за литр. А от продажи нафты, сольвенола и смазочного масла – 1 юань за литр, и 0.8 юаня за листр с продажи горючего масла. 6) Подоходный налог физических лиц Сотрудники лично платят свой личный подоходный налог, который корпорация вычитывает и уплачивает как налоговый агент. 7) Налог на ресурсы Налог на добычу сырой нефти и природного газа взимается по цене их сбыта в рамере 5%. Согласно «Уведомлению о некоторых вопросах в реформах налогов на добычу ресурсов сырой нефти и природного газа» (CS[2011]114), сырая нефть и природный газ, предназначенные для целей нагревания в ходе транспортировки высоковязкой нефти в пределах территории месторождения, освобождаются от налога на ресурсы. А высоковязкая нефть, высокозастывающая нефть и высокосернистый природный газ освобождаются от 40% налога на ресурсы. Операции по ПНП освобождаются от 30% налога на ресурсы. А малораспротранённые нефтегазовые месторождения на временной основе освобождаются от 20% налога на ресурсы. Глубоководные нефтегазовые месторождения освобождаются от 30% налога на ресурсы. Сумма подоходного налога рассчитывается методом вычисления задолженности по балансу. При наличии различия между балансовой стоимостью активов и пассивов и базой налогообложения, согласно соответствующим регламентам признаются возникающие активы отложенного подоходного налога и пассивы отложенного подоходного налога. 57