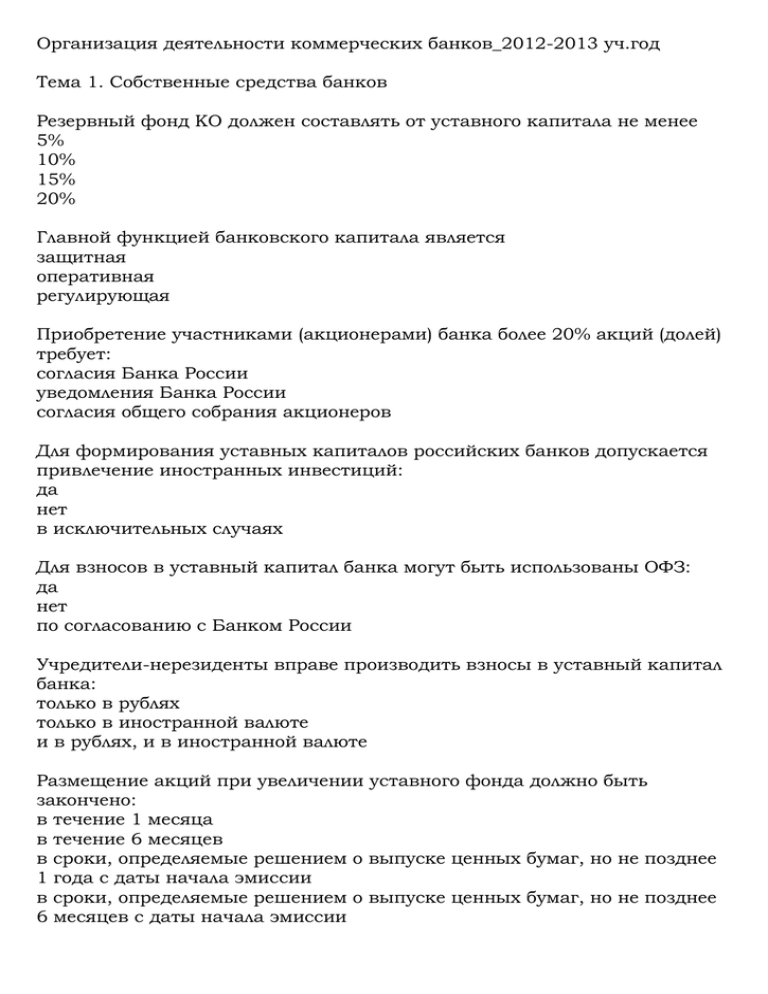

Организация деятельности коммерческого банка

advertisement