Математические модели оценки облигаций

реклама

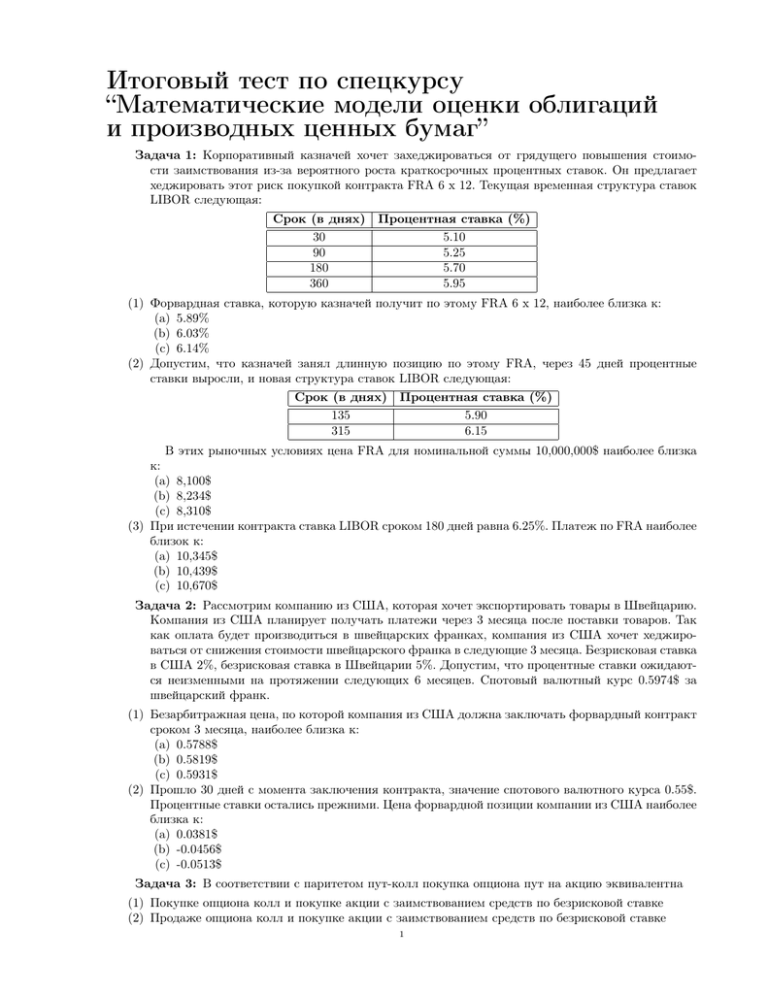

Итоговый тест по спецкурсу “Математические модели оценки облигаций и производных ценных бумаг” Задача 1: Корпоративный казначей хочет захеджироваться от грядущего повышения стоимости заимствования из-за вероятного роста краткосрочных процентных ставок. Он предлагает хеджировать этот риск покупкой контракта FRA 6 x 12. Текущая временная структура ставок LIBOR следующая: Срок (в днях) Процентная ставка (%) 30 5.10 90 5.25 180 5.70 360 5.95 (1) Форвардная ставка, которую казначей получит по этому FRA 6 x 12, наиболее близка к: (a) 5.89% (b) 6.03% (c) 6.14% (2) Допустим, что казначей занял длинную позицию по этому FRA, через 45 дней процентные ставки выросли, и новая структура ставок LIBOR следующая: Срок (в днях) Процентная ставка (%) 135 5.90 315 6.15 В этих рыночных условиях цена FRA для номинальной суммы 10,000,000$ наиболее близка к: (a) 8,100$ (b) 8,234$ (c) 8,310$ (3) При истечении контракта ставка LIBOR сроком 180 дней равна 6.25%. Платеж по FRA наиболее близок к: (a) 10,345$ (b) 10,439$ (c) 10,670$ Задача 2: Рассмотрим компанию из США, которая хочет экспортировать товары в Швейцарию. Компания из США планирует получать платежи через 3 месяца после поставки товаров. Так как оплата будет производиться в швейцарских франках, компания из США хочет хеджироваться от снижения стоимости швейцарского франка в следующие 3 месяца. Безрисковая ставка в США 2%, безрисковая ставка в Швейцарии 5%. Допустим, что процентные ставки ожидаются неизменными на протяжении следующих 6 месяцев. Спотовый валютный курс 0.5974$ за швейцарский франк. (1) Безарбитражная цена, по которой компания из США должна заключать форвардный контракт сроком 3 месяца, наиболее близка к: (a) 0.5788$ (b) 0.5819$ (c) 0.5931$ (2) Прошло 30 дней с момента заключения контракта, значение спотового валютного курса 0.55$. Процентные ставки остались прежними. Цена форвардной позиции компании из США наиболее близка к: (a) 0.0381$ (b) -0.0456$ (c) -0.0513$ Задача 3: В соответствии с паритетом пут-колл покупка опциона пут на акцию эквивалентна (1) Покупке опциона колл и покупке акции с заимствованием средств по безрисковой ставке (2) Продаже опциона колл и покупке акции с заимствованием средств по безрисковой ставке 1 2 (3) Покупке опциона колл и продаже акции с инвестированием средств по безрисковой ставке (4) Продаже опциона колл и продаже акции с инвестированием средств по безрисковой ставке Задача 4: Однолетний европейский опцион пут по бездивидендной акции с ценой страйк 25 EUR торгуется по 3.19 EUR. Текущая цена акции 23 EUR, годовая волатильность 30%. Безрисковая ставка составляет 5% годовых. Чему равна цена европейского опциона колл на ту же акцию, имеющего те же параметры, что и опцион пут? Предполагается непрерывное начисление процентов. (1) EUR 1.19 (2) EUR 3.97 (3) EUR 2.41 (4) Не может быть определена на основании предоставленных данных Задача 5: Цена бездивидендной акции составляет 20$. Шестимесячный европейский опцион колл с ценой страйк 18$ продается по 4$. Европейский опцион пут на ту же акцию с той же ценой страйк и тем же сроком продается по 1.47$. Безрисковая процентная ставка при непрерывном начислении процентов составляет 6%. Являются ли цены на эти три ценные бумаги (акция и два опциона) совместимыми между собой ? (1) Нет, существует возможность арбитража в размере 2.00$ (2) Нет, существует возможность арбитража в размере 2.53$ (3) Нет, существует возможность арбитража в размере 14.00$ (4) Да Задача 6: Арбитражный трейдер хочет посчитать подразумеваемую (implied) дивидендную доходность акции по внебиржевым котировкам пятилетних европейских опционов пут и колл на эту акцию. Имеются следующие данные: S = 85$, K = 90$, r = 5%, c = 10$, p = 15$. Какова подразумеваемая непрерывная дивидендная доходность этой акции ? (1) 2.48% (2) 4.69% (3) 5.34% (4) 7.71% Задача 7: Вас попросили проверить оценку двухлетнего европейского опциона колл на акцию с ценой страйк 45$. Вы знаете, что первоначальная цена акции 50$ и непрерывная безрисковая процентная ставка равна 3%. Чтобы проверить возможный диапазон цен на этот колл, вы решаете оценить границы цены опциона. Чему равна разность между верхней и нижней границами этого опциона ? (1) 0.00 (2) 7.62 (3) 42.38 (4) 45.00