Золото в структуре международных резервов

реклама

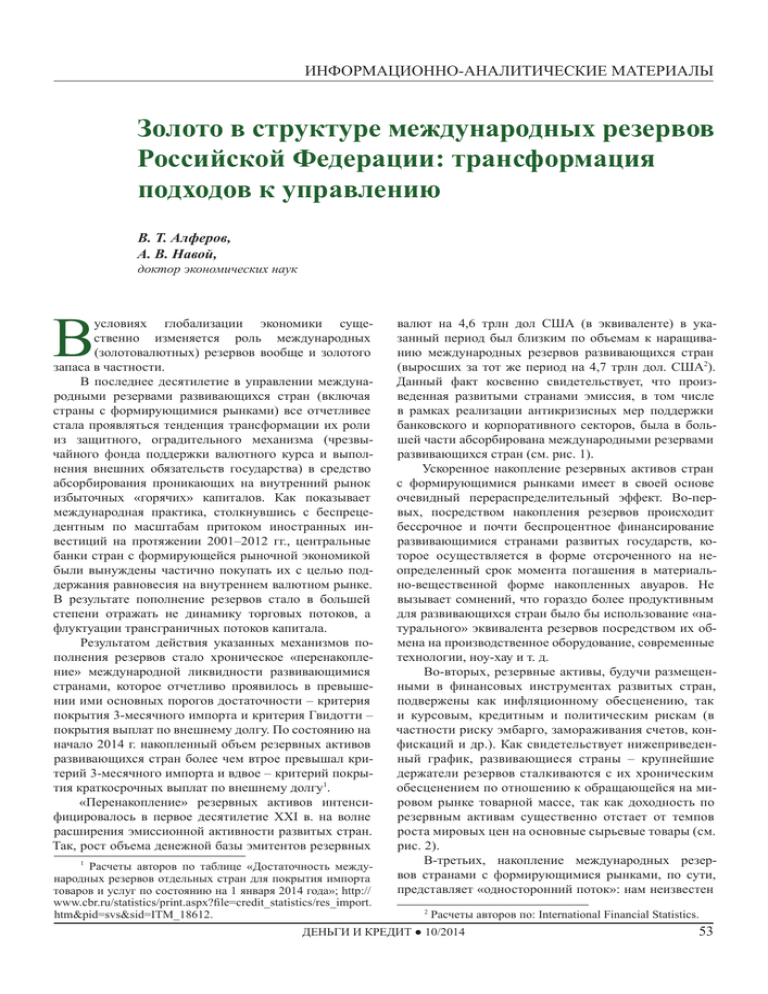

информационно-аналитические материалы Золото в структуре международных резервов Российской Федерации: трансформация подходов к управлению В. Т. Алферов, А. В. Навой, доктор экономических наук В условиях глобализации экономики существенно изменяется роль международных (золотовалютных) резервов вообще и золотого запаса в частности. В последнее десятилетие в управлении международными резервами развивающихся стран (включая страны с формирующимися рынками) все отчетливее стала проявляться тенденция трансформации их роли из защитного, оградительного механизма (чрезвычайного фонда поддержки валютного курса и выполнения внешних обязательств государства) в средство абсорбирования проникающих на внутренний рынок избыточных «горячих» капиталов. Как показывает международная практика, столкнувшись с беспрецедентным по масштабам притоком иностранных инвестиций на протяжении 2001–2012 гг., центральные банки стран с формирующейся рыночной экономикой были вынуждены частично покупать их с целью поддержания равновесия на внутреннем валютном рынке. В результате пополнение резервов стало в большей степени отражать не динамику торговых потоков, а флуктуации трансграничных потоков капитала. Результатом действия указанных механизмов пополнения резервов стало хроническое «перенакопление» международной ликвидности развивающимися странами, которое отчетливо проявилось в превышении ими основных порогов достаточности – критерия покрытия 3-месячного импорта и критерия Гвидотти – покрытия выплат по внешнему долгу. По состоянию на начало 2014 г. накопленный объем резервных активов развивающихся стран более чем втрое превышал критерий 3-месячного импорта и вдвое – критерий покрытия краткосрочных выплат по внешнему долгу1. «Перенакопление» резервных активов интенсифицировалось в первое десятилетие XXI в. на волне расширения эмиссионной активности развитых стран. Так, рост объема денежной базы эмитентов резервных 1 Расчеты авторов по таблице «Достаточность международных резервов отдельных стран для покрытия импорта товаров и услуг по состоянию на 1 января 2014 года»; http:// www.cbr.ru/statistics/print.aspx?file=credit_statistics/res_import. htm&pid=svs&sid=ITM_18612. валют на 4,6 трлн дол США (в эквиваленте) в указанный период был близким по объемам к наращиванию международных резервов развивающихся стран (выросших за тот же период на 4,7 трлн дол. США2). Данный факт косвенно свидетельствует, что произведенная развитыми странами эмиссия, в том числе в рамках реализации антикризисных мер поддержки банковского и корпоративного секторов, была в большей части абсорбирована международными резервами развивающихся стран (см. рис. 1). Ускоренное накопление резервных активов стран с формирующимися рынками имеет в своей основе очевидный перераспределительный эффект. Во-первых, посредством накопления резервов происходит бессрочное и почти беспроцентное финансирование развивающимися странами развитых государств, которое осуществляется в форме отсроченного на неопределенный срок момента погашения в материально-вещественной форме накопленных авуаров. Не вызывает сомнений, что гораздо более продуктивным для развивающихся стран было бы использование «натурального» эквивалента резервов посредством их обмена на производственное оборудование, современные технологии, ноу-хау и т. д. Во-вторых, резервные активы, будучи размещенными в финансовых инструментах развитых стран, подвержены как инфляционному обесценению, так и курсовым, кредитным и политическим рискам (в частности риску эмбарго, замораживания счетов, конфискаций и др.). Как свидетельствует нижеприведенный график, развивающиеся страны – крупнейшие держатели резервов сталкиваются с их хроническим обесценением по отношению к обращающейся на мировом рынке товарной массе, так как доходность по резервным активам существенно отстает от темпов роста мировых цен на основные сырьевые товары (см. рис. 2). В-третьих, накопление международных резервов странами с формирующимися рынками, по сути, представляет «односторонний поток»: нам неизвестен 2 Расчеты авторов по: International Financial Statistics. ДЕНЬГИ И КРЕДИТ ● 10/2014 53 информационно-аналитические материалы ни один пример трансформации 7000 крупных резервных активов в товарно-вещественную форму (на- 6000 ращивание высокотехнологичного импорта, приобретение товарных 5000 ценностей и др.). Единственным возможным сценарием использо- 4000 вания резервов на современном рынке является «обслуживание 3000 выхода» иностранного капитала из кризисных сегментов рынков 2000 развивающихся стран. Так, в 1997– 1998 гг. международные резервы 1000 стран Азиатско-Тихоокеанского региона активно использовались 0 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 для фондирования спроса внешПрирост денежной базы эмитентов резервных валют Соединенное королевство них инвесторов на иностранную (эмиссии резервных валют) ЭВС Прирост международных резервов формирующихся США валюту. В частности, интервенции, рынков Япония осуществляемые до момента девальвации индонезийской рупии в Источник: International Financial Statistics, расчеты авторов. 1997 г., были сопоставимы по объРис. 1. Динамика эмиссии резервных валют развитыми странами и прирост ему с размером оттока иностранмеждународных резервов развивающихся стран в 2001–2010 гг., млрд дол. США ного капитала с внутреннего финансового рынка1. Близкая картина 4,00 наблюдалась в России как в 1998-м, так и в 2008 году2. 3,50 Возросший перераспределительный эффект от накопле- 3,00 ния международных резервов развивающимися странами поста- 2,50 вил вопрос об их частичной диверсификации в иные, отличные 2,00 от номинированных в резервных валютах инструменты. Одним из 1,50 направлений диверсификации ре1,00 зервных активов является увеличение официальных авуаров в золоте. 0,50 Несмотря на демонтаж сис2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 темы золотовалютного стандарта, Цены энергетических товаров Индекс потребительских цен в развивающихся странах золото продолжает занимать важИндекс стоимости денежного капитала ( LIBOR сроком 1 год) ное место в операциях центральных банков. Де-юре и де-факто оно Источник: International Financial Statistics, расчеты авторов. выполняет роль международного Рис. 2. Динамика сравнительной стоимости денежного капитала, резервного актива, а в законодамировых цен на энергетические товары и потребительских тельстве большинства государств – цен в развивающихся странах, индекс (2001=100) держателей золотых авуаров сохраняются особые правила регулирования обращения В условиях все более глобализирующейся экометалла на рынке, близкие к правилам обращения инономики управление золотыми авуарами приобретает странной валюты3. новое наполнение: систематическое искажение эмиссионной функции развитыми странами и отсутствие 1 стоимостной основы формирования обменных курПодробнее см.: Навой А. В. Валютные кризисы: сущность, причины, последствия // Деньги и кредит. 2003. № 2. сов превращает золото практически в единственный 2 Подробнее см.: Навой А. В. Российские кризисы образактив, позволяющий установить истинную ценность ца 1998 и 2008 годов: найди 10 отличий // Вопросы экономиобращающихся на международном рынке денежных ки. 2009. № 2. 3 единиц. На наш взгляд, несмотря на ряд «зашумляю Подробнее см.: Навой А. В. Центральный банк в щих» факторов, в среднесрочном периоде в цене зоглобальном хозяйстве (монография). М.: ГОУ ВПО «РЭУ им. Г. В. Плеханова». 2010. 528 с. 54 ДЕНЬГИ И КРЕДИТ ● 10/2014 информационно-аналитические материалы знается, соответствуют ли бумажные деньги своему паритету…»1 1406 2500 1531 Представленную позицию 1400 подтверждают статистические дан2000 1200 ные. Удорожание золота на протя1088 1000 жении 10 лет XXI в. более чем в 5,6 834 1500 870 раза при достаточно стабильной 800 структуре и объеме спроса на него 513 636 600 1000 438 свидетельствует скорее об обесце417 400 нении валют, в которых оно коти343 500 277 200 руется (доллар США, евро, иена, фунт стерлингов). Это доказыва0 0 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 ет, например, близкий темп роста Денежная база в долларах США котировок металла и денежной Мировая цена на золото (правая шкала) базы в долларах США, см. рис. 3. Источник: International Financial Statistics, расчеты авторов. По нашему мнению, в основе ценообразования и инвестициРис. 3. Динамика мировых цен на золото и денежной базы США в 2001–2012 гг. онной привлекательности золота была и остается его стоимостная 700 основа. Обращающиеся на меж523,3 478,7 дународном рынке валюты пред500 384,6 ставляют лишь знаки стоимости, 321,3 310,9 300 покупательная сила которых зави139,6 129,4 сит от воли государств-эмитентов 94,3 77,4 74,8 69,2 48,9 100 14,6 и, следовательно, в любой момент 2,5 может быть утрачена (посредством -0,1 -3,2 -3,6 -100 замораживания или ареста счецентральные банки (в целом) тов, санкционных и ограничитель-300 Банк России ных мер). В отличие от активов, -367,6 номинированных в иностранных -500 «+» - покупка, «-» – продажа золота -504,7 -515,7 валютах, золотые авуары обладают -554,8 -600,3 -700 внутренней стоимостью, т. е. пред2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 ставляют собой реальный эквиваИсточник: International Financial Statistics, данные Банка России, расчеты авторов. лент интернациональной стоимости. Иными словами, официальные Рис. 4. Динамика нетто-покупок золота центральными золотые запасы государства предбанками на международном рынке в 2003–2013 гг., т ставляют собой, по сути, единстлота находят отражение масштабы нарушения закона венную полноценную форму хранения национальных денежного обращения на глобальном уровне. сбережений, которые могут быть мобилизованы в полДанная точка зрения отражена во взглядах советном объеме. ских ученых. В частности, М. А. Галичевский утверОсознание исключительной роли золота в условиждал, что цена реализации золота выполняет функции ях перманентного искажения механизма эмиссии валют связующего звена между монетарным товаром и намеждународного оборота выразилось в модификации циональными знаками стоимости. На ее основе пропозиции центральных банков в отношении управления исходит соизмерение покупательных способностей авуарами в драгоценных металлах: чистая продажа зовалют разных стран. Исходя из этого, рыночную цену лота эмиссионными учреждениями с 2009 г. сменилась реализации золота правомерно рассматривать как бунетто-приобретением металла. В 2010–2013 гг. данмажно-денежную форму покупательной способности ная тенденция закрепилась (всего было приобретено национальных валют, посредством которой реализует1174,2 т)2 – см. рис. 4. Новым явлением на рынке золота, ся интернациональная мера стоимостей мировых денег. подтверждающим возрастающую роль металла, стало Развивая эту идею, А. И. Стадниченко рассматривал истребование золотых авуаров центральными банкарост цены металла в бумажных деньгах как отражение ми из хранилищ в других центральных банках, предмасштаба обесценения последних к действительным принятое Венесуэлой и Германией, которое косвенно деньгам – золоту. «На рынке золота происходит не по1 купка золота на бумажные деньги, а обмен бумажных Стадниченко А. И. Валютный кризис капитализма. М: денежных знаков на золото и наоборот. Здесь-то и поМеждународные отношения, 1970. С. 47. 3000 1664 1800 млрд дол. США дол. США за тр. унцию 1600 2 Расчеты авторов по: International Financial Statistics. ДЕНЬГИ И КРЕДИТ ● 10/2014 55 информационно-аналитические материалы 2000 год 2013 год свидетельствует о растущем недоверии к крупным иностранным держателям металлических авуаров и усиливающейся 19% 19% конкуренции за обладание ими1. Свойства золота как универсаль40% 40% ного эквивалента интернациональной 16% 11% 11% 30% стоимости превратили его не только в актив, конкурирующий с финансовыми инструментами в резервных валютах на 30% страны Страны с формирующимися рынками и развивающиеся глобальном пространстве, но и в главное Еврозона препятствие на пути дальнейшей бесПрочие развитые страны контрольной эмиссии денег развитыми США странами. По-видимому, именно поэИсточник: данные International Financial Statistics, расчеты авторов. тому обладание золотом превратилось в объект жесткой конкуренции между Рис. 5. Доля совокупного мирового золотого запаса, центральными банками как экономиприходящегося на развитые и развивающиеся страны чески развитых стран, так и стран с развивающейся рыночной экономикой. купки на рынке золота. Основными приобретателями На сегодняшний день безоговорочными лидерав 2012–2013 гг. выступали Беларусь, Бразилия, Казахми в этой конкуренции являются развитые страны, у стан, Мексика, Россия, Турция, Таиланд и Филиппины3. которых сосредоточена бóльшая часть официальных В целом, несмотря на корректировку концепции запасов золота (84,8%) – см. рис. 5. Авуары в металле центральных банков развивающихся стран в отношеу США составляют 8,1 тыс. т; Германии – 3,4 тыс. т; нии запасов в драгоценных металлах, их золотые авуИталии – 2,5 тыс. т; Франции – 2,4 тыс. т2. Эмитенты ары не превышают 19% совокупных мировых запасов. резервных валют хранят резервы почти исключительДля большинства стран с формирующимися рынками но в золоте, в этом проявляется «скрытое обеспечезолото по-прежнему является «экзотическим» активом, ние» их эмиссии (в авуарах европейских стран его доля обремененным дополнительными рисками, а его доля в достигает 70–80%, у США – 90%). резервах в среднем составляет лишь 3%. Лидеры мирового хозяйства сохраняют и контроль В связи с происходящей трансформацией подходов над потоками драгоценного металла, устанавливают к управлению международной ликвидностью, вопрос «правила игры» на рынке золота, являясь основными о выборе оптимального соотношения золотой и валютмаркетмейкерами и регулируя доступ на международной компоненты резервов, а также о стратегии форный рынок золота развивающихся стран, в том числе мирования золотого запаса встал и перед Российской посредством создания системы лимитов основными Федерацией. Россия является одним из крупнейших операторами рынка – транснациональными банками. держателей международных резервов и входит в сеНесмотря на доминирование развитых стран, мерку крупнейших производителей золота. Кроме того, в последние годы формирующиеся рынки активно обострение геополитической напряженности объективвключились в приобретение металла. Наряду с указанно усилило политические риски, связанные с валютной ными фундаментальными факторами в 2009–2011 гг. составляющей российских резервных активов. этому способствовали конъюнктурные причины: на На этом фоне Банком России – сотрудниками Дефоне усилившейся волатильности на международном партамента платежного баланса (Алферов В. Т., Навой валютно-финансовом рынке и повышения уровня креА. В., Пак Е. Н. Чистяков Ю. И.) активно прорабатыдитных рисков, связанных в том числе с долговым кривались подходы к поиску оптимальной стратегии в зисом в Европе, возросла потребность центральных сфере формирования золотого запаса страны и места, банков в диверсификации резервных активов. Ситукоторое он должен занимать в структуре международация усугублялась обесценением резервных валют к ных резервов. В статье, вышедшей в свет в 2006 г., на основным товарным активам, свидетельствующим об основе обширного фактологического материала были ускорении инфляции на глобальном уровне, а также обобщены предложения по структуре международусилением внешнеполитической напряженности и поных резервов Российской Федерации с учетом новых вышением рисков замораживания счетов в резервных реалий глобальной экономики4. В частности, с учетом валютах (прецедент Ирака, Ливии, Ирана). основных макроэкономических пропорций отечестВ этих условиях центральные банки крупнейших венной экономики, роли России – одного из крупнейразвивающихся стран осуществляли значительные поших производителей металла в мире, ее стремления к 1 См., например, Бундесбанк вернет золото на родину // CentralBanking.com. 2012. October 24, 26 and 29. 2 Расчеты авторов по: International Financial Statistics. По состоянию на начало 2014 года. 56 Расчеты авторов по: International Financial Statistics. Навой А. В., Пак Е. Н. Международные резервные активы Российской Федерации: анализ объема и структуры // Деньги и кредит. 2006. № 10. С. 41 – 48. 3 4 ДЕНЬГИ И КРЕДИТ ● 10/2014 информационно-аналитические материалы проведению независимой внешней политики, делался вывод о необоснованности низкой доли золота в композиции российских международных резервов. В целях определения критериев необходимого уровня золотого запаса для России в статье предлагалось принять во внимание: во-первых, оценку потребности в золоте на случай непредсказуемого ухудшения международной политической обстановки, возможных осложнений с обслуживанием счетов России в европейских банках и в банках США; во-вторых, уровень золотого запаса в резервах стран с близкими к России характеристиками, а также в резервах стран, претендующих на лидерство в международных валютно-кредитных и финансовых отношениях; втретьих, возможности международного рынка золота с точки зрения экстренной мобилизации необходимых стране финансовых ресурсов без риска существенных потерь. С учетом этих критериев необходимый объем монетарного золота России был оценен приблизительно в 2,5 тыс. т, а долю золота в структуре международных резервов рекомендовалось приблизить к 20–25%. Предложенные тогда подходы, смеем надеяться, оказали воздействие на постепенную трансформацию позиции Банка России в отношении композиции международных резервов. Для ее понимания коротко остановимся на эволюции концепции формирования золотого запаса Банка России на протяжении новейшей истории. 2050 2250 Банк России, выступая правопреемником Госбанка СССР, «унаследовал» сравнительно скромный золотой запас. В соответствии с концепцией стоимостной основы денег международного оборота СССР поддерживал структуру резервных активов с доминированием золота. Золотой запас Советского Союза достигал максимума в 60-х годах XX в., в 70–80-х годах он колебался в диапазоне 500–1200 т. Однако после продажи большей части золотого запаса в конце 80-х – начале 90-х годов объем авуаров СССР снизился до рекордно низкого уровня – 300 тонн (см. рис. 6). Банк России приступил к формированию золотого запаса с 1992 г. На протяжении 1996–1998 гг. наряду с валютным компонентом металлические авуары постепенно увеличивались, достигнув в 1998 г. около 600 т. После валютно-финансового кризиса 1998 г., сопровождавшегося сокращением отечественных международных резервов, а также на волне стагнации на мировом рынке металла, золотой запас России к 2000 г. уменьшился до 384,4 тонны. Поворотным моментом в изменении концепции формирования золотого запаса России стал 2006 г., когда на уровне Президента Российской Федерации, Правительства Российской Федерации был поднят вопрос о состоянии и перспективах развития золотодобывающей отрасли страны. На основе смены парадигмы в отношении использования имеющихся у страны ресурсов золота, а также по итогам развернувшейся дискуссии о роли золотого запаса Банк России приступил 2000 290 267 317 262 293 420 507 459 415 384 423 388 390 387 387 402 450 520 649 498 510 502 452 576 577 720 587 681 785 850 784 485 774 789 883 958 1035 1244 1032 1108 1221 1001 1040 739 864 577 749 1905 1906 1907 1908 1910 1913 1914 1915 1917 1924 1925 1926 1927 1928 1929 1930 1931 1932 1935 1952 1963 1964 1965 1966 1967 1968 1971 1972 1973 1974 1975 1976 1977 1978 1979 1980 1981 1982 1983 1984 1985 1986 1987 1988 1989 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 250 0 850 141 119 128 179 138 221 500 374 494 525 626 711 750 921 904 944 954 1250 1082 1233 1340 1338 1500 1000 1487 1750 Российская империя СССР Российская Федерация Источники: Пихоя Р. Г. СССР: История власти. 1945–1991. М.: Изд-во РАГС, 1998. 736 с. (архивы Политбюро ЦК КПСС); Борисов С. М. Рубль – валюта России. М.: Изд-во «Консалтбанкир», 2004. 422 с.; Борисов С. М. Золото в современном мире. М.: Наука, 2006; Green T. Central Bank Gold Reserves (золото Российской империи); Центральный банк Российской Федерации. Рис. 6. Динамика золотого запаса России в XX–XXI вв. (в тоннах, по состоянию на конец года) ДЕНЬГИ И КРЕДИТ ● 10/2014 57 информационно-аналитические материалы к планомерному увеличению доли металла в международных резер1000 вах Российской Федерации. В те- 195 чение 2006–2010 гг. покупка золота 165 800 139,6 на внутреннем рынке была значи129,4 135 тельно расширена. Всего за этот 600 период золотой запас России по- 105 полнился на 402 т, или двукратно. 400 Приобретение драгоценного 75 металла на внутреннем рынке ак45 200 тивно нарастало вплоть до 2010 г., когда объем чистой покупки достиг 15 рекордных 140 т. С 2011 г. прирост 0 -0,1 -3,2 золотого запаса стал постепенно -15 замедляться, а Банк России сос- -45 -30,1 -35,3 -200 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 редоточился преимущественно на (январь–апрель) развитии инфраструктуры рынка и Чистая покупка/продажа на внутреннем рынке Запасы золота РФ (правая шкала) поддержании должной степени его ликвидности. Тем не менее в 2011– Источник: расчеты авторов по таблицам «Международная инвестиционная пози2013 гг. прирост золотого компо- ция по международным резервам Российской Федерации» за 2001–2014 гг.; http://www. нента международных резервов cbr.ru/statistics/print.aspx?file=credit_statistics/iip_ira_03.htm&pid=svs&sid=mipzrRF; оставался стабильным и соответст- О динамике международных резервов Банка России в 2011–2012 годах // Деньги и вовал примерно трети производи- кредит. 2012. № 8. мого в стране металла (см. рис. 7). Рис. 7. Движение золотого запаса Российской Федерации Растущее приобретение золота с 1999 г. по январь–май 2012 г. (в тоннах) Банком России на внутреннем рын15 ке совпало с ростом цен на рынке драгоценных металлов. 5,5 На протяжении 2006–2011 гг. золото оставалось наибо10 4,7 1,4 4,2 лее динамично растущим активом на международном 5 3,9 1,9 7,4 4,2 4,0 3,5 2,9 2,5 финансовом рынке. В 2010 г. рост цен составил 25,9%, 0 0,6 в 2011 г. – 28,3%. В целом на протяжении 2001–2011 гг. -5 -14,6 золото подорожало в 5,8 раза. -10 В этих условиях важную роль в наращивании ме-15 таллического компонента международных резервов -20 январь– 2008 2009 2010 2011 2012 2013 Российской Федерации играла положительная ценовая апрель 2014 переоценка. В период 2006–2011 гг. положительная Накопление монетарного золота Курсовая переоценка монетарного золота переоценка постепенно увеличивалась и в среднем составляла около 50% прироста металлического компоИсточник: расчеты авторов по таблицам «Международная инвестиционная позиция по международным резернента резервных активов России (см. рис. 8). На пике вам Российской Федерации» за 2001–2014 гг.; http://www. наращивания золотых авуаров, в 2011 г. стоимость меcbr.ru/statistics/print.aspx?file=credit_statistics/iip_ira_03. таллического компонента в составе резервов выросла htm&pid=svs&sid=mipzrRF; О динамике международных рена 36,5 млрд дол. США и по состоянию на 1 января зервов Банка России в 2011 – 2012 годах // Деньги и кредит. 2012 г. достигла 44,7 млрд долларов США. 2012. № 8. В 2012 г. после продолжительного роста мировые Рис. 8. Вклад курсовой переоценки и операций, цены на золото стабилизировались у отметки 1600–1700 связанных с накоплением монетарного дол. за тройскую унцию. Тем не менее прирост металлизолота, в динамику международных резервов ческого компонента резервов продолжился как за счет Российской Федерации (млрд дол. США) стоимостной переоценки, так и за счет приобретения Банком России золота на внутреннем рынке. По состояРоссии на внутреннем рынке, за счет отрицательной пению на 1 января 2013 г. стоимость металлического комреоценки золотая составляющая резервов сократилась понента резервов выросла до 51,0 млрд дол. США. за год на 11,0 млрд дол. США, или примерно на 20%. С 2013 г. на рынке золота началась ценовая коррекВ 2014 г. постепенно восстановлены цены на рынция, масштаб которой был максимальным с 1981 г. В ке драгоценных металлов: в течение января–апреля они целом за год конъюнктура упала с 1694 до 1204 дол. за выросли на 7,3% (с 1201,5 дол. за тройскую унцию до тройскую унцию, или на 27%. В этих условиях, несмо1289,8 дол. за тройскую унцию). Стоимость золотого тря на продолжившееся приобретение металла Банком запаса скорректировалась в сторону повышения на 4,3 58 ДЕНЬГИ И КРЕДИТ ● 10/2014 информационно-аналитические материалы млрд дол. США, отчасти компенсировав значительное снижение в 2013 г., и составила 44,3 млрд дол. США. В целом на протяжении 2006–2014 гг. опережающий рост металлического компонента международных резервов обусловливал планомерное увеличение его доли в составе резервных активов. Если в 2006 г. удельный вес золота составлял лишь 3%, то на начало 2012 г. он достиг 9%. На волне снижения цен на золото в 2013 г. металлический компонент уменьшился до 7,8%, однако в начале 2014 г. (в том числе в результате ценовой коррекции) восстановился до 9,4%. На сегодняшний день доля золота в международных резервах России оценивается в 8,9%. Это один из самых высоких показателей среди стран с формирующейся рыночной экономикой, который, однако, существенно ниже аналогичного показателя крупных развитых стран и средней доли золота в составе совокупных международных резервов (12,4%). Относительно невысокий вес металла в составе резервных активов объясняется отчасти значительными валютными авуарами, которые превышают активы в валюте некоторых лидеров мирового хозяйства. По состоянию на начало 2014 г. золотой запас России достиг 1035 т. Среди общемировых запасов Россия вышла на 7-е место в мире. Золотая составляющая международных резервов Российской Федерации остается одной из самых высоких и уступает лишь странам – эмитентам резервных валют, а также Китаю и Швейцарии (см. рис. 9). На основе вышеизложенного можно сделать вывод о том, что в условиях новых реалий глобальной экономики и растущих геополитических рисков Российская Федерация своевременно внесла коррективы в политику управления золотым запасом, обеспечив устойчивое наращивание металлического компонента резервных активов за счет внутренних источников. 8 133 США 3 391 Германия Италия 2 452 Франция 2 435 Китай 1 054 Швейцария 1 040 Россия Япония 1035 765 Нидерланды 612 Индия 558 Источник: International Financial Statistics. Рис. 9. Золотой запас некоторых стран – крупнейших держателей (в тоннах, по состоянию на 1 января 2014 г.) Выход нашей страны в число стран – лидеров по накопленным запасам золота позволил обеспечить не только ведущее место страны в современной архитектуре международных валютно-кредитных и финансовых отношений, но и снизить размер чистого кредита в пользу эмитентов резервных валют, а также сформировать достаточный уровень страхования от геополитических и геоэкономических вызовов. Стабильный прирост авуаров в золоте в 2012–2013 гг. определил баланс интересов между дальнейшим накоплением золотого запаса России и развитием инфраструктуры внутреннего рынка драгоценных металлов. Активная роль Банка России на внутреннем рынке золота создает предпосылки для постепенного приближения авуаров России к среднесрочному уровню, обеспечивающему финансовую стабильность и задачи экономической безопасности страны. ■ ДЕНЬГИ И КРЕДИТ ● 10/2014 59