«Лесхозы: платить ли налог на прибыль?»

реклама

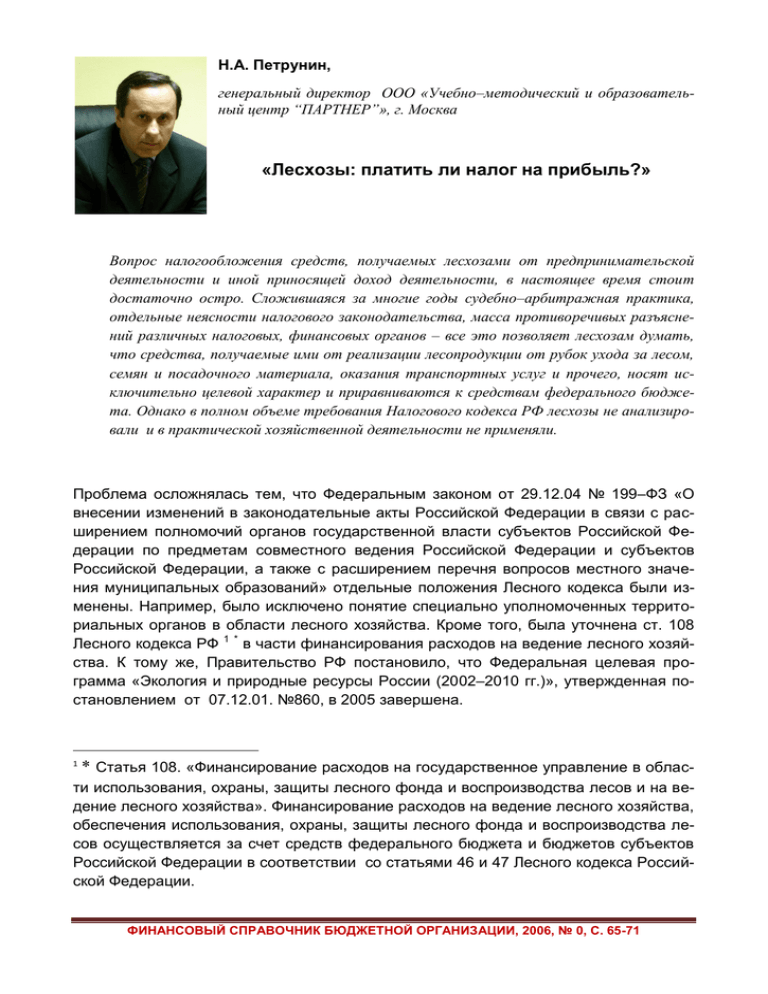

Н.А. Петрунин, генеральный директор ООО «Учебно–методический и образовательный центр “ПАРТНЕР”», г. Москва «Лесхозы: платить ли налог на прибыль?» Вопрос налогообложения средств, получаемых лесхозами от предпринимательской деятельности и иной приносящей доход деятельности, в настоящее время стоит достаточно остро. Сложившаяся за многие годы судебно–арбитражная практика, отдельные неясности налогового законодательства, масса противоречивых разъяснений различных налоговых, финансовых органов – все это позволяет лесхозам думать, что средства, получаемые ими от реализации лесопродукции от рубок ухода за лесом, семян и посадочного материала, оказания транспортных услуг и прочего, носят исключительно целевой характер и приравниваются к средствам федерального бюджета. Однако в полном объеме требования Налогового кодекса РФ лесхозы не анализировали и в практической хозяйственной деятельности не применяли. Проблема осложнялась тем, что Федеральным законом от 29.12.04 № 199–ФЗ «О внесении изменений в законодательные акты Российской Федерации в связи с расширением полномочий органов государственной власти субъектов Российской Федерации по предметам совместного ведения Российской Федерации и субъектов Российской Федерации, а также с расширением перечня вопросов местного значения муниципальных образований» отдельные положения Лесного кодекса были изменены. Например, было исключено понятие специально уполномоченных территориальных органов в области лесного хозяйства. Кроме того, была уточнена ст. 108 Лесного кодекса РФ 1 * в части финансирования расходов на ведение лесного хозяйства. К тому же, Правительство РФ постановило, что Федеральная целевая программа «Экология и природные ресурсы России (2002–2010 гг.)», утвержденная постановлением от 07.12.01. №860, в 2005 завершена. 1 * Статья 108. «Финансирование расходов на государственное управление в облас- ти использования, охраны, защиты лесного фонда и воспроизводства лесов и на ведение лесного хозяйства». Финансирование расходов на ведение лесного хозяйства, обеспечения использования, охраны, защиты лесного фонда и воспроизводства лесов осуществляется за счет средств федерального бюджета и бюджетов субъектов Российской Федерации в соответствии со статьями 46 и 47 Лесного кодекса Российской Федерации. ФИНАНСОВЫЙ СПРАВОЧНИК БЮДЖЕТНОЙ ОРГАНИЗАЦИИ, 2006, № 0, С. 65-71 Так что же делать лесхозам: платить налог на добавленную стоимость, налог на прибыль со средств, получаемых от предпринимательской и иной приносящей доход деятельности, или нет? Попробуем в этом разобраться. Организационно–правовая форма и налогообложение лесхозов Лесхоз по своей организационно–правовой форме является федеральным государственным учреждением. Учреждением признается организация, созданная собственником для осуществления управленческих, социально–культурных или иных функций некоммерческого характера и финансируемая им полностью или частично. Учреждение для осуществления своих функциональных обязанностей наделяется собственником необходимым имуществом, которое находится в оперативном управлении и осуществляет предпринимательскую деятельность лишь постольку, поскольку это служит достижению целей, ради которых оно создано. Получаемые лесхозами доходы связаны с выполнением ими задач, обусловленных Лесным кодексом РФ и иными законодательными актами, регулирующими вопросы организации и ведения лесного хозяйства. Денежные средства зачисляются лесхозами на лицевые счета открытые в территориальных органах Федерального казначейства. Принимая во внимание вышеизложенное, многие лесхозы ошибочно полагают, что все зачисляемые на лицевые счета денежные средства не облагаются налогом на добавленную стоимость в силу того, что они подпадают под действие подп.4 п.2 ст.146 НК РФ, устанавливающего, что не признается объектом налогообложения выполнения работ (оказание услуг) органами, входящими в систему органов государственной власти и органов местного самоуправления, в рамках выполнения возложенных на них исключительных полномочий в определенной сфере деятельности, если обязательность выполнения указанных работ (оказания услуг) установлена законодательством РФ, законодательством субъектов РФ, актами органов местного самоуправления. Анализ норм действующего лесного законодательства показывает, что лесхозы не имеют исключительных полномочий от рубок ухода за лесом, при оказании транспортных услуг, заготовке, переработке и реализации древесины. Следовательно, положения ст. 146 НК РФ в данном случае не применимы. Для лесхозов заготовленная древесина является готовой продукцией и учитывается на их балансе. Ее реализацию лесхозы осуществляют на основании договоров купли–продажи, которые заключают от своего имени в соответствии с требованием гражданского законодательства. По данным договорам лесхоз обладает всеми правами собственника продаваемой продукции. Таким образом, сделки по реализации древесины от рубок ухода за лесом полностью соответствуют положениям ст. 39 НК РФ, устанавливающей понятие реализации, и, следовательно, должны облагаться налогом на добавленную стоимость в общеустановленном порядке. ФИНАНСОВЫЙ СПРАВОЧНИК БЮДЖЕТНОЙ ОРГАНИЗАЦИИ, 2006, № 0, С. 65-71 Разумеется, отдельные лесхозы, у которых объем реализации составляет не более 2 млн. руб. за три предшествующих календарных месяца без учета налога на добавленную стоимость, имеют право на освобождение от исполнения обязанностей налогоплательщика по налогу на добавленную стоимость в порядке применения ст. 145 НК РФ. Стоит обратить внимание на следующий факт. Практика показывает, что ранее отдельные лесхозы находились на специальных налоговых режимах, например, применяли упрощенную систему налогообложения. Однако Федеральным законом РФ от 21.07.05 № 101–ФЗ «О внесении изменений в главы 26/2 и 26/3 части второй Налогового кодекса Российской Федерации и некоторые законодательные акты Российской Федерации о налогах и сборах, а также о признании утратившим силу отдельных положений законодательных актов Российской Федерации» в п.3 ст. 346 НК РФ внесено дополнение, согласно которому бюджетные учреждения не имеют права применять упрощенную систему налогообложения. С 1 января 2006 г. налоговая база для исчисления налога на добавленную стоимость исчисляется по методу начисления. Налогообложение средств целевого финансирования Обосновывая льготы по налогу на прибыль, лесхозы ссылаются на п. 14 ст. 251 НК РФ, по которому средства целевого финансирования не включаются в налогооблагаемую базу по налогу на прибыль. Однако этот вывод ошибочен. К средствам целевого финансирования Налоговый кодекс относит имущество в виде средств бюджетов всех уровней и ряд иных поступлений. При этом данный перечень является исчерпывающим, и налогоплательщик самостоятельно его пополнить не может. Выручка, получаемая лесхозами от реализации древесины от рубок ухода за лесом, к средствам федерального бюджета не относится, поскольку учитывается в сметах доходов и расходов по предпринимательской и иной приносящей доход деятельности. Поэтому лесхоз должен исчислять с указанных поступлений налог на прибыль в общеустановленном порядке с учетом положений ст. 321 гл. 25 НК РФ. Согласно положениям п.1 указанной статьи налоговой базой по налогу на прибыль для бюджетных организаций считается разница между полученной суммой дохода от коммерческой деятельности и суммой фактически осуществленных расходов, связанных с этой деятельностью. В обязательном порядке налогоплательщики должны вести раздельный учет поступления и расходования средств, полученных от коммерческой деятельности и иных источников финансирования. В лесхозах есть множество отраслевых особенностей по формированию расходов, в частности, по оплате труда, по учету расходов по лесовосстановительным, лесозащитным, лесоохранным, противопожарным мероприятиям и услугам. ФИНАНСОВЫЙ СПРАВОЧНИК БЮДЖЕТНОЙ ОРГАНИЗАЦИИ, 2006, № 0, С. 65-71 Формируя налогооблагаемую базу по налогу на прибыль, главным бухгалтерам лесхозов надо в первую очередь учитывать то обстоятельство, что все эти работы формируют единый технологический процесс, связанный с формированием устойчивых, высокопродуктивных хозяйственно–ценных лесных насаждений, а также мероприятий, связанных с сохранением и усилением их полезных функций. Поэтому весь этот комплекс лесохозяйственных работ и мероприятий нельзя рассматривать в целях налогообложения в отрыве друг от друга. Учетная политика Порядок планирования и учета расходов должен быть подробнейшим образом отражен в учетной политике лесхоза. Прямые расходы лесхозов должны учитываться на двух счетах бюджетного учета: на счете 1.106.04.000 «Изготовление материалов, готовой продукции (работ, услуг)» и на счете 2.401.01.200 «Расходы учреждения». Счет 2.106.04.000 используется лесхозами для учета прямых расходов, связанных с производством готовой продукции в виде хлыстов, сортиментов, пиломатериалов, срубов, комплектующих изделий, товаров народного потребления, щепы технологической. Счет 2.401.01.200 следует применять для учета прямых расходов, связанных с выполнением комплексов лесовосстановительных, гидролесомелиоративных, лесозащитных работ, мероприятий по профилактике и подготовке к тушению лесных пожаров, отводу, таксации лесосек и др. Практика показывает, что во многих лесхозах одной из самых распространенных ошибок при исчислении налога на прибыль является то, что в нарушение ст. 319 НК РФ специалисты бухгалтерских служб прямые расходы текущего месяца в полном объеме списывают в уменьшение налогооблагаемой базы по налогу на прибыль без учета оценки остатков готовой продукции на складе. В результате этого, как правило, налогооблагаемая база завышается. Согласно п.2 ст. 319 НК РФ оценка остатков готовой продукции на складе определяется как разница между суммой прямых затрат, приходящейся на остатки готовой продукции на начало месяца, увеличенной на сумму прямых затрат, приходящейся на выпуск продукции на начало месяца, в текущем месяце (за минусом прямых затрат, приходящихся на остаток), и суммой прямых затрат, приходящейся на отгруженную продукцию. В лесном хозяйстве, как правило, остатки прямых затрат рассчитываются на обезличенный кубометр лесопродукции. Разберем это на конкретном примере. На 1 января 2006г. в Н–ском лесхозе на складах находились остатки лесопродукции в количестве: пиловочник хвойный – 350 м. куб., пиловочник лиственных пород – 145 м. куб., тарный кряж – 80 м. куб., стройлес – 115 м. куб. Обезличенное количество древесины составило 690 м. куб., (350 м. куб.+145 м. куб.+80 м. куб.+115 м. куб.). Прямые расходы на остаток готовой продукции на эту дату составили 241 500 руб. ФИНАНСОВЫЙ СПРАВОЧНИК БЮДЖЕТНОЙ ОРГАНИЗАЦИИ, 2006, № 0, С. 65-71 В текущем месяце заготовлено лесопродукции в общем объеме 2844 м. куб., прямые расходы, связанные с ее производством, составили 1 114 848 руб. Количество продукции, реализованной в этом месяце, составило 2671 м. куб. В целях налогового учета специалисту бухгалтерской службы лесхоза необходимо определить сумму прямых расходов, относящихся к остаткам готовой продукции на складе. Как показывает практика, в этом случае необходимо сделать расчет по следующей форме (см. таблицу). Наименование показателей Единица измерения Объемные и суммовые показатели Схема расчета 1 2 3 4 5 1 Остатки готовой продукции на складе на начало отчетного месяца м3 690 2 Объем заготовки текущего месяца м3 2844 3 Объем реализации текущего месяца м3 2671 4 Остаток готовой продукции на конец отчетного месяца м3 863 690 м3 +2844 м3 – 2671 м3 5 Удельный вес остатка готовой продукции % 24 863 м3 / (690 м3 + 2844 м3) 6 Сумма прямых расходов, приходящихся на остаток готовой продукции руб. 241500 7 Прямые расходы текущего периода, связанные с производством готовой продукции руб. 1114848 8 Прямые расходы, подлежащие списанию на объем реализованной продукции руб. 1030824 241500 руб. + 1 114 848 руб. – 325 524 руб. 9 Сумма прямых расходов, относящаяся к остатку лесопродукции на конец текущего месяца. руб. 325524 (241 500 руб. + 1 114 848 руб.) × 0,24 № п/п Из приведенной таблицы видно, что в первую очередь бухгалтеру лесхоза в целях налогообложения необходимо рассчитать сумму прямых расходов, приходящихся на остаток готовой продукции. Такие расчеты следует производить ежемесячно. ФИНАНСОВЫЙ СПРАВОЧНИК БЮДЖЕТНОЙ ОРГАНИЗАЦИИ, 2006, № 0, С. 65-71 Амортизационные отчисления по основным средствам Часто между лесхозами и специалистами налоговых служб возникает спор о правомерности включения в себестоимость готовой продукции. В Налоговом кодексе РФ в подп. 1 п. 1 установлено, что у бюджетных учреждений имущество амортизации не подлежит, за исключением имущества, приобретенного в связи с осуществлением предпринимательской деятельности и используемого для осуществления такой деятельности. Данное положение очень хорошо разъяснено в письме Минфина России от 05.12.02 №04–02–06/3/85 «Об амортизации имущества бюджетных организаций, приобретенного в связи с осуществлением предпринимательской деятельности и используемого для осуществления такой деятельности», согласно которому, « <…> для целей налогообложения налогом на прибыль при определении налоговой базы к расходам, связанным с коммерческой деятельностью, относятся суммы амортизации, начисленные по имуществу, приобретенному за счет средств, полученных от этой деятельности, и используемому для осуществления этой деятельности». На амортизируемое имущество бюджетных организаций, приобретенное до 1 января 2002г. или после 1 января 2002г. в связи с осуществлением коммерческой деятельности и используемое для осуществления такой деятельности, амортизация начисляется с 1 января 2002 г. При этом по основным средствам, приобретенным до 1 января 2002г., остаточная стоимость определяется как разница между первоначальной стоимостью объекта основных средств и суммой амортизации, начисленной по правилам бухгалтерского учета за период эксплуатации. Эти же положения еще раз подтверждены Минфином России в письме от 08.08.05 №03–03–04/1/153. Налоговый учет оплаты труда Много проблем возникает в лесхозах с организацией налогового учета оплаты труда, что неслучайно, так как эти расходы, а также единый социальный налог и страховые взносы на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний составляют наибольший удельный вес в себестоимости готовой продукции и выполнении лесохозяйственных работ. В лесном хозяйстве оплата труда производится на основе тарифных ставок и окладов, сдельных расценок и представляет собой сдельную и повременную оплату. Как правило, повременная оплата применяется в отношении административно– управленческого и обслуживающего персонала, сдельная – в отношении остальных работников. Оплата труда в лесхозах финансируется как за счет средств федерального бюджета, так и за счет средств, полученных от предпринимательской и иной приносящей доход деятельности. Поэтому, важнейшим условием здесь является соблюдение ФИНАНСОВЫЙ СПРАВОЧНИК БЮДЖЕТНОЙ ОРГАНИЗАЦИИ, 2006, № 0, С. 65-71 обособленного раздельного учета расходов на оплату труда по видам источника финансирования. К расходам на оплату труда согласно ст.255 гл.25 НК РФ относятся любые начисления работникам в денежной или натуральной формах, стимулирующие надбавки, компенсационные начисления, связанные с определенными условиями труда, премии, которые предусмотрены трудовыми договорами, заключаемыми в соответствии с требованиями ТК РФ с каждым работником, или же коллективными договорами. В лесхозах к таким расходам относятся начисления заработной платы по тарифным ставкам, должностным окладам или сдельным расценкам, премии за производственные результаты, показатели которых утверждены в Положениях об оплате труда на текущий финансовый год, доплаты за совмещение профессий, расширение зон обслуживания, за работу в тяжелых условиях, надбавки за сверхурочную работу и работу в выходные и праздничные дни, доплаты по районным коэффициентам, учитывающим тяжелые природно–климатические условия, выплаты за выслугу лет, отпускные, в т.ч. и за непрерывный стаж работы, предусмотренный Указом Президиума Верховного Совета СССР от 13.11.79 № 1044 «Об условиях труда рабочих и служащих, занятых на работах в лесной промышленности и лесном хозяйстве», постановлением Совета Министров СССР от 13.11.79 № 1014 «Об утверждении Положения об условиях труда рабочих и служащих, занятых на работах в лесной промышленности и лесном хозяйстве», постановлением Госкомтруда СССР и Президиума ВЦСПС от 29.10.80 №330/П–12 «Об утверждении нормативных актов, регулирующих условия труда рабочих и служащих, занятых на работах в лесной промышленности и лесном хозяйстве» (с изменениями от 17.05.88). Кроме того, к расходам, на оплату труда относятся суммы платежей по договорам обязательного страхования, заключенным в пользу работников со страховыми организациями, имеющими лицензии, а также суммы пенсионного страхования в размере, не превышающем 12% от начисленного фонда оплаты труда, другие выплаты. В целях налогообложения расходов на оплату труда в лесхозах должны быть соблюдены следующие непременные условия: с каждым работником лесхоза должен быть заключен трудовой договор независимо от времени его принятия на работу, разработана должностная инструкция как неотделимое приложение к трудовому договору, в наличии должны быть штатное расписание, коллективный договор, положение об оплате труда, положение о премировании, положение о порядке назначения и выплаты выслуги лет с утвержденным протоколом об установлении стажевых групп работникам лесхоза. Как показывает практика, отражение в бюджетном учете лесхозов начислений на оплату труда, связанных с заготовкой лесопродукции и ее переработкой, следует производить по дебету счета 2.106.04.340 «Увеличение кредиторской задолженности по заработной плате», с выполнением комплекса лесовосстановительных, лесозащитных, гидролесомелиоративных работ, мероприятий по профилактике и подготовке к тушению лесных пожаров, отводу, таксации лесосек и т.д. – по дебету счета 2.401.01.211 «Расходы по заработной плате»и кредиту счета 2.302.01.730 «Увеличение кредиторской задолженности по заработной плате». ФИНАНСОВЫЙ СПРАВОЧНИК БЮДЖЕТНОЙ ОРГАНИЗАЦИИ, 2006, № 0, С. 65-71