ФИНАНСОВЫЙ ИНЖИНИРИНГ НА РЫНКЕ КОРПОРАТИВНЫХ

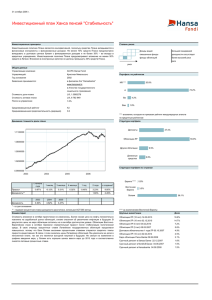

реклама