методическое пособие для практических занятий

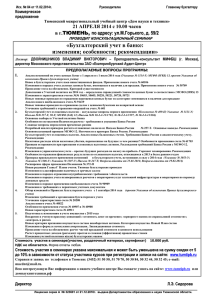

реклама