Финансовый

реклама

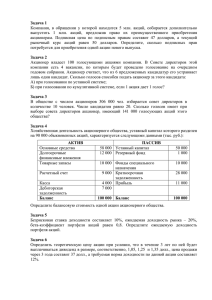

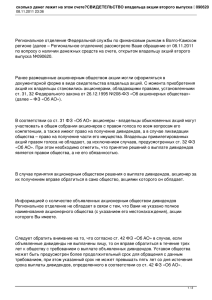

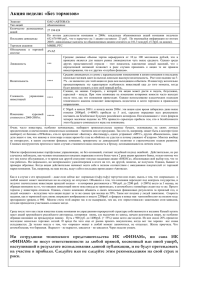

Презентация по учебному курсу предмета «Финансовый рынок и ценные бумаги» на тему: Акции-цена, курс, доходность Доцент Бобохужаев Ш. И., Ташкентский финансовый институт Разработчик презентации Доцент ТФИ, Руководитель Центра новых педагогических и информационных технологий Бобохужаев Шухрат Исмоилович, тел. 1694068, Email:[email protected] Доцент Ташкентского финансового института, имеет более 10ти летний преподавательский стаж работы; Тренер-преподаватель совместного европейского проекта JEP21116-2000 “MATADOR-2000” (преподает 60-ти часовые курсы «МСБ в переходный период», «Менеджмент МСБ» и «Финансы и бухучет»); Участник совместного европейского проекта JEP-25085-2004 “SEASCAPE”; Преподает дисциплины «Финансовый рынок и ценные бумаги», «Международный финансовый рынок», «Операции и стратегия банков на фондовом рынке», »МВКО», «Бизнес-планирование»; Имеет более 20-ти летний практический опыт работы, в том числе в банковской системе и на фондовом рынке; Опубликовал более 60 статей и тезисов; Автор учебно-практических пособий «Основы менеджмента», «Финансы и бухучет», «Инновационные методы обучения: «Особенности дистанционного метода обучения и способы его применения», « Инновационные методы обучения: Особенности кейсстади метода обучения и пути его практического использования» Доц. Бобохужаев Ш. И. ТЕМА: Инструменты ФР и РЦБ ВОПРОС: Долевые ценные бумаги (акции); Цена акции, курс, доходность, оценка качества, ликвидность; СОДЕРЖАНИЕ Номинальная и инвестиционная стоимость акций; Балансовая стоимость акций; Реальная и ликвидационная стоимость акций; Рыночная стоимость акций; Финансовые расчёты стоимость акций; Определение цены и курса акции; Факторы, влияющие на цену акций; Определение доходности акции; Процедура выплаты дивидендов; Определение доходности акции. Доц. Бобохужаев Ш. И. Номинальная и инвестиционная стоимость акций Нарицательная стоимость (номинал) - произвольная стоимость, устанавливаемая при эмиссии и отражаемая на бланке акций или в акционерном сертификате. Номинал практически не связан с реальной стоимостью. Она используется для целей учета. В некоторых странах, например в США, акции могут выпускаться без номинальной стоимости. В этом случае для того чтобы провести ценные бумаги по учету, используют так называемую объявленную стоимость акций, которая отражается (объявляется) в проспекте эмиссии. Номинальная, или объявленная стоимость определяет юридический капитал фирмы.; Инвестиционная стоимость является, очевидно, наиболее важным показателем для акционера-инвестора, так как она указывает на ценность, которую инвестор приписывает ценной бумаге, но фактически представляет собой оценочную стоимость, по которой данная ценная бумага должна реализоваться на фондовом рынке. Доц. Бобохужаев Ш. И. Балансовая стоимость акций Бухгалтерская стоимость в отличие от номинальной и объявленной изменяется год от года. Она определяется путем вычета из всех активов компании ее пассивов и деления результата (количественно равного собственности акционеров) на общее число обыкновенных акций, находящихся в обращении. Бухгалтерская стоимость отображает величину капитала, приходящегося на одну акцию. Балансовая стоимость, исчисляемая как частное от деления чистых активов корпорации на количество выпушенных и распространенных акций. Балансовая стоимость акции применяется при листинге акций. Учетная, или балансовая стоимость акций корпорации представляет собой все ее активы минус обязательства (задолженности), это собственность акционеров компании, или нетто-активы; Доц. Бобохужаев Ш. И. Реальная и ликвидационная стоимость акций Реальный курс акций различных эмитентов в каждый момент времени обычно отличается от действительной стоимости акции, так как на него дополнительно влияют факторы спроса и предложения фондового рынка; Ликвидационная стоимость – является показателем того, что компания в состоянии представить на аукцион в том случае, если ей придется прекратить свою деятельность. После обыкновенной или аукционной продажи активов по самой выгодной цене из всех возможных , после погашения обязательств и осуществления платежей владельцам привилегированных акций остается сумма, известная как ликвидационная стоимость компании. Доц. Бобохужаев Ш. И. Рыночная стоимость акций Рыночная стоимость ( продажная цена акции, курс ) - текущая стоимость акции на бирже или во внебиржевом обороте (к примеру, последняя котировка ). Рыночная цена обычно устанавливается на торгах на фондовой бирже и отражает действительную цену акции при большом объеме сделок; Рыночная стоимость акций представляет собой ту цену, за которую они могут покупаться или продаваться на рынке. Она является определяющей для инвестора. Акция стоит столько, сколько покупатель согласен за нее заплатить; Рыночная стоимость – вид стоимости наиболее легок для исчисления, поскольку рыночная стоимость просто представляет доминирующий на рынке курс акций. Умножив рыночную стоимость одной акции на количество имеющихся в обращении акций компании, можно также получить рыночную стоимость самой компании. Доц. Бобохужаев Ш. И. Финансовые расчёты стоимость акций Финансовые расчёты стоимости акций могут осуществляться на основе простого или сложного процента. Простой процент –это начисление процентов только на первоначально инвестированную сумму: Sn = S(1+rn), Где Sn – будущая стоимость, S-сегодняшняя стоимость, r-начисляемые проценты, n – срок; Если простые проценты начисляются в течении периода времени, которое меньше года: St =S (r + t/365) или St =S (r + t/360), где t-количество дней начисления процентов в течении года. Сложный процент – это процент, который начисляется на первоначально инвестированную сумму и начисленные в предыдущие периоды проценты: n Sn = S(1+r), если сложный процент начисляется чаще чем один раз в год n Sn = S(1+r/m), m- периодичность начисления процентов в течении года Доц. Бобохужаев Ш. И. Определение цены акции С точки зрения теоретического подхода, цена обыкновенной акции должна определяться дисконтированием всех доходов, т. е. дивидендов, которые будут выплачены по ней. Тогда формула определения курсовой стоимости принимает вид: где: Р — цена акции; Divt - дивиденд, который будет выплачен в периоде t; r— ставка дисконтирования (доходность), которая соответствует уровню риска инвестирования в акции данного акционерного общества. Как видно из формулы, она неудобна для определения курсовой стоимости акции, поскольку сложно определить уровень дивидендов, которые уходят в бесконечность, так как акция является бессрочной бумагой. Доц. Бобохужаев Ш. И. Определение цены акции Предыдущая формула несколько видоизменится, если инвестор планирует владеть акцией некоторое время, а затем продать; если инвестор планирует в будущем продать акцию, то он может оценить ее стоимость по формуле: где: Рn — цена акции в конце периода n, когда инвестор планирует продать ее. В данной формуле, как и в первой, сложность возникает как с прогнозированием дивидендов, так и с прогнозированием цены будущей продажи акции. Простейшая модель прогнозирования дивидендов предполагает, что они будут расти с постоянным темпом. Тогда дивиденд для любого года можно рассчитать по формуле: где: Div0 — дивиденд за текущий год (т. е. уже известный дивиденд), g — темп прироста дивиденда. Доц. Бобохужаев Ш. И. Определение цены акции Более удобно определять курсовую стоимость по формуле: где: Div1 — дивиденд будущего года; его можно определить по формуле выше (пред. слайд). Данная формула выведена для следующих условий: предполагается, что дивиденд растет с постоянным темпом и r > g. Если компания выплачивает одинаковые дивиденды, то цена акции определяется по формуле: Как следует из приведенных формул, ключевым элементом при оценке стоимости акции является величина дивиденда. В то же время компании роста могут не выплачивать дивиденды. Доц. Бобохужаев Ш. И. Курс акций Курс акций находится в прямой зависимости от размера получаемого по ним дивиденда и в обратной зависимости от уровня ссудного ( банковского ) процента К ур с а к ц и й= Этот процесс установления цены акции в зависимости от реально приносимого ею дохода называется капитализацией дохода и осуществляется через фондовые биржи, через рынок ценных бумаг. Курсовая цена акции акционерного общества закрытого типа, по которой она продается внутри общества, определяется стоимостью чистых активов общества, приходящихся на одну оплаченную акцию, и называется балансовой стоимостью акций. Б = Ди в и де н д ∗1 0 0 % С с удн ы й % А , К где Б - балансовая стоимость акции , сум. ; А - чистые активы акционерного общества , сум. ; К - количество оплаченных акций , ед. Доц. Бобохужаев Ш. И. Курс акций Под курсом акции понимается относительная величина, показывающая, во сколько раз текущая стоимость акции (по которой ее можно приобрести в настоящее время на рынке) больше номинала: К = P ×100% N где К – курс акции, сум.; Р – рыночная цена, сум.; N – номинальная цена, сум. Показатель, отражающий среднюю цену акций и других ценных бумаг по определенной совокупности компаний, называется биржевым индексом. Индекс позволяет инвесторам, вкладывающим деньги в ценные бумаги, оценивать состояние как фондового рынка в целом, так и надежность собственных активов. Доц. Бобохужаев Ш. И. Факторы, влияющие на цену акций Особенно быстрый рост мирового рынка акций пришёлся на 2-ую половину 90-х годов и связан в первую очередь с компаниями информационных технологий, прежде всего США. Рост капитализации происходил в основном за счёт повышения цен на акции, поскольку количество АО, имеющих официальную котировку на фондовых биржах (а капитализация рассчитывается только по этим компаниям), изменилась в развитых странах незначительно. Число листинговых эмитентов за полтора десятилетия ушедшего века увеличилось здесь с 18 до 21 тысячи. Доц. Бобохужаев Ш. И. Факторы, влияющие на цену акций Специфической чертой ценной бумаги является ежедневное установление ее курса на официальном рынке; Текущий спрос определяется наивысшей ценой, по которой покупатели согласны приобрести ценную бумагу, а текущее предложение соответствует минимальной цене, по которой ктолибо желает ее продать; Так как покупатели, продавцы акций, сам фондовый рынок существуют не в вакууме, а в конкретных экономических условиях, то можно выделить три группы ценообразующих факторов, которые определяют курс ценных бумаг: объективные, спекулятивные и субъективные факторы. В группе объективных выделяются две подгруппы факторов: факторы, действующие на микроуровне, и факторы, действующие на макроуровне. Доц. Бобохужаев Ш. И. Факторы, влияющие на цену акций Факторы, действующие на уровне выпуска акций, относятся к микроуровню. Эти объективные факторы сводятся к параметрам состояния действительного капитала, являющегося основной для выпуска ценных бумаг данным эмитентом: финансовое состояние эмитента; стоимость и количество акций, находящихся на руках у владельцев; текущие прибыли акционерного общества – определяют величину дивидендов; перспективность отрасли, в которой функционирует данное акционерное общество. Доц. Бобохужаев Ш. И. Факторы, влияющие на цену акций Факторы, действующие на уровне группы выпусков или на всем фондовом рынке, располагаются на макроуровне. Эти объективные факторы характеризуют общее состояние экономики: устойчивость, сбалансированность и перспективы роста экономики, надежность финансовой системы; конъюнктура товарных рынков, рынков золота, недвижимости и т. п.; темпы экономического роста; масштабы производства акционерных предприятий, степень использования ими ценных бумаг для привлечения средств; межотраслевые переливы капиталов, состояние платежных балансов и валютной системы. Доц. Бобохужаев Ш. И. Факторы, влияющие на цену акций На курс акций значительное влияние оказывают особые биржевые факторы субъективные и спекулятивные. Субъективные факторы, влияющие на курс акций по своему характеру неоднородны: одни связаны с техническими аспектами функционирования фондовых рынков, другие – с методикой анализа ценных бумаг и прогнозирования их динамики, третьи – с позициями и мнениями отдельных лиц. Важное значение для движения курсов акций имеют: объем рынка ценных бумаг; масштабы деятельности, биржевых посредников; техническая оснащенность торговли. Доц. Бобохужаев Ш. И. Факторы, влияющие на цену акций На цены акций могут существенно воздействовать и чисто личностные факторы. К ним относятся: склонность отдельных биржевиков к использованию конфиденциальной информации; заявление финансовых деятелей, пользующихся доверием у инвесторов. Спекулятивные факторы занимают особое место в ряду объективных и субъективных условий. С одной стороны, спекуляция не связана напрямую с состоянием действительного капитала, и ее нельзя отнести к объективным факторам. С другой стороны, для рынка ценных бумаг спекуляция – такая же объективная и важная форма операций, как «нормальная» торговля на рынке товаров. Более подробно спекуляция деятельность будет рассмотрена ниже. Доц. Бобохужаев Ш. И. Определение доходности акции Доход от владения ценной бумагой может быть получен различными способами. К ним относятся : а) установление фиксированного процентного платежа ; б) применение ступенчатой процентной ставки ; в) использование плавающей ставки процентного дохода; г) индексирование номинальной стоимости ценных бумаг; д) реализация долговых обязательств со скидкой (дискантом) против их номинальной цены ; е) проведение выигрышных займов ; ж) использование дивидендов ; Дивиденды представляют собой доход на акцию, формирующийся за счет прибыли акционерного общества, выпустившего акции. Размер дивиденда не является величиной постоянной. Он зависит прежде всего от величины прибыли акционерного общества, направляемой на выплату дивидендов. Доц. Бобохужаев Ш. И. Получение дохода по акциям Величина годовых дивидендов зависит от прибыли, указанной в балансе акционерного общества. Акционер, покупая, сохраняя или продавая акцию, исходит из двух основных моментов – уровень годового дивиденда и ожидании повышения курса акции. Y=D/P*100 , где Y – доход на акцию; D – дивиденд; Р – цена приобретения. 4 способа получения дохода по акциям: 1)Спекуляция (может совершенно не отражать реальной ситуации на рынке); 2)Получение дивидендов; 3)Доверительное управление (акции отдаются трастовым компаниям); 4)РЕПО (временная продажа акций с обязательным выкупом их обратно). Доц. Бобохужаев Ш. И. Процедура выплаты дивидендов Принятая в большинстве стран процедура выплаты дивидендов стандартна и проходит в несколько этапов. Примерная последовательность выплаты дивидендов такова: Дата объявления дивидендов – 15 января. Экс-дивидендная дата – 26 января. Дата переписи – 30 января. Дата выплаты – 17 февраля. Дата объявления – это день, когда Совет директоров принимает решение о выплате дивидендов, их размере, датах переписи и выплаты. Многие компании публикуют эту информацию в финансовой прессе. Дата переписи – это день регистрации акционеров, имеющих право на получение объявленных дивидендов. Дата переписи обычно назначается за 2-4 недели до дня выплаты дивидендов. Экс-дивидендная дата назначается обычно за 4 деловых дня до момента дивидендной переписи. Дата выплаты – это день, когда производится рассылка чеков акционерам Доц. Бобохужаев Ш. И. Процедура выплаты дивидендов Экс-дивидендная дата является примечательной с позиции динамики цен данных акций. Обычно в первые минуты этого дня цена акций падает примерно на величину объявленного к выплате дивиденда. Более точные прогнозные расчеты величины снижения цены акций рассчитываются брокерами, принимающими решение о сравнительной выгодности покупки акций накануне экс-дивидендной даты и последующей уплаты налога на полученный дивиденд или покупки акций по сниженной цене и на условиях потери текущего дивиденда после наступления эксдивидендной даты; Доц. Бобохужаев Ш. И. Процедура выплаты дивидендов Согласно законодательству порядок выплаты дивидендов оговаривается при выпуске ценных бумаг и излагается на оборотной стороне акций. На дивиденд имеют право акции, приобретенные не позднее чем за 30 дней до официально объявленной даты его выплаты. Промежуточный дивиденд объявляется Советом директоров акционерного общества в расчете на одну простую акцию по итогам истекшего периода. Размер окончательного дивиденда объявляется общему собранию акционерам по результатам года с учетом выплаты промежуточных дивидендов, причем он не может быть больше величины, рекомендованной Советом директоров, но может быть уменьшен общим собранием акционеров. Совету директоров и общему собранию акционеров запрещается объявлять и выплачивать дивиденды в следующих случаях: в годовом балансе общества имеются убытки (до тех пор, пока они не будут покрыты или не будет уменьшен уставный капитал); общество неплатежеспособно или может стать таковым после выплаты дивидендов. Доц. Бобохужаев Ш. И. Процедура выплаты дивидендов Размер дивиденда объявляется без учета налогов. Выплата дивидендов осуществляется либо самим обществом, либо банком-агентом, которые выступают в этот момент агентами государства по сбору налогов у источников и выплачивают акционерам дивиденды за вычетом соответствующих налогов. Дивиденд может выплачиваться чеком, платежным поручением или почтовым переводом. По невыплаченным и неполученным дивидендам проценты не начисляются. Дивиденд может выплачиваться акциями, облигациями и товарами, если это предусмотрено Уставом акционерного общества. Доц. Бобохужаев Ш. И. Определение совокупной доходности Она находится по формуле: ⎛D ⎞ DA = ⎜ + ΔK⎟ × N ⎝100 ⎠ где D = De N × 100 – ставка дивиденда (%), которая зависит от суммы выплаченного по итогам года дивиденда – De, сум; ΔK = (К2 – К1) – изменение курсовой стоимости (разница между курсом на текущий момент К2 и курсом, по которому акция была приобретена К1) – в долях единицы; N – номинал акции, сум. Доц. Бобохужаев Ш. И. Определение доходности акции Доходность операции с акцией, которая занимает несколько лет, можно ориентировочно определить по формуле: где: r— доходность от операции с акцией; РS - цена продажи акции; Рр — цена покупки акции; Div — средний дивиденд за п лет (он определяется как среднее арифметическое); п — число лет от покупки до продажи акции. Доц. Бобохужаев Ш. И. Определение доходности акции Если покупка и продажа акции происходят в рамках года, то доходность операции можно определить по формуле: где: t — число дней с момента покупки до продажи акции. (Если за прошедший период времени дивиденд на акцию не выплачивался, то он исключается из формулы). Доц. Бобохужаев Ш. И. Определение доходности акции Иногда доходность находится для конкретного периода, в этом случае изменение курсовой стоимости находится по формуле: (P − P ) ДK = 2 1 ×100% P1 где Р1 – рыночная стоимость на начало периода, сум.; Р2 – рыночная стоимость на конец периода, сум. Доходность служит исходной величиной для расчета более общей характеристики акции – чистой прибыли приобретения: ЧП= ДA ×100% Р где P – рыночная стоимость на момент приобретения акции, сум. Доц. Бобохужаев Ш. И.