ИНСТИТУЦИОНАЛЬНЫЕ АСПЕКТЫ ИНВЕСТИЦИОННОГО

реклама

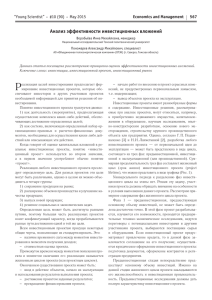

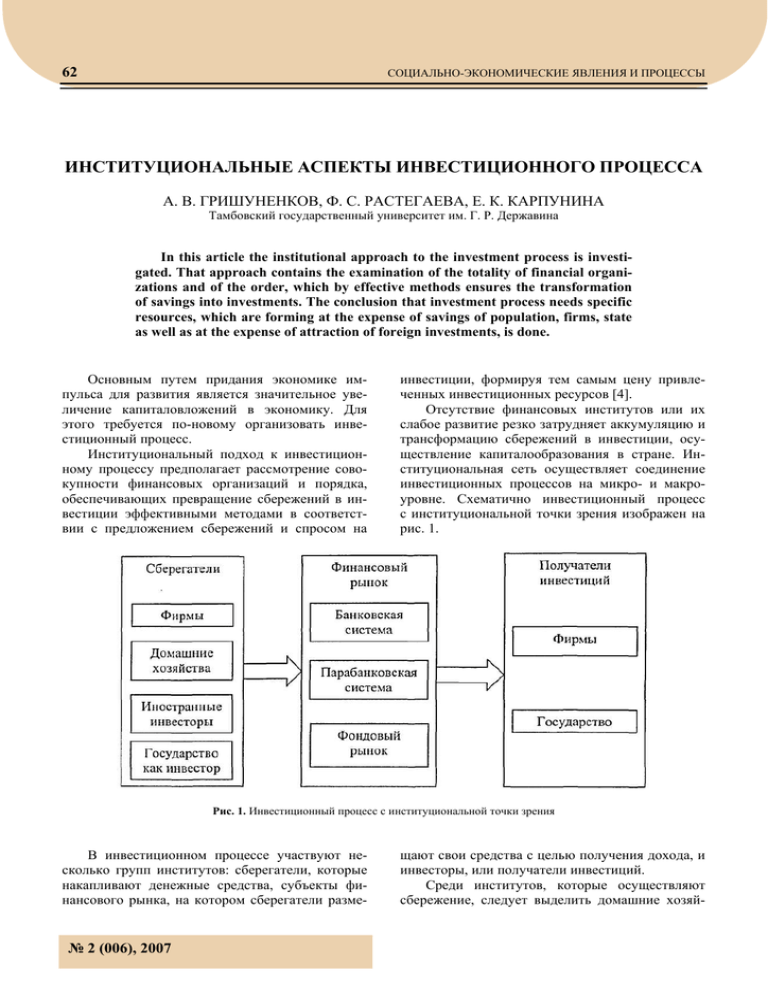

62 СОЦИАЛЬНО-ЭКОНОМИЧЕСКИЕ ЯВЛЕНИЯ И ПРОЦЕССЫ ИНСТИТУЦИОНАЛЬНЫЕ АСПЕКТЫ ИНВЕСТИЦИОННОГО ПРОЦЕССА А. В. ГРИШУНЕНКОВ, Ф. С. РАСТЕГАЕВА, Е. К. КАРПУНИНА Тамбовский государственный университет им. Г. Р. Державина In this article the institutional approach to the investment process is investigated. That approach contains the examination of the totality of financial organizations and of the order, which by effective methods ensures the transformation of savings into investments. The conclusion that investment process needs specific resources, which are forming at the expense of savings of population, firms, state as well as at the expense of attraction of foreign investments, is done. Основным путем придания экономике импульса для развития является значительное увеличение капиталовложений в экономику. Для этого требуется по-новому организовать инвестиционный процесс. Институциональный подход к инвестиционному процессу предполагает рассмотрение совокупности финансовых организаций и порядка, обеспечивающих превращение сбережений в инвестиции эффективными методами в соответствии с предложением сбережений и спросом на инвестиции, формируя тем самым цену привлеченных инвестиционных ресурсов [4]. Отсутствие финансовых институтов или их слабое развитие резко затрудняет аккумуляцию и трансформацию сбережений в инвестиции, осуществление капиталообразования в стране. Институциональная сеть осуществляет соединение инвестиционных процессов на микро- и макроуровне. Схематично инвестиционный процесс с институциональной точки зрения изображен на рис. 1. Рис. 1. Инвестиционный процесс с институциональной точки зрения В инвестиционном процессе участвуют несколько групп институтов: сберегатели, которые накапливают денежные средства, субъекты финансового рынка, на котором сберегатели разме- № 2 (006), 2007 щают свои средства с целью получения дохода, и инвесторы, или получатели инвестиций. Среди институтов, которые осуществляют сбережение, следует выделить домашние хозяй- А. В. ГРИШУНЕНКОВ, Ф. С. РАСТЕГАЕВА, Е. К. КАРПУНИНА ства, фирмы, иностранных инвесторов и государство. Все они руководствуются разными интересами и по-разному реализуют процесс накопления. Фирмы осуществляют сбережения с целью расширения производства, дальнейшего увеличения прибыли. Подобным образом действуют и иностранные инвесторы, которые принимают решение вкладывать свои средства в экономику другой страны. Анализируя риски и доходность вложений, иностранцы принимают решение о перспективности и возможности инвестирования в предлагаемые проекты. Домашние хозяйства руководствуются как рациональными мотивами (получение дополнительного дохода, приобретение в будущем дорогостоящих товаров), так и иррациональными мотивами. Государство в этой системе выступает в роли сберегателя, аккумулируя значительные средства путем сбора налогов и выпуска государственных ценных бумаг, и в роли получателя инвестиций при строительстве инфраструктуры. Как показано в работах В. Т. Рязанова [3] и ряда других экономистов, именно в недооценке институциональных проблем заключается главная причина неудач и провалов в реформировании экономики. В соответствии с концепцией Д. Норта [2] институты ограничивают и определяют спектр альтернатив, доступных экономическим агентам, и оказывают влияние на решения, которые на деле принимают индивидуумы. Использование институционального подхода позволяет преодолеть барьеры, перед которыми застыла неоклассическая теория. Модели неоклассической теории, предполагая отсутствие трансакционных издержек, наличие полной рыночной информации и беспрепятственные возможности ее познания, объясняют разницу в темпах экономического роста разным объемом инвестиций, нормой сбережений и т. п. Между тем, в странах с низким уровнем развития социальных институтов, где отсутствует должное доверие между властью, бизнесом и населением, как в современной России, хозяйствующие субъекты не могут получить и рационально использовать рыночную информацию, что уменьшает темпы роста ВВП даже при высокой норме сбережений. Институты представляют собой структуру, которую люди накладывают на свои взаимоотношения, определяя, таким образом, стимулы экономического развития. Уровень развития социальных институтов определяет деловую и тру- 63 довую этику и, в конечном счете, задает рамки функционирования экономики и общества. Институциональная концепция инвестиций в отличие от неоклассической экономической теории признает важность особенного и специфического в экономике, поскольку стремится изучать не идеальную модель рынка, а его реальные, конкретно-исторические формы. В условиях развитой рыночной экономики инвестиционный процесс связан с функционированием финансового рынка, опосредующего движение инвестиционного капитала, а также доходов от вложенных активов. Аккумулируя сбережения отдельных инвесторов, финансово-кредитная система образует основной канал инвестиционного спроса. Особенно важную роль при этом играют банки, которые могут использовать не только сбережения, но и обращающиеся денежные средства, эмиссию. Конъюнктура фондового и кредитного рынков, определяя условия инвестиционных вложений, воздействует на объем и структуру инвестиций. Доходы от инвестирования, принимающие на финансовом рынке форму дивиденда и процента, воспроизводят потенциальный инвестиционный спрос, который может быть реализован путем реинвестирования. Существенное влияние на динамику инвестиций оказывает процентная и налоговая политика государства. Регулирование процентных и налоговых ставок – важный рычаг государственного воздействия на инвестиционный спрос. Снижение налогов на прибыль при прочих равных условиях ведет к увеличению доли накоплений предприятий, направляемых на инвестирование. Норма ожидаемой прибыли относится к факторам, воздействующим на инвестиционный спрос на микроэкономическом уровне. К ним также следует отнести издержки на осуществление инвестиций, ожидания, изменения в технологии и др. Норма ожидаемой чистой прибыли имеет особое значение в системе микроэкономических факторов. Это обусловлено тем, что именно прибыль является побудительным мотивом осуществления инвестиций. Инвесторы производят вложения лишь тогда, когда ожидают, что доход, полученный от инвестирования, будет превосходить затраты. Поэтому чем выше норма ожидаемой чистой прибыли, тем больше инвестиционный спрос. Воплощая инвестиционный спрос и предложение, инвестиционный капитал и объекты инвестиционной деятельности, выступающие в форме инвестиционных товаров, находятся на различных, противостоящих полюсах инвестиционного № 2 (006), 2007 64 СОЦИАЛЬНО-ЭКОНОМИЧЕСКИЕ ЯВЛЕНИЯ И ПРОЦЕССЫ рынка (рис. 2). В зависимости от исходной позиции анализа инвестиционный рынок можно рассматривать в двух аспектах: как рынок инвестиционного капитала, размещаемого инвесторами, и как рынок инвестиционных товаров, представляющих объекты вложений инвесторов [1]. Такой подход обусловлен описанным выше двойственным характером инвестиций, выступающих, с одной стороны, как ресурсы (инвестиционный капитал), а с другой стороны, как вложения (инвестиционные товары), и отражает специфику инвестиций в рыночных условиях. Основные объекты инвестирования Рынок объектов реального инвестирования Рынок объектов финансового инвестирования Рынок капитальных вложений Денежный рынок Рынок недвижимости Фондовый рынок Рынок прочих объектов реального инвестирования Рынок прочих объектов финансового инвестирования Рис. 2. Структура инвестиционного рынка Формирование инвестиционного предложения имеет ряд отличительных особенностей. Как предложение товаров оно обусловлено такими основными факторами, как цена, а также неценовые составляющие: издержки, совершенствование технологии, налоговая политика, ожидания, уровень конкуренции и др. Вместе с тем инвестиционное предложение выступает как специфическое товарное предложение, поскольку инвестиционные товары отличает способность приносить доход. Это определяет качественную особенность такого фактора, как цена на инвестиционные товары, которая складывается в зависимости от нормы доходности. Норма доходности лежит в основе цены финансовых инструментов, опосредующих движение реального капитала. Рыночная цена финансовых активов свидетельствует о степени привлекательности вложений в инвестиционные товары. Существенное воздействие на инвестиционное предложение оказывает ставка процента по депозитным вкладам в банковскую систему, величина которой определяет сбережения домашних хозяйств. Развитие фондового рынка и рынка № 2 (006), 2007 ссудных капиталов выступает, таким образом, важным условием стимулирования инвестиционного предложения. Поскольку при определенном составе инвестиционного предложения инвестиционный спрос ориентирован на более доходные активы, объем и структура инвестиционного предложения воздействуют на объем и структуру инвестиционного спроса. Инвестиционное предложение является основным фактором, определяющим масштабы функционирования инвестиционного рынка, поскольку оно вызывает изменение спроса на инвестиционные товары. Сбалансированность инвестиционного спроса и предложения может быть достигнута лишь в общих масштабах инвестиционного рынка. Их выравнивание происходит в рыночной системе посредством установления равновесных цен. Действие механизма равновесных цен присуще только свободному конкурентному рынку. Этот механизм предполагает изменение цен на инвестиционные товары и капитал на основе балансирования спроса и предложения до тех пор, пока не установится динамическое равновесие на ин- А. В. ГРИШУНЕНКОВ, Ф. С. РАСТЕГАЕВА, Е. К. КАРПУНИНА вестиционном рынке, т. е. не будут достигнуты равновесные цены на инвестиционный капитал и инвестиционные товары и синхронизация решений об их купле и продаже. Большое значение для эффективности инвестиционного процесса экономики страны имеет организованная структура реальных инвестиций по источникам их финансирования, и в особенности по национальной принадлежности владельцев капитала. В связи с эти выделяют инвестиционные ресурсы, формируемые за счет отечественного и иностранного капитала. Инвестиционные ресурсы, формируемые за счет отечественного капитала, отличаются большим разнообразием форм и, как правило, более доступны для предприятий малого и среднего бизнеса. Инвестиционные ресурсы, формируемые за счет иностранного капитала, обеспечивают в основном реализацию крупных реальных инвестиционных проектов предприятия, связанных с их перепрофилированием, реконструкцией или техническим перевооружением. С помощью иностранных инвестиций можно реально улучшить деформированную производственную структуру экономики, создать новые высокотехнологические производства, модернизовать основные фонды и технически перевооружить многие предприятия, активно задействовать имеющийся потенциал квалифицированных специалистов и рабочих, внедрить передовые достижения в области менеджмента, маркетинга и ноухау, наполнить внутренний рынок качественными 65 товарами отечественного производства с одновременным увеличением объемов экспорта в зарубежные страны. Таким образом, рассмотрев инвестиционный процесс с институциональной точки зрения, можно сделать вывод, что это процесс, требующий определенных ресурсов, которые формируются за счет сбережений населения, фирм, государства, а также привлечения средств иностранных инвесторов. С помощью различных механизмов и институтов ресурсы трансформируются в инвестиции, получателями которых становятся фирмы и государство. Факторы, влияющие на сберегательную и инвестиционную стратегию субъектов инвестиционного процесса, различны для каждого субъекта. Государство выступает и с позиции сберегателя, и инвестора, и регулятора. Из регулирующей функции государства возникает необходимость формирования инвестиционной политики. Литература 1. Инвестиционная деятельность: Учеб. пособие / под ред. Г. П. Подшиваленко, Н. В. Киселевой. М., 2006. 2. Норт Д. Институты и экономический рост // Thesis. 1993. Т. 1. Вып. 2. 3. Рязанов В. Т. Экономическое развитие России. Реформы и российское хозяйство в 19-20 вв. СПб.: Наука, 1998. 4. Шастин А. В. Государственная инвестиционная политика и инвестиционный процесс в трансформируемой экономике России: Дис. … канд. экон. наук. Омск, 2005. № 2 (006), 2007