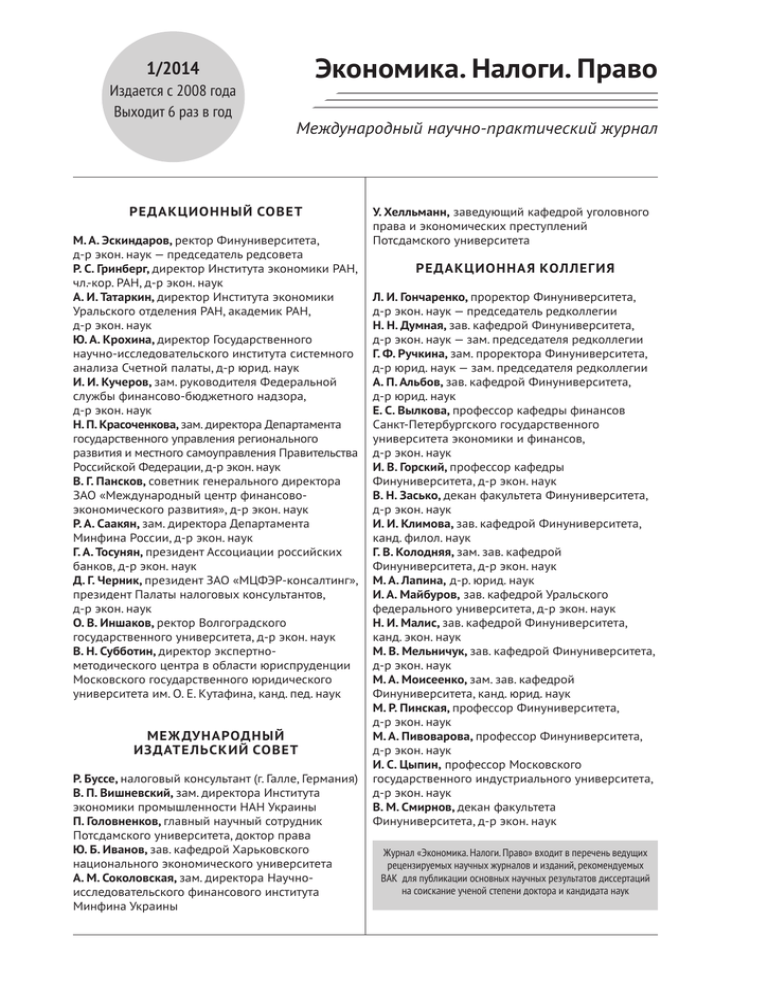

Экономика. налоги. Право

реклама