К вопросу об объектах инвестиционных вложений капитала To

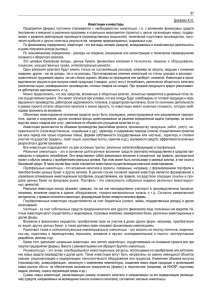

реклама

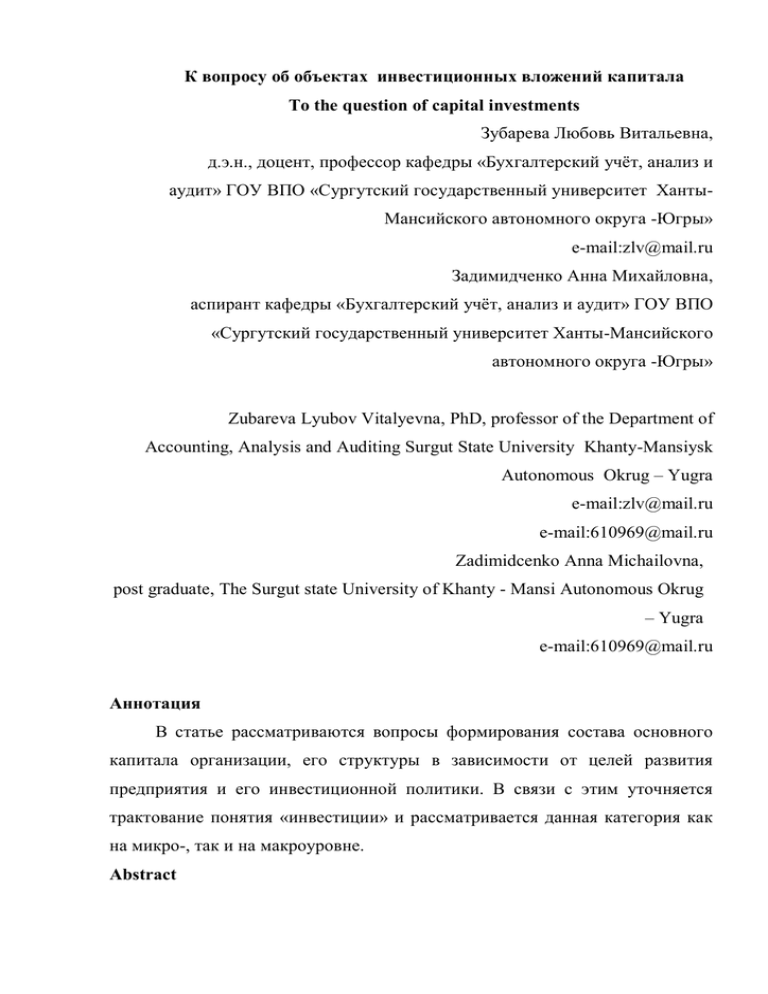

К вопросу об объектах инвестиционных вложений капитала To the question of capital investments Зубарева Любовь Витальевна, д.э.н., доцент, профессор кафедры «Бухгалтерский учёт, анализ и аудит» ГОУ ВПО «Сургутский государственный университет ХантыМансийского автономного округа -Югры» e-mail:[email protected] Задимидченко Анна Михайловна, аспирант кафедры «Бухгалтерский учёт, анализ и аудит» ГОУ ВПО «Сургутский государственный университет Ханты-Мансийского автономного округа -Югры» Zubareva Lyubov Vitalyevna, PhD, professor of the Department of Accounting, Analysis and Auditing Surgut State University Khanty-Mansiysk Autonomous Okrug – Yugra e-mail:[email protected] e-mail:[email protected] Zadimidcenko Anna Michailovna, post graduate, The Surgut state University of Khanty - Mansi Autonomous Okrug – Yugra e-mail:[email protected] Аннотация В статье рассматриваются вопросы формирования состава основного капитала организации, его структуры в зависимости от целей развития предприятия и его инвестиционной политики. В связи с этим уточняется трактование понятия «инвестиции» и рассматривается данная категория как на микро-, так и на макроуровне. Abstract The article touches upon the problems concerning formation of the structure of the basic capital of organization, depending on the goals of company development and its investment policy. Thus, the term investments is defined more concretely and viewed on micro and macro levels. Ключевые слова основной капитал организации, состав и структура основного капитала, инвестиции, инвестиционная политика организации, классификация инвестиций, риски. Keywords basic capital of organization, structure of basic capital, investments, investment policy of organization, classification of investments, risks in investment В настоящее время на рынке капиталовложений существует немалый выбор инструментов инвестирования. В процессе своей деятельности каждый инвестор, несомненно, ставит перед собой задачу – какие же объекты инвестирования выбрать для достижения поставленных целей. При размещении своих средств большинство инвесторов предпочитают выбирать несколько объектов, формируя их определённую совокупность. Правильный и грамотный выбор объекта капиталовложений является одной из важнейших задач, которая и определяет рентабельность бизнеса, его успешность и отсутствие экономического риска. Главный залог эффективности вложения инвестиционных средств - это финансовая грамотность. Совместное инвестирования вложение нуждается в капитала ответственном в различные подходе и объекты наличии определённого объёма информации как внутренней, так и внешней по отношению к организации. В современных условиях особенности структуры основного капитала во многом зависят от инвестиционной политики предприятия. Механизмом, который обеспечивает жизнедеятельность производственной базы имущественного комплекса хозяйствующего субъекта и ее развитие являются инвестиции в основной капитал организации. Каждой организации присуща своя инвестиционная философия. Некоторые организации стремятся инвестировать средства в имеющиеся здания и оборудование, некоторые планируют использовать только самые новые, прогрессивные технологии и приобретают новые основные средства. Сами инвестиционные решения, которые принимаются для реализации тактических и стратегических целей, и формируют инвестиционную философию, которую управленцы организаций принимают и оформляют в качестве выбранной инвестиционной политики. Для принятия стратегического управленческого решения по поводу инвестирования средств необходимо наличие крупных сумм вложений, поэтому термин "инвестиции" часто используется для обозначения расходования ресурсов в надежде на получение доходов в будущем по истечении достаточно длительного периода времени [1, с. 13]. В настоящее время в экономической литературе, отражающей финансовые аспекты функционирования экономики, инвестиции выступают как одна их из наиболее часто используемых категорий как на микро-, так и на макроуровне. При этом, как правило, это понятие трактуется достаточно узко и весьма противоречиво. На макроуровне инвестиции рассматриваются как основа для осуществления политики расширенного воспроизводства, ускорения научнотехнического прогресса, улучшения качества и обеспечения конкурентоспособности отечественной продукции; структурной перестройки общественного производства и сбалансированного развития всех отраслей народного хозяйства; создания сырьевой базы промышленности в необходимых объёмах. Более того, инвестиции являются базой для развития здравоохранения, культуры, высшей и средней школы, гражданского строительства, а также решения других социальных проблем; для смягчения или решения проблемы безработицы; охраны природной среды; конверсии военно-промышленного комплекса; обеспечения обороноспособности государства и т.д. Естественно, инвестиции предопределяют рост экономики. Увеличение реального основного оборудования, сооружений) капитала модернизация повышает и общества (приобретение строительство производственный машин, зданий, инженерных потенциал экономики. Производственные инвестиции, инвестиции в новые технологии помогают выжить в непростой конкурентной борьбе (как на внутреннем, так и на внешнем рынках) и дают возможность более гибко регулировать, как правило, цены на свою продукцию и принимать другие управленческие решения. На основе проведённого анализа литературных источников, на микроуровне можно выделить, как минимум, четыре группы трактовок понятия "инвестиции": а) инвестиции, определяемые через платежи; б) инвестиции, определяемые через имущество; в) комбинаторное понятие инвестиций; г) диспозиционное понятие инвестиций. Если рассматривать инвестиции, определяемые через платежи, то они понимаются как поток оплат и выплат (расходы), которые начинаются с выплат (расходов). Но говорить, что инвестиции всегда представляют собой платежи – финансовые потоки -, можно весьма условно. Например, ноу-хау, которое является инвестициями при выполнении исследований и проведении разработок, не всегда можно рассматривать как платёж. Однако понятие инвестиций, определяемых через платежи, является значимым различием категорий "инвестиция" и "финансирование". В противовес инвестициям финансирование представляет собой поток платежей, который начинается с выплат, и которые трансформируются в затраты, влекущие в дальнейшем за собой поступления средств. При определении категории «инвестиции», применительно к имуществу организации, исходной базой является баланс организации. В соответствии с этим определением инвестиции рассматриваются как процесс преобразования капитала (преимущественно денежного) в предметы имущества, включаемые в составе активов предприятия. В таком подходе к определению инвестиций не учитываются вложения средств домашних хозяйств (физических лиц). Понятие инвестиций комбинаторное основывается на определении инвестиций в виде дополнительных вложений к имеющимся уже средствам, т. е. это вложения, которые направлены на расширение бизнеса или создание условий для повышения эффективности его развития.[2] Такой трактовки понятия инвестиции придерживается, в частности, Ж.Перар. Он выделяет следующие типы инвестиций: [4] инвестиции для замены или поддержания уровня оборудования; инвестиции на расширение посредством увеличения производственных мощностей; инвестиции на расширение деятельности посредством создания новых видов продукции; инвестиции на научно-исследовательские работы; инвестиции на продвижение товара и рекламу; инвестиции на участие в капитале других предприятий; инвестиции обязательного типа (инвестиции для предотвращения загрязнения окружающей среды, инвестиции в социальную сферу и т.п.); стратегические инвестиции (инвестиции, связанные с поглоще- нием предприятий или размещением капитала за рубежом). Представленная трактовка инвестиций соотносит вложения с действующим предприятием (производственной системе) и фактически исключает из понятия "инвестиции" разнообразные виды вложения капитала, например, первичные инвестиции на этапе организации бизнеса. Диспозиционное понятие инвестиций в своей основе имеет положение, в соответствии с которым процесс инвестирования предполагает «связывание» финансовых средств и тем самым уменьшение свободы распоряжения ими организацией. Течение этого процесса и внешние факторы взаимовлияют и взаимозависят друг от друга. Подобные вложения могут характеризоваться как открытые системы, в которых реализация инвестиций влияет на работу многих других элементов системы, а решения, касающиеся других элементов системы, влияют на результаты инвестиций. К подобного рода отношениям можно отнести взаимосвязь между инвестиционной сферой и сферой финансирования: так, эффективность инвестиций предопределяется наличием финансовых ресурсов, которые находятся в распоряжении организации, а, в свою очередь, привлечение финансовых ресурсов в распоряжение организации зависит от потенциальной эффективности инвестиционного проекта. Другим примером взаимосвязанных инвестиций являются вложения в производственную инфраструктуру, которые стимулируют и делают более эффективными вложения в другие сферы деятельности предприятия. Исходя из вышесказанного можно сформулировать определение категории «инвестиции» как на макро-, так и на микроуровне. Под инвестициями следует понимать вложение на определённый срок капитала во всех его формах в различные объекты (инструменты) и сегменты бизнеса для достижения индивидуальных целей инвесторов. В соответствии с данным определением рассмотрим классификацию инвестиций по различным признакам. Их можно классифицировать по различным признакам: в зависимости от содержания инвестируемых ресурсов, по инвесторам и объектам инвестиционной деятельности, формам собственности, характеру участия предприятия в инвестиционном процессе, периоду инвестирования. В зависимости от содержания экономических ресурсов, инвестируемых в развитие предприятия, выделяют: денежные средства, имущество, имущественные права, права пользования землёй и другие ценности. Различают инвестиции юридических и физических лиц; государства (в том числе иностранные), международных организаций. По форме собственности инвестиции подразделяются на государственные, частные и совместные с учётом иностранного капитала. Частные инвестиции характеризуют вложения средств физических лиц и предпринимательских организаций негосударственных форм собственности (в том числе иностранных). Государственные инвестиции – это вложения средств государственных предприятий, а также средств государственного бюджета разных его уровней и государственных бюджетных фондов. Совместные инвестиции – это инвестиции отечественных и зарубежных инвесторов в создание совместных предприятий. Объектами инвестиционной деятельности выступают: недвижимое имущество (основные средства); ценные бумаги (акции, облигации, банковские депозиты и др.); имущественные права на промышленную и интеллектуальную собственность. В зависимости от характера участия предприятия в инвестиционном процессе выделяют прямые и непрямые инвестиции. При прямом инвестировании инвестор принимает непосредственное участие в выборе объекта вложения капитала. Во втором случае за него это делает финансовый посредник или инвестиционный фонд. Непрямые инвестиции связаны с приобретением ценных бумаг. Главным признаком классификации является объект вложения капитала, на основании которого выделяют реальные (прямые) и финансовые (портфельные) инвестиции. [5] В зависимости от объектов вложения капитала выделяют инвестиции реальные и финансовые (рис. 1). Под реальными инвестициями понимается вложение средств (капитала) в создание активов (как материальных, так и нематериальных), связанных с осуществлением операционной деятельности экономических субъектов, решением их социально-экономических проблем. Под финансовыми инвестициями понимается вложение капитала в различные финансовые инструменты и, прежде всего, вложения в ценные бумаги. Финансовые инвестиции имеют либо спекулятивный характер, либо ориентированы на долгосрочные вложения. Формами финансовых инвестиций являются вложения в долевые и долговые ценные бумаги, а также депозитные банковские вклады. Функционированию и развитию многих экономических процессов присущи элементы неопределённости. Это обуславливает появление ситуаций, не имеющих однозначного исхода. Понятие «ситуация риска» можно определить как сочетание, совокупность различных обстоятельств и условий, создающих определённую обстановку для того или иного вида деятельности. Если существует вероятность количественно и качественно определять степень вероятности того или иного варианта исхода, то это и будет ситуация риска. Инвестиции Финансовые Реальные Инвестиции спекулятивного характера Инвестиции, ориентированные на долгосрочные вложения Вложения в ценные бумаги Вложения в капитал других экономических субъектов Стратегические инвестиции (направленные на создание новых предприятий, производств и т.п). Материальные (вещественные) Нематериальные (потенциальные) Повышение квалификации персонала Базовые инвестиции (направленные на расширение действующих предприятий) Текущие инвестиции (направленные на поддержание воспроизводства основных средств) НИОКР Новационные инвестиции (направленные на модернизацию предприятии, на обеспечение безопасности) Рис.1. Классификация инвестиций по критерию объекта вложения капитала Наличию риска сопутствуют три условия: - имеется неопределённость; - вероятность необходимости выбора альтернативы (вт. ч. отказ от выбора); возможность оценить вероятность осуществления выбираемых альтернатив. Ситуацию риска необходимо отличать от ситуации неопределённости. Неопределённость характеризуется тем, что вероятность наступления результатов решений или событий в принципе не устанавливаема. Ситуацию же риска можно охарактеризовать как разновидность неопределённости, когда наступление событий вероятно и может быть определено, т. е. объективно существует возможность оценить вероятность событий, предположительно возникающих в результате осуществления хозяйственной деятельности.[6] Для каждого из выделенного на рисунке 1 вида инвестиций характерны свои уровни риска. Так, например, среди материальных инвестиций наиболее высокий уровень риска характерен для инвестиций по созданию новых предприятий, производств и наименьший уровень – для текущих инвестиций. Данная зависимость между видом инвестиций и величиной уровня их риска, прежде всего, определяется наличием возможности прогноза состояния внешней для инвестора среды после осуществления инвестиционных вложений. Формирование и принятие управленческого решения по поводу целесообразности инвестиций (особенно реальных) в современные производственные системы требует тщательного аналитического обоснования и расчёта. Библиографический список 1. Бирман, Г. Капиталовложения: Экономический анализ инвестиционных проектов / Пер. с англ. под ред. Л.П.Белых./ Г.Бирман, С.Шмидт – М.: ЮНИТИ-ДАНА, 2003. – 631 с. 2. Иванов, В.В. Инвестиции/ В.В. Иванов, В.В. Ковалёв, В.А. Лялин. – М.: Проспект, 2010 г. – 592с. 3. Ковалёв, В.В. Учёт, анализ и финансовый менеджмент: Учеб.-метод. Пособие/ В.В. Ковалёв, Вит.В. Ковалёв. – М.: Финансы и статистика, 2006. – 688 с. 4. Перар, Ж.. Управление международными денежными потоками. – М.: Финансы и статистика, 1998. – 208 с. 5. http://www.coolreferat.com 6. http://www.aup.ru Bibliographical list 1. Birman, G. Investment: Economic analysis of investment projects / Translated from English edited by L.P.Belykh./ G. Birman, S. Schmidt – Moscow: UNITI-DANA, 2003. – 631 p. 2. Ivanov, V. V. Investments/ V. V. Ivanov, V. V. Kovalev, V. A. Lyalin. – Moscow: Prospect, 2010. – 592 p. 3. Kovalev, V. V. Accounting, Analysis and Financial Management / V. V. Kovalev. - Moscow: Finance and Statistics, 2006. – 688 p. 4. Perar, Zh. Management of international monetary flows. - Moscow: Finance and Statistics, 1998. – 208 p. 5. http://www.coolreferat.com 6. http://www.aup.ru