Экономический анализ деятельности предприятия

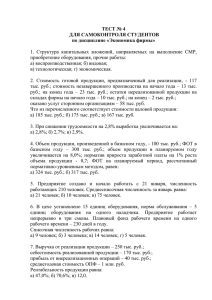

реклама