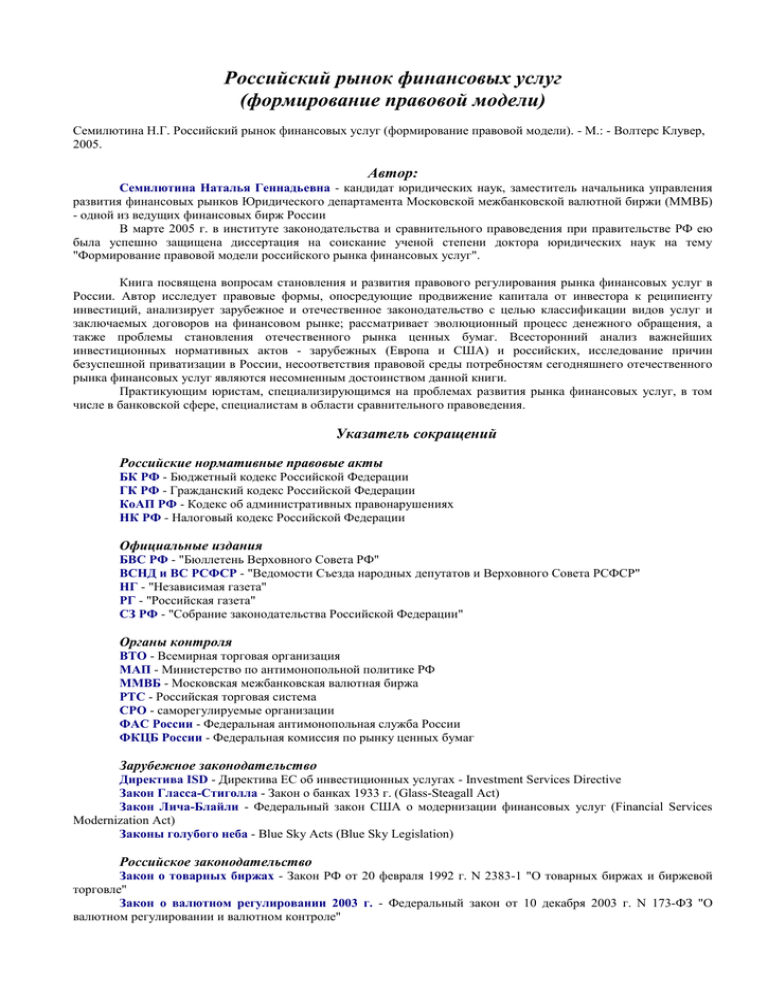

Российский рынок финансовых услуг

реклама