УДК 336 МЕСТО И РОЛЬ БИРЖИ В СИСТЕМЕ РЫНОЧНЫХ

реклама

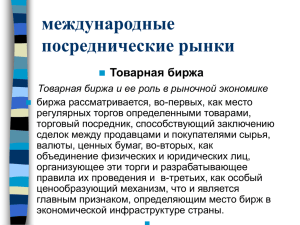

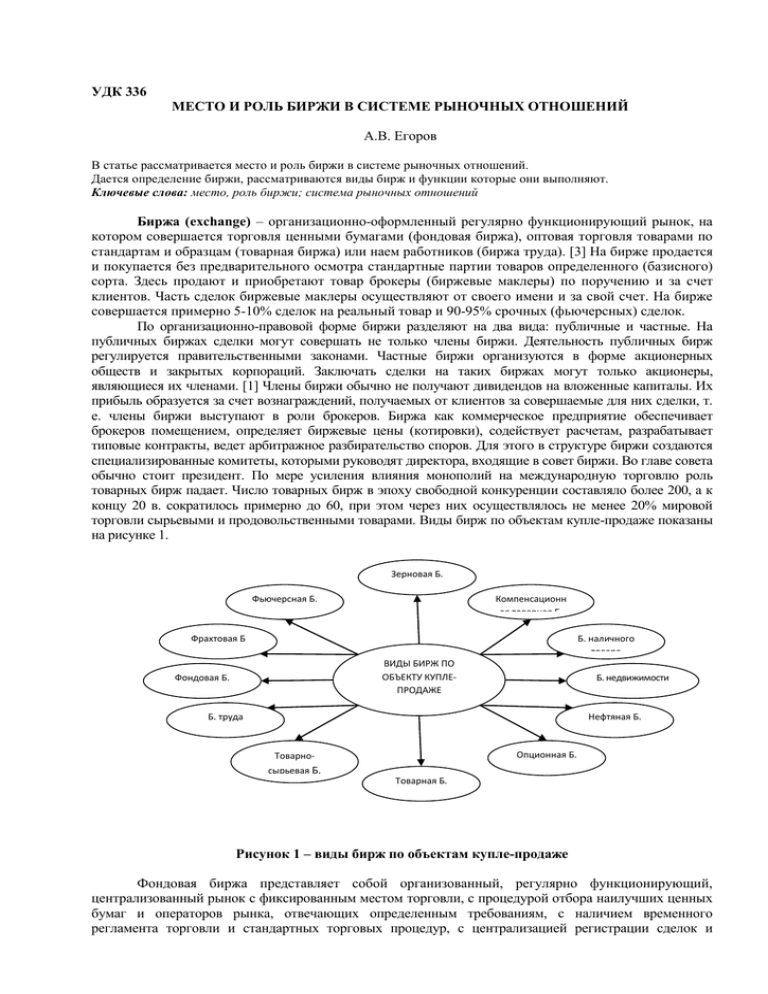

УДК 336 МЕСТО И РОЛЬ БИРЖИ В СИСТЕМЕ РЫНОЧНЫХ ОТНОШЕНИЙ А.В. Егоров В статье рассматривается место и роль биржи в системе рыночных отношений. Дается определение биржи, рассматриваются виды бирж и функции которые они выполняют. Ключевые слова: место, роль биржи; система рыночных отношений Биржа (exchange) – организационно-оформленный регулярно функционирующий рынок, на котором совершается торговля ценными бумагами (фондовая биржа), оптовая торговля товарами по стандартам и образцам (товарная биржа) или наем работников (биржа труда). [3] На бирже продается и покупается без предварительного осмотра стандартные партии товаров определенного (базисного) сорта. Здесь продают и приобретают товар брокеры (биржевые маклеры) по поручению и за счет клиентов. Часть сделок биржевые маклеры осуществляют от своего имени и за свой счет. На бирже совершается примерно 5-10% сделок на реальный товар и 90-95% срочных (фьючерсных) сделок. По организационно-правовой форме биржи разделяют на два вида: публичные и частные. На публичных биржах сделки могут совершать не только члены биржи. Деятельность публичных бирж регулируется правительственными законами. Частные биржи организуются в форме акционерных обществ и закрытых корпораций. Заключать сделки на таких биржах могут только акционеры, являющиеся их членами. [1] Члены биржи обычно не получают дивидендов на вложенные капиталы. Их прибыль образуется за счет вознаграждений, получаемых от клиентов за совершаемые для них сделки, т. е. члены биржи выступают в роли брокеров. Биржа как коммерческое предприятие обеспечивает брокеров помещением, определяет биржевые цены (котировки), содействует расчетам, разрабатывает типовые контракты, ведет арбитражное разбирательство споров. Для этого в структуре биржи создаются специализированные комитеты, которыми руководят директора, входящие в совет биржи. Во главе совета обычно стоит президент. По мере усиления влияния монополий на международную торговлю роль товарных бирж падает. Число товарных бирж в эпоху свободной конкуренции составляло более 200, а к концу 20 в. сократилось примерно до 60, при этом через них осуществлялось не менее 20% мировой торговли сырьевыми и продовольственными товарами. Виды бирж по объектам купле-продаже показаны на рисунке 1. Зерновая Б. Фьючерсная Б. Компенсационн ая товарная Б. Фрахтовая Б Б. наличного товара ВИДЫ БИРЖ ПО ОБЪЕКТУ КУПЛЕПРОДАЖЕ Фондовая Б. Б. недвижимости Б. труда Нефтяная Б. Опционная Б. Товарносырьевая Б. Товарная Б. Рисунок 1 – виды бирж по объектам купле-продаже Фондовая биржа представляет собой организованный, регулярно функционирующий, централизованный рынок с фиксированным местом торговли, с процедурой отбора наилучших ценных бумаг и операторов рынка, отвечающих определенным требованиям, с наличием временного регламента торговли и стандартных торговых процедур, с централизацией регистрации сделок и расчетов по ним, установлением официальных (биржевых) котировок и осуществлением надзора за членами биржи. [2] Фондовой биржей признается только организатор торговли на рынке ценных бумаг, осуществляющих свою деятельность на основании лицензии и не совмещающих деятельность по организации торговли с другими видами деятельности за исключением деятельности валютной биржи (деятельности по организации биржевой торговли), клиринговой деятельности связанной с осуществлением клиринга по операциям с ценными бумагами и инвестиционными паями паевых инвестиционных фондов, деятельности по распространению информации, издательской деятельности, а также с осуществлением деятельности по сдаче имущества в аренду для осуществления каждого из указанных видов деятельности должно быть создано отдельное структурное подразделение. Функции выполняемые биржей представлены на рисунке 2. Аккумулирование временно свободных денежных средств Организация биржевых торгов Предоставление места для рынка Обеспечение гласности биржевых торгов Обеспечение технического доступа к биржевым торгам Функции биржи Разработка правил биржевой торговли Создание механизма разрешения споров Обучение и переподготовка персонала биржи Разработка квалификационных требований для участников торгов Разработка биржевых контрактов Рисунок 2 – Функции выполняемые биржей Биржа выполняет следующие функции: 1. Аккумулирование (мобилизация) временно свободных денежных средств (через продажу за ней финансовых активов) и способствование передаче прав собственности. 2. Организация биржевых торгов. Данная функция включает в себя ряд подфункций: 3. Предоставление места для рынка, то есть места, где может происходить как первичное размещение, так и вторичная перепродажа ценных бумаг. 4. Обеспечение технического доступа к биржевым торгам. Биржа должна использовать современные средства связи и обеспечивать высококвалифицированную систему электронной торговли с помощью оборудования биржевого зала, рабочих мест участников торгов, компьютерного обеспечения всех процессов на бирже и так далее. 5. Обеспечение гласности, открытости биржевых торгов путем оповещения участников торгов о месте и времени проведения торгов, списке и котировке ценных бумаг, допущенных к торгам на фондовой бирже, результатах торговых сессий. 6. Разработка правил биржевой торговли, то есть норм и правил поведения участников торга в зале, а также установление этических стандартов, кодекса поведения участников биржевой торговли. Обеспечение гарантий исполнения сделок, заключенных в биржевом зале. Эта функция осуществляется с помощью биржевых систем клиринга и расчетов. Для этого биржа использует систему безналичных расчетов, зачет взаимных требований и обязательств участников торгов, а также организует их исполнение. 7. Создание механизма для беспрепятственного разрешения споров, возникающих по заключенным биржевым сделкам в ходе биржевых торгов (биржевой арбитраж). Эта функция, с одной стороны, позволяет выявить недобросовестных участников торга - мошенников, а с другой уладить все споры, возникающие в ходе торгов из-за неточностей записей о сделках, сбоев в системе компьютерного обеспечения и других человеческих и технических ошибок. 8. Разработка квалификационных требований для участников торгов. Члены биржи, принимающие участие в биржевых торгах, должны знать правила работы на бирже, иметь необходимые знания и практические навыки во всех сферах деятельности связанных с биржевой торговлей. Биржа должна располагать высококвалифицированным штатом сотрудников для осуществления своей деятельности. 9. Обучение и переподготовка персонала биржи. 10. Разработка биржевых контрактов. Данная функция биржи включает в себя следующие подфункции: 1. Стандартизация требований к качественным характеристикам биржевых товаров. Биржа гарантирует надежность ценных бумаг, которые котируются на ней, так как к обращению на бирже допускаются только те ценные бумаги, которые прошли листинг, то есть соответствующие предъявляемые к ним требования. 2. Стандартизация размеров партий актива, лежащего в основе контракта. 3. Выработка единых требований к расчетам по биржевым сделкам (включая условия и сроки поставки по контрактам, взаиморасчеты и расчеты с биржей). 4. Ценовая функция биржи включает в себя следующие подфункции: - выявление равновесной биржевой цены и ее регулирование с целью недопущения незаконных манипуляций с ценами на бирже. Биржа определяет рыночную стоимость (курс) ценной бумаги в процессе ее котировки; - ценообразование; - прогнозирование цены. На бирже торгуют контрактами с поставкой через несколько месяцев после даты заключения сделки, а это вызывает необходимость осуществлять ежедневное прогнозирование цен на будущие даты поставки товара. 5. Функция хеджирования (страхования) участников биржевой торговли от неблагоприятных для колебаний цен. Для этого на бирже используются специальные виды сделок и механизмы их заключения, что повышает доверие к бирже, привлекает к ней рыночных спекулянтов, увеличивая число торгующих как непосредственно, так и через посредников. 6. Спекулятивная биржевая деятельность - это вид деятельности, целью которой является получение прибыли от игры на разнице в ценах купли-продажи ценных бумаг. 7. Информационная функция биржи осуществляется путем предоставления в средствах массовой информации многочисленных данных о биржевых цeнах компаний, торгующих на бирже, о рыночной конъюнктуре, прогнозах по различным рынкам и так далее. Как уже отмечалось выше, с юридической точки зрения биржи во всех странах являются официально зарегистрированными объединениями, создаваемыми в различных организационноправовых формах: товарищества с ограниченной ответственностью, акционерные общества. Сложившаяся ситуация на мировых финансовых рынках, а также рост интереса международных финансовых институтов и фондовых бирж к российскому рынку требуют скорейшего завершения работ по развитию биржевого рынка в Российской Федерации. В настоящее время уровень развития российского биржевого рынка ценных бумаг, сложившаяся нормативно-правовая база регулирования этого рынка, а также достигнутый уровень его развития позволяют сделать вывод о наличии возможностей качественного повышения конкурентоспособности российского рынка ценных бумаг и формирования на его основе самостоятельного мирового финансового центра. Согласно разворачивающимся в мире тенденциям число стран, где могут сохраниться и продолжать функционировать биржи постепенно сокращается. Есть основания полагать, что уже в ближайшее десятилетие сохраняющиеся немногочисленные национальные биржевые рынки будут приобретать форму мировых финансовых центров, а их наличие в той или иной стране будет одним из важнейших признаков конкурентоспособности экономик таких стран, роста их влияния в мире, обязательным условием их экономического, а значит и политического суверенитета. [1] Поэтому обеспечение долгосрочной конкурентоспособности российского биржевого рынка, формирование в России мирового финансового центра не может рассматриваться как сугубо «отраслевая» или «ведомственная» задача. Решение этой задачи должно стать важнейшим приоритетом долгосрочной экономической политики России. Place and role of exchange house in the system of market relations are considered in this article. It`s given definition of exchange house, it`s considered types of exchange houses and functions which they effect. The key words: place, role of exchange market; system of market relations. Список литературы 1. Коротков А.В. Биржевое дело и биржевой анализ. М.: ЕАОИ, 2008. 176 с. 2. Ключников И.К., Молчанова О.А., Ключников О.И. Фондовые биржи: вводный курс. М.: Финансы и статистика, 2009. 200 с. 3. Ческидов Б.М. Рынок ценных бумаг и биржевое дело. М. Эксмо, 2009. 240 с. Об авторе Егоров А.В. – аспирант Брянского государственного университета имени академика И.Г. Петровского, [email protected],