Процессы, происходящие на российском фондовом рынке в

реклама

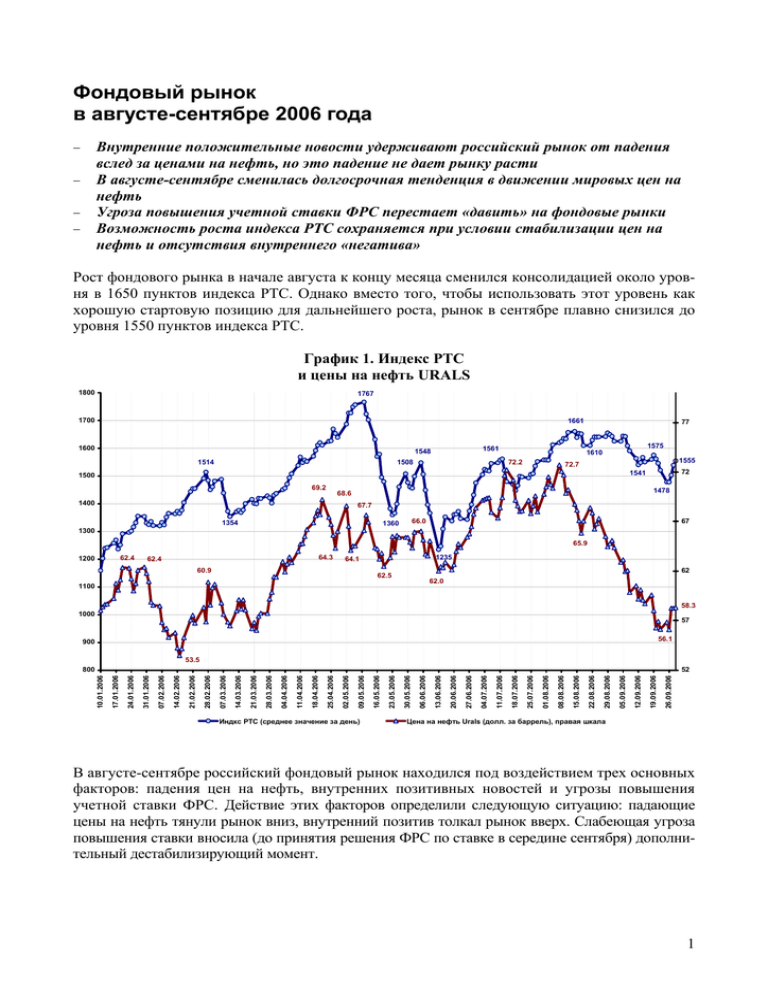

Фондовый рынок в августе-сентябре 2006 года Внутренние положительные новости удерживают российский рынок от падения вслед за ценами на нефть, но это падение не дает рынку расти В августе-сентябре сменилась долгосрочная тенденция в движении мировых цен на нефть Угроза повышения учетной ставки ФРС перестает «давить» на фондовые рынки Возможность роста индекса РТС сохраняется при условии стабилизации цен на нефть и отсутствия внутреннего «негатива» − − − − Рост фондового рынка в начале августа к концу месяца сменился консолидацией около уровня в 1650 пунктов индекса РТС. Однако вместо того, чтобы использовать этот уровень как хорошую стартовую позицию для дальнейшего роста, рынок в сентябре плавно снизился до уровня 1550 пунктов индекса РТС. График 1. Индекс РТС и цены на нефть URALS 1800 1767 1700 1661 1600 1561 1548 1508 1514 77 1575 1610 72.2 1555 72.7 72 1541 1500 69.2 1478 68.6 1400 67.7 1354 66.0 1360 67 1300 65.9 62.4 1200 64.3 62.4 1235 64.1 60.9 62 62.5 62.0 1100 58.3 1000 57 56.1 900 53.5 800 Индкс РТС (среднее значение за день) 26.09.2006 19.09.2006 12.09.2006 05.09.2006 29.08.2006 22.08.2006 15.08.2006 08.08.2006 01.08.2006 25.07.2006 18.07.2006 11.07.2006 04.07.2006 27.06.2006 20.06.2006 13.06.2006 06.06.2006 30.05.2006 23.05.2006 16.05.2006 09.05.2006 02.05.2006 25.04.2006 18.04.2006 11.04.2006 04.04.2006 28.03.2006 21.03.2006 14.03.2006 07.03.2006 28.02.2006 21.02.2006 14.02.2006 07.02.2006 31.01.2006 24.01.2006 17.01.2006 10.01.2006 52 Цена на нефть Urals (долл. за баррель), правая шкала В августе-сентябре российский фондовый рынок находился под воздействием трех основных факторов: падения цен на нефть, внутренних позитивных новостей и угрозы повышения учетной ставки ФРС. Действие этих факторов определили следующую ситуацию: падающие цены на нефть тянули рынок вниз, внутренний позитив толкал рынок вверх. Слабеющая угроза повышения ставки вносила (до принятия решения ФРС по ставке в середине сентября) дополнительный дестабилизирующий момент. 1 Мировые цены на нефть, достигнув в начале августа исторического максимума, покатились вниз. Смена тенденции (окончание долгосрочного «бычьего» тренда) связана с тем, что ожидания, вызвавшие рост цен начиная с февраля-марта 2006 года, оказались напрасными – откат нефтяных котировок произошел примерно до уровня марта, то есть в район $57-$58 за баррель URALS (см. график 1). Цены на нефть росли на ожиданиях обострения ситуации с Ираном (4-м поставщиком нефти в мире). Дополнительную поддержку росту оказывали ожидания более сильного, чем в прошлом году, сезона ураганов в США (в нефтедобывающих и нефтеперерабатывающих районах). Однако в этом году ураганы обошли США стороной, а война, или даже международные санкции против Ирана, в настоящий момент с точки зрения участников рынка маловероятны. В результате более чем 5-ти месячный «бычий» тренд котировок нефти сменился «медвежьим», а так как цены на нефть оказывают большое влияние на российский фондовый рынок август-сентябрь прошли под постоянным давлением этого внешнего фактора. Угроза повышения учетной ставки ФРС стала вторым фактором, определяющим тренд индекса РТС весной-летом 2006 года. Фактор ставки начал действовать с мая, пик воздействия пришелся на июнь – к сентябрю фактор ставки выдохся. И, хотя вероятность повышения ставки в сентябре рынок оценивал как крайне низкую, эта угроза создавала дополнительный «медвежий» спекулятивный момент, заставляющий участников рынка до принятия решения по ставке оглядываться на макроданные США. В начале сентября влияние внутренних положительных новостей почти уравновесило негативное воздействие пресса нефтяных цен. Основным «двигателем рынка» стало ускорение реформы РАО ЕЭС. Однако при ослаблении фактора «внутреннего позитива» (появлении негативных новостей по проектам «Сахалин-1» и «Сахалин-2» в конце сентября) рынок довольно существенно «проваливался». Дополнительную поддержку российскому фондовому рынку, оказал рост мировых цен на цветные металлы (см. график 2) и приостановившееся снижение цен на драгоценные металлы. График 2. Индекс РТС и под-индексы Industrial Metals и Precious Metals сырьевого индекса Dow Jones – AIG Commodity Index1 1900 220 1800 200 1700 1600 180 1500 160 1400 140 1300 120 1200 100 1100 РТС (среднее за день) 26.09.2006 20.09.2006 14.09.2006 08.09.2006 01.09.2006 28.08.2006 22.08.2006 16.08.2006 10.08.2006 04.08.2006 31.07.2006 25.07.2006 19.07.2006 13.07.2006 07.07.2006 30.06.2006 26.06.2006 20.06.2006 14.06.2006 07.06.2006 01.06.2006 25.05.2006 19.05.2006 15.05.2006 05.05.2006 28.04.2006 24.04.2006 18.04.2006 11.04.2006 05.04.2006 30.03.2006 24.03.2006 20.03.2006 14.03.2006 07.03.2006 01.03.2006 21.02.2006 14.02.2006 08.02.2006 02.02.2006 27.01.2006 23.01.2006 17.01.2006 80 10.01.2006 1000 сектор "Industrial Metals" Товарно-сырьевого индекса DJ-AIGCI сектор "Pricious Metals" Товарно-сырьевого индекса DJ-AIGCI 1 в сектор Industrial Metals индекса DJ-AIGCI входят цены на алюминий, медь, никель, цинк; в сектор Precious Metals – цены на золото и серебро 2 В сентябре рынок продемонстрировал неплохую устойчивость к воздействию сильного внешнего негатива, что является показателем потенциала роста. При условии стабилизации нефтяных котировок, этот потенциал имеет неплохие шансы реализоваться. И, хотя «ралли РТС 2000» скорее всего не состоится, уровень в 1700-1800 пунктов вполне достижим уже в октябре-ноябре 2006 года. При продолжении падения цен на нефть индекс РТС, скорее всего, продолжит снижение. ПО оценкам ряда аналитиков, если цена на нефть (Brent) упадет ниже уровня $55 за баррель возможно ускорение снижения, но положительные внутренние факторы вряд ли позволят индексу опуститься ниже уровня 1400 пунктов. Голышев Г.А. 3