финансовые вычисления - Южно-Уральский государственный

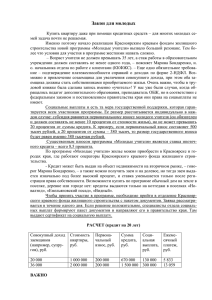

реклама