Тенденции развития мирового рынка финансовых услуг

реклама

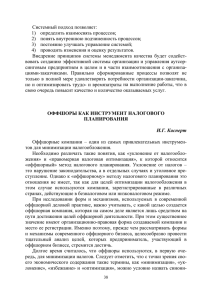

Банкаўскi веснiк, СНЕЖАНЬ 2008 çÄìóçõÖ èìÅãàäÄñàà Тенденции развития мирового рынка финансовых услуг äÓÌÒÚ‡ÌÚËÌ äÄêÄóÖçñÖÇ ÄÒÔˇÌÚ ÅÉùì Н а современном этапе развитие мирового рынка финансовых услуг сопровождается эволюцией качественных характеристик самого рынка. В этой связи можно выделить следующие тенденции, характеризующие его развитие. 1. Сохранение высокой доли финансовых услуг, предоставляемых через оффшорные финансовые центры. Как показало исследование, именно в оффшорных центрах наиболее динамично развиваются экспорт и импорт финансовых услуг. Оффшорные финансовые центры опосредуют существенный объем трансграничного потока капитала, значительно превосходящий объем инвестиций, необходимый самим оффшорным юрисдикциям. Так, в 2004 г. отношение Окончание. Начало в № 31. 24 портфельных инвестиций к уровню ВВП для оффшорных юрисдикций составляло 2754%, в то время как для развитых стран — 270,5%. Для государств с переходной экономикой и развивающихся стран данный показатель существенно ниже — 4,4 и 16,7% соответственно (рисунок 1). Опосредование столь существенного объема потока капитала обусловило значительную роль оффшорных центров в системе международного разделения труда, в частности, специализации в экспорте и импорте финансовых услуг. На группу государств, имеющих оффшорные центры, приходится от 14 до 18% мирового экспорта финансовых услуг. Объем указанных услуг, предоставляемых оффшорными центрами, существенно превышает размеры национальных экономик стран, создавших на своей экономической территории подобные центры, и является важной статьей формирования ВВП данных государств. Так, отношение чистого экспорта финансовых услуг к уровню ВВП для оффшорных центров составило 1,8% ВВП, в то время как для стран Европейского союза (ЕС) — 0,6%, Северной Америки — 0,2%. При этом следует отметить, что государства Среднего Востока, Латинской Америки и СНГ являются чистыми импортерами финансовых услуг (рисунок 2). Статистика Банка международных расчетов свидетельствует, что около 50% кредитов развивающимся странам приходится на оффшорные финансовые центры. При этом около 30% иностранных активов развивающихся стран также размещены в оффшорных юрисдикциях. Таким образом, оффшорные финансовые центры играют ключевую роль в повышении мобильности международных финансовых потоков, являются важным звеном, формирующим взаимосвя- зи и взаимоотношения между различными экономиками, а также экономиками и транснациональными финансовыми компаниями. Совокупный эффект ужесточения режима регулирования на оффшорных рынках и расширения возможностей по получению доходов от операций за рубежом наряду со снятием ограничений по валютообменным операциям нерезидентов, связанных с размещением активов в Европе, создали стимул для финансовых институтов, транснациональных банков (ТНБ) делокализировать и увеличить объемы операций, совершаемых через оффшорные финансовые центры. Тенденция делокализации способствовала расширению перечня и увеличению объемов оффшорных рынков, в том числе рынка евровалют. Среди основных причин возникновения и развития оффшорных финансовых центров можно выделить: ● введение развитыми государствами ограничений по операциям, связанным с движением капитала в целях снижения неустойчивости дефицитов платежного баланса, отмеченных в первую очередь в США в конце 1950-х гг., а также рядом стран — членов Организации экономического сотрудничества и развития (ОЭСР) в 1960-х гг.; ● установление высоких налоговых ставок наряду с ужесточением денежно-кредитной политики в целях снижения сформировавшихся в результате дисбаланса доходов и расходов бюджета, дефицитов платежного баланса (преимущественно в государствах — членах ОЭСР); ● снятие в 1958 г. ограничений на валютообменные операции при осуществлении репатриации инвестиционных доходов, полученных нерезидентами в странах Западной Европы; Банкаўскi веснiк, СНЕЖАНЬ 2008 çÄìóçõÖ èìÅãàäÄñàà 1 Отношение портфельных инвестиций к уровню ВВП, % (2004 г.) 10 000 1000 100 Азия Средний Восток СНГ Африка Латинская Америка Северная Америка Европа ЕС-27 1 Оффшорные юрисдикции 10 êËÒÛÌÓÍ 1 Чистый экспорт финансовых услуг по отношению к уровню ВВП, % (2005 г.) 2,0 1,5 1,0 0,5 СНГ Латинская Америка Средний Восток Африка Азия Северная Америка Европа -0,5 ЕС-27 0,0 Оффшорные юрисдикции стремление банков расширить объем операций за счет осуществляемых с иностранными валютами, а также инвестиционных операций. Большинство банков, зарегистрированных в оффшорных центрах, являются дочерними или филиалами международных банков. Их основные виды деятельности — привлечение депозитов и финансирование активных операций головных компаний. Доходы от экспорта финансовых услуг, получаемые поставщиками этих банков, формируются за счет: ● поступлений от экспорта финансовых услуг, оказываемых нерезидентам юридическими лицами, зарегистрированными в оффшорной юрисдикции (плата за консультационные услуги, финансовый инжиниринг, посреднические услуги, связанные с обслуживанием открытых кредитных линий, услуг финансового лизинга, валютообменных операций; комиссионные за управление денежными средствами, совершение операций с ценными бумагами, включая брокерские операции, андеррайтинг, совершение операций с производными финансовыми операциями; оплата услуг, связанных с управлением активами); ● платы за регистрацию, возобновление лицензионных полномочий зарегистрированных в оффшорной зоне юридических лиц (оффшорных банков и т. п.). Несмотря на либерализацию торговли финансовыми услугами, проведенную в большинстве развитых и развивающихся стран в конце 1980-х — начале 1990-х гг., оффшорные финансовые центры сохранили свое положение и конкурентные преимущества по сравнению с основными оффшорными финансовыми центрами и продолжают опосредовать международные финансовые потоки. Это обусловлено: ● преимущественной ориентацией на осуществление операций с нерезидентами; ● благоприятным режимом регулирования (минимальные над● êËÒÛÌÓÍ 2 зорные требования и такие же требования по раскрытию информации, полная конфиденциальность); ● нулевой ставкой налогообложения. 2. Расширение использования аутсорсинга на мировом рынке финансовых услуг. Динамично развивающийся рынок аутсорсинга стал неотъемлемой частью рынка финансовых услуг. Быстро меняющиеся рынки, растущая конкуренция, стремление к постоянному снижению издержек, консолидация отрасли и технологические изменения ведут к тому, что финансовые институты все бóльшие усилия концентрируют в области достижения конкурентных преимуществ, в то время как вспомогательные функции делегируются сторонним компаниям-поставщикам. Использование аутсорсинга на рынке финансовых услуг привело к возникновению новых моделей взаимодействия участников рынка при осуществлении финансовых операций и предопределило трансформацию отрасли в ближайшее десятилетие. В последние годы аутсорсинг финансовых услуг активно развивается и является одним из самых быстро растущих сегментов мирового рынка1. 3. Появление новых видов финансовых услуг и развитие Интернет-банкинга. Общемировые См. подробнее Караченцев К. Аутсорсинг на мировом рынке финансовых услуг: особенности, риски // Банкaўскi веснiк. 2008. № 10, 11. 25 Банкаўскi веснiк, СНЕЖАНЬ 2008 çÄìóçõÖ èìÅãàäÄñàà тенденции развития, такие, как интернационализация, институционализация, рост международной конкуренции, интеграция, информатизация и компьютеризация, концентрация мировых рынков и другие тенденции, способствовали росту объемов международных финансовых услуг, расширению ассортимента, увеличению их ставить клиентам доступ к широкому сегменту финансовых услуг в любое время и в любой точке мира. Информационные технологии дают уникальную возможность произвести сегментацию вплоть до конкретного клиента (провести персонализацию клиента), разработать и предложить клиенту оригинальный набор финансовых ус- Статистика Банка международных расчетов свидетельствует, что около 50% кредитов развивающимся странам приходится на оффшорные финансовые центры. При этом около 30% иностранных активов развивающихся стран также размещены в оффшорных юрисдикциях. мобильности. С развитием информационных технологий (ИТ) и глобализацией рынков резко возросли масштабы сделок, появились разнообразные типы учреждений и новые виды услуг в финансовом секторе на основе ИТ. В условиях усиления интеграции финансового и телекоммуникационного рынков финансовая информация будет не связанной и станет продаваться отдельно от финансовых сделок, а цены финансовых трансакций продолжат снижение. Следует отметить, что уникальным является не сам факт оказания финансовых Интернет-услуг на расстоянии, а те новые качества дистанционного обслуживания, которые появляются при использовании Интернета в качестве коммуникационной среды. Развитие финансовых услуг на базе ИТ стимулирует: ● более широкое распространение финансовых услуг (большее количество людей может быть подсоединено к цифровым сетям); ● простота использования (по мере совершенствования программного обеспечения); ● предоставление финансовых услуг круглосуточно; ● скорость оказания финансовых услуг; ● более высокое качество предоставляемой информации. Использование финансовыми институтами ИТ позволяет предо- 26 луг соответственно. Наиболее широкое распространение получили следующие виды финансовых Интернет-услуг. Интернет-банкинг объединяет банковскую деятельность с глобальной компьютерной сетью Интернет воедино и, по сути, представляет собой механизм реализации функций банка посредством трансформации на этапе передачи финансовых потоков в информационные и использования технологических возможностей сети Интернет по устранению пространственных и временных границ на пути их продвижения. Чаще всего коммерческие банки, применяющие Интернет-технологии, предлагают такие услуги, как открытие и ведение банковских счетов; осуществление расчетов по поручению физических и юридических лиц; купляпродажа иностранной валюты; привлечение денежных средств. Интернет-трейдинг с помощью сети Интернет позволяет организовывать торговлю на фондовом рынке, что на практике представляет пользовательский интерфейс, в рамках которого реализуются возможности слежения за котировками в режиме on-line, выставление активных заявок, наблюдение за состоянием собственного торгового счета. Кроме того, современные системы Интернет-трейдинга комплектуются встроенным техническим анализом, экспортом информации в специальные программы анализа данных, маржинальным кредитованием, автоматизацией торговых и бухгалтерских операций, расчетными операциями, консультациями со специалистами в режиме on-line. Финансовые Интернет-услуги имеют ряд преимуществ, а именно: ● весь процесс предоставления, отражения и контроля финансовых услуг зависит от используемой технологии, и, как следствие, увеличиваются стратегический и операционный риски; ● инновационный цикл внедрения новых технологий постоянно сокращается; ● устраняются не только межрегиональные, но и межнациональные границы при предоставлении финансовых услуг; ● обостряется конкурентная борьба как за счет расширения возможностей клиентов сопоставлять условия предоставления операций, так и за счет увеличения предложений финансовых услуг в регионах. 4. Изменение производственной структуры мирового рынка финансовых услуг, универсализация банковской деятельности. Новая структура производства мирового рынка финансовых услуг становится все более специализированной на производстве и продаже финансовых услуг, что приобретает интегрированную форму, в которой представлены банки, финансовые конгломераты, биржи. Финансовые институты все в большей мере специализируются на производстве определенных услуг или их отдельных составляющих. Посредники помогают продавать услуги, давая возможность потребителям сравнивать цены различных поставщиков услуг, а также выполнять определенные функции (например, проверку правильности заполнения документов для получения кредитов). Эти тенденции варьируются в зависимости от вида финансовой услуги и зависят от существующих ограничений для входа на рынок. Регулирование многих видов электронных услуг является не таким жестким, как регулирование обычных финансовых услуг, и поэтому новые участники рынка могут более легко внедрять технологические новшества. Банкаўскi веснiк, СНЕЖАНЬ 2008 çÄìóçõÖ èìÅãàäÄñàà Устранение барьеров между рынками и развитие технологий способствовали усилению конкуренции в секторе финансовых услуг. Снижение ограничений для входа на рынок привело к снижению затрат для открытия нового бизнеса в секторе. Так, для открытия банка уже нет необходимости в создании широкой банковской сети, поскольку действует режим электронных платежей. Кроме того, появилась возможность выхода на новые рынки с минимальными затратами посредством сети Интернет, поэтому приобретение финансовых продуктов значительно упростилось, а информация о заемщиках стала дешевле и доступнее. Благодаря улучшению двусторонних телекоммуникационных технологий у потребителей появляется более полная информация о финансовых услугах и о процедурах, в которых они участвуют. В результате значительно снижаются издержки, улучшается качество услуг. Например, брокерские комиссионные за сделку снизились с 50 долл. США практически до 0. Кроме того, появились абсолютно новые игроки на рынке финансовых услуг — Интернет-банки, создающие конкуренцию традиционным банкам, предлагая более высокие комиссионные по вкладам и низкие проценты по кредитам. Наблюдается тенденция по глобальной консолидации банковских активов инвестиционных банков, стремящихся получить дополнительные преимущества от репутации, бренда и экономии на масштабе производства (в частности, транснациональные банки.) В развивающихся странах, основу финансовых систем которых составляют банки, уровень развития финансовых услуг ниже, поскольку банки создают барьеры для появления новых конкурентов, не проявляя при этом заинтересованности в развитии инноваций. Тем не менее в развивающихся государствах, несмотря на институциональные преграды (неразвитость телекоммуникаций и инфраструктуры) и более сложные условия формирования спроса и предложения на финансовые услуги, Интернет- ориентированные услуги также популярны, как и в развитых странах. Например, в Бразилии банкинг в режиме on-line более распространен, чем в большинстве развитых государств. 5. Рост количества иностранных инвесторов в форме финансово-кредитных институтов, осуществляющих вложения, а также предоставляющих различные виды финансовых услуг не только на рынках развивающихся стран с на международные рынки финансовых услуг, оказывает позитивное влияние на развитие национального рынка финансовых услуг посредством передачи новых технологий, расширения состава и повышения качества предоставляемых финансовых услуг, снижения цен; способствует совершенствованию корпоративного управления, улучшению методов оценки кредитных рисков, повышению транспарентности финансово-кре- Уникальным является не сам факт оказания финансовых Интернет-услуг на расстоянии, а те новые качества дистанционного обслуживания, которые появляются при использовании Интернета в качестве коммуникационной среды. высоким уровнем социально-экономического развития (государства Центральной Европы, Восточной Азии, Аргентина, Бразилия, Мексика), но и в регионах с низким уровнем доходов. Международные инвестиции стали движущей силой глобализации, и этот процесс постоянно подкреплялся развитием глобального информационного поля, коммуникационных сетей, международным движением информации и тенденциями дерегулирования, приватизации и либерализации рынка. Эмпирические данные свидетельствуют, что присутствие иностранных банков, наличие диверсифицированной географической структуры филиальной сети иностранных финансово-кредитных институтов создают предпосылки к тому, что финансовые институты государства-реципиента будут более защищены от многочисленных рисков и в меньшей степени подвержены локальным финансовым кризисам. Кроме того, иностранные банки могут оказать помощь отдельным банкам, испытывающим финансовые трудности. Приход иностранных финансово-кредитных институтов расширяет возможности доступа страны дитных институтов; увеличивает возможность достоверной оценки их деятельности, привнесения более высоких стандартов внутреннего контроля. Рост эффективности функционирования национального рынка финансовых услуг в связи с приходом иностранных финансово-кредитных институтов оказывает позитивное влияние на реальный сектор экономики страны, способствует развитию экспорта и повышению его конкурентоспособности2. 6. Преобладание в структуре финансовых услуг крупнейших ТНБ доли финансовых услуг, предоставляемых в стране базирования. Анализ структуры финансовых услуг, предоставляемых ТНБ, показал, что бóльшая часть данных услуг крупнейших транснациональных банков мира сконцентрирована внутри государства базирования капитала, хотя имеются существенные различия между отдельными банками и регионами. Так, основной объем финансовых услуг ТНБ стран Северной Америки и Азиатско-Тихоокеанского региона (77 и 86% от общего объема оказываемых услуг соответственно) предоставляют на национальном внутреннем рынке. Европей- Тенденция открытия внутренних финансовых рынков стала особенно явной в последние годы, в том числе для переходных экономик государств Центральной и Восточной Европы. 2 27 Банкаўскi веснiк, СНЕЖАНЬ 2008 çÄìóçõÖ èìÅãàäÄñàà ские транснациональные банки в большей степени вовлечены в международную торговлю финансовыми услугами (45%), в том числе за пределами общеевропейского рынка (21%). Тем не менее финансовые услуги транснациональных банков в Европе, предоставляемые в рамках своих нацио- Анализ эмпирических данных позволил оценить современное состояние и выявить тенденции функционирования мирового рынка финансовых услуг. Данное исследование показало, что мировое сообщество прилагает усилия, чтобы стимулировать еще больший рост международной торговли фи- Эмпирические данные свидетельствуют, что присутствие иностранных банков, наличие диверсифицированной географической структуры филиальной сети иностранных финансово-кредитных институтов создают предпосылки к тому, что финансовые институты государства-реципиента будут более защищены от многочисленных рисков и в меньшей степени подвержены локальным финансовым кризисам. нальных экономик, остаются доминирующими. Кроме того, стратегия региональных банков тоже имеет существенные отличия. В то время как отдельные банки создают коммерческое присутствие на развитых рынках региона, другие концентрируют операции в отдельных странах в пределах региона, а третьи бóльшую часть операций совершают на развивающихся рынках. Таким образом, мировой опыт свидетельствует, что тенденции развития рынков финансовых услуг схожи во многих государствах. Несмотря на имеющиеся между странами различия в таких факторах, как состояние финансовой системы, уровень развития телекоммуникаций, качество механизмов регулирования, сложились определенные схожие направления развития и формирования сектора финансовых услуг. нансовыми услугами, максимизировав при этом производительность, эффективность и прибыльность этой сферы. Под влиянием глобализации и технологического прогресса, включая развитие электронной торговли, сектор финансовых услуг претерпевает серьезные изменения во всем мире. Развитие мирового рынка финансовых услуг характеризуется ростом международных финансовых потоков и объемов торговли финансовыми услугами, что отражает увеличение: ● взаимных расчетов и обязательств участников международной торговли в результате возрастающих объемов торговли товарами и услугами; ● трансграничных автономных потоков капитала, не связанных с осуществлением экспортно-импортных операций (в страны с более развитыми рынками финансовых услуг и финансовыми институтами поступает, как правило, больший объем иностранного капитала); ● присутствия иностранных банков в стране (чем шире присутствие таких банков, тем лучше качество финансовых услуг и тем выше эффективность финансового посредничества); ● притока прямых иностранных инвестиций (ПИИ) в сектор финансовых услуг, поступающих из государств с высоким уровнем регулирования и надзора (как правило, это способствует институциональному развитию и управлению в странах с формирующимся рынком). В настоящее время развитие рынка финансовых услуг в Республике Беларусь осуществляется вне контекста мирового рынка финансовых услуг, что связано с высокими входными барьерами на него; существованием ограничений по операциям, касающихся движения капитала; высоким уровнем налогообложения и низкой инвестиционной привлекательностью страны. Вместе с тем интеграция финансового рынка республики в международный финансовый рынок в дальнейшем может обеспечить, прежде всего, такие выгоды, как интенсификация трансграничной торговли финансовыми услугами; приток иностранных инвестиций; расширение доступа к финансовым услугам и повышение их качества за счет проникновения на внутренний рынок иностранных операторов, роста конкуренции на отечественном рынке. Источники: 1. Boot, A.W.A Regulation and the Evolution of the Financial Services Industry / A.W.A. Boot, S. Dezelan, T.T. Milbourn. — Amsterdam, 2000. 2. Claessens, S. Electronic Finance: A New Approach to Financial Sector Development ? / S. Claessens, T. Glaessner, D. Klingebiel // UNCTAD Expert Meeting: Improving Competitiveness of SMEs in Developing Countries: Role of Finance Including E-finance to Enhance Enterprise Development, Geneva, October 22—24, 2001 / UNCTAD. — Geneva, 2001. 3. Lindner, A. Trade in Goods and Services: Statistical Trends and Measurement Challenges / A. Lindner, B. Cave, L. Deloumeaux, J. Magdeleine // OECD Statistics Brief. October 2001, № 1. 4. Müller, K-P. The Evolution of the Financial Industry in the Forthcoming Ten Years / K-P. Müller // XXXVIIth IAFEI World Congress of Financial Executives, Berlin. October 11, 2006 / IAFEI. — Berlin, 2006. 28