математическое моделирование процессов финансовой

реклама

Труды Карельского научного центра РАН

№ 5. 2012. С. 4–7

УДК 330

МАТЕМАТИЧЕСКОЕ МОДЕЛИРОВАНИЕ ПРОЦЕССОВ

ФИНАНСОВОЙ УСТОЙЧИВОСТИ ПРЕДПРИЯТИЯ

В УСЛОВИЯХ РИСКОВ

А. И. Бородин, И. С. Кулакова

Национальный исследовательский университет Высшая Школа экономики

В статье предложена математическая модель оценки вероятности банкротства

фирмы в условиях неопределенности и заданных критических уровней его финансового состояния. Объектом исследования является крупное логистическое

предприятие, работающее в условиях рисков международного рынка.

К л ю ч е в ы е c л о в а: финансовая устойчивость, риски, предприятие, математическое моделирование, финансовое состояние.

A. I. Borodin, I. S. Kulakova. MATHEMATICAL MODELING

OF THE PROCESSES OF FINANCIAL STABILITY OF AN

ENTERPRISE EXPOSED TO RISKS

The paper offers a mathematical model for estimating the probability of bankruptcy

of a firm in the situation of uncertainty and under specified critical levels of its

financial condition. The study object is a major logistics company operating in the

context of international market risks.

K e y w o r d s: financial stability, risks, enterprise, mathematical modeling, financial

condition.

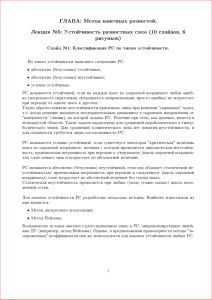

Введение

Создание, изучение и адаптация гибких математических моделей, анализирующих и совершенствующих рыночные тенденции и динамику финансовых потоков, всегда являлось

важным аспектом теории экономического прогнозирования. Особенно актуальным данное

научное направление становится в посткризисный период. В условиях восстановления рыночного баланса чрезвычайно важным является своевременное распознавание и минимизация, а зачастую и полная ликвидация негативных финансовых тенденций как в рамках

отдельного предприятия, так и целой отрасли.

Европейская и американская теоретикометодологические системы моделирования ве

4

роятности банкротства и финансовой устойчивости предприятия строятся на базе исследований Альтмана, Ольсона и Змиевски, которые и до сегодняшнего дня остаются одними

из основополагающих в анализе финансовой

устойчивости предприятий [4–6]. Среди российских авторов следует отметить работы

А. А. Новоселова [1], В. В. Калашникова,

Д. Константинидиса [2] и др. Особое внимание в исследованиях этих ученых уделяется таким методам анализа финансовых рисков как: неравенство Лундберга, метод Крамера, модели риска Спарре Андерсена, теория

Винера-Хопфа, эвристическая аппроксимация

де Вильдера, процесс Пуассона.

Демонстрация моделей по определению вероятности наступления банкротства

предприятия, как правило, проводится на примере деятельности страховых компаний как

хозяйственной единицы, где процесс возникновения коллективного риска как показателя

финансовой устойчивости может быть наглядно показан и охарактеризован [2]. В то же

время недостатком методов, задействованных

при анализе финансовых и статистических

показателей деятельности страховых компаний, является то, что они не охватывают макроэкономические риски, воздействующие на

финансовую стабильность компаний, ведущих

деятельность на международной арене.

Основные результаты

Целью статьи является рассмотрение проблемы финансовой устойчивости предприятия

вследствие нарушения его стабильной работы

в условиях неопределенности, а также нерационального использования финансовых ресурсов за определенный промежуток времени.

Данные анализируются посредством использования схемы изъятия ресурса из ресурсного контейнера с линейным трендом и нормальными к нему возмущениями. Преимущество данной модели заключается в том, что

она позволяет провести как аналитическое исследование, так и выполнить моделирующие

эксперименты. Исследуемое предприятие является крупным логистическим провайдером

на международном рынке, одним из основных

направлений деятельности которого является

организация процесса доставки импортируемой продукции в страны Восточной Европы.

Данный вид деятельности характерен тем, что

зачастую для проведения одной сделки необходимо согласовать требования и возможности трех и более стран (страны отправителя, страны получателя, транзитных стран).

Использование различных мировых валют,

косвенная зависимость от стабильности и надежности экономик других стран мира, дополнительные риски, возникающие при использовании различных транспортных цепочек и

сообщений (например, несогласованность законодательства, «фактор доверия» к агентам

других стран, криминальные элементы), создают риски возникновения непредвиденных

расходов. К сожалению, эти, равно как и другие случаи, не всегда могут быть покрыты

страховыми выплатами, но существенно влияют на объем выручки компаний, работающих

в логистической отрасли. В условиях кризиса эти и другие риски приобретают особенную

актуальность и оказывают прямое влияние на

снижение финансовой стабильности предпри-

ятий. Стандартные показатели и модели анализа стабильности предприятия, как правило, помимо внутренних отчетных показателей

предприятия, учитывают локальные особенности рынка (сезонные колебания, политическая и экономическая стабильность в стране,

имидж и политика компании на рынке). В

данном случае анализу подлежат результаты

деятельности предприятия на международной

арене в докризисный и кризисный периоды.

Анализ данных за период 2007–2011 гг. выявил колебания доходности предприятия по

причине изменения структуры и величин финансовых потоков и, как следствие, возникновение опасности банкротства предприятия.

Необходимым является создание модели определения вероятности достижения предприятием нулевого уровня доходности, используя

имеющийся массив данных хозяйственной деятельности и с учетом выявленных рисков.

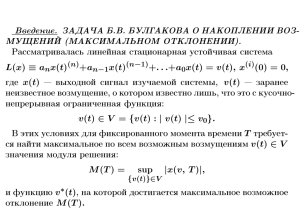

Математическая

функционал

модель:

линейный

Решение многих практических задач приводит к необходимости изучения вероятностных характеристик времени достижения некоторого заданного уровня процессом на выходе

инерционного детектора накопительного типа [1–3]. Рассмотрим аддитивную смесь ξ(t)

детерминированного положительного сигнала

s(t) и шума x(t):

ξ(t) = s(t) + x(t).

(1)

Если на вход указанного линейного детектора

поступает такая аддитивная смесь, то результат детектирования имеет случайный характер, на его выходе формируется величина

Z t

η(t) =

[s(t0 ) + x(t0 )]dt0 .

(2)

0

Рассмотрим такие схемы, критерием срабатывания у которых служит достижение величиной η(t) некоторого заданного уровня L. Поскольку η(t) – случайный процесс, то время

достижения уровня L также случайно. Для

положительно-определенных функций s(t) и

больших t этот момент времени будет определяться уровнем достижения η(τ ) = L , т. е.

тем моментом времени Т, для которого будет

выполняться случайное событие {A:η(τ ) = L}.

Для моментов достижения выполняется

p(τ ) = hδ(τ − η − 1(L))i,

(3)

где δ(.) – дельта-функция Дирака, а η − 1(L) –

функция, обратная к η(τ ), p(τ ) – плотность

5

распределения времени достижения τ . Уголковыми скобками h . i здесь и далее будет обозначаться операция нахождения безусловного

математического ожидания относительно множества реализаций случайного процесса x(t),

т. е. функциональный интеграл в пространстве функций x(t). Из свойств δ-функций следует, что

p(τ ) = h

∂η(τ )

δ(η(τ ) − L)i.

∂τ

(4)

Используя

Фурье-представление

δ-функции, получим

Z ∞

1

(−iλ)− 1 exp(iλL)

p(τ ) =

2π −∞

∂

hexp(−iλη(τ ))idλ.

∂τ

для

(5)

Далее будем предполагать, что x(t) –

нормальный марковский процесс (НМП).

Рассмотрим характеристическую функцию

Qτ (λ) =< exp(−iλη(τ )) > . Поскольку x(t) –

нормальный процесс, то свойством нормальности обладает и процесс η(t). Для него имеем

Z τ

hη(τ )i =

s(t)dt.

0

(6)

0

В силу нормальности случайной величины

η(t) = η(τ ) приведенных моментов достаточно

для нахождения характеристической функции

Qτ (χ), что дает Qτ (χ) = exp(−iχ < η(t) >

−λ2 Dτ /2) . Поэтому

Z

∞

exp(iλτ )Qτ (λ)dλ,

(7)

−∞

откуда

1

p(τ ) =

2π

Z

∞

(−iλ)− 1 exp(iλL)

−∞

∂

∂τ

(8)

1

exp(−iλhητ i − λ2 Dτ )dλ.

2

Дифференцирование по τ последующее интегрирование по χ приводит к выражению общего типа

6

L − hητ i

1

[Dτ

+ hητ i]

Dτ

2πDτ

(L − hητ i)2

exp{−

}.

2Dτ

(9)

Для получения выражений, пригодных

для последующего численного моделирования, необходимо задаться конкретным видом

случайного НМП-процесса x(τ ) вместе с соответствующими ему функциями < η(t) > и

Dτ . Ниже будем рассматривать хорошо известный винеровский процесс, для использования которого достаточно задать интенсивность σ. В статье будем использовать регулярный процесс s(t) линейного вида с постоянной

c, поэтому <η(t) >= cτ , <η(t) >= c. Далее,

для винеровского процесса имеем Dτ = στ /2,

Dτ = σ/2. В приведенных предположениях,

учитывая нормировку для искомой плотности распределения Р(τ ) времени достижения

τ , имеем

r

p(τ ) =

γ

(τ − τc )2

exp{−γ

},

πτ τc

τ τc

c

L

γ = L, τc = .

σ

c

(10)

Численное моделирование процесса финансовой устойчивости

Dτ = D(τ ) = hη 2 (t)i − hη(t)i2 =

ZZ τ

hx(t1 )x(t2 )idt1 dt2 .

1

p(τ ) =

2π

p(τ ) = √

Для модельного примера были выбраны

следующие параметры: временная длительность расчета τ 6 365 и τ > 400 (дней), временной шаг δτ = 1, уровень разорения L1 =

365 и L2 = 400, постоянная регулярной компоненты с = 1, интенсивность случайной компоненты σ = 0,1. В модели система «забывает»

о своем состоянии к следующему временному шагу. Временной ряд статистического моделирования составил M = 10000. Такая величина временного ряда M дает возможность

на основании результатов статистического моделирования делать заключения о значениях

Р искомых вероятностей вплоть до величин

Р = 0, 001 или Р = 0, 999.

В нашем случае функция описывается выражением (10), отличающимся от нормального. Существенным здесь оказывается тот

факт, что благодаря наличию случайной компоненты в изучаемом явлении, эмпирические

распределения, будучи сосредоточены около

критических уровней L1 = 365 и L2 = 400 , содержат возможность разорения как ранее этих

временных уровней, так и позже.

Заключение

Анализ приведенных кумулят показывает,

что для выбранных параметров моделирования и критических уровней финансового состояния предприятия имеют место заметные

вероятности достичь заданный уровень раньше, чем в заданные моменты времени τ = 365

и τ = 400 (дней). Так, для обеспечения вероятности избежать финансового банкротства

Р = 0, 997 (банкротство допускается в 3 случаях из 1000) в выбранных условиях требуется

τ = 370 и τ = 407 (дней) соответственно. На

практике это может привести к потере экономической эффективности в работе предприятия. Например, при прочих равных условиях,

предприятие будет склонно выбирать менее

рискованную тактику своего поведения (меньшие объемы производства, большие сроки поставки, игнорирование многосторонних соглашений и пр.) по сравнению с условиями определенности. Соответственно актуальным становится вопрос сокращения неопределенности

в работе предприятия и экономической эффективности затрат на это сокращение.

Математическая модель, предложенная в

статье, может быть использована для решения различных прикладных задач повышения

эффективности работы предприятий в условиях неопределенности и риска. Данные расчета

и их сравнение с аналитической моделью свидетельствуют о хорошем их соответствии. До-

статочно большой объем статистической выборки, используемый в настоящей работе, дает

основания предполагать возможность использования предложенного подхода и в тех случаях, когда не оказывается возможным получить явное аналитическое выражение для распределения вероятностей Р(τ ) .

Литература

1. Новоселов А. А. Математическое моделирование финансовых рисков // Теория измерения.

Российская академия наук, Сибирское отделение. Институт вычислительного моделирования.

Новосибирск, 2001. 99 c.

2. Калашников В. В. Вероятность разорения

/ В. В. Калашников, Д. Константинидис // Фундаментальная и прикладная математика. 1996.

№ 4. C. 1050–1100.

3. Зорин В. А., Мухин В. И. Элементы теории

процессов риска. Н. Новгород: ННГУ, 2003. 25 с.

4. Altman E. I. Financial Ratios Discrimintal

Analysis and the Ргеdiсtiоn of Corporate

Bankruptcy // Journal of Fmance. 1968. P. 589–

609.

5. Ohlson J. A. Finantial Ratios and the

Probabilistic Prediction of Bankruptcy // Journal

of Accounting Research. 1980. P. 109–131.

6. Mark E. Zmijewski. Methodology Issues Related

to the Estimation of Financial Distress Prediction

models // Journal of Accounting Research,

Supplement. 1984. P. 59–82.

СВЕДЕНИЯ ОБ АВТОРАХ:

Бородин Александр Иванович

д. экон. н., профессор кафедры «экономика и финансы

фирмы» Национального исследовательского университета Высшая Школа Экономики

ул. Мясницкая д. 20, Москва, Россия, 101000

эл. почта: [email protected]

тел.: 8(495)621 91 92

Borodin, Alexandr

High school of Economy

20 Myasnitskaya St., 101000 Moscow, Russia

e-mail: [email protected]

tel.: 8(495)621 91 92

Кулакова Инна Сергеевна

аспирантка кафедры «экономика и финансы фирмы»

Национального исследовательского университета Высшая Школа Экономики

ул. Мясницкая д. 20, Москва, Россия, 101000

эл. почта: [email protected]

тел.: 8(495)621 91 92

Kulakova, Inna

High school of Economy

20 Myasnitskaya St., 101000 Moscow, Russia

e-mail: [email protected]

tel.: 8(495)621 91 92