Читать пресс

реклама

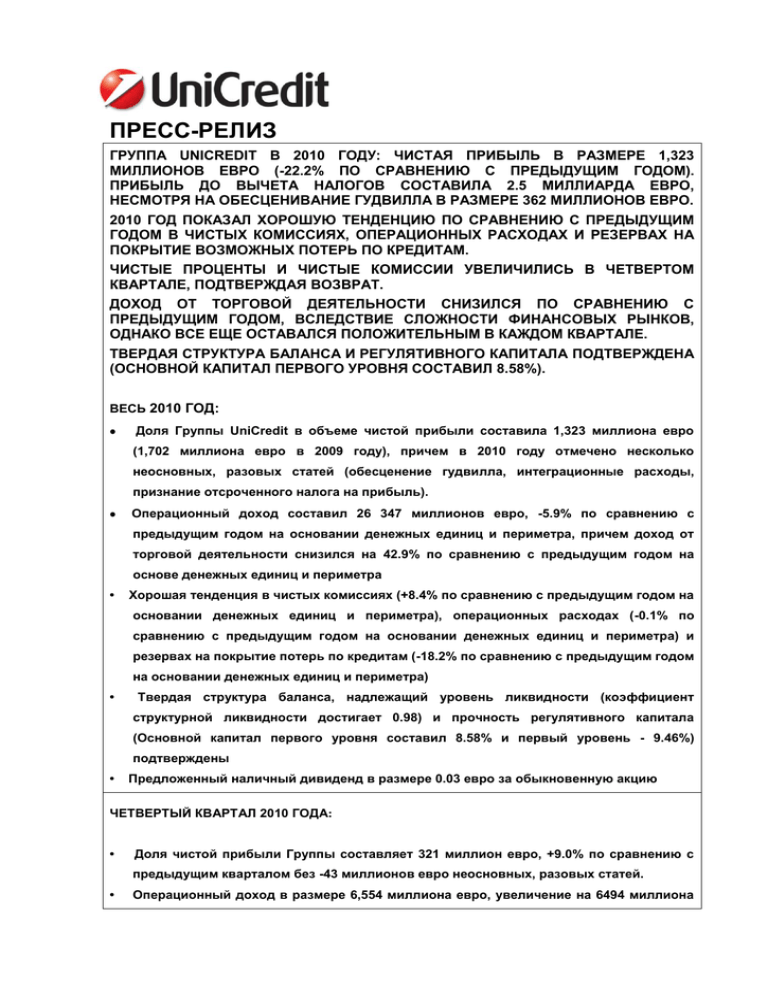

ПРЕСС-РЕЛИЗ ГРУППА UNICREDIT В 2010 ГОДУ: ЧИСТАЯ ПРИБЫЛЬ В РАЗМЕРЕ 1,323 МИЛЛИОНОВ ЕВРО (-22.2% ПО СРАВНЕНИЮ С ПРЕДЫДУЩИМ ГОДОМ). ПРИБЫЛЬ ДО ВЫЧЕТА НАЛОГОВ СОСТАВИЛА 2.5 МИЛЛИАРДА ЕВРО, НЕСМОТРЯ НА ОБЕСЦЕНИВАНИЕ ГУДВИЛЛА В РАЗМЕРЕ 362 МИЛЛИОНОВ ЕВРО. 2010 ГОД ПОКАЗАЛ ХОРОШУЮ ТЕНДЕНЦИЮ ПО СРАВНЕНИЮ С ПРЕДЫДУЩИМ ГОДОМ В ЧИСТЫХ КОМИССИЯХ, ОПЕРАЦИОННЫХ РАСХОДАХ И РЕЗЕРВАХ НА ПОКРЫТИЕ ВОЗМОЖНЫХ ПОТЕРЬ ПО КРЕДИТАМ. ЧИСТЫЕ ПРОЦЕНТЫ И ЧИСТЫЕ КОМИССИИ УВЕЛИЧИЛИСЬ В ЧЕТВЕРТОМ КВАРТАЛЕ, ПОДТВЕРЖДАЯ ВОЗВРАТ. ДОХОД ОТ ТОРГОВОЙ ДЕЯТЕЛЬНОСТИ СНИЗИЛСЯ ПО СРАВНЕНИЮ С ПРЕДЫДУЩИМ ГОДОМ, ВСЛЕДСТВИЕ СЛОЖНОСТИ ФИНАНСОВЫХ РЫНКОВ, ОДНАКО ВСЕ ЕЩЕ ОСТАВАЛСЯ ПОЛОЖИТЕЛЬНЫМ В КАЖДОМ КВАРТАЛЕ. ТВЕРДАЯ СТРУКТУРА БАЛАНСА И РЕГУЛЯТИВНОГО КАПИТАЛА ПОДТВЕРЖДЕНА (ОСНОВНОЙ КАПИТАЛ ПЕРВОГО УРОВНЯ СОСТАВИЛ 8.58%). ВЕСЬ 2010 ГОД: Доля Группы UniCredit в объеме чистой прибыли составила 1,323 миллиона евро (1,702 миллиона евро в 2009 году), причем в 2010 году отмечено несколько неосновных, разовых статей (обесценение гудвилла, интеграционные расходы, признание отсроченного налога на прибыль). Операционный доход составил 26 347 миллионов евро, -5.9% по сравнению с предыдущим годом на основании денежных единиц и периметра, причем доход от торговой деятельности снизился на 42.9% по сравнению с предыдущим годом на основе денежных единиц и периметра • Хорошая тенденция в чистых комиссиях (+8.4% по сравнению с предыдущим годом на основании денежных единиц и периметра), операционных расходах (-0.1% по сравнению с предыдущим годом на основании денежных единиц и периметра) и резервах на покрытие потерь по кредитам (-18.2% по сравнению с предыдущим годом на основании денежных единиц и периметра) • Твердая структура баланса, надлежащий уровень ликвидности (коэффициент структурной ликвидности достигает 0.98) и прочность регулятивного капитала (Основной капитал первого уровня составил 8.58% и первый уровень - 9.46%) подтверждены • Предложенный наличный дивиденд в размере 0.03 евро за обыкновенную акцию ЧЕТВЕРТЫЙ КВАРТАЛ 2010 ГОДА: • Доля чистой прибыли Группы составляет 321 миллион евро, +9.0% по сравнению с предыдущим кварталом без -43 миллионов евро неосновных, разовых статей. • Операционный доход в размере 6,554 миллиона евро, увеличение на 6494 миллиона евро в 3 квартале функционированию 2010 чистых года, благодаря, процентов (+2.5% прежде по всего, сравнению с надлежащему предыдущим кварталом) и чистых комиссий (+8.1% по сравнению с предыдущим кварталом) • Операционные расходы в общем объеме 3755 миллионов евро, отклонение 4.0% по сравнению с предыдущим кварталом • Резерв на покрытие возможных потерь по кредитам в размере 1751 миллионов евро, со стоимостью риска на 126 базисных пунктов Правление UniCredit утвердило консолидированные результаты за 2010 год, которые показывают, что доля чистой прибыли Группы составила 1,323 миллиона евро (по сравнению с 1,702 миллионами евро в 2009 году, которая возникла с более выгодной среды процентной ставки и большего вклада дохода от торговли в операционный доход). Правление UniCredit также решило предоставить на рассмотрение очередного Собрания акционеров предложение о выплате дивидендов в размере 3 евроцентов за обыкновенную акцию и 4.5 евроцентов за сберегательную акцию. Чистая прибыль Группы Unicredit в четвертом квартале 2010 года составила 321 млн. евро, незначительный спад по сравнению с 334 миллионами евро, записанными в третьем квартале 2010 года. Ежеквартальные финансовые результаты Группы выделяются для стабильности операционного дохода (+0.9% по сравнению с предыдущим кварталом, несмотря на значительный спад в доходах от торговой деятельности, благодаря, прежде всего, сильному функционированию чистого дохода и чистых комиссий), контролю расходов (-4.0% по сравнению с предыдущим кварталом) и увеличению резервов на покрытие возможных потерь по кредитам (хотя ограничены, со стоимостью риска, которая поднимается на +9 базисных пунктов по сравнению с предыдущим кварталом до 126 базисных пунктов). Также в квартале нужно обратить внимание на ряд неосновных, разовых статей, которые включают обесценение гудвила, интеграционные затраты для One4C, отдельные статьи, особенно высокие, относящиеся к рискам и расходам, и положительный отсроченный подоходный налог. Влияние вышеупомянутой разовой статьи является, однако, ограниченным (-43 миллиона евро), поскольку положительные и отрицательные элементы компенсируют друг друга. Операционный доход составил 26,347 миллионов евро в 2010 году, спад в размере 5.9% по сравнению с предыдущим годом на основе денежных единиц и периметра, и 6,554 миллионов евро в четвертом квартале 2010 года, +0.9% по сравнению с предыдущим кварталом, независимо от указанного отклонения чистого дохода от торговли, хеджирования и справедливой стоимости вследствие плохого состояния финансовых рынков. Чистые доходы и чистые комиссии увеличиваются значительно, что подтверждает динамизм торговой банковской деятельности. Чистая процент составил 15,993 миллионов евро в 2010 году (-9.3% по сравнению с предыдущим годом на основе денежных единиц и периметра), учитывая менее выгодную среду процентной ставки, которая, однако, постепенно улучшилась до конца 2010 года. Подтверждением этой тенденции является чистый процент, который увеличился в четвертом квартале относительно 3,964 миллионов евро, заявленных в третьем квартале до 4,062 миллионов евро вследствие улучшения депозитных марж для Управления розничного и частного бизнеса, больший взнос от процентов, связанных с торговлей (и 29 миллионов евро в неосновных, разовых статьях), которые более чем компенсируют повышенную стоимость финансирования Корпоративного центра. Чистые комиссии составили 8.455 миллионов евро в 2010 году, значительное увеличение (+8.4% на основе денежных единиц и периметра) против 7,655 евро, задокументированных в предыдущем году, с должным восстановлением управления активами, а также в других статьях комиссии. Чистые комиссии в четвертом квартале 2010 года составили 2,155 миллионов евро, +8.1% против 1,993 миллионов евро, заявленных в предыдущем квартале (вследствие сезонного влияния) благодаря, прежде всего, увеличению комиссий от инвестиционных услуг, а также благодаря хорошему функционированию почти всех комиссионных статей. 31 декабря 2010 объем активов, которыми управлял Отдел управления активами Группы, составил 186.7 миллиардов евро. Чистый доход от торговой деятельности, хеджирования и справедливой стоимости составил 1,053 миллионов евро в 2010 году, сильное снижение против 1,803 евро, заявленных в 2009 году. Эта тенденция объясняется амортизацией на финансовых рынках после кризиса государственного долга, который в 2010 году повлиял, прежде всего, на второй и четвертый кварталы. В четвертом квартале 2010 года чистый доход от торговли, хеджирования и справедливой стоимости составил 53 миллионов евро против 381 миллионов евро в третьем квартале 2010 года. Другой чистый доход в 2010 году увеличился с 373 миллионов евро, зачисленных в 2009 году, до 438 миллионов евро (139 миллионов евро из которых в четвертом квартале). Операционные расходы составили 15,483 миллионов евро в 2010 году, снижение 0.1% по сравнению с предыдущим годом на основе денежных единиц и периметра. Относительно квартальной тенденции, в четвертом квартале 2010 года операционные расходы составили 3,755 миллионов евро, -4.0% по сравнению с предыдущим кварталом (-0.7% по сравнению с предыдущим кварталом на основании денежных единиц и периметра и за исключением разовых статей, зачисленных в третьем и четвертом кварталах 2010 года). Расходы на заработную плату в 2010 году увеличились на 0.3% по сравнению с предыдущим годом на основании денежных единиц и периметра до 9,205 миллионов евро. Произошло снижение по сравнению с предыдущим кварталом в четвертом квартале, 6.8%, который касается, частично, разовых статей (показал 64 миллиона евро, по сравнению с предыдущим кварталом положительного колебания). Без этих статей, и на основании денежных единиц и периметра, расходы на заработную плату снизились на 3.9% по сравнению с предыдущим кварталом, что касается, частично, различных компонентов. Другие административные расходы, без возмещения затрат, составили 4,995 евро в 2010 году, снижение в размере 0.3% на основании денежных единиц и периметра согласно 2009 года. В четвертом квартале 2010 цифра составляла 1,243 миллионов евро, +1.9% по сравнению с предыдущим кварталом, с колебанием в 56 миллионов евро по сравнению с предыдущим кварталом, что связано с капитализацией затрат ІТ в конце года. Исключая этот пункт и на подобной основе другие административные расходы увеличились на 6.7% благодаря, прежде всего, маркетинговым расходам, сезонному увеличению IТ расходов и судебных издержек. Амортизация, обесценение и ущерб от снижения стоимости на материальные и нематериальные активы в 2010 году составили 1,283 евро, которая не изменилась в соответствии с 1,281 миллионов евро, заявленных в 2009 году (но снизилась на 1.6% по сравнению с предыдущим годом на основании денежных единиц и периметра). Цифра составляла 316 миллионов евро в четвертом квартале 2010 года, снижение по сравнению с 336 миллионами евро, записанными в предыдущем квартале. Коэффициент расходов / дохода в 2010 году увеличился относительно 55.6%, заявленных в 2009 году до 58.8% (57.3% в четвертом квартале, снизился против 60.2%, заявленных в третьем квартале). Операционная прибыль в 2010 году составила 10,864 миллионов евро, 2,799 миллионов евро из которых в четвертом квартале, увеличение 8.4% по сравнению с предыдущим кварталом. В 2010 году Группа признала обесценение гудвилла в размере 362 миллионов евро, что почти полностью касается Казахстана, 199 миллионов евро из которых в четвертом квартале 2010 года и 162 миллионов евро во втором квартале 2010 года. Обеспечение по рискам и расходам составило 766 млн. евро в 2010 году (против 609 млн. евро в 2009 году), 472 миллионов евро из которых начислены в четвертом квартале 2010 года (32 млн. евро в третьем квартале): эта цифра охватывает 425 миллионов евро, что касается единого андеррайтинга в Германии и освобождения в размере 118 миллионов евро в обеспечении, связанном с договорными обязанностями в фонде недвижимости в течение квартала (с признанием, одновременно, -116 млн. евро в чистом доходе от инвестиций). Резерв на покрытие возможных потерь по кредитам и обеспечение по кредитам и обязательствам в 2010 году составил 6,892 миллионов евро, что равняется стоимости риска 123 базисных пунктов, снижение 18.2% по сравнению с предыдущим годом на основании денежных единиц и периметра, вследствие постепенного улучшения качества активов во многих странах, где функционирует Группа UniCredit. В четвертом квартале 2010 года цифра составляла 1,751 млн. евро (против 1,634 млн. евро в третьем квартале 2010 года), равная стоимости риска в размере 126 базисных пунктов годовых. Объем проблемных кредитов на конец декабря 2010 года составил 67.4 миллиарда евро, +3.4% по сравнению с предыдущим кварталом благодаря тенденции в Италии, причем зона CEE была стабильной и в Германии снизился, по сравнению с предыдущим кварталом. Валовые невозвраты по кредитам составили 2.5% по сравнению с предыдущим кварталом, тогда как остальной объем проблемных кредитов увеличился на 4.5% по сравнению с предыдущим кварталом. Коэффициент покрытия общего объема проблемных кредитов в декабре 2010 года составил 44.4% против 45.2% в сентябре 2010 года (который отображает 57.8% покрытия объема проблемных кредитов и 26.3% покрытия других проблемных кредитов). Интеграционные затраты составили 282 миллионов евро в 2010 году, увеличение по сравнению с 258 миллионами евро, заявленными в 2009 году. Интеграционные затраты за 2010 год были записаны, прежде всего, за последний квартал (254 миллиона евро) в результате договоров об уменьшении персонала, связанных с проектом One4C (Insieme per i Clienti). Чистый доход от инвестиций составил -47 млн. евро в 2010 году, снизился против +232 миллионов евро в предыдущем году. Чистый доход от инвестиций в четвертом квартале 2010 года составил минус 157 миллионов евро (против +2 миллионов евро в третьем квартале 2010 года) вследствие, прежде всего, 116 миллионов евро, связанных с освобождением обеспечения по рискам и расходам, описанным выше. Подоходный налог составил 640 млн. евро в 2010 году, снижаясь от 1,009 миллионов евро, заявленных в предыдущем году вследствие, прежде всего, признания в четвертом квартале 2010 года значительной суммы отсроченных налоговых активов (629 миллионов евро в основном от слияния в материнскую компанию основных итальянских дочерних компаний, как части проекта One4C1, и от отсроченного подоходного налога, что касается прошлых расходов, признанных в дочерней компании Германии). Выплаты миноритарным акционерам в 2010 году составили 321 миллион евро, против 332 миллиона евро в 2009 году. В четвертом квартале 2010 года выплаты миноритарным акционерам составили 80 миллионов евро, снижение против 122 миллионов евро, заявленных в предыдущем квартале. Влияние Распределения покупной цены составило -232 млн. евро в 2010 году против 257 млн. евро в 2009 году. Четвертый квартал показал -59 млн. евро. Доля чистой прибыли Группы в 2010 году составила 1,323 млн. евро против 1,702 млн. евро за тот же период предыдущего года (-379 млн. евро по сравнению с предыдущим годом), возникшей вследствие более благоприятной среды процентной ставки и большего вклада дохода от торговли до операционного дохода. Цифра в четвертом квартале 2010 года составила 321 миллион евро, незначительное снижение относительно 334 миллионов евро в третьем квартале, несмотря на сильное снижение дохода от торговой деятельности и 43 миллиона евро без негативного влияния неосновных, разовых статей. В четвертом квартале 2010 года потребительские кредиты Группы составили 556 млрд. евро, снижение по сравнению с предыдущим кварталом соответственно до 559 миллиардов евро, записанных в предыдущем квартале, которые касаются полностью Корпоративного центра, в то время как торговые отделы, в частности CIB и CEE, показали рост. Прямое финансирование2 в декабре 2010 года составило 583 миллиарда евро (против 589 млрд. евро в сентябре 2010 года), с твердой динамикой депозитов, +2.1% по сравнению с предыдущим кварталом, в то время как ценные бумаги упали, вследствие, прежде всего, снижения выпуска векселей, замененных внутрибанковским финансированием. Чистое внутрибанковское финансирование в декабре 2010 года составило 42 млрд. евро, увеличение по сравнению с 28 миллиардами евро, заявленными в сентябре 2010 года. Соотношение кредит / прямое финансирование на декабрь 2010 составило 95.3%, подтверждая структуру балансового финансирования. Торговые активы составили 123 млрд. евро в декабре 2010, меньше чем 157 млрд. евро в сентябре 2010 года, вследствие, прежде всего, сильного снижение в производных инструментах (-32.3 млрд. евро по сравнению с предыдущим кварталом вследствие, прежде всего, влияния процентных ставок на оценку справедливой стоимости), в то время как торговые активы без производных инструментов продолжают падать (-2.2 миллиардов евро по сравнению с предыдущим кварталом до 48 миллиардов евро на конец декабря 2010 года). Общие активы по состоянию на декабрь 2010 года составили 929 миллиардов евро, снижение в размере 4.1% по сравнению с предыдущим кварталом (что касается почти полностью производных инструментов, без которых снижение составило 0.8%). Высокое качество структуры баланса поддерживалась в последнем квартале 2010 года, даже в сложной среде финансирования. Коэффициент капитализации Группы3 в декабре 2010 года составил 21.5, снижение против 22.3, заявленных в предыдущем квартале. Коэффициент Основного капитала первого уровня 1 на конец декабря 2010 года составил 8.58%, снижение по сравнению с предыдущим кварталом на 3 базисных пункта, благодаря, прежде всего, увеличению активов, взвешенных на риски. В четвертом 1 Слияние позволило зарезервировать, также для IRAP (Итальянский региональный налог на предприятия) выгоды от положения о регулировании налога на гудвилл, утвержденного в Италии в 2008 году. 2 Депозиты и ценные бумаги. 3 Рассчитано как коэффициент общих активов без гудвилла и других нематериальных активов (числитель) и чистый капитал (в том числе доли миноритариев) без гудвилла и других нематериальных активов (знаменатель). квартале 2010 года активы, взвешенные на риски, увеличились на 0.3% по сравнению с предыдущим кварталом до 454.8 миллиардов евро, что касается увеличения активов, взвешенных на риски от операционного риска. Активы, взвешенные на риски от рынка и кредитный риск, наоборот, продолжают падать, соответственно, на 0.3 миллиардов евро по сравнению с предыдущим кварталом до 9.0 миллиардов евро и на 7.7 миллиардов евро до 395.5 миллиардов евро. Коэффициент первого уровня составляет 9.46% и Коэффициент основного капитала составляет 12.68%. Инструкции по ограниченного влияния перехода Базель 3 подтверждены, с ожидаемым влиянием 131 базисных пунктов, не допуская сокращения (таким образом, на основании правил от декабря 2018) и 76 базисных пунктов, допуская сокращение (таким образом, правила действительны состоянием на 01 января 2013 года). На конец декабря 2010 года Группа насчитывала4 162,009 лица персонала, снижение на 3,053 соответственно до декабря 2009 года и увеличение на 840 до сентября 2010 года. Увеличение в четвертом квартале 2010 объясняется консолидацией некоторых компаний по обслуживанию, которые уже являются частью Группы состоянием на 31 декабря 2010, что повлекло увеличение персонала на 1,224. Без такого влияния персонал уменьшился на 384 лиц между сентябрем и декабрем. Сеть Группы на конец декабря 2010 охватывает 9,617 отделений (9,799 состоянием на декабрь 2009 года и 9,585 по состоянию на сентябрь 2010 года). Ниже представлены основные показатели Группы, консолидированный баланс и отчет о прибылях и убытках, квартальное развитие консолидированного баланса и отчета о прибылях и убытках, сравнение отчетов о прибыли и убытках за четвертый квартал 2010/2009, и основные результаты отделений. Заявление старшего менеджера, ответственного за составление отчетности компаний Нижеподписавшаяся, Марина Натале, действующая как старший менеджер, ответственная за составление отчетности Unicredit S.p.A. ЗАЯВЛЯЕТ в соответствии со статьей 154 Единого Закона о финансовых услугах, что отчетная информация, которая касается консолидированной финансовой отчетности состоянием на 31 декабря 2010 года, как указано в настоящем пресс-релизе, соответствует основным документарным отчетам, книгам бухгалтерского учета и бухгалтерским записям. Милан, 23 марта 2011 года 4 «Эквивалент полной занятости». Цифры, заявленные компаниям, консолидированные пропорционально, в том числе KFS Group, включенны на 100%. Отдел отношений с инвесторами: Тел.: +39-02-88628715; e-mail: [email protected] Отдел связи со СМИ: Тел.: +39-02-88628236; e-mail: [email protected]