Политика управления оборотным капиталом как часть общей

реклама

ч

15(219)-2006

Финансовый менеджмент

ПОЛИТИКА УПРАВЛЕНИЯ ОБОРОТНЫМ

КАПИТАЛОМ КАК ЧАСТЬ ОБЩЕЙ ФИНАНСОВОЙ

СТРАТЕГИИ ПРЕДПРИЯТИЯ

^

Л.В.ДАВЫДОВА,

доктор экономических паук, профессор

С.А. ИЛЬМИПСКАЯ,

кандидат экономических наук, доцент

Орловский государственный технический университет

Перед любым предприятием, работаюпжм

в условиях рьижа, стоит множество разнообраз­

ных задач (обеспечение финансового равновесия

(выживание); повышение рентабельности; эконо­

мический рост; рост рыночной стоимости пред­

приятия), но наиболее значимой является ли[иь

одна — это задача его выживания и обеспечения

непрерывности развития. Данная задача является

основной в рамках такого направления общей фи­

нансовой стратегии, как обеспечение финансовой

безопасности предприятия. Предприятия решают

ее разными способами, в зависимости от склады­

вающихся условий и обстоятельств, по в основе ее

решения лежит сложная, кропотливая и трудоемкая

работа по созданию и реализации конкурентных

преимуществ. Сущность этого подхода заключается

в поиске ответа на вопрос: «Как следует управлять

предприятием в условиях динамичности и неоп­

ределенности внешней среды?» Соответственно

это требует создания такой системы управления,

которая бы п о д д е р ж и в а л а р а в н о в е с и е между

средой, характером и результатами деятельности

организации. Важнейпше стратегические решения

этой доминанты финансовой стратегии должны

быть направлены на формирование и поддержку

основных параметров финансового равновесия

предприятия в процессе его стратегического раз­

вития.

Предметом данной статьи выступает обосно­

вание необходимости формирования политики

управления оборотным капиталом, которая всвою

очередь представляет собой часть общей стратегии

обеспечения финансового равновесия предпри­

ФИНАНСЫ И КРЕДИТ

ятия. Выделение данного направления обусловлено

рядом причин:

— управление мобильными средствами пред­

приятия, с одной стороны, требует значительного

количества времени, а с другой — основная часть

управленческих решений реализуется в течение

непродолжительного периода времени;

— при анализе этих вопросов наиболее ярко

проявляется ф у н д а м е н т а л ь н о е п р о т и в о р е ч и е ,

дилемма: рентабельность или вероятность непла­

тежеспособности ;

— от направлений размещения средств и от

того, за счет каких источников сформированы

мобильные активы, насколько оптимально их

соотношение, во многом зависят как результаты

хозяйственной деятельности предприятия, так и

финансовое состояние сточки зрения краткосроч­

ной перспективы;

— эффективность деятельности предприятия

во многом зависит от правильного определения

потребности в оборотных средствах. Оптимальная

обеспеченность оборотными средствами ведет

к минимизации затрат, улучшению финансовых

результатов, к ритмичности и слаженности работы

предприятия.

Оборотные средства и политика в отношении

управления этими активами важны прежде всего

с позиции обеспечения непрерывности и эффек­

тивности текущей деятельности предприятия.

Поскольку во многих случаях изменение величины

оборотных активов сопровождается и изменением

краткосрочных пассивов, оба объекта учета рас­

сматриваются, как правило, совместно.

5

Финансовый менеджмент

Таким образом, з н а ч и т е л ь н ы й объем ф и ­

нансовых ресурсов, инвестируемых в оборотные

активы, многообразие их видов и конкретных

разновидностей, высокая динамика трансформа­

ции, требующая индивидуализации управления,

определяющая роль в ускорении оборота капитала

и обеспечении постоянной платежеспособности,

рентабельности и других результатов финансовой

деятельности предприятия определяют сложность

и важность управления мобильными средствами

предприятий. Комплекс этих задач и механизмы

их реализации получают отражение в разрабатыва­

емой на предприятии политике управления оборот­

ным капиталом, которая представляет собой часть

обшей финансовой стратегии, заключающейся

в формировании необходимого объема и состава

мобильных средств предприятий, рационализации

и оптимизации структуры источников их финан­

сирования.

Общепризнанной является следующая логи­

ческая цепочка, характеризующая процесс стра­

тегического управления: к о м п л е к с н ы й анализ

— постановка цели — выбор стратегии — реализа­

ция стратегии.

Комплексный анализ — постоянное изучение

и прогнозирование изменяющихся факторов вне­

шней (рынков сбыта, состава сырья и комплекту­

ющих, деятельности конкурентов) и внутренней

(производство, финансы, персонал, технологии,

менеджмент) среды. Другими словами, речь идет

об оценке возможностей и угроз, поступающих

извне, атакже об анализе всех аспектов деятельнос­

ти самого предприятия, выявлении его сильных и

слабых сторон, возможностей для продолжения и

расширения бизнеса.

Целеполагание ~ это определение основной

идеи функционирования предприятия, его смысла

и философии, а также постановка перед подразде­

лениями предприятия конкретных целей.

Выбор стратегии — это анализ альтернативных

стратегий, выбор наиболее подходящего варианта

достижения поставленной цели, разработка кон­

кретных планов реализации выбранного варианта

развития (стратегии), в частности, в виде конкрет­

ных бизнес-планов для отдельных видов бизнеса,

проектов, продуктов.

Реализация стратегии — это организация про­

цесса выполнения стратегии, его регулирование и

координация. Организация реализации стратегии

представляет собой комплекс управленческих и

производственных процессов по реализации стра­

тегических планов.

6

15 (219)-2006

Формирование политики управления оборот­

ным капиталом осуществляется в аналогичной

последовательности. Но прежде чем перейти к

первоначальному этапу, на наш взгляд, необходимо

определиться с исгюльзуемой терминологией и сис­

темой показателей, необходимой для разработки

политики управления оборотным капиталом.

В настоящее время в экономической и финан­

совой литературе встречаются различные трактов­

ки, характеризующие оборотные средства (активы)

предприятия.

Так, профессор, доктор экономических наук

И.А. Бланк отмечает, что оборотные (текущие)

средства характеризуют совокупность имущест­

венных ценностей предприятия, обслуживающих

текущую производственно-коммерческую деятель­

ность и полностью потребляемых в течение одного

производственно-коммерческого цикла 11].

П р о ф е с с о р , д о к т о р э к о н о м и ч е с к и х наук

В. П. Грузинов трактует оборотные средства как

денежные средства, авансированные в оборотные

производственные фонды и фонды обращения 12].

В. Е. Черкасов в учебно-методическом посо­

бии по финансовому менеджменту уточняет, что

«оборотный капитал — это текущие активы ком­

пании, которые являются денежными средствами

или могут быть обращены в них в течение года или

одного производственного цикла» [4].

Профессор Л. П. Павлова отмечает, что поня­

тие оборотный капитал тождественно оборотным

средствам и представляет собой одну из состав­

ных частей имущества хозяйствующего субъекта,

пеобходим>то для нормального осуществления и

расширения его деятельности. Оборотный капитал

— это средства, обслуживающие процесс хозяйс­

твенной деятельности, участвующие одновременно

и в процессе производства, и в процессе реализа­

ции продукции. В обеспечении непрерывности и

ритмичности процесса производства и обращения

заключается основное назначение оборотного ка­

питала предприятия [8].

Во всех определениях, данных указанными

авторами, несмотря на различную терминологию,

раскрывается содержание оборотных активов, что

позволяет нам использовать оборотные средства,

текущие активы и мобильные средства как си­

нонимы. Но при этом следует провести четкую

грань между терминами «оборотные средства» и

«оборотный капитал», поскольку некоторые ав­

торы используют их как синонимы. При характе­

ристике оборотного капитала и оборотных средств

имеется разница в их т о л к о в а н и и . Оборотные

ФИНАНСЫ И КРЕДИТ

Финансовый менеджмент

средства (сырье, материалы, рабочая сила) — это

стоимость, которая по;и1остыо включается в цену

производства товара. Оборотный капитал — это

сумма, необходимая и достаточная для нормальной

организации производства.

Различия оборотных средств и оборотного капи1ила можно определить следуюпшм образом: !) обо­

ротные средства согласно принятой методике бухгал­

терского учета характеризуют активы предприятия,

а капитал — источники средств; 2) под капиталом

принято понимать стоимость, приносящую приба­

вочную стоимость, а оборотные средства переносят

стоимость оборотных фондов на готовый продукт;

3) капитал — производственное отнаиюние, которое

представлено в вещественной или денежной форме,

имеющей специфический общественный характер.

Оборотные средства обслуживают производствен­

ный процесс, обеспечивают его непрерывность, не

являясь при этом отношениями; 4) теория оборотно­

го капитала подразумевает выделение оборотных ак­

тивов, текущей задолженности и чистого оборотного

капитала как разницы между оборотными активами

и задолжен1юстью. Теория оборотных средств опе­

рирует понятиями собственных и приравненнььх к

ним оборютных сркдств; 5) теория оборотных средств

рассматривает привлечение заемных средств как

восполнение недостатка средств, обеспечивающих

непрерывность производственного процесса; в те­

ории оборотного капитала прив;1ечение займов не

связано с производственным процессом; 6) теория

оборотного капитала рассматривает однородную

фуппу — оборотные активы, не выделяя в их соста­

ве производственные фонды и фонды обращения,

абстрагируясь от присущих им особенностей, обус­

ловленных участием первых в производстве и вторых

в реализации продукции.

15 (219)-2006

как процесс производства, так и процесс обраще­

ния. В отличие от основных фондов, неоднократно

участвующих в процессе производства, оборот;к!ые

средства функционируют только в одном произ­

водственном цикле и независимо от способа про­

изводственного потребления по;1ностью переносят

свою стоимость на готовый продукт.

Одним из условий непрерывности производс­

тва является постоянное возобновление его матери­

альной основы, что в свою очередь предопределяет

непрерывность движения средств производства,

происходящего в виде их кругооборота. В процес­

се производственной деятельности происходит

постоянная трансфор.мация отдельных элементов

оборотных средств. Функционируя, оборотные

средства совершают непрерывный кругооборот.

Период полного оборота всей суммы оборотных

активов, в процессе которого происходит смена

отдельных их видов, представляет собой операци­

онный цикл (рисунок).

Используя идею концепции Ва1апсес18согесагс1

(ключевые индикаторы деятельности, сбаланси­

рованные счетные карты), разработанную иссле­

довательским центром Nо^1ап К о п о п 1п5иш1е,

необходимо определить систему показателей, на

основе которых будет строиться политика управ­

ления оборотным капиталом.

Сбалансированная система показателей — это

инструмент управления оборотными актива.ми на

основе оценки эффективности их использования

по набору показателей, подобранному таким об­

разом, чтобы учесть все существенные с позиции

реализации стратегии аспекты их функциониро­

вания. Система показателей позволит оценивать

достижимость поставленных целей и получать

быструю обратную связь.

Показателями, на основе которых можно пос­

троить управление оборотным капиталом, на наш

взгляд, являются:

— чистый оборотный капитал (собственные

оборотные средства);

На основе изложенного выше, на наш взгляд,

необходимо придерживаться позиции тех авторов,

которые четко проводят [рань между этими поня­

тиями. Так, Е. Б. Тютюкина, В. В. Остапенко разфаничиваютэти категории [5, 6]. Оборотные средства

— это стоимость, авансированная в фор­

Краткосрочные

мирование оборотных производственных

финансовые

фондов и фондовобращения. Отражают­

вложения

ся в активе баланса. Оборотный капитал

— это сумма финансовых источников

формирования оборотных средств пред­

Денежные

приятия. Отражается в пассиве баланса.

средства

Сущность оборотных средств о п ­

ределяется их экономической ролью,

необходимостью обеспечения воспро­

изводственного процесса, включающего

ФИНАНСЫ И КРЕДИТ

Производственноматериальные

запасы

Дебиторская

задолженность

Запасы готовой

продукции

Кругооборот оборотлых активов

7

Финансовый менеджмент

— текущие финансовые потребности;

— излишек (дефицит) ресурсов текущего ф и ­

нансирования предприятия;

— период оборота оборотных средств.

Чистый оборотный капитал (рабочий капи­

тал), а в отечественной терминологии собственные

оборотные средства (СОС), можно определить,

используя два способа расчета. Чистый оборотный

капитал — это:

1. Разность между текущими активами и теку­

щими пассивами.

2. Разность между суммой собственного капи­

тала и долгосрочных пассивов и внеоборотными

активами.

\

Используя эти два подхода, мы определяем

величину оборотных средств предприятия, фор­

мирующихся за счет собственных средств и дол­

госрочных заимствований. Наличие собственных

оборотных средств свидетельствует о том, что

оборотиь!е активы превышают краткосрочные обя­

зательства. С позиции эффективного управ;гения

оборотные активы и грают особую роль, поскольку

именно они служат обеспечением краткосрочной

задолженности. Прямой связи между оборотными

средствами и текущими пассивами нет, однако

считается, что у нормально функционирующего

предприятия текущие активы должны превышать

текущие обязательства. Если собственные оборот­

ные средства составляют не менее ] О % оборотных

активов, то считается, что предприятие финансово

устойчиво. Однако это формальный признак, так

как в данном случае на платежеспособность су­

щественное влияние оказывает структура текущих

активов, поскольку они различаются по степени

ликвидности, т.е. по их способности трансфор­

мироваться в денежные средства, обладающие

абсолютной ликвидностью.

Суммарные текущие финансовые потребности

или потребность в оборотном капитале, но не в

оборотных активах — это разница между текущими

активами (но без денежных средств) и текущими

пассивами. Множество разнообразных трактовок

данной категории приводит в своих трудах доктор

экономических наук, профессор Е.С. Стоянова.

Одной из задач комплексного оперативного

управления текущими активами и пассивами

предприятия является п р е в р а щ е н и е текущих

финансовых потребностей (ТФП) предприятия в

отрицательную величину

Решение этой задачи сводится к расчету разум­

ной длительности отсрочек платежей по поставкам

сырья (услугам других организаций) и реализации

15 (219)'2006

готовой продукции. Но при этом следует отметить,

что величина текущих финансовых потребностей

неодинакова для различных отраслей и даже пред­

приятий одной отрасли. На текущие финансовые

потребности оказывает влияние:

— длительность эксплуатационного и сбыто­

вого циклов: чем быстрее сырье превращается в го­

товую продукцию, а готовая продукция — в деньги,

тем меньше иммобилизация денежных средств в

запасах сырья и готовой продукции;

— темпы роста производства: поскольку теку­

щие финансовые потребности вытекают непосредс­

твенно из величины оборота, постольку и величина

их изменяется параллельно динамике оборота;

— с е з о н н о с т ь производства и реализации

готовой продукции, а также снабжения сырьем и

.материалами.

Финансовое равновесие основано на сравне­

нии между чистым оборотным капиталом и пот­

ребностью в нем. Именно это предлагали в начале

1970-х п". Менье, Пароле и Бульме путем введения

понятия — денежные средства [3]. Денежные средс­

тва, по их мнению, — это показатель, сопоставля­

ющий чистый оборотный капитал и потребность в

оборотном капитале:

Денежные

средства

Чистый

оборотный капитал

—

Потребность

в оборотном

капитале

Денежные средства (ДС) с положительным и

отрицательным знаком могут отражать самые раз­

личные ситуации в зависимости от изменения чис­

того оборотного капитала (ЧОК), с одной стороны,

и изменения потребности в оборотном капитале

(ПОК) или Т Ф П , с другой стороны. Возможны

шесть ситуаций:

1) Ч О К > О, П О К > О, Ч О К > П О К => Д С > О

2) Ч О К > О, П О К > о, Ч О К < П О К => Д С < о

3) Ч О К < о, П О К > о => Д С < о

4) Ч О К > о, П О К < о => д о о

5) Ч О К < о, П О К < о, Ч О К < ПОК => Д С > о

6) ЧОК < о, П О К < о, ЧОК > П О К => ДС < 0.

Управление денежной наличностью сводится в

конечном итоге к регулированию величины собс­

твенных оборотных средств и текущих финансовых

потребностей. В свою очередь размер собственных

оборотных средств и текущих финансовых пот­

ребностей зависит не только от тактики, но и от

стратегии управления финансами предприятия.

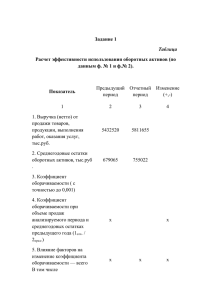

Комплексный анализ проводится в несколько

этапов. На первом этапе рассмафивается динамика

общего объема оборотных активов, используемых

предприятием, — темпы изменения средней их

ФИНАНСЫ И КРЕДИТ

финансовый менеджмент

суммы в сопоставлении с темпами изменения

объема реализации и средней суммы всех активов;

динамика удельного веса оборотных активов в об­

шей сумме активов предприятия.

Следующим этапом анализа является оценка

динамики состава и структуры оборотных активов

предприятия в разрезе основных их видов — запа­

сов сырья, магсришюв и полуфабрикатов; запасов

готовой продукции; дебиторской за/юлженности;

остатков денежных активов.

Затем исследуется эффективность использова­

ния оборотных средств, а именно оборачиваемость

отдельных видов оборотных активов и общей их

суммы. Устанавливается общая прояо;гжительность

и структура операционного, производствен1!ого и

финансового цик.'10в предприятия, выявляются

факторы, определяюп[ие продолжительность этих

циклов.

Далее определяется рентабельтюсть оборотных

средств, исследуются определяющие ее факторы.

ЗавершаЕощим этапом выступает оценка состава

основных источников формирования оборотных

активов, входе чего исследуется динамика их сум­

мы, структуры, определяется уровень финансового

риска, генерируемого сложившейся структурой

источников финансирования.

Основной целью политики управления обо­

ротным капиталом является определение объема и

структуры текуи^их активов, источников их покрытия

и соотношения между ними, достаточного для обес­

печения долгосрочной производственной и эффек­

тивной финансовой деятельности предприятия.

Иначе говоря, политика управления оборот­

ным капиталом должна обеспечить поиск «золотой

середины» или компромисса между риском потери

ликвидности и эффективностью работы предпри­

ятия, что приводит к необходимости решения двух

основных задач: обеспечение платежеспособности

и обеспечение рентабельности активов.

С позиции необходимости решения первой

задачи, чем больше превышение текущих активов

над текущими обязательствами, другими словами,

чем больше величина оборотных активов, сфор­

мированных за счет собственных средств и дол госрочных заимствований, тем меньше степень риска

потери ликвидности; следовательно, необходимо

стремиться к наращиванию чистого оборотного капита,па. С позиции же эффективности нараишвание

чистого оборотного капитала, напротив, гфиводит

к снижению уровня отдачи.

Формирование политики управления обо­

ротным капиталом состоит, с одной стороны, в

ФИНАНСЫ И КРЕДИТ

15{219)-2006

определении достаточного уровня и рациональной

структуры текущих активов с учетом неодинаковых

потребностей в мобильных средствах предприятий

различных сфер и масиггабов деятельности для

поддержания заданного объема производства, а

с другой стороны — в определении величины и

структуры источников финансирования текущих

активов.

Теория финансового .менеджмента рассмат­

ривает три п р и н ц и п и а л ь н ы х подхода к ф о р ­

мированию оборотных активов предприятия

-- консервативный, умеренный и агрессивный.

Однако единого мнения в экономической литера­

туре относительно содержания этих подходов нет,

причем приводятся абсолютно 1!ротивоположные

объяснения. Так, при описании консервативного

подхода И. А. Бланк отмечает, что такой подход

гарантирует минимизацию операционных и ф и ­

нансовых рисков, но отрицательно сказывается на

эффектив1юсти использования оборотных активов,

поскольку предприятие создает высокие размеры

оборотных средств. В свою очередь Е. С. Стоянова

отмечает такие признаки консервативной поли­

тики упрашюния текущими активами, как низкий

удельный вес текущих активов в общей сумме

активов и короткий период оборота оборотных

средств, что обеспечивает высокую экономическую

рентабельность, но несет в себе чрезмерный риск

возникновения технической неплатежеспособнос­

ти. Соответственно характеристика агрессивного

подхода также носит противоположный характер.

Избранные принципиальные подходы к

формированию оборотных активов предприятия

(или тип политики их формирования), отражая

различные соотношения уровня эффективности их

использования и риска, в конечном счете определя­

ют сумму этих активов и их уровень по отношению

к объему операционной деятельности.

Каждому из перечисленных типов политики

управления т е к у щ и м и активами должен соот­

ветствовать определенный тип политики финан­

сирования, т.е. политика управления текущими

пассивами, от которой зависит размер чистого обо­

ротного капитала. Соответственно выделяют три

типа политики управления текущими пассивами:

агрессивный, умеренный и консервативный.

Афессивная политика управления текущими

пассивами создает проблемы в обеспечении теку­

щей платежеспособности и финансовой устойчи­

вости предприятия. Вместе с тем она позволяет

осуществлятьдеятельностьс минимальной потреб­

ностью в собственном капитале, а следовательно,

9

Финансовый менеджмент

обеспечивать при прочих равных условиях наибо­

лее высокий уровень его рентабельности.

Консервативная политика финансирования

оборютных активов обеспечивает высокий уровень

финансовой устойчивости предприятия (за счет

минимального объема использования краткосроч­

ных заемных средств), однако увеличивает затраты

собственного капитала на финансирование, что

при прочих равных условиях приводит к снижению

уровня его рентабельности.

Умеренный (компромиссный) подход обеспе­

чивает приемлемый уровень финансовой устой­

чивости предприятия и рентабельность исполь­

зования собственного капитала, приближенную к

среднерыночной норме прибыли на капитал.

На изменение размера чистого рабочего капи­

тала соотношение источников финансирования

оборотных активов оказывает решающее влияние.

Если при неизменном объеме краткосрочных фи­

нансовых обязательств будет расти доля оборотных

активов, финансируемых за счет собственных

источников и долгосрочного заемного капита­

ла, то размер чистого рабочего капитала будет

увеличиваться. Естественно, в этом случае будет

повышаться финансовая устойчивость предпри­

ятия, но снижаться эффект финансового рычага

и расти средневзвешенная стоимость капитала в

целом (так как процентная ставка по долгосроч­

ным займам в силу большого их риска выше, чем

по краткосрочным займам). Соответственно, если

при неизменном участии собственного капитала и

долгосрочных займов в формировании оборотных

активов будет расти сумма краткосрочных финан­

совых обязательств, то размер чистого рабочего

капитала будет сокращаться. В этом случае может

быть снижена общая средневзвешенная стоимость

капитала, достигнуто более эффективное использо­

вание собственного капитала (за счет роста эффекта

финансового рычага), но при этом будет снижаться

финансовая устойчивость и платежеспособность

предприятия (снижение платежеспособности будет

происходить за счет роста объема текущих обяза­

тельств и увеличения частоты выплат долга).

Таким образом, выбор соответствующих ис­

точников финансирования оборотных активов в

15 (219)-2006

конечном итоге определяет соотношение между

уровнем эффективности использования капита­

ла и уровнем риска финансовой устойчивости и

платежеспособности предприятия. С учетом этих

факторов и строится политика управления финан­

сированием оборотных активов.

С о ч е т а е м о с т ь р а з л и ч н ы х типов политики

управления мобильными средствами и политики

управления текущими пассивами демонстрируется

с помощью матрицы комплексного оперативного

управления текущими активами и текущими пас­

сивами (таблица) [7\.

Матрица показывает:

— что консервативной политике управления

текущими активами может соответствовать умерен­

ный или консервативный тип политики управле­

ния текущими пассивами, но не агрессивный;

— что умеренной политике управления теку­

щими активами может соответствовать любой тип

политики управления текущими пассивами;

— что а г р е с с и в н о й п о л и т и к е управления

текущими активами может соответствовать агрес­

сивный или умеренный тип политики управления

текущими пассивами, но не консервативный.

При анализе матрицы видно, что некоторые

виды политики управления текущими активами

не сочетаются с определенными типами политики

управления текущими пассивами. Это касается афессивной политики управления текущими активами,

которая не сочетается с консервативной политикой

управления текущими пассивами, и наоборот Пре­

жде всего это связано с тем, что меры по управлению

текущими активами вступают в прямое противоречие

с методами управления текущими пассивами.

Хорошо сочетается (можно даже говорить о

дополнении и появлении кумулятивного эффек­

та) афессивная политика управления текущими

активами с агрессивной же политикой управления

текущими пассивами предприятия. Аналогичное

происходит и в случае сочетания консервативной

политики управления текущими активами с кон­

сервативной же политикой управления текущими

пассивами. Нормально сочетаются, приводя к уме­

ренной ПКУ, политика агрессивного управления

текущими активами и консервативная политика

Матрица выбора поли гики комплексного оперативного управления текущими активами и тскуншми пассивами

Политика управления текущими активами

Политика управления теку­

Агрессивная

Умеренная

Консервативная

щими пассивами

Агрессивная

Агрессивная

Умеренная

Не сочетается

Умеренная

Умеренная

Умеренная

Умеренная

Не сочетается

Умеренная

Консервативная

Консервативная

10

ФИНАНСЫ и КРЕДИТ

ч

Финансовый менеджмент

15 (219)-2006

управления текущими пассивами, и наоборот, а

доп. М.: Финансы и статистика, 2002. 208 с.

также все виды умеренной политики управления 3. Коласс Б. Управление финансовой деятель­

текущими активами и умеренной политики управ­

ностью предприятия. Проблемы. Концепции

ления текущими пассивами.

и методы: Учебное пособие. М.: Ф и н а н с ы ,

Данная матрица имеет практический смысл

Ю Н И Т И . 1997.576 с.

при формировании политики управления оборот­ 4. Крешшна М. И. Финансовый менеджмент: Учеб­

ным капиталом. Предприятие может сделать пра­

ное пособие. М.: Дело и сервис, 2001. 304 с.

вильный выбор в этом прин[1ипиальном вопросе, 5. Остапенко В, В. Финансы предприятий: Учеб­

имея всю информацию (обязательно достоверную)

ное пособие. М.: Омега—Л, 2003. 304 с.

о внутренней среде предприятия и об основных 6. Гютюкииа Е. Б. Финансы предприятий. — М.:

параметрах внещней среды.

Издательско-торговая корпорация «Дащков и

К», 2002.-252с.

Литература

7. Финансовый менеджмент: теория и практика:

Учебник / Под ред. Е.С. Стояновой. 5-е изд.,

1. Бланк И. А. Основы финансового менеджмента.

перераб. и доп. М.: Перспектива, 2001. 656 с.

Т. 1 - Киев: Ника-Центр. 1999. 592 с.

8. Финансы предприятий: Учебник/Н. В. Колчи2. Грибов В.Д., Грузинов В. П. Экономика пред­

на, Г. Б. Поляк, Л. П. Павлова. — М.: Финансы,

приятия: Учебное пособие 2-е изд. перераб. и

Ю Н И Т И , 1998.423 с.

•л