Анализ развития биржевого рынка ценных бумаг

реклама

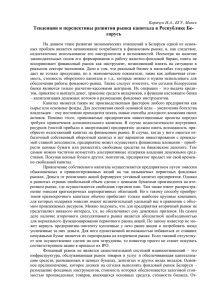

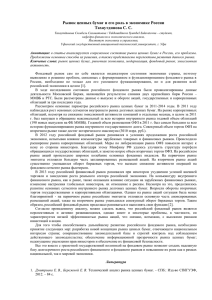

Банкаўскi веснiк, КРАСАВIК 2011 àíéÉà Ä̇ÎËÁ ‡Á‚ËÚËfl ·ËÊÂ‚Ó„Ó ˚Ì͇ ˆÂÌÌ˚ı ·Ûχ„ Ä̉ÂÈ ÄäëÖçéÇ á‡ÏÂÒÚËÚÂθ ̇˜‡Î¸ÌË͇ ÑÂÔ‡Ú‡ÏÂÌÚ‡ ·ËÊ‚˚ı ÓÔ‡ˆËÈ — ̇˜‡Î¸ÌËÍ ÛÔ‡‚ÎÂÌËfl ÙÓÌ‰Ó‚Ó„Ó ˚Ì͇ éÄé “ÅÂÎÓÛÒÒ͇fl ‚‡Î˛ÚÌÓ-ÙÓ̉ӂ‡fl ·Ëʇ” Б иржевой рынок ценных бумаг существует в Республике Беларусь уже более 15 лет. За прошедшие годы проделана масштабная работа по формированию нормативной и технологической инфраструктуры биржевых операций с ценными бумагами. Регулярно функционирующий последние 12 лет на Белорусской валютно-фондовой бирже (БВФБ) сегмент государственных ценных бумаг позволил на практике отработать и поддерживать в актуальном состоя- нии многие аспекты организации биржевой деятельности: работу с биржевым товаром, формирование системы биржевых посредников, методы организации торговли и регламент, механизмы обеспечения транспарентности на рынке ценных бумаг, надежность клиринговых и расчетных процедур. В 2007 г. на государственном уровне были приняты решения по развитию рынка облигаций банков с кредитным покрытием — ипотечных облигаций. Указанные решения сопровождались существенными льготами по налогообложению и условием вторичного обращения ипотечных облигаций только на биржевом рынке. Это не замедлило сказаться на характеристиках биржевого фондового рынка. По итогам 2007 г. объем биржевых вторичных торгов облигациями банков вырос по сравнению с 2006 г. с 3,2 до 253,8 млрд. руб., то есть почти в 80 раз. Корпоративный сектор в структуре биржевого фондового оборота впервые достиг заметной доли — около 2,7% от общей суммы торгов всеми видами ценных бумаг (рисунок 1а). Но действительно революционным для белорусского фондового рынка стал 2008 г., когда многие препятствия по развитию рынка ценных бумаг были сняты: все виды облигаций были фактически приравнены по условиям налогообложения к сектору государственных ценных бумаг, упрощена в организационном и финансовом плане процедура эмиссии облигаций, введено понятие нового вида облигаций — биржевые облигации, начата поэтапная отмена моратория на вторичное обращение акций, рынок акций был перемещен на биржу. Структура рынка при этом стала выглядеть более диверсифицированной. Корпоративный сектор (акции и облигации) превысил 6% от общего объема торгов всеми видами ценных бумаг (рисунок 1б). В 2009 г. аналогичные решения были приняты в отношении облигаций, выпускаемых органами местной власти, что привело к возрождению данного сегмента рынка ценных бумаг. Во всей цепочке реформ основными доминантами стали налоговая либерализация и поэтапная отмена моратория на операции с акциями, полученными гражданами в результате чековой приватизации (таблица 1). Параллельно на рынке государственных ценных бумаг стали происходить процессы, которые постепенно привели к “сжатию” данного сегмента с точки зрения объемов эмиссии, номенклатуры видов облигаций, а также реальных биржевых операций. В количественном отношении вышеуказанные решения государства, а также факторы, повлиявшие на развитие рынка государственных ценных бумаг, стали сказываться на биржевом фондовом рынке, его структуре, номенклатуре инструментов уже во второй половине 2008 г., но по-настоящему мощный скачок оборотов в секторе корпоративных ценных бумаг мы наблюдаем последние год-полтора. В 2009 г. объем торгов акциями и облигациями приблизился к 9% от суммарного объема сделок со всеми видами ценных бумаг (рисунок 1в). По итогам 2010 г. доля негосударственных ценных бумаг на биржевом рынке впервые в истории достигла 28% от общего объема торгов, из которых около 1% пришлось на акции, остальные — на различные сегменты рынка негосударственных облигаций (рисунок 1г). При этом в функциональном отношении деятельность фондовой биржи на рынке ценных бумаг остается достаточно традиционной. БВФБ выполняет функции допуска ценных бумаг к размещению и обращению на бирже, работает над формированием инфраструктуры участников фондового 35 Банкаўскi веснiк, КРАСАВIК 2011 àíéÉà Структура биржевого рынка ценных бумаг в 2007—2010 гг. Объем торгов облигациями банков 2,53% Объем аукционов по облигациям банков 0,13% Объем торгов акциями 0,08% Объем аукционов МФ РБ 16,64% ‡) 2007 „. 80,62% é·˙ÂÏ ÚÓ„Ó‚ ÉñÅ/äé àÌÒÚÛÏÂÌÚ˚ ·ËÊÂ‚Ó„Ó ˚Ì͇ ˆÂÌÌ˚ı ·Ûχ„ Объем аукционов НБ РБ Объем аукционов МФ РБ Объем торгов акциями 1,04% Объем размещения облигаций юрлиц 0,43% Объем торгов облигациями юрлиц 5,63% 5,99% 5,0% Объем торгов КО НБ РБ 0,42% ·) 2008 „. 81,5% é·˙ÂÏ ÚÓ„Ó‚ ÉñÅ åî êÅ Объем размещения облигаций юрлиц 1,99% Объем аукционов НБ РБ 33,6% Объем торгов акциями 0,29% 6,53% Объем торгов ОМЗ 0,02% 57,5% Объем торгов акциями 1,14% Объем торгов ОМЗ Объем торгов КО НБ РБ 0,35% ‚) 2009 „. é·˙ÂÏ ÚÓ„Ó‚ ÉñÅ åî êÅ Объем торгов облигациями юрлиц Объем торгов облигациями Объем размещения облигаций юрлиц 4,97% 8,12% 13,77% 71,66% „) 2010 „. é·˙ÂÏ ÚÓ„Ó‚ ÉñÅ åî êÅ êËÒÛÌÓÍ 1 36 рынка, непосредственно организовывает и развивает торговый процесс по ценным бумагам. Кроме того, согласно своим лицензионным полномочиям биржа является клиринговой организацией на рынке ценных бумаг, а также имеет собственный депозитарий второго уровня. Реформы 2008 г. в сфере рынка ценных бумаг повлияли на количественные и качественные характеристики всех сторон деятельности БВФБ. Сложившаяся на сегодня номенклатура допущенных к торгам биржевых фондовых инструментов, безусловно, является результатом государственных реформ в сфере рынка ценных бумаг. Попрежнему наибольший оборот имеют государственные ценные бумаги. Обычно в этом секторе торгуется 45—50 выпусков облигаций. На такой уровень по количеству выпусков рынок ГДО вышел в начале 2010 г. Количество торгуемых выпусков ГДО по мере их погашения постепенно уменьшается, к концу 2010 г. оно снизилось до 43. Самый масштабный по количеству выпусков сегмент — акции открытых акционерных обществ. В соответствии с решением государства акции всех открытых акционерных обществ, действующих в Республике Беларусь, обращаются на биржевом рынке. Это около 2000 выпусков акций. По мере трансформации государственных предприятий в открытые акционерные общества данный показатель имеет тенденцию к росту. Далее рассмотрим ситуацию с облигациями банков, предприятий небанковского сектора, а также с облигациями местных займов (ОМЗ). Банки являются пионерами развития рынка облигаций. На начало 2011 г. к обращению на бирже были допущены облигации 18 банков (95 выпусков). Из них ипотечные облигации выпустили 3 банка, биржевые облигации — 4 банка (таблица 2). К обращению допущены также облигации 34 предприятий. Облигации местных займов являются самым массовым сегментом среди облигаций, допущенных к биржевому обращению (по количеству эмитентов — 52 ор- Банкаўскi веснiк, КРАСАВIК 2011 àíéÉà гана местной власти). Таким образом, если еще два года назад на биржевом рынке обращались в основном государственные ценные бумаги, то к концу 2010 г. — началу 2011 г. общее количество выпусков негосударственных облигаций вышло на уровень более 240 (более 100 эмитентов). На БВФБ была проведена большая работа по формированию абсолютно нового сегмента — рынка биржевых облигаций. Их особенность заключается в том, что государственная регистрация выпусков данных облигаций не проводится, полномочия по регистрации переданы бирже. Таким образом, вся цепочка эмиссии биржевых облигаций (регистрация выпуска, постановка на централизованный депозитарный учет, допуск к размещению и обращению, начало реальных операций) максимально упрощена по процедуре, минимизирована по издержкам и времени. Кроме того, эти облигации могут выпускаться без обеспечения. Особенность белорусского законодательства состоит в том, что биржевые облигации могут выпускаться и обращаться только через фондовую биржу. Допуск корпоративных ценных бумаг к обращению на бирже осуществляется через 4 основных уровня. Первые 3 — котировальный лист “А” 1-го уровня, котировальный лист “А” 2-го уровня и котировальный лист “Б” — подразумевают листинг, то есть формулировку определенных требований к эмитентам и контроль их выполнения. Самый простой уровень допуска — внесписочные ценные бумаги — является внелистинговым. Требования к эмитентам довольно стандартны: количество акционеров, срок деятельности предприятия, состояние баланса, соблюдение условий по раскрытию информации. Чем ниже уровень допуска, тем требования к эмитентам мягче. Это позволяет охватить биржевым рынком ценных бумаг широкий перечень фондовых инструментов. Важным преимуществом по выходу белорусских эмитентов со своими ценными бумагами на национальную фондовую биржу является отсутствие каких-либо платежей в процессе допуска. Если говорить об акциях, то собственно в котировальных листах биржи на- 퇷Îˈ‡ 1 Главные факторы влияния на динамику и структуру биржевого фондового рынка в 2008—2010 гг. Ääñàà Поэтапное снятие ограничений на отчуждение акций ОАО, созданных в процессе разгосударствления и приватизации (последний этап закончился 31.12.2010) Оптимизация административных и финансовых процедур при эмиссии и регистрации выпусков акций éÅãàÉÄñàà Освобождение от налогообложения доходов, полученных от операций с корпоративными облигациями, выпущенными до 01.01.2013 Возможность эмиссии облигаций на сумму в пределах 80% нормативного капитала (для банков) и на сумму свыше уставного фонда (для предприятий — акционерных обществ) Снижение до 12% ставки подоходного Расходы эмитентов по выплате налога в отношении доходов, процентов по выпущенным ими об получаемых физическими лицами лигациям относятся к прочим затрав виде дивидендов там по производству и реализации продукции, товаров (работ, услуг), учитываемым при налогообложении Снижение до 12% ставки налога на Внедрение нового вида облигаций — прибыль, получаемую юридическими биржевых облигаций лицами от реализации акций белорусских эмитентов, а также в виде дивидендов, выплачиваемых как резидентами, так и нерезидентами Концентрация оборота по акциям Сужение номенклатуры, количества ОАО на организованном (биржевом) и объема эмиссии государственных фондовом рынке ценных бумаг ходятся акции 70 открытых акционерных обществ, остальные — во внесписочном уровне допуска. Банки — эмитенты облигаций довольно сбалансированно распределяют свои ценные бумаги между высшим и низшим уровнями допуска, предприятия и органы местной власти предпочитают формальный допуск к обращению без прохождения процедуры листинга, то есть включают свои облигации в перечень внесписочных ценных бумаг (таблица 2). Подобное распределение ценных бумаг по уровням допуска, когда основная масса эмитентов предпочитает допуск к торгам без прохождения листинга, в целом соответствует практике зарубежных фондовых бирж, где листинг рассматривается как процедура допуска к обращению, сопровождающаяся определенными требованиями, и, следовательно, пройти данную процедуру могут не все. Общий объем эмиссии облигаций различных видов, обращающихся на БВФБ, на сегодня превышает 15 трлн. руб. Доля ГДО — 11,04%, доля облигаций банков — 52,2% и составляет более 7,8 трлн. руб. Объем эмиссии облигаций предприятий, допущенных к торгам, два года назад находился на нулевых отметках, год назад их доля в общей структуре эмиссии достигла 2%, сегодня — 4,3%, или более 640 млрд. руб. (рисунок 2). В абсолютном выражении цифры пока очень скромные, но динамика налицо. Если говорить о процентных ставках, под которые предприятия имеют возможность выпустить облигации, то, по данным биржевой статистики, их уровень в зависимости от срока обращения, целей, объема выпуска, других параметров находится в пределах ставки рефинансирования Национального банка Республики Беларусь — +5/-10%. 37 Банкаўскi веснiк, КРАСАВIК 2011 àíéÉà 퇷Îˈ‡ 2 Количество выпусков облигаций, допущенных к обращению на бирже, по состоянию на 03.01.2011 Банковские облигации 18 в том числе: инвестиционные облигации 17 ипотечные облигации 3 биржевые облигации 4 Облигации предприятий 34 в том числе: инвестиционные облигации 33 ипотечные облигации биржевые облигации 3 ОМЗ 49 в том числе: инвестиционные облигации 49 биржевые облигации ИТОГО 101 в том числе: инвестиционные облигации 99 ипотечные облигации 3 биржевые облигации 7 9 95 58 37 8 2 4 2 9 1 32 77 9 9 52 41 8 9 2 36 1 50 2 - 31 3 49 42 10 95 2 - 40 10 95 11 49 90 95 242 60 95 182 10 2 4 89 1 3 214 9 19 43 8 9 171 1 10 ÇÌÂÒÔËÒÓ˜Ì˚ ˆÂÌÌ˚ ·Ûχ„Ë äÓÚËÓ‚‡Î¸Ì˚È ÎËÒÚ “Ä” 1-„Ó ÛÓ‚Ìfl 9 ÑÓÔÛ˘ÂÌÓ Í Ó·‡˘ÂÌ˲ ̇ ·ËÊ ÇÌÂÒÔËÒÓ˜Ì˚ ˆÂÌÌ˚ ·Ûχ„Ë ÑÓÔÛ˘ÂÌÓ Í Ó·‡˘ÂÌ˲ ̇ ·ËÊ äËÚÂËÈ ÒÚÛÍÚÛËÓ‚‡ÌËfl äÓ΢ÂÒÚ‚Ó ‚˚ÔÛÒÍÓ‚ Ó·ÎË„‡ˆËÈ ‚ Ó·‡˘ÂÌËË, ¯ÚÛÍ äÓÚËÓ‚‡Î¸Ì˚È ÎËÒÚ “Ä” 1-„Ó ÛÓ‚Ìfl äÓ΢ÂÒÚ‚Ó ˝ÏËÚÂÌÚÓ‚ Структура объема эмиссии облигаций, допущенных к обращению на бирже Облигации предприятий 4,31% 52,17% é·ÎË„‡ˆËË ·‡ÌÍÓ‚ ÉñÅ 11,04% 32,48% éåá êËÒÛÌÓÍ 2 Торговля акциями и корпоративными облигациями в 2010 г. велась активно. Данные сегменты 38 продемонстрировали довольно высокие темпы прироста — на уровне нескольких десятков процен- тов. В этих условиях, на первоначальном этапе развития рынка корпоративных ценных бумаг, интересно и важно иметь представление, какие ценные бумаги (акции и облигации) оказались наиболее привлекательны с точки зрения оборота. Биржа составляет операционные рейтинги акций и облигаций по количеству и сумме сделок с ними. Рейтинги отражают процессы, происходящие на рынке ценных бумаг. Действительно, если посмотреть на рейтинг акций за 2010 г. (таблица 3), то в первую десятку эмитентов вошли в основном банки и предприятия розничной торговли. При этом, не считая ОАО “Пивзавод Оливария”, остальные предприятии вряд ли можно отнести к флагманам промышленности. Развитие рынка находится на первоначальном этапе, идут процессы перераспределения собственности на мелких и средних предприятиях, проводятся кампании по скупке акций у миноритариев, формируются группы средних и крупных собственников. Именно эти процессы отражают биржевые операционные рейтинги рынка акций. И наиболее заметны они сегодня в банковском бизнесе, ритейле, пищевой промышленности, транспортной и строительной отраслях. Облигации банков по объему эмиссии занимают 52% рынка. Они же, как видно из операционных рейтингов, являются и наиболее популярными с точки зрения объемов сделок (таблица 4). В рейтинге по объему сделок с облигациями за 2010 г. в первой десятке — лишь одно предприятие небанковского сектора. Объем эмиссии облигаций предприятий растет, но очень медленно. Соответственно, невелика их доля и в операционной структуре облигационного оборота. Банки доминируют на рынке облигаций как номинально, так и с операционной точки зрения. Средние и крупные предприятия реального сектора экономики по-прежнему с крайней осторожностью относятся к эмиссии собственных облигаций как к альтернативе другим формам заимствований. При этом они довольно активно используют облигации банков в качестве альтернативы различным формам временного размещения свободных денежных Банкаўскi веснiк, КРАСАВIК 2011 àíéÉà средств. Объяснение этого феномена требует дополнительного и тщательного анализа мотивов принятия решений на предприятиях реального сектора, в части управления финансами. 옇ÒÚÌËÍË ·ËÊÂ‚Ó„Ó ˚Ì͇ ˆÂÌÌ˚ı ·Ûχ„ Немаловажным аспектом для успешной эмиссии и обращения ценных бумаг на фондовой бирже является вопрос организации, количества и качества инвесторов и посредников, совершающих биржевые операции. Белорусская валютно-фондовая биржа проводит системную работу по организации инфраструктуры участников рынка. Взаимодействие биржи со своими членами организовано в форме секций. Только вступив, например, в Секцию фондового рынка, можно получить допуск к торгам ценными бумагами. Главная особенность белорусского законодательства состоит в том, что статус члена фондовой биржи и право участия в торгах может получить только лицензированный финансовый посредник (профучастник рынка ценных бумаг), являющийся к тому же акционером самой биржи. Все иные категории инвесторов (предприятия, физические лица, страховые организации, нерезиденты) участвуют в торгах ценными бумагами в качестве клиентов членов биржи и подлежат регистрации в базах данных БВФБ. На сегодня в состав биржевой Секции фондового рынка входит 65 профучастников, 27 из которых — белорусские банки, 38 — небанковские профучастники рынка ценных бумаг. Инвестиционная база биржевых брокеров постоянно расширяется. В качестве клиентов брокеров на бирже зарегистрировано более 20 000 субъектов, около 18 000 из которых являются физическими лицами. За последние два года в условиях бурного развития рынка ценных бумаг инфраструктура биржевых посредников расширялась темпами в среднем 10—15% в год. Очевидно, что полная отмена моратория на операции с акциями с 1 января 2011 г. еще больше повысит востребованность брокерских услуг на рынке ценных бумаг для широких слоев населения. 퇷Îˈ‡ 3 Лидеры среди эмитентов акций биржевого вторичного рынка акций (за 2010 г.) ç‡ËÏÂÌÓ‚‡ÌË ˝ÏËÚÂÌÚ‡ ОАО “БПС-Банк” ОАО “Могилевская СПМК № 109” ОАО “Пивзавод Оливария” ОАО “Автотаксосервис”, г. Минск ОАО “Белинвестбанк” ОАО “Старобинское предприятие рабочего снабжения” ОАО “АТЭП-5” ОАО Бе”лсчеттехника” ОАО “Универмаг Октябрьский” ОАО “Березовский мотороремонтный завод” êÂÈÚËÌ„ ÔÓ ÍÓ΢ÂÒÚ‚Û Ò‰ÂÎÓÍ 1 2 3 4 5 6 7 8 9 ç‡ËÏÂÌÓ‚‡ÌË ˝ÏËÚÂÌÚ‡ êÂÈÚËÌ„ ÔÓ ÒÛÏÏ ҉ÂÎÓÍ ОАО “Пивзавод Оливария” ОАО “БНБ-Банк” 1 2 ОАО “БПС-Банк” ОАО “Франсабанк” 3 4 ОАО “Продовольственный сервис” ОАО “Универсам “Северный” ОАО “ПродСервис” ОАО “Торговый Центр Уручье” ОАО “Брестский завод бытовой химии” ОАО “Славнефть-Агро” 5 6 7 8 9 10 10 퇷Îˈ‡ 4 Лидеры среди эмитентов облигаций биржевого вторичного рынка облигаций (кроме ОМЗ) (за 2010 г.) ç‡ËÏÂÌÓ‚‡ÌË ˝ÏËÚÂÌÚ‡ ОАО “АСБ Беларусбанк” ОАО “Белгазпромбанк” ОАО “Технобанк” ЗАО “Роял-Траст” ООО “МПК Спектр Ин Сервис” ОАО “Белорусский Индустриальный Банк” ЗАО “Кредэксбанк” ООО “АльфаАгро” ЧУП “АСБ Лизинг“ ОАО “Белинвестбанк” êÂÈÚËÌ„ ÔÓ ÍÓ΢ÂÒÚ‚Û Ò‰ÂÎÓÍ 1 2 3 4 ç‡ËÏÂÌÓ‚‡ÌË ˝ÏËÚÂÌÚ‡ ОАО “АСБ Беларусбанк” ОАО “Белгазпромбанк” ОАО “Белинвестбанк” “Приорбанк” ОАО ОАО “Технобанк” êÂÈÚËÌ„ ÔÓ ÒÛÏÏ ҉ÂÎÓÍ 1 2 3 4 5 5 6 7 8 9 10 Главная проблема состоит не в количестве членов фондовой биржи, а в формировании существенных региональных дисбалансов ОАО “Белорусский Индустриальный Банк” ЗАО “Альфа-Банк” ОАО “Паритетбанк” ЧУП “АСБ Лизинг“ ЗАО “Кредэксбанк” 6 7 8 9 10 при наращивании количества профучастников (рисунок 3). Из указанных 65 членов биржевой Секции фондового рынка 53 находятся 39 Банкаўскi веснiк, КРАСАВIК 2011 àíéÉà 퇷Îˈ‡ 5 Лидеры вторичного рынка ГЦБ в 2010 г. ç‡ËÏÂÌÓ‚‡ÌË ۘ‡ÒÚÌË͇ êÂÈÚËÌ„ ÔÓ ÍÓ΢ÂÒÚ‚Û Ò‰ÂÎÓÍ ç‡ËÏÂÌÓ‚‡ÌË ۘ‡ÒÚÌË͇ êÂÈÚËÌ„ ÔÓ ÒÛÏÏ ҉ÂÎÓÍ ОАО “Банк Москва — Минск” ЗАО “МТБанк” ОАО “БПС-Банк” ОАО “АСБ Беларусбанк” ОАО “Белагропромбанк” ОАО “Белинвестбанк” “Приорбанк” ОАО ОАО “Белгазпромбанк” ЗАО “АКБ “БЕЛРОСБАНК” ОАО “Белвнешэкономбанк” 1 2 3 4 5 6 7 8 9 10 ОАО “АСБ Беларусбанк” ОАО “Банк Москва — Минск” ОАО “Белагропромбанк” ЗАО “МТБанк” ОАО “БПС-Банк” ЗАО “АКБ “БЕЛРОСБАНК” ОАО “Белвнешэкономбанк” ОАО “Белинвестбанк” ЗАО Банк ВТБ (Беларусь) ОАО “Белгазпромбанк” 1 2 3 4 5 6 7 8 9 10 в Минске, 4 — в Бресте, 5 — в Гомеле и по одному — в остальных областных центрах. Кто возьмет на себя работу в регионах по обслуживанию интересов граждан на рынке ценных бумаг после истечения моратория на куплю-продажу акций? Очевидно, что при подобной региональной структуре профессиональных финансовых посредников основное операционное бремя ляжет на филиалы и отделения нескольких крупнейших белорусских банков. И к подобного рода работе персонал банков на местах должен готовиться уже сегодня. Анализ уровня операционной активности различных категорий участников биржевого рынка ценных бумаг на разных его сегментах показывает, что абсолютное доминирование банков в фондовых операциях, которые еще два года назад не оспаривались, сегодня не так однозначно. Например, на биржевом рынке акций в рейтинге участников по оборотам из первых 10 позиций банки занимают 4, остальные места распределены между небанковскими профучастниками рынка ценных бумаг. В рейтинге вторичного рынка акций за Региональная структура профучастников биржевого рынка ценных бумаг Гродно и область 1,54% Гомель и область Могилев и область 1,54% Витебск и область 1,54% 7,69% Брест и область 6,15% 81,54% åËÌÒÍ êËÒÛÌÓÍ 3 40 2010 г. по количеству сделок в первой десятке присутствуют 2 банка (таблица 6). В остальных сегментах рынка ценных бумаг ситуация обратная. В секторе государственных ценных бумаг банки всегда были и остаются сегодня главными операторами рынка (таблица 5). В секторе негосударственных облигаций доминирование банков как по объему, так и по количеству сделок с облигациями обусловливается более быстрыми темпами развития рынка банковских облигаций по сравнению с облигациями предприятий, более высокой мобильностью банков к инновациям на финансовом рынке (таблица 7). íÓ„Ó‚Îfl ˆÂÌÌ˚ÏË ·Ûχ„‡ÏË Краеугольный камень, определяющий привлекательность биржевого рынка ценных бумаг, — это операционные возможности: какие существуют виды сделок, режимы торгов, регламент, насколько они удобны для инвесторов и посредников. Рынок ценных бумаг на БВФБ функционирует на базе электронной торговой системы. Системой поддерживаются все основные режимы электронной торговли и виды сделок по ценным бумагам, которые выработала мировая практика развития биржевого дела: непрерывный двойной аукцион, дискретный аукцион, простой аукцион, режим “форвардных сделок” — режим торгов на основе адресных заявок, режим торгов на условиях РЕПО с различными модификациями. Каждый из режимов дает возможность настройки характеристик обращения ценных бумаг, среди которых имеются допустимые коды расчетов по сделкам (T+0, T+N, REPO), определяющие виды сделок. В процессе торгов ценными бумагами осуществляется электронный мониторинг текущих и плановых позиций членов биржи по денежным средствам и ценным бумагам, контролируется достаточность обеспечения для клиринга и расчетов по сделкам. Подобного рода механизмы, будучи интегрированными в электронный торговый процесс, позволяют существенно минимизировать риски неисполнения сделок, повысить гарантии и операционную надежность биржевого фон- Банкаўскi веснiк, КРАСАВIК 2011 àíéÉà дового рынка. Краткая характеристика функциональных возможностей биржевой электронной торговой системы по ценным бумагам представлена на рисунке 4. Биржевая торговая система, являясь электронной, обеспечивает членам биржи и иным инвесторам возможность участия в торгах с использованием удаленных торговых или клиентских компьютеров, позволяет проводить торги в течение большей части рабочего дня. Практика инсталляции удаленных торговых терминалов для членов Секции фондового рынка была отработана и применяется уже давно, 2010 г. привнес сюда новые веяния, связанные с ростом вовлеченности конечных инвесторов в биржевые операции. На биржевом рынке ценных бумаг был установлен и активно используется первый удаленный клиентский терминал, позволяющий одному из клиентов одного из биржевых брокеров осуществлять мониторинг фондового рынка и действий брокера в режиме реального времени по месту своего фактического расположения. Торговый день на БВФБ начинается в 9.00 и заканчивается в 16.50. Практически все участники рынка торгуют на бирже, не выходя из своего офиса. Торги всеми видами ценных бумаг, во всех режимах торговли и по всем видам сделок ведутся параллельно. Более того, посттрейдинговые процедуры, связанные с оформлением и исполнением заключенных в течение торгового дня сделок, сегодня также полностью автоматизированы. Благодаря технологиям электронного документооборота и цифровой подписи в 2010 г. из биржевой практики практически полностью исключен документооборот на бумажных носителях. При этом издержки участников биржевого рынка ценных бумаг остаются сравнительно небольшими. Основной платеж, взимаемый фондовой биржей, — биржевой сбор — подлежит уплате только после заключения сделки. Его величина — процент от суммы заключенной сделки — по большинству сделок с акциями и облигациями находится в диапазоне 0,0075—0,01%. При первичном размещении облигаций через БВФБ биржевой сбор составляет 0,001% от суммы сделки. 퇷Îˈ‡ 6 Лидеры вторичного рынка акций в 2010 г. ç‡ËÏÂÌÓ‚‡ÌË ۘ‡ÒÚÌË͇ êÂÈÚËÌ„ ÔÓ ÍÓ΢ÂÒÚ‚Û Ò‰ÂÎÓÍ ОАО “Белвнешэкономбанк” ООО “Акция” ООО “ЛИДЕРИНВЕСТ” ЗАО “Бросток” ООО “Брокерская компания “Аналитик” ООО “Леовест” 1 2 3 4 5 6 ЗАО “Западное фондовое бюро” ООО “Фондэксперт” УП “Совмедиа” 7 8 9 ЗАО Банк ВТБ (Беларусь) 10 ç‡ËÏÂÌÓ‚‡ÌË ۘ‡ÒÚÌË͇ êÂÈÚËÌ„ ÔÓ ÒÛÏÏ ҉ÂÎÓÍ ЗАО Банк ВТБ (Беларусь) ОАО “Белвнешэкономбанк” ОАО “Франсабанк” ЧП “Даймондинвест” ООО “БММ-Траст” 1 2 3 4 5 ООО “Брокерская компания “Аналитик” ООО “Акция” 6 7 ИООО “БГ Капитал” ЗАО “Западное фондовое бюро” “Приорбанк” ОАО 8 9 10 퇷Îˈ‡ 7 Лидеры вторичного рынка облигаций юридических лиц в 2010 г. ç‡ËÏÂÌÓ‚‡ÌË ۘ‡ÒÚÌË͇ ЗАО “МТБанк” ОАО “Белинвестбанк” ОАО “Державаинвест” ОАО “Паритетбанк” ОАО “АСБ Беларусбанк” ОАО “Технобанк” ОАО “Белгазпромбанк” ЗАО Банк ВТБ (Беларусь) ЗАО “РРБ-Банк” ЗАО “БелСвиссБанк” êÂÈÚËÌ„ ÔÓ ÍÓ΢ÂÒÚ‚Û Ò‰ÂÎÓÍ ç‡ËÏÂÌÓ‚‡ÌË ۘ‡ÒÚÌË͇ êÂÈÚËÌ„ ÔÓ ÒÛÏÏ ҉ÂÎÓÍ 1 2 3 4 5 6 7 8 9 10 ОАО “Белгазпромбанк” ОАО “АСБ Беларусбанк” ЗАО “МТБанк” ОАО “Белинвестбанк” ЗАО Банк ВТБ (Беларусь) ОАО “Паритетбанк” “Приорбанк” ОАО ОАО “Белвнешэкономбанк” ОАО “БПС-Банк” ОАО “Белагропромбанк” 1 2 3 4 5 6 7 8 9 10 Принятые государством в 2008 г. решения по развитию всех сегментов рынка ценных бумаг, масштабные технологические и организационные проекты, реализованные БВФБ по совершенствованию биржевых операций на фондовом рынке, напрямую отразились на объемах торгов и количестве сделок. Суммарный объем биржевых торгов и аукционов всеми видами ценных бумаг вырос в 2008 г. по сравнению с 2007 г. на 94,3% — до 19,5 трлн. руб. Количество сделок изменилось практически в 2 раза (почти до 16 000). По темпам роста в процентном выражении лидерами в 2008 г. стали вторичный рынок акций (рост более чем на 2000%), первичный рынок корпоративных облигаций (рост на 534%), вторичный рынок корпоративных облигаций (объем торгов 41 Банкаўскi веснiк, КРАСАВIК 2011 àíéÉà ■ Все виды ценных бумаг, режимы торгов, виды сделок, БИРЖЕВОЙ РЫНОК ЦЕННЫХ бумаг ежедневно работает в ЭЛЕКТРОННОЙ ТОРГОВОЙ СИСТЕМЕ ДИВЕРСИФИКАЦИЯ торговых режимов, сделок и ценных бумаг: simple auction call auction order driven service quote driven service repo service government bonds municipal bonds corporative bonds bonds of National bank stocks T+0 T+n Repo Ns ■ ежедневные торги в режиме РЕАЛЬНОГО ВРЕМЕНИ + УДАЛЕННЫЙ ДОСТУП. Начало торгов – 9.00, завершение – 16.50; ■ учет и УПРАВЛЕНИЕ АКТИВАМИ, контроль исполнения сделок; ■ ВЗАИМОДЕЙСТВИЕ с ВНЕШНИМИ системами расчетов; ■ ОФОРМЛЕНИЕ торговых ДОКУМЕНТОВ по технологии ЭДО/ЭЦП êËÒÛÌÓÍ 4 42 Динамика объема вторичных торгов облигациями (включая ОМЗ) 1,5 6 1,0 4 íÎÌ. Û·. íÎÌ. Û·. Динамика объема размещения корпоративных облигаций 0,5 0 2008 г. 2009 г. 2 0 2010 г. 2008 г. êËÒÛÌÓÍ 5 2009 г. 2010 г. êËÒÛÌÓÍ 7 Динамика изменения объема вторичных торгов ГЦБ/КО Динамика объема вторичных торгов акциями 40 300 åΉ. Û·. 30 íÎÌ. Û·. изменился на 283%). На рынке акций значительно увеличилось количество сделок в силу доминирования здесь мелкорозничных операций за счет физических лиц (почти 5000 сделок в 2008 г.). Тренды 2008 г. получили свое развитие в 2009 г. Суммарный объем сделок с ценными бумагами на бирже достиг 42,2 трлн. руб., объем сделок по эмиссии облигаций через биржу вырос на 906% и превысил 800 млрд. руб. (рисунок 5). В 2010 г. ряд факторов, о которых говорилось выше и которые получили развитие на рынке государственных ценных бумаг, привел к тому, что общая сумма биржевых сделок со всеми видами ценных бумаг составила 24,4 трлн. руб., уменьшившись по сравнению с 2009 г. на 42,1%. Однако данный тренд стал следствием исключительно событий на рынке ГДО и не затронул сегменты корпоративных ценных бумаг (рисунок 6). Устойчивый рост активности в 2010 г. продолжился. Так, первичный рынок корпоративных облигаций прибавил в 2010 г. 44,9%, составив 1,2 трлн. руб. (рисунок 5), вторичный рынок корпоративных облигаций (рисунок 7) прибавил 22,1% и составил 3,7 трлн. руб., не считая оборота по ОМЗ. Вторичный рынок акций подскочил на 125,6% по сравнению с 2009 г. и достиг 278,8 млрд. руб. (рисунок 8). Объем торгов ОМЗ вырос с 9,9 млрд. руб. в 2009 г. до 1,98 трлн. руб. в 2010 г. Сохранение данных тенденций в будущем вполне может привести к утрате рынком государственных ценных бумаг своих лидирующих позиций в структуре белорусского фондового рынка. Не менее интересной и важной для понимания особенностью белорусского фондового рынка является тенденция к сохранению и развитию на базе новых фондовых инструментов сегмента сделок РЕПО. В структуре фондового оборота любой биржи сегмент РЕПО с ценными бумагами всегда выделяется отдельной строкой, так как эти операции, по сути, составляют часть денежного рынка, где ценные бумаги служат обеспечением займа. На БВФБ рынок РЕПО всегда занимал существенное место, 20 200 100 10 0 0 2008 г. 2009 г. 2010 г. êËÒÛÌÓÍ 6 2008 г. 2009 г. 2010 г. êËÒÛÌÓÍ 8 Банкаўскi веснiк, КРАСАВIК 2011 àíéÉà но это были операции РЕПО с ГЦБ. Появление и развитие за последние три года облигаций банков, предприятий и органов местной власти привели к вовлечению данных ценных бумаг в орбиту рынка РЕПО. Динамика здесь очень заметна (таблица 8). В 2010 г. сегмент РЕПО поднялся практически с нулевых значений: по корпоративным облигациям — до 14,1% от общего объема торгов этими облигациями, по облигациям местных займов — до 18,8% от общего объема торгов. По ГЦБ доля сделок РЕПО достигла рекордных 78% от общего объема торгов РЕПО с ГЦБ, тогда как в предыдущие годы доля РЕПО с ГЦБ обычно находилась на уровне 50—60%. В целом сегмент РЕПО в 2010 г. составил 59,9% от общего объема сделок со всеми видами ценных бумаг. Более того, по данным биржевой статистики, в 2008 г. и 2009 г. имели место более-менее эпизодические попытки со стороны отдельных участников рынка освоить РЕПО с акциями. Однако пока данный сектор не получил сравнимого с рынком облигаций развития. èÓ·ÎÂÏ˚ Ë ÔÂÒÔÂÍÚË‚˚ ‡Á‚ËÚËfl ·ÂÎÓÛÒÒÍÓ„Ó ˚Ì͇ ˆÂÌÌ˚ı ·Ûχ„ Все имеющиеся проблемы характерны для первоначального этапа развития фондового рынка. Главная из них — это ликвидность. Динамика оборотов за последние два года впечатляет — десятки процентов прироста. Но сам по себе сегмент акций и корпоративных облигаций еще очень мал, регулярной ликвидности нет. Например, из более чем 2000 эмитентов акций рыночная цена по сделкам, совершаемым на бирже регулярно на ежедневной основе, может быть рассчитана не более чем по четырем-пяти десяткам открытых акционерных обществ. Рыночная цена — формальный показатель. Чтобы его определить, должно быть 10 сделок с акциями конкретного эмитента за определенный период. В целом в 2010 г. на биржевом рынке акций было заключено сделок с акциями 172 эмитентов. При этом факты расчета рыночной цены в течение года фиксировались по акциям 61 эмитента (таблица 9). Мировая практика свидетельствует, что для создания ликвидного рынка акций, на котором формируется рыночная стоимость и который помогает экономике канализацировать и трансформировать сбережения, необходимо, в частности, чтобы фри-флоат (freefloat — доля свободнообращающихся акций, акций, распределенных среди мелких и средних инвесторов) составлял не менее 20—25% от общего объема эмиссии акций, по которым требуется создать регулярный рынок. Например, в Китайской Народной Республике при трансформации государственного предприятия в акционерное общество 20% акций обязательно “распыляются” через биржевые аукционные механизмы среди розничных инвесторов. Российский биржевой рынок формировался как рынок нескольких крупных эмитентов — “голубых фишек” — прежде всего РАО “ЕЭС”, ОАО “Газпром”. На Варшавской фондовой бирже выход на биржевой рынок возможен, только если 25% акций компании принадлежат мелким акционерам, то есть каждый из которых владеет менее 5% акций. Создание через механизм фри-флоат множества независимых точек принятия решений относительно купли-продажи акций предприятия запускает рыночный механизм. Возника- 퇷Îˈ‡ 8 Итоги биржевого рынка ценных бумаг в 2008—2010 гг. (бел. руб.) ë„ÏÂÌÚ ·ËÊÂ‚Ó„Ó ˚Ì͇ Объем вторичных торгов ГЦБ/КО из них РЕПО Объем вторичных торгов корпоративными облигациями из них РЕПО Объем вторичных торгов ОМЗ из них РЕПО Объем вторичных торгов акциями из них РЕПО Объем первичного размещения ГЦБ Объем первичного размещения корпоративных облигаций ИТОГО из них РЕПО 2008 „. 2009 „. 2010 „. 17 102 903 864 292 9 540 722 822 474 38 479 163 563 651 28 242 539 825 061 17 599 048 727 242 13 784 037 931 676 973 110 143 540 17 469 276 715 0 0 201 805 832 496 569 992 188 1 094 501 698 630 2 755 781 994 628 17 199 585 367 9 950 000 000 9 950 000 000 123 570 429 599 2 108 132 910 0 3 364 380 614 888 473 793 422 469 1 984 037 823 512 372 018 531 278 278 827 233 647 0 0 83 320 189 466 19 455 641 728 424 9 558 762 091 377 837 938 447 173 42 206 404 435 050 28 271 797 543 338 1 213 846 580 668 24 440 140 979 957 14 629 849 885 423 43 Банкаўскi веснiк, КРАСАВIК 2011 àíéÉà 퇷Îˈ‡ 9 Эмитенты, по акциям которых в 2010 г. на бирже формировалась рыночная цена ‹ Ô/Ô 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 32 33 34 35 36 37 38 39 40 41 42 43 44 ç‡ËÏÂÌÓ‚‡ÌË ˝ÏËÚÂÌÚ‡ “Автобаза” ОАО “Автопарк № 4” ОАО “Автотаксосервис” ОАО (г. Минск) “Амкодор” ОАО “АТЭП-5” ОАО “Бакалея” ОАО (г. Могилев) “Белагропромбанк” ОАО (вып. № 34) “Белагропромбанк” ОАО (вып. № 35) “БЕЛЗАВОДСТРОЙ СМ” ОАО “Белинвестбанк” ОАО (вып. № 7) “Белинвестбанк” ОАО (вып. № 8) “Белорусские обои” ОАО “БПС-Банк” ОАО (вып. № 9) “БПС-Банк” ОАО (вып. № 10) “Белсчеттехника” ОАО “Белтрубопроводстрой” ОАО “Березовский мотороремонтный завод” ОАО “Борисовский авторемонтный завод” ОАО “Брест-Сервис” ОАО “Брестский центральный универмаг“ ОАО “БРМЗ” ОАО “Буг-Сервис” ОАО “Гранд Фэшен Хаус” ОАО “Гродноремстрой ПСФ” ОАО “Знамя индустриализации” ОАО “Компаньон” ОАО “Ленинское-2005” ОАО “Ляховичский молочный завод” СОАО Магазин “Журавинка” ОАО “МАПИД” ОАО “Меркурий и К” ОАО “Минскводстрой” ОАО “Минскжелезобетон” ОАО “Минскпромстрой” ОАО “Минскэнергострой” ОАО “Могилевская СПМК № 109” ОАО “Мозырьтехсервис” ОАО “Обувь” ОАО “Падзея” ОАО “Пивзавод Оливария” ОАО (вып. № 5) “Пивзавод Оливария” ОАО (вып. № 6) “Пинскрайагросервис” ОАО “Полесьестройпроект” ОАО “Полиграфкомбинат им. Я. Коласа” ОАО “Постторг“ ОАО “Приорбанк” ОАО “Продтовары” ОАО “Промтовары-Пинск” ОАО 44 çÓÏË̇θ̇fl ˆÂ̇, Û·. 2 500 16 477 3 948 40 000 39 040 1 300 2 000 2 000 10 000 185 185 18 000 465 465 2 000 30 000 33 000 550 600 150 64 121 714 13 110 5 000 9 000 1 000 4 200 7 310 4 200 1 200 8 855 352 000 23 000 12 000 47 290 150 500 2 000 156 000 376 590 376 590 25 590 1 000 3 300 15 000 3 350 3 500 3 360 ê˚ÌӘ̇fl ˆÂ̇ ê˚ÌӘ̇fl ˆÂ̇ (ÏËÌËχθ̇fl), Û·. (χÍÒËχθ̇fl), Û·. 2 500 12 000 3 000 40 000 14 611 1 367 1 605 1 605 2 320 111 111 142 011 831 949 16 770 30 501 33 724 10 000 4 000 7 863 64 40 000 12 740 10 015 40 000 32 000 12 037 25 000 5 000 5 400 2 250 352 000 40 000 2 550 48 000 2 100 300 22 000 100 000 524 747 652 955 28 870 1 000 5 212 17 000 3 619 25 000 6 000 2 972 12 000 3 000 40 000 15 206 4 400 2 000 2 000 5 263 270 244 156 600 955 987 27 245 34 400 33 724 10 000 4 000 8 000 100 40 000 12 740 10 015 40 000 32 865 18 962 25 000 5 000 5 602 2 257 352 000 40 000 2 622 48 000 2 500 300 22 026 100 175 796 413 796 413 40 000 1 000 5 863 18 144 6 481 25 157 6 000 Банкаўскi веснiк, КРАСАВIК 2011 àíéÉà 퇷Îˈ‡ 9 (ÓÍÓ̘‡ÌËÂ) ‹ Ô/Ô ç‡ËÏÂÌÓ‚‡ÌË ˝ÏËÚÂÌÚ‡ çÓÏË̇θ̇fl ˆÂ̇, Û·. 45 46 47 48 49 50 51 52 53 54 55 56 57 58 59 60 61 “Резинотехника” ОАО “Ресторан Арбат” ОАО “Родные истоки” ОАО “Сантехэлектромонтаж” ОАО “АСБ Беларусбанк” ОАО “Свiтанак” ОАО “Солигорскводстрой” ОАО “Союзпроммонтаж” ОАО “Старобинское предприятие рабочего снабжения” ОАО “Стройдетали” ОАО “Торговый центр Уручье” ОАО “Универмаг Октябрьский” ОАО “Универсам Северный” ОАО “Универсам Свислочь-94” ОАО “Универсам Центральный” ОАО “Фабрика индпошива и ремонта одежды” ОАО “Центроэнергомонтаж” ОАО 75 000 12 667 16 378 25 000 1 000 5 491 12 000 120 000 3 000 85 000 127 700 70 000 118 696 15 782 10 959 12 500 1 400 ют ликвидность, котировки, капитализация становится реальным понятием — формируется рынок акций данного предприятия. Для граждан и предприятий появляется альтернативный источник вложения свободных денежных средств. В Турецкой Республике вовлеченность граждан в операции на Стамбульской фондовой бирже, позволяющая говорить о высокой ликвидности, достигла миллионных отметок. На Варшавской фондовой бирже в 2009 г. число брокерских счетов, то есть счетов, используемых клиентами для фондовых операций, превысило 1 млн. Вовлеченность миноритариев в биржевые фондовые операции и формирует регулярный рынок. На этапе развития экономики, когда новые акционерные общества создаются в основном за счет трансформации государственных предприятий, подобный механизм создания регулярного и ликвидного рынка ценных бумаг является главным. Достижение фондовым рынком приемлемых для инвесторов уровней ликвидности обеспечивается также концентрацией оборотов во времени и по месту совершения сделок, созданием специальных инфраструктурных биржевых институтов по поддержанию ликвидности (институт маркет-мейкеров). По всем этим направлениям многое делается, но еще больше предстоит сделать. Развитие биржевых фондовых технологий, рост инвестиционной базы рынка за счет широких слоев мелких и средних инвесторов, ê˚ÌӘ̇fl ˆÂ̇ ê˚ÌӘ̇fl ˆÂ̇ (ÏËÌËχθ̇fl), Û·. (χÍÒËχθ̇fl), Û·. 43 368 14 792 31 422 25 750 1 000 5 500 55 625 200 000 20 016 30 000 9 268 517 153 645 634 953 8 000 9 872 9 877 25 902 52 513 19 725 31 422 26 000 1 917 5 500 57 589 250 000 20 016 30 000 9 268 517 429 337 636 601 8 000 9 872 12 248 26 113 привлечение внешних инвесторов, формирование инфраструктуры институциональных инвесторов, меры по дальнейшему организационному стимулированию рынка ценных бумаг сохранят и усилят достигнутую за последние 2 года динамику. Во второе десятилетие XXI в. белорусский фондовый рынок входит с новыми реалиями: монополия государственных ценных бумаг уходит в прошлое, рынок облигаций развивается гигантскими шагами, потенциал для развития рынка акций сформирован, востребован и готов реализоваться в обороты. 45