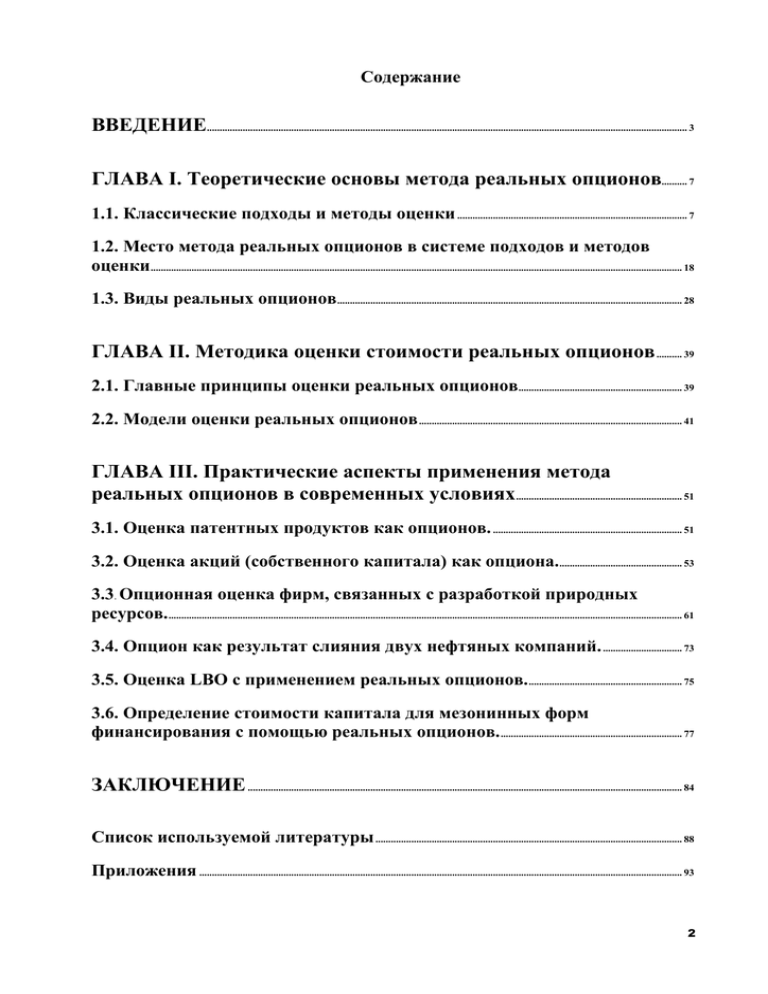

Теоретические основы метода реальных опционов

реклама