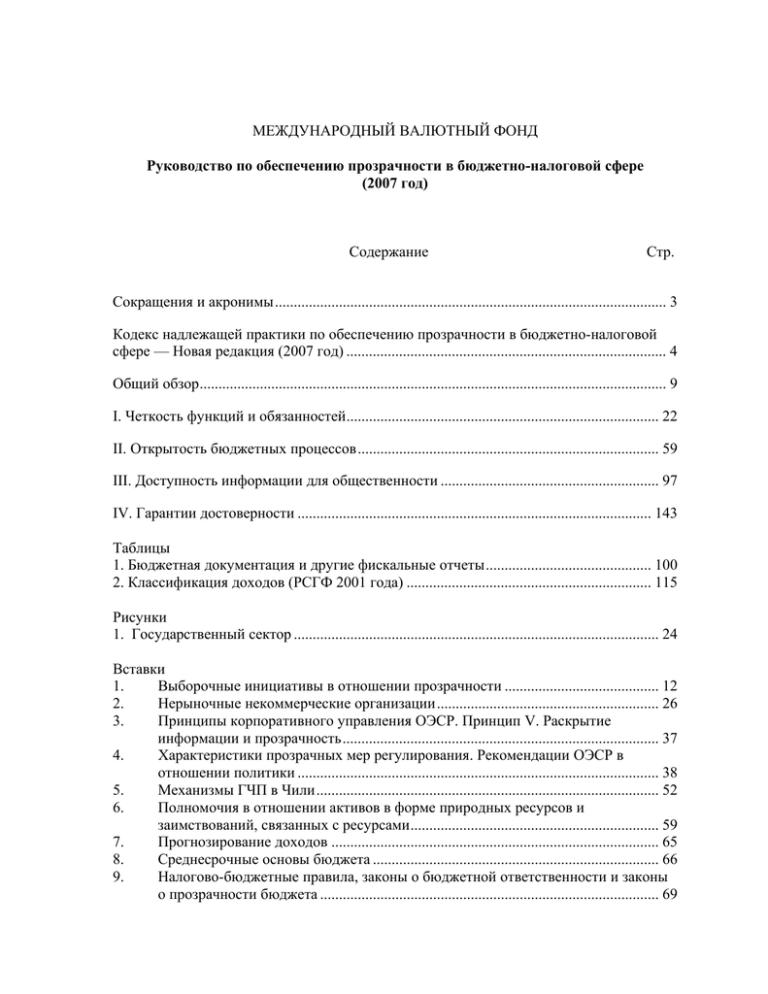

Руководство по обеспечению прозрачности в бюджетно

реклама