iii. экономические науки - Управление научных исследований

реклама

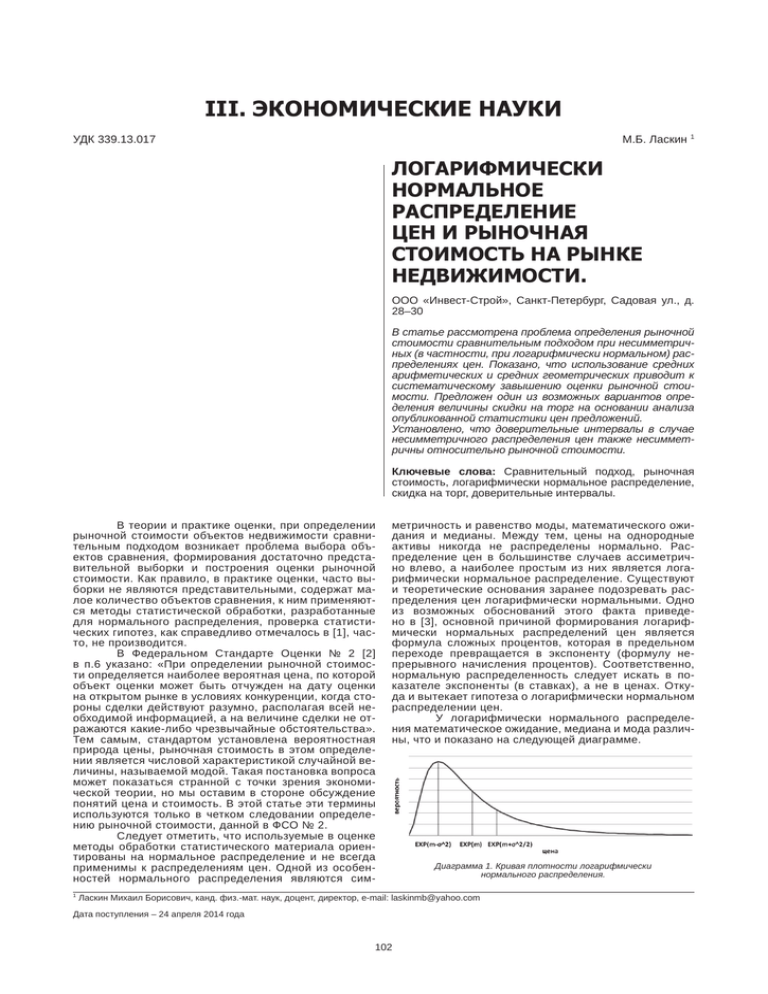

III. ЭКОНОМИЧЕСКИЕ НАУКИ М.Б. Ласкин 1 УДК 339.13.017 ЛОГАРИФМИЧЕСКИ НОРМАЛЬНОЕ РАСПРЕДЕЛЕНИЕ ЦЕН И РЫНОЧНАЯ СТОИМОСТЬ НА РЫНКЕ НЕДВИЖИМОСТИ. ООО «Инвест-Строй», Санкт-Петербург, Садовая ул., д. 28–30 В статье рассмотрена проблема определения рыночной стоимости сравнительным подходом при несимметричных (в частности, при логарифмически нормальном) распределениях цен. Показано, что использование средних арифметических и средних геометрических приводит к систематическому завышению оценки рыночной стоимости. Предложен один из возможных вариантов определения величины скидки на торг на основании анализа опубликованной статистики цен предложений. Установлено, что доверительные интервалы в случае несимметричного распределения цен также несимметричны относительно рыночной стоимости. Ключевые слова: Сравнительный подход, рыночная стоимость, логарифмически нормальное распределение, скидка на торг, доверительные интервалы. В теории и практике оценки, при определении рыночной стоимости объектов недвижимости сравнительным подходом возникает проблема выбора объектов сравнения, формирования достаточно представительной выборки и построения оценки рыночной стоимости. Как правило, в практике оценки, часто выборки не являются представительными, содержат малое количество объектов сравнения, к ним применяются методы статистической обработки, разработанные для нормального распределения, проверка статистических гипотез, как справедливо отмечалось в [1], часто, не производится. В Федеральном Стандарте Оценки № 2 [2] в п.6 указано: «При определении рыночной стоимости определяется наиболее вероятная цена, по которой объект оценки может быть отчужден на дату оценки на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине сделки не отражаются какие-либо чрезвычайные обстоятельства». Тем самым, стандартом установлена вероятностная природа цены, рыночная стоимость в этом определении является числовой характеристикой случайной величины, называемой модой. Такая постановка вопроса может показаться странной с точки зрения экономической теории, но мы оставим в стороне обсуждение понятий цена и стоимость. В этой статье эти термины используются только в четком следовании определению рыночной стоимости, данной в ФСО № 2. Следует отметить, что используемые в оценке методы обработки статистического материала ориентированы на нормальное распределение и не всегда применимы к распределениям цен. Одной из особенностей нормального распределения являются сим1 метричность и равенство моды, математического ожидания и медианы. Между тем, цены на однородные активы никогда не распределены нормально. Распределение цен в большинстве случаев ассиметрично влево, а наиболее простым из них является логарифмически нормальное распределение. Существуют и теоретические основания заранее подозревать распределения цен логарифмически нормальными. Одно из возможных обоснований этого факта приведено в [3], основной причиной формирования логарифмически нормальных распределений цен является формула сложных процентов, которая в предельном переходе превращается в экспоненту (формулу непрерывного начисления процентов). Соответственно, нормальную распределенность следует искать в показателе экспоненты (в ставках), а не в ценах. Откуда и вытекает гипотеза о логарифмически нормальном распределении цен. У логарифмически нормального распределения математическое ожидание, медиана и мода различны, что и показано на следующей диаграмме. Диаграмма 1. Кривая плотности логарифмически нормального распределения. Ласкин Михаил Борисович, канд. физ.-мат. наук, доцент, директор, e-mail: [email protected] Дата поступления – 24 апреля 2014 года 102 Известия СПбГТИ(ТУ) №25 2014 III. ЭКОНОМИЧЕСКИЕ НАУКИ Математическое ожидание логнормального распределения находится в точке , медиана логнормального распределения находится в точке , мода (наивероятное значение) логнормального распределения , где m и σ параметры нормальнаходится в точке ного закона распределения логарифмов случайной величины. В соответствии с определением, данным в ФСО № 2, рыночная стоимость находится в точке максимума плотности распределения. Для логарифмически нормального закона эта точка не совпадает ни с математическим ожиданием, ни со средним арифметическим, ни со средним геометрическим (медиана). Известно (неравенство Коши), что среднее геометрическое (здесь медиана) всегда меньше либо равно среднему арифметическому. Поэтому использование в практике оценки средних геометрических и средних арифметических в случае логарифмически нормального распределения ведет к ошибочным выводам и, как это видно из приведенной диаграммы, завышает рыночную стоимость. При этом среднее геометрическое (медиана) несколько ближе к рыночной стоимости, чем среднее арифметическое. В случае принятия гипотезы о логарифмически нормальном распределении, у рыночной стоимости появляется свойство, заслуживающего отдельного внимания оценочного сообщества, участников рынка, административных органов, так как это свойство заставляет по иному посмотреть на участившиеся в последнее время конфликты из-за расхождений между результатами оценки и ценой сделки. Заключается это свойство в следующем: уклонение цены реальной сделки от оценки рыночной стоимости не равновероятно. Вероятность уклонения в большую сторону всегда выше, чем в меньшую. Иными словами, сделки чаще совершаются выше рыночной стоимости. И это не является основанием считать, что оценка рыночной стоимости занижена. Это свойство рыночной стоимости при логарифмически нормальном распределении цен. Чем выше волатильность рынка, тем большее количество сделок совершается по цене выше оценки рыночной стоимости. Действительно, вероятность попадания цены V в равна интервал от 0 до вероятность попадания цены V в интервал от до +∞ равна ( < V < + ) = P(m- ( )+ ( )= + < ln(V) < + ) = ( ) Вероятность того, что цена сделки будет выше оценки рыночной стоимости в раз выше, чем вероятность того, что цена сделки будет ниже оценки рыночной стоимости, где Ф — функция Лапласа. Поэтому ничего удивительного в том, что сделки чаще совершаются выше оценки рыночной стоимости, нет. Это обусловлено асимметрией распределения цен и зависит только от σ (среднеквадратического отклонения распределения логарифмов цен, которое следует рассматривать как характеристику волатильности рынка в текущий момент времени). На диаграмме 2 приведен график зависимости величины C= от σ. Диаграмма 2. Зависимость величины С от волатильности рынка (среднеквадратического отклонения σ). Это означает, что при σ находящемся на уровне 0,2 три сделки из пяти совершаются по завышенной цене, при σ находящемся на уровне 0,4 две сделки из трех совершаются по завышенной цене, при σ находящемся на уровне 0,7 три сделки из четырех совершаются по завышенной цене и т. д. Все сказанное выше, в случае принятия гипотезы о логарифмически нормальном распределении, относится как к распределениям цен предложений, так и к распределениям цен реальных сделок. Отличие заключается в том, что по ценам предложений имеется обширный и доступный для исследования статистический материал, регулярно публикуемый в открытой печати. Достаточная для статистической обработки, информация по ценам реальных сделок в РФ остается закрытой и недоступной для исследования. Поэтому актуальной является задача оценки уровня цен реальных сделок, основанная на информации о намерениях, которую участники рынка размещают при публикации цен предложений. В этом случае, правда, мы вынуждены вместо статистической обработки перейти в область оценочных суждений, при некоторых заранее сделанных допущениях. Первое допущение: цены реальных сделок тоже распределены логарифмически нормально. Если к такому распределению приводит формула сложных процентов, то такое допущение выглядит достаточно приемлемым. Второе допущение: зависимость цен реальных сделок от цен предложений проявляется с течением времени, необходимым на экспозицию и оформление сделки. Будем считать распределение цен предложений и распределение цен реальных сделок в один и тот же момент времени статистически независимыми. Действительно, большинство участников рынка не имеют исчерпывающей статистической информации о цене сделок, завершаемых в момент подачи объявления, они основываются на своих представлениях, консультациях и экспертных мнениях о цене и не имеют возможностей для ценового сговора. Реальные сделки в момент подачи объявлений совершаются другими участниками рынка, с другими объектами сравнения. Третье допущение: большинство участников рынка реалисты и дают объявления по цене достаточно близкой к ценам реальных сделок, включая или не включая в цену предложения возможности для торга. Учитывая эти три допущения предположим, что цена реальной сделки — случайная величина, распределенная логарифмически нормально с теми же параметрами, что и цена предложения . Тогда в качестве оценки рыночной стоимости объекта может быть принята мода логарифмически нормального закона распределения цены предложения. Дополнительно можно оценить скидку на торг. При принятых допущениях, величина распределена логарифмически нормально с параметрами 0 и 2 , ее наивероятное значение (мода) равно , а величина 1 – является наивероятным значением случайной величины «скидка на торг». (В случае линейной зависимости случайных величин и из-за равенства коэффициента корреляции 103 Известия СПбГТИ(ТУ) №25 2014 III. ЭКОНОМИЧЕСКИЕ НАУКИ единице, скидка на торг, естественно, будет равна нулю. и Тогда, допущение о статистической независимости дает оценку, в каком то смысле, максимально достижимой скидки на торг). Вероятность того, что цена реальной сделки окажется ниже, чем оценка рыночной стоимости минус наивероятная скидка на торг, может быть оценена величиной P(0 < V < ( ) = P(- < ln(V) < m)– (- ) = ( )- (3 ) = - )= Поэтому для проверки гипотезы о нормальности закона распределения логарифма цены был выбран критерий Шапиро-Франчиа (обзор критериев нормальности дан, например, в [5]), как критерий, не требующий группировки данных. Его значение оказалось равным W1 = 13,65 (гипотеза о нормальности отвергается при W1 < 1). Принята гипотеза о нормальности закона распределения логарифма цены предложения. Это означает принятие гипотезы о логарифмической нормальности закона распределения цены предложения. (3 ) При σ = 0,23 (примерный уровень текущего состояния рынка вторичной жилой недвижимости в СанктПетербурге) величина – (3 ) равна примерно 24,5 %. В качестве иллюстрации приведем конкретный пример. Изучалась случайная величина «цена 1 кв.м. вторичной жилой недвижимости в Санкт-Петербурге». Дата — 24.03.2014 г. Статистический материал — цены предложений из № 13/1605 Бюллетеня Недвижимости Санкт-Петербурга [4]. Из опубликованных объявлений были удалены некорректные (нет цены или площади). Общий объем полученной выборки 13562. На приведенной ниже диаграмме отражены: — эмпирические частоты цен 1 м2 недвижимости по указанной выборке, — кривая плотности нормального распределения с выборочным средним и выборочной дисперсией, — кривая плотности логарифмически нормального распределения с выборочным средним логарифмов цен и выборочной дисперсией логарифмов цен. Диаграмма 4. Распределение логарифма цены предложения 1 кв.м. вторичной жилой недвижимости г.Санкт-Петербурга по состоянию на 24.03.2014 г. Предпочтительность модели логарифмически нормального распределения по сравнению с нормальным очевидна. Таким образом, рыночная стоимость 1 кв.м. вторичной жилой недвижимости в Санкт-Петербурге по состоянию на 23.03.2014 года, полученная сравнительным подходом, без учета скидки на торг составляет = 89213 руб., (применение в качестве V= оценки среднего арифметического дает 98740 руб, среднего геометрического 93078 руб.). Вероятность отклонения – + ( )= ( )= – (0,2059)= 42 %, + (0,2059) = 58 %, т. е. завышение вероятнее в 1,4 раза, чем занижение. Оценка максимально достижимой скидки на торг: 1– Диаграмма 3. Распределение цены предложения 1 кв.м. вторичной жилой недвижимости г.Санкт-Петербурга по состоянию на 24.03.2014 г. 4,5334 =1– = 8,13 %. Тогда оценка рыночной стоимости 1 м2 с учетом скидки на торг находится на уровне 81956 руб. за 1 м2. Можно ожидать, что на таком уровне совершались реальные сделки на соответствующую дату. Вероятность того, что сделка совершалась ниже этого уровня, оценивается величиной Получены следующие результаты: математическое ожидание логарифмов цен m = среднеквадратическое отклонение логарифмов цен σ = 0,2059 Для распределения логарифмов цен (показано на диаграмме 4) получены: — отношение стандартного отклонения к модулю отклонений 1,28 (для нормального распределения ~ 1,2), — коэффициент вариации 0,0454 (для нормального распределения < 0,33). Особенностью распределений цен предложений являются значительные «выбросы» частот в районе круглых цен (в рублях или в валюте по курсу). Как видно из диаграммы 3, это не меняет общего характера плотности распределения, но делает невозможным применение критериев нормальности (для распределения логарифма цены, диаграмма 4), основанными на измерении расстояний между эмпирическими и теоретическими частотами (такими как критерий Пирсона или Колмогорова). – (3 ) = – (3 0,2059) = 26,84 %. Ниже приведены результаты для случайных величин (статистический материал получен путем обработки соответствующих разделов из того же номера 13/1605 БН от 24 марта 2014 г.): — рыночная стоимость 1 м2 вторичной жилой недвижимости в Центральном районе (старая застройка, исторический центр — как следствие высокие цены, и высокая волатильность в секторе) — рыночная стоимость 1 м2 вторичной жилой недвижимости в Приморском районе (новая застройка, «спальный» район — как следствие, низкая волатильность в секторе) — рыночная стоимость 1 м2 коммерческой недвижимости в Санкт-Петербурге 104 Известия СПбГТИ(ТУ) №25 2014 III. ЭКОНОМИЧЕСКИЕ НАУКИ распределения < 0,33). Значение критерия ШапироФранчиа W1 = 1,6854 (гипотеза о нормальности отвергается при W1 < 1). Принята гипотеза о нормальности закона распределения логарифма цены предложения. Рыночная стоимость 1 м2 вторичной жилой недвижимости в Центральном районе Санкт-Петербурга по состоянию на 23.03.2014 года, полученная сравнительным подходом, без учета скидки на торг составляет V= = = 93799 ., (среднее арифметическое 97797 руб, среднее геометрическое 96371 руб.) Вероятность сделки по заниженной цене Диаграмма 5. Распределение цены 1 кв.м. вторичной жилой недвижимости в Центральном районе г.Санкт-Петербурга по состоянию на 24.03.2014 г. Получены следующие результаты: математическое ожидание логарифмов цен m = 4,7117 среднеквадратическое отклонение логарифмов цен σ = 0,2849 отношение стандартного отклонения к модулю отклонений 1,25 (для нормального распределения ~ 1,2), коэффициент вариации 0,0605 (для нормального распределения < 0,33).Значение критерия ШапироФранчиа W1 = 1,6855 (гипотеза о нормальности отвергается при W1 < 1).Принята гипотеза о нормальности закона распределения логарифма цены предложения. Рыночная стоимость 1 м2 вторичной жилой недвижимости в Центральном районе Санкт-Петербург по состоянию на 23.03.2014 года, полученная сравнительным подходом, без учета скидки на торг составляет = = 102574 руб., V= (среднее арифметическое дает 119890 руб, среднее геометрическое 111 246 руб.) Вероятность сделки по заниженной цене – ( )= – – ( )= – (0,1645) = 43,5 % вероятность сделки по завышенной цене + ( )= + (0,1645) = 56,5 %, т. е. завышение вероятнее в 1,3 раза, чем занижение. Оценка максимально достижимой скидки на торг 1– =1 – = = 5,27 %. Оценка рыночной стоимости 1 м2 с учетом скидки на торг находится на уровне 88858 руб. за 1 м2. Следует обратить внимание на то, что сравнение модальных и средних цен указывает на систематическое завышение оценок рыночной стоимости при использовании средних. Отдельного замечания требует построение доверительных интервалов. При несимметричных распределениях доверительные интервалы несимметричны, а у симметричных правый и левый интервал не равновероятны. Рассмотрим, например, уклонение от рыночной на 10 %. Вероятность уклонения вниз стоимости равна: (0,2849) = 38,8 %, вероятность сделки по завышенной цене + ( )= + (0,2849) = 61,2 %, Вероятность уклонения вверх равна т. е. завышение вероятнее в 1,58 раза, чем занижение. Оценка максимально достижимой скидки на торг 1- = 1- = 14,98 %. Оценка рыночной стоимости 1 м2 с учетом скидки на торг находится на уровне 87205 руб. за 1 м2. Для цены предложения 1 м2 в Санкт-Петербурге, из всех возможных значений, попадающих в 10 % доверительный интервал, 41 % приходится на левый интервал и 59 % на правый. Такая разница полностью определяется величиной σ. В приведенном ниже примере, из-за более высокого значения σ, 28 % приходится на левый полуинтервал и 72 % на правый. Напротив, если строить доверительные интервалы из принципа равновероятности левого и правого полуинтервалов, то, очевидно, что они будут иметь разную длину. Диаграмма 6. Распределение цены 1 кв.м. вторичной жилой недвижимости в Приморском районе Санкт-Петербурга по состоянию на 24.03.2014 г. Получены следующие результаты: математическое ожидание логарифмов цен m = 4,5682 среднеквадратическое отклонение логарифмов цен σ = 0,1645 отношение стандартного отклонения к модулю отклонений 1,2698 (для нормального распределения ~ 1,2), коэффициент вариации 0,036 (для нормального 105 Диаграмма 7. Распределение цены 1 кв.м. коммерческой недвижимости в г.Санкт-Петербурге по состоянию на 24.03.2014 г. Известия СПбГТИ(ТУ) №25 2014 III. ЭКОНОМИЧЕСКИЕ НАУКИ Получены следующие результаты: математическое ожидание логарифмов цен m = 4,7669 среднеквадратическое отклонение логарифмов цен σ = 0,5304 отношение стандартного отклонения к модулю отклонений 1,2921 (для нормального распределения ~ 1,2), коэффициент вариации 0,111 (для нормального распределения < 0,33). Значение критерия ШапироФранчиа W1 = 1,3619 (гипотеза о нормальности отвергается при W1 < 1). Принята гипотеза о нормальности закона распределения логарифма цены предложения. Рыночная стоимость 1 м2 коммерческой недвижимости в СанктПетербурге по состоянию на 23.03.2014 года, полученная сравнительным подходом, без учета скидки на торг составляет V= = = 88731 ., (среднее арифметическое дает 141231 руб, среднее геометрическое 117556 руб.). Вероятность отклонения цены сделки вниз – ( ) = – (0,5304) = 29,8 % вероятность отклонения цены сделки вверх + ( )= + (0,5304) = 70,2 %, т. е. завышение вероятнее в 2,25 раза, чем занижение. Оценка максимально достижимой скидки на торг = 1– = 43,03 %. 1– Оценка рыночной стоимости 1 м2 с учетом скидки на торг находится на уровне 50533 руб. за 1 м2. Вероятность отклонения цены сделки ниже этого уровня, оценивается величиной – (3 ) = – (3 0,5304) = 5,6 %. Практикующие риэлторы и специалисты по оценке недвижимости, могут сравнить полученные результаты с данными из личного опыта. Из приведенных примеров видно, что при изучении случайной величины следует учитывать специфические особенности изучаемого сектора рынка. Например, стоимость 1 м2 вторичной жилой недвижимости в Приморском районе имеет меньшую волатильность, чем в Центральном районе, что отражается на результатах оценки. При этом сохраняется характерная особенность распределений цен для вторичной жилой недвижимости — «выбросы» частот при «круглых» ценах. Для коммерческой недвижимости это не так характерно. Выборки по коммерческой недвижимости не так объемны, и поэтому, в приведенном примере хорошо видно (в виде пиков и намеков на многовершинность справа и слева), что выборка является смесью распределений разных случайных величин (которые могут быть разделены с помощью таких факторов как район, место, этаж и т. п.). В данном случае, можно исключить из выборки объекты, расположенные в подвалах (цоколях) и в наиболее «дорогих» торговых местах, — на диаграмме 7 исчезнет маленький пик слева (подвалы) и небольшое возвышение справа (наиболее «дорогие» места). Основной результат оценки в данном примере практически не изменится. Это не значит, что так будет всегда, но говорит о том, что многовершинность признак того, что выборка недостаточно однородна и содержит смесь распределений случайных величин с большим разбросом матожиданий у логарифмов цен. Поэтому выборки по коммерческой недвижимости нуждаются в более внимательной обработке, имеющей целью «почистить» выборку с точки зрения однородности объектов. Выводы 1. Существуют теоретические предпосылки и опытные данные считать распределения цен логарифмически нормальными. Каждая выборка, разумеется, должна проверяться на логарифмическую нормальность, с учетом особенностей изучаемой случайной величины. Распределения цен могут отличаться от логарифмически нормального, оставаясь ассиметричными и имеющими более высокий эксцесс. С точки зрения оценки, такие распределения дадут незначительные корректировки величины рыночной стоимости, но увеличат сложность и объем вычислительной работы. 2. Рыночная стоимость, в соответствии с определением стандарта ФСО № 2, находится в точке максимума кривой плотности закона распределения. Применение средних арифметических, средних геометрических ведет к завышению оценки рыночной стоимости. Взвешенные средние (проблема выбора весов остается зоной ответственности оценщика) лишь случайным образом могут оказаться равными рыночной стоимости. 3. Рыночная стоимость, определенная по моде закона распределения дает точечную оценку. Доверительные интервалы для рыночной стоимости (на необходимость которых справедливо указывается в [6]) с заданным уровнем доверительной вероятности не симметричны. Для симметричных доверительных интервалов левый и правый полуинтервалы не равновероятны. 4. Вероятность совершения сделки по цене превышающей рыночную стоимость всегда выше, чем совершение сделки по более низкой цене и зависит от параметра σ, который можно рассматривать как характеристику волатильности рынка. Литература: 1. Грибовский С. В. Математические методы оценки стоимости недвижимого имущества: уч. пособие. М.: Финансы и статистика, 2008. 368 с. 2. Федеральный Стандарт Оценки № 2 «Цель оценки и виды стоимости» Приказ Минэкономразвития РФ № 255 от 20.07.2007 г. Зарег. в Минюсте РФ 23 августа 2007. 3. Искандеров Ю. М., Ласкин М. Б. Логарифмически нормальное распределение цен на объекты недвижимости // Проблемы экономики и управления в торговле и промышленности. 2013. № 3. С. 13–19. 4. Бюллетень Недвижимости N 13/1605, СанктПетербург, 24.03.2014 г 5. Кобзарь А. И. Прикладная математическая статистика. М.: Физматлит, 2012. 816 с. 6. Грибовский С. В. Диапазон рыночной стоимости как наиболее вероятной цены сделки: необходимость и возможные способы его оценки // Имущественные отношения в Российской Федерации, 2012. № 10(133). 106