Темы лабораторных работ

реклама

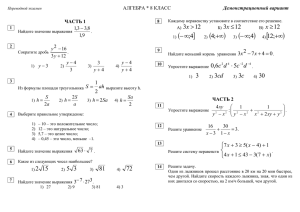

ЛАБОРАТОРНАЯ РАБОТА №1 1. Рассмотрим LP-задачу, сформулированную для определения арбитражных возможностей при торговле европейскими колл-опционами с общим базовым активом и датой исполнения, но разными ценами исполнения: n C0i xi min x i 0 n fi (0) xi 0 i 0 n fi ( K j ) xi 0, j 1, n i 0 n ( fi ( K n 1) fi ( K n )) xi 0 i 0 Эта формулировка предполагает, что i-й колл может быть куплен или продан по одной текущей цене C 0i . На реальных рынках всегда существует разница между ценами покупки и продажи (bid-ask spread). Для осуществления сделки рыночный посредник собирает данные о ценах, предлагаемых потенциальными покупателями, и ценах, предлагаемых потенциальными продавцами. Потом сопоставляет максимальную цену покупки и минимальную цену продажи (участники стремятся купить дешевле, а продать дороже). Покупатель платит минимальную цену продажи, продавец получает максимальную цену покупки, а разница остается у посредника. Поэтому предположим теперь, что i-й колл имеет цену покупки Cbi и продажи C ai , причем Cai Cbi . Составьте аналогичную задачу с этими дополнительными переменными. 2. Рассмотрите все колл-опционы на индекс S&P 500 с исполнением в одну дату через 3 месяца от текущего момента. Сформулируйте и решите LP-задачу на базе №1 для определения арбитражных возможностей. Проделайте то же самое, используя только цены коллов, объем торговли которыми составляет, по крайней мере, 100 в день и сравните результаты. 3. Вы располагаете суммой в 100 000$ для размещения в несколько различных облигаций (например 5): корпоративные и казначейские с разным рейтингом. Выберите облигации, рассчитайте их доходность. Разместите свои средства так, чтобы средний рейтинг портфеля был, например, не хуже Аа (коэффициент 1.5), и срок не менее 5.6 лет. Остаток денежных средств, не вложенных в облигации, будет храниться на расчетном счету без начисления дохода и не будет учитываться в рейтинге (иными словами – рейтинг 0 и срок 0 лет). Какова оптимальная структура портфеля для максимизации доходности? 4. Предположим, что для покупки квартиры вы можете комбинировать несколько ипотечных кредитов. Основываясь на текущих ценах выберите необходимую сумму займа В и временной горизонт Т месяцев для погашения всех кредитов. Ваша задача – минимизировать общую стоимость займа (помесячные выплаты р в течение следующих Т месяцев). Каждый источник финансирования имеет ограничение по максимальной сумме bi, свою фиксированную ставку ri и срок Ti ≤ T. Помесячные выплаты по отдельным кредитам не фиксированы, но есть минимальная сумма mi, которая должна выплачиваться обязательно каждый месяц, при этом общая месячная выплата p постоянна. (Указание: в дополнение к переменным выплат по i-му кредиту в t-й месяц можно добавить переменную для измерения оставшейся непогашенной суммы i-го кредита в t-й месяц) 5. Поток обязательств взаимного фонда (в млн долл.): 6/1 6 12/1 6 6/2 9 12/2 9 6/3 10 12/3 10 6/4 10 12/4 10 6/5 8 12/5 8 6/6 8 12/6 8 6/7 6 12/7 6 6/8 5 12/8 5 Выберите 30 подходящих активов для составления балансового портфеля (облигации без права 1 досрочного погашения, казначейские векселя и записки). Сформулируйте и решите LP-задачу нахождения минимальной стоимости балансового портфеля (с запретом на короткие продажи). Сформулируйте и решите задачу минимизации стоимости иммунизованного. Сравните полученные портфели. (Указание: иммунизованный портфель строится на условиях балансирования сегодняшней стоимости, дюрации и выпуклости активов и обязательств. Эти показатели приравниваются к показателям портфеля, состоящего только из безрисковых облигаций. Приведенная [текущая, дисконтированная] стоимость – сумма ожидаемого в будущем дохода или платежа, дисконтированная на основе той или иной процентной ставки; для долга определяется как сумма всех будущих платежей по обслуживанию долга, дисконтированная по той или иной T Lt процентной ставке, PV . t t 1 (1 rt ) Дюрация (Маколея) – средневзвешенный срок до погашения, показатель неустойчивости цены 1 T tLt облигации (чем выше дюрация, тем больше неустойчивость), D . PV t 1 (1 rt )t Выпуклость – характеристика чувствительности рыночных цен купонных облигаций к 1 T t (t 1) Lt изменениям уровня процентных ставок, C .) PV t 1 (1 rt )t 2 ЛАБОРАТОРНАЯ РАБОТА №2 1. Ваше предприятие собирается открыть по одному абонентскому ящику во всех областях нашей республики. Сформулируйте и решите задачу смешанного целочисленного программирования для минимизации расходов с двумя видами ограничений. 2. Постройте индексный фонд из 20 акций, входящих в S&P 50, на период от 3 месяцев до 3 лет и проверьте его качество (у идеального индексного фонда отношение нормализованной стоимости всего рынка к рыночной стоимости индексного фонда всегда равно 1). ЛАБОРАТОРНАЯ РАБОТА №3 1. Сформулируйте и решите классическую задачу Марковица в различных постановках: Выберите 30 акций и получите информацию об их исторических доходностях на протяжении оптимального периода времени. Используя историческую информацию, рассчитайте их ожидаемые доходности и их ковариационную матрицу. Сформулируйте задачу и решите для различных уровней требуемой доходности R, если разрешена короткая продажа нет ограничений на диверсификацию. Пересчитайте эти портфели с запретом на короткую продажу и с различными ограничениями на диверсификацию. Сравните ожидаемую доходность построенных вами портфелей с реальной, основанной на фактических ценах. Исследуйте чувствительность полученных вами оптимальных портфелей к небольшим изменениям данных (например, ожидаемых доходностей активов). 2. Постройте портфель из пяти классов активов на базе задач а) Марковица, б) Блека-Литтермана и в) Конно-Ямасаки для портфеля из 5 активов. Сравните полученные портфели между собой и проверьте на реальных данных. 2 3. Решите задачу максимизации коэффициента Шарпа для портфеля из 5 активов. 4. Используйте RBSA для определения эффективного набора инвестиций для некоторого взаимного фонда, работающего со следующими классами активов: быстро растущие акции, дорогие акции, медленно растущие акции, дешевые акции, международные акции, облигации. Вам следует найти временные ряды доходностей, представляющих эти классы, а также доходностей какого-либо взаимного фонда, выбранного вами. Решите задачу, используя 30 периодов данных (Т = 30). 3