Новый подход к автоматизации бизнеса банка

реклама

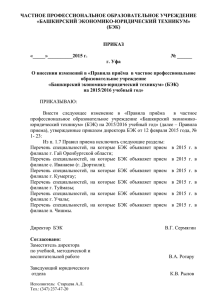

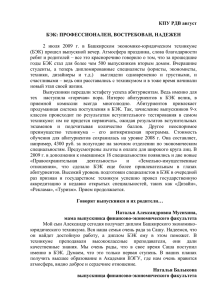

БАНКОВСКИЕ СИСТЕМЫ Новый подход к автоматизации бизнеса банка Александр Горюнов Традиционный подход к автоматизации банка можно сформулировать как «конкретные ИТ&решения для конкретных бизнес&задач». Насколько этот подход актуален сегодня? Насколько он соответствует требованиям быстро растущего банковского бизнеса? Какие ограничения «кусочная» автоматизация накладывает на развитие банка? Каковы альтернативные подходы? 24 БАНКОВСКИЕ ТЕХНОЛОГИИ • № 9 • 2005 БАНКОВСКИЕ СИСТЕМЫ ходят в прошлое традиционные методы бан ковской автоматизации. Наиболее характер ная на сегодняшний день для российского рынка модель, предполагающая установку тех или иных решений по мере возникновения в банке новых требований бизнеса, далеко не всегда оказыва ется эффективной. Почему? Преимущество традиционного подхода очевид но: информационные системы можно внедрять по отдельности, причем именно тогда, когда у банка возникает необходимость в автоматизации опреде ленного аспекта своей деятельности. При этом банк избавлен от лишних, возможно, преждевре менных затрат и свободен в выборе поставщиков конкретных систем. Однако по мере роста бизнеса банка в какойто момент недостатки «кусочной» автоматизации начинают перевешивать ее досто инства. Вопервых, архитектура «кусочной» автоматиза ции, которую часто называют «зоопарком реше ний», в большинстве случаев оказывается крайне негибкой. Появление новых, «сквозных» бизнес процессов, затрагивающих как фронтофисные, так и бэкофисные системы банка, приводит к необхо димости либо приобретать новые ИТрешения, ли бо, что зачастую еще сложнее, строить новые связ ки между фронт и бэкофисными подсистемами. Последнее часто приводит к дублированию функ ционального наполнения бэкофиса (рис. 1). Во вторых, и отчасти это следствие негибкости, раз розненная архитектура систем делает банк немо У бильным. Разработка и внедрение новых финансо вых продуктов часто упирается в ограничения от дельных подсистем, а расширение или, наоборот, свертывание филиальной сети занимает значитель ное время. Наконец, втретьих, такая гетерогенная архитектура оказывается крайне нерациональной при попытках создать в банке полнофункциональ ную систему учета — от бухгалтерского до управ ленческого, позволяющую оценивать эффектив ность подразделений в целом. Таким образом, тра диционный подход к внедрению информационных систем, сначала кажущийся взвешенным и эконо мичным, может в итоге привести банк в тупик с точки зрения развития бизнеса. Сегодня уже не стоит вопрос: надо ли разрабаты вать ту или иную информационную систему своими силами или покупать готовое решение. Гораздо важ нее ответить на другой вопрос: соответствует ли ИТстратегия банка его бизнесстратегии? Розничный рынок, ставший сегодня для многих российских банков важнейшей целью, безусловно, не может быть завоеван без наличия продуманной долгосрочной бизнесстратегии. И хотя разработ ка стратегии сама по себе является сложной мно гофакторной задачей, гораздо чаще ошибки возни кают изза отсутствия стратегии как таковой, в том числе и на уровне ИТ. Типичный пример — проблема приема платежей по выданным креди там, с которой сегодня сталкивается каждый вто рой банк. Успешно справившись с задачей автома тизации выдачи кредитов, банки не всегда успева Рис. 1. Традиционная архитектура информационных систем банка 2005 • № 9 • БАНКОВСКИЕ ТЕХНОЛОГИИ 25 БАНКОВСКИЕ СИСТЕМЫ Рис. 2. Новый формат архитектуры информационных систем банка ют решить задачу автоматизации их возврата. Ре зультат — огромные очереди в отделениях, чрез мерная нагрузка на персонал фронтофиса, спеш ные поиски хоть какогото решения. Приведенный пример лишь одна из иллюстраций недостатков наиболее распространенного сегодня на россий ском рынке подхода к банковской автоматизации. Новый подход к автоматизации Какой же подход к автоматизации банковской дея тельности предлагаем мы? Первое и самое главное, на наш взгляд, это соответствие ИТстратегии банка це лям развития его бизнеса. Только когда банк являет ся единым организмом с точки зрения управления, появляется реальная возможность совершать быст рые рывки в бизнесе и поддерживать конкурентоспо собность в современных условиях. Новый формат архитектуры информационных систем банка показан на рис. 2. Первое, что отлича ет его от традиционного формата, — унификация каналов доставки банковских услуг и способов взаимодействия банка с клиентами. Каким бы спо собом клиент ни обращался к банковским услугам: через отделение, филиал самообслуживания, по те лефону, через Интернет и т. д., он получает немед 26 БАНКОВСКИЕ ТЕХНОЛОГИИ • № 9 • 2005 ленный доступ к своему счету. При этом в зависи мости от того, что это за клиент и какие именно опе рации он намерен совершить, может потребоваться немедленный обмен информацией с различными бэкофисными системами — розничной АБС, систе мой корпоративного банка, скоринговой системой и т. д. Отсюда следует, что необходимо обеспечить взаимодействие в режиме онлайн между информа ционными системами банка. Предлагаемый подход позволяет также оперировать унифицированным пространством счетов и избавиться от искусствен ного деления на карточные, текущие, зарплатные и прочие виды счетов, возникающего вследствие того, что с разными типами операций работают разные, Примером унификации каналов доставки банков ских услуг может служить возможность покупюрного внесения банкнот (cashin) через устройства самооб служивания для пополнения средств на счете. Тран закционная система SmartVista, предлагаемая компа нией БПЦ, позволяет использовать функциональность cashin для зачисления средств на счет в режиме он лайн. Такая технология может эффективно применять ся для обслуживания кредитов. БАНКОВСКИЕ СИСТЕМЫ не взаимодействующие между собой информацион ные системы. Унификация счета снимает и с банка, и с клиентов огромное количество проблем. Клиен ты, например, могут с помощью карточки совершать различные денежные переводы, скажем, оплачивать коммунальные услуги через терминал самообслу живания или в отделении банка. Банк, в свою оче редь, получает возможность реализовывать различ ные схемы погашения кредитов, унифицировать уп равление рисками по всем видам кредитов, в режи ме онлайн контролировать текущие позиции в раз личных разрезах и т. д. Следующее условие, которое мы считаем обяза тельным, — масштабируемость всех устанавливае мых фронт и бэкофисных систем, поскольку толь ко в этом случае бизнес банка может быть легко адап тирован под резко возросшее число клиентов. Банковская система BANCS компании FNS может претендовать на звание лучшей по масштабируемос ти. Без изменений в программном коде она может ра ботать как с десятками тысяч, так и с десятками милли онов клиентов. Находящаяся в эксплуатации установ ка решения в State Bank of India поддерживает более 100 млн счетов. При этом производительность систе мы растет с увеличением числа процессоров сервера практически линейно. Не секрет, что в России нет чисто розничных бан ков. Так или иначе любой банк работает как с роз ничными, так и с корпоративными клиентами. Са мым важным достоинством предлагаемого подхода к автоматизации с точки зрения универсального фи нансового института является возможность на осно ве одних и тех же составных элементов — информа ционных систем — строить различные бизнеспро цессы в рамках как розничного, так и корпоративно го обслуживания. Примером может служить воз можность формирования универсальных по сути от делений, поскольку многие бизнеспроцессы в роз нице и обслуживании корпоративных клиентов идентичны. Выработанный компанией БПЦ подход к автома тизации предполагает, как уже было сказано выше, наличие у банка ИТстратегии, тесно связанной с его Решения, предлагаемые компанией БПЦ, позволя ют унифицировать пользовательский интерфейс ра бочего места операциониста банка без вмешатель ства в компоненты информационной системы. Неза висимо от того, к какой именно ИС необходимо обра титься в настоящий момент — процессинговой систе ме, розничной АБС, системе корпоративного банка, используются единые формы, а последовательность обращений к ним определяется исключительно по требностями выполняемого бизнеспроцесса. Рабо чая станция операциониста взаимодействует с любы ми ИС банка по принципу «тонкого клиента». Обычно внедрение новых бэкофисных информаци онных систем начинается с замены существующей в банке главной бухгалтерской книги (ГБК). Как прави ло, это условие является обязательным. Предлагае мая компанией БПЦ банковская система BANCS от делена от ГБК, и, как следствие, при модернизации информационного комплекса банк может как сохра нить существующую ГБК, так и установить любую сис тему мирового уровня или же приобрести ГБК, разра ботанную компанией БПЦ специально под систему BANCS. бизнесстратегией. Банк должен четко представлять себе, чего именно он хочет добиться с точки зрения бизнеса и каков должен быть конечный результат, обеспечиваемый информационной системой. При этом порядок внедрения тех или иных компонент ИТкомплекса не имеет принципиального значения и определяется — как, кстати, и в случае «кусочной» ав томатизации — приоритетами бизнеспотребностей банка. Можно начинать модернизацию с розничного участка, а можно, например, с казначейства. С точки зрения возможностей реализации эти участки бизне са абсолютно равноправны. Кроме того, совсем не обязательно, чтобы все ин формационные системы, которые необходимы бан ку для реализации его бизнесстратегии, приобре тались у одного поставщика или устанавливались одним интегратором. Наш подход предполагает внедрение любых продуктов, лишь бы они макси мально полно соответствовали конкретным зада чам банка. Вопросы же сопряжения отдельных мо дулей могут быть с успехом решены в том числе и благодаря использованию промежуточного про граммного обеспечения — middleware, получивше го сегодня широкое распространение. Именно middleware может существенно упростить мигра цию на новую информационную систему и ее внед рение в банке со сложными внутренними бизнес процессами. Особенно ярко преимущества предлагаемого подхода проявляются для динамичных банков, по скольку одним из важнейших качеств получаемой в итоге архитектуры информационных систем явля ется ее мобильность, способность быстро поддер живать новые бизнеспроцессы и тиражировать су ществующие. Внедрение новых продуктов, развер тывание или, наоборот, ликвидация отделений, ре ализация новых функций в отделениях, создание сетей самообслуживания — все это становится для банка просто типовыми задачами. Банк быстрее ре агирует на потребности клиентов и тенденции раз вития рынка, а не это ли самое главное в розничном бизнесе? Об авторе: Горюнов Александр — руководитель направления «Банковские системы» компании Банковский Произ водственный Центр. 2005 • № 9 • БАНКОВСКИЕ ТЕХНОЛОГИИ 27