О квантификации инфляционных ожиданий Банком России

реклама

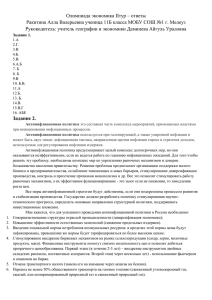

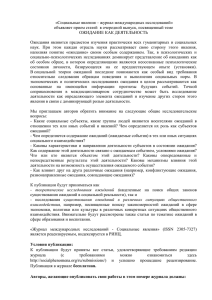

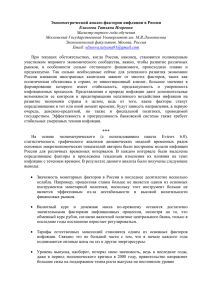

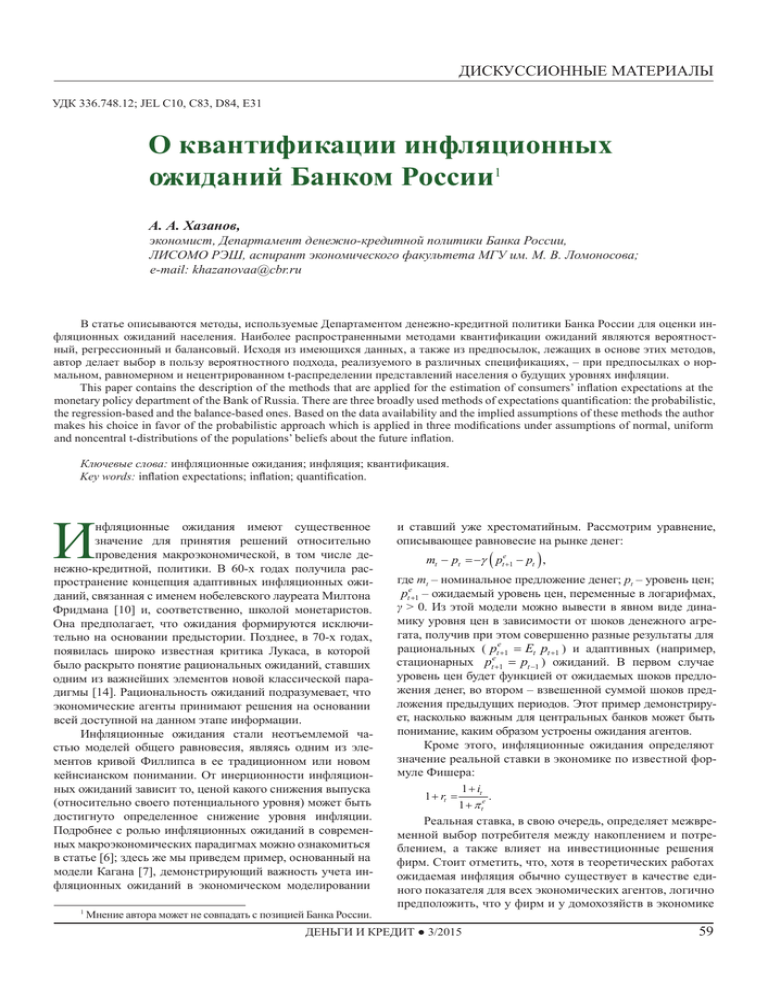

дискуссионные материалы УДК 336.748.12; JEL С10, C83, D84, E31 О квантификации инфляционных ожиданий Банком России1 А. А. Хазанов, экономист, Департамент денежно-кредитной политики Банка России, ЛИСОМО РЭШ, аспирант экономического факультета МГУ им. М. В. Ломоносова; e-mail: [email protected] В статье описываются методы, используемые Департаментом денежно-кредитной политики Банка России для оценки инфляционных ожиданий населения. Наиболее распространенными методами квантификации ожиданий являются вероятностный, регрессионный и балансовый. Исходя из имеющихся данных, а также из предпосылок, лежащих в основе этих методов, автор делает выбор в пользу вероятностного подхода, реализуемого в различных спецификациях, – при предпосылках о нормальном, равномерном и нецентрированном t-распределении представлений населения о будущих уровнях инфляции. This paper contains the description of the methods that are applied for the estimation of consumers’ inflation expectations at the monetary policy department of the Bank of Russia. There are three broadly used methods of expectations quantification: the probabilistic, the regression-based and the balance-based ones. Based on the data availability and the implied assumptions of these methods the author makes his choice in favor of the probabilistic approach which is applied in three modifications under assumptions of normal, uniform and noncentral t-distributions of the populations’ beliefs about the future inflation. Ключевые слова: инфляционные ожидания; инфляция; квантификация. Key words: inflation expectations; inflation; quantification. И нфляционные ожидания имеют существенное значение для принятия решений относительно проведения макроэкономической, в том числе денежно-кредитной, политики. В 60-х годах получила распространение концепция адаптивных инфляционных ожиданий, связанная с именем нобелевского лауреата Милтона Фридмана [10] и, соответственно, школой монетаристов. Она предполагает, что ожидания формируются исключительно на основании предыстории. Позднее, в 70-х годах, появилась широко известная критика Лукаса, в которой было раскрыто понятие рациональных ожиданий, ставших одним из важнейших элементов новой классической парадигмы [14]. Рациональность ожиданий подразумевает, что экономические агенты принимают решения на основании всей доступной на данном этапе информации. Инфляционные ожидания стали неотъемлемой частью моделей общего равновесия, являясь одним из элементов кривой Филлипса в ее традиционном или новом кейнсианском понимании. От инерционности инфляционных ожиданий зависит то, ценой какого снижения выпуска (относительно своего потенциального уровня) может быть достигнуто определенное снижение уровня инфляции. Подробнее с ролью инфляционных ожиданий в современных макроэкономических парадигмах можно ознакомиться в статье [6]; здесь же мы приведем пример, основанный на модели Кагана [7], демонстрирующий важность учета инфляционных ожиданий в экономическом моделировании 1 Мнение автора может не совпадать с позицией Банка России. 1 и ставший уже хрестоматийным. Рассмотрим уравнение, описывающее равновесие на рынке денег: ( ) mt − pt = −γ pte+1 − pt , где mt – номинальное предложение денег; pt – уровень цен; pte+1 – ожидаемый уровень цен, переменные в логарифмах, γ > 0. Из этой модели можно вывести в явном виде динамику уровня цен в зависимости от шоков денежного агрегата, получив при этом совершенно разные результаты для рациональных ( pte+1 = Et pt +1 ) и адаптивных (например, стационарных pte+1 = pt −1 ) ожиданий. В первом случае уровень цен будет функцией от ожидаемых шоков предложения денег, во втором – взвешенной суммой шоков предложения предыдущих периодов. Этот пример демонстрирует, насколько важным для центральных банков может быть понимание, каким образом устроены ожидания агентов. Кроме этого, инфляционные ожидания определяют значение реальной ставки в экономике по известной формуле Фишера: 1+ i 1 + rt = te . 1+ πt Реальная ставка, в свою очередь, определяет межвременной выбор потребителя между накоплением и потреблением, а также влияет на инвестиционные решения фирм. Стоит отметить, что, хотя в теоретических работах ожидаемая инфляция обычно существует в качестве единого показателя для всех экономических агентов, логично предположить, что у фирм и у домохозяйств в экономике ДЕНЬГИ И КРЕДИТ ● 3/2015 59 дискуссионные материалы они будут различаться, как минимум, поскольку в реальности они основаны на различных информационных множествах. Н. Мирончик и П. Банцевич [2] справедливо отмечают, что эти два типа ожиданий могут вести, соответственно, к инфляции спроса и к инфляции предложения. Для того чтобы количественно оценить эффекты, описанные выше, необходимо численно измерить инфляционные ожидания. Одним из возможных подходов является фильтрация ожиданий в рамках макроэкономических моделей общего равновесия (DSGE). Такой способ применяется в квартальной прогнозной модели (КПМ) Банка России, одна из начальных версий которой описана в статье [1]. Существует несколько методов оценки ожидаемой инфляции при помощи анализа финансовых инструментов [12], а также оценки, построенные на основе прогнозов рыночных аналитиков [11]. В данной работе мы рассмотрим оценку инфляционных ожиданий потребителей, основанную на опросах Фонда общественного мнения (ФОМ), выполняемых по заказу Банка России. Поводом для критики подобных ожиданий может служить то, что потребители не являются квалифицированными участниками рынка и зачастую не имеют представления об официальных уровнях инфляции. Наряду с оценкой потребительских ожиданий ФОМ в России также собираются данные по ряду аналогичных показателей. Во-первых, это ожидания относительно цен фирм, публикуемые в ежеквартальном бюллетене «Российский экономический барометр». Во-вторых, это консенсус-прогнозы аналитиков, которые собираются информационным агентством Блумберг (Bloomberg) и Центром развития НИУ ВШЭ. Однако именно ожидания домохозяйств, а не ожидания профессиональных участников рынка или предпринимателей будут определять решения населения относительно потребления и выбор активов для сбережения. По этой причине Банку России важно уметь получать адекватную оценку ожиданий потребителей. В этом контексте следует упомянуть также данные об инфляционных ожиданиях населения, которые собираются Федеральной службой государственной статистики, содержащие менее подробную информацию, чем опросы ФОМ. В опросах потребителей традиционно собирается несколько типов информации относительно ожиданий. Во-первых, это «интервальная оценка» – ответ респондента на вопрос, в каком интервале, по его мнению, будет находиться инфляция за следующие 12 месяцев, месяц или квартал. Во-вторых, это «точечная оценка»1 – ответ респондента на вопрос, как, по его мнению, будет выглядеть динамика цен по сравнению с текущей. Интервальная оценка Наиболее интуитивным способом получения оценки инфляционных ожиданий потребителей, безусловно, является подсчет на основе интервальной оценки (например, как πe = ∑ai pi , где pi – середина интервала i; ai – i доля респондентов, назвавших интервал i). Однако есть Эту оценку мы называем точечной, исходя из предположения, что у каждого агента есть свои представления о будущем уровне инфляции, которые он сообщает в виде одного из конечного числа доступных вариантов ответа. 1 60 основания сомневаться в том, что респонденты корректно воспринимают численные значения уровня инфляции, поскольку их ожидания исторически очень сильно отличаются от реализовавшейся инфляции через год, находясь по значениям ближе к двузначной продуктовой инфляции. Этот факт не вызывает удивления, потому что потребители чаще всего сталкиваются именно с покупками продуктовых товаров, поэтому и выводы могут делать, исходя из того, что видят на ценниках в продуктовых магазинах. Несмотря на то, что мы не можем доверять численным оценкам, полученным описанным выше образом, и использовать их напрямую, они все же могут нам помочь. Мы предполагаем (небезосновательно, как показывают данные опросов), что отдельные респонденты либо противоречат сами себе в ответах, либо вообще отвечают «наобум» – такие ответы мы называем «несостоятельными» в нематематическом понимании этого слова. Для того чтобы проверить состоятельность ответов респондентов, мы предлагаем следующий метод. В опросах ФОМ респондентов просят дать интервальную оценку текущего уровня инфляции, будущего уровня инфляции, а также просят качественно оценить, как соотносится будущий уровень инфляции с текущим. Мы называем оценку несостоятельной, если соотношение интервальных оценок не соответствует данной точечной. Например, респондент может ответить, что инфляция останется на прежнем уровне, однако дать интервальную оценку следующего периода выше или ниже, чем в текущем. Нам удалось установить, что подобных несостоятельных оценок в наших опросах в среднем около 20% среди тех, кто дал интервальную оценку (см. рис. 1). В то же время большая доля респондентов отказалась дать подобную оценку вообще. На основании этих фактов мы делаем вывод, что нам не следует строить оценку инфляционных ожиданий с помощью интервальных ответов респондентов. Также при квантификации мы исключаем из выборки респондентов, давших несостоятельные ответы, считая, что на их суждение не следует полагаться (поскольку они в силу неизвестных нам причин допускали ошибки при ответе на вопросы). Точечная оценка Вместо прямого вычисления ожидаемого уровня инфляции из количественных (интервальных) оценок на практике центральные банки применяют метод квантификации инфляционных ожиданий, т. е. получения из качественных ответов численных оценок. Исторически сложилось несколько видов точечной оценки, фактически сводящихся к двум, – построенные на опросах с тремя вариантами ответа или с пятью (если считать без варианта «затрудняюсь ответить»). Например, в опросах ФОМ до сентября 2013 г. задавался вопрос: «Как, по Вашему мнению, изменятся цены на продукты питания, непродовольственные товары и на услуги за следующие 12 месяцев – вырастут, не изменятся или снизятся? И если вырастут, то на сколько именно?», допускающий 18 численных вариантов интервальной оценки, варианты «не изменятся», «снизятся» и «затрудняюсь ответить». Этот набор ответов можно свести к трем, принимая все интервальные оценки в качестве ответа «цены повысятся». Другие варианты аналогичного вопроса используются в опросах Рос- ДЕНЬГИ И КРЕДИТ ● 3/2015 дискуссионные материалы стата. В этих опросах респондент может ответить, что цены значительно снизятся, незначительно снизятся, останутся на прежнем уровне, незначительно возрастут, значительно возрастут или что респондент затрудняется ответить. Второй способ получения точечной оценки – это метод, использующий пять вариантов ответа. ФОМ по заказу Банка России с сентября 2013 г. задает вопрос: «Как, по Вашему мнению, в целом будут меняться цены в следующие 12 месяцев (год)?», предполагающий пять вариантов ответа: 1. будут расти быстрее, чем сейчас; 2. будут расти так же, как и сейчас; 3. будут расти медленнее, чем сейчас; 4. останутся на нынешнем уровне/не изменятся; 5. будут снижаться. Для этих способов сбора информации существуют особые методы квантификации, т. е. преобразования качественных ответов на вопросы в численную оценку искомого показателя, основанные на общих принципах и различающиеся только в деталях, связанных с точностью деления. Наиболее часто используемыми методами являются вероятностный, регрессионный и балансовый. 1. Вероятностный метод, известный в базовой версии как метод Карлсона–Паркина (Carlson-Parkin Method) [8]. Предполагается, что оценка будущей инфляции распределена согласно специфичному закону распределения, а также что точечная оценка получается в результате округления агентами своих действительных ожиданий до вариантов ответа, представленных в опроснике, в рамках их интервалов чувствительности [5]. Например, пусть интервал чувствительности респондента составляет 1 п. п. Тогда, если он ожидает инфляцию на уровне 0,3 п. п., он ответит, что уровень цен не изменится, поскольку его действительное ожидание входит в окрестность 0. Аналогично, если респондент ожидает инфляцию на уровне 7,6 п. п. при том, что за предыдущий период она составляла 7,5 п. п., он скажет, что темп роста цен не изменится. В качестве ожидания используется математическое ожидание подобранного с помощью системы уравнений распределения. Подробнее на этом методе мы остановимся ниже. 2. Регрессионный метод, разработанный O. Anderson [3] и M. H. Pesaran [17], основан на предположении о том, что текущая инфляция связана с долями респондентов, назвавших один из обозначенных выше вариантов ответов в отношении текущей инфляции («как изменился уровень цен за последние 12 месяцев»), так же, как и будущий ожидаемый уровень инфляции с соответствующими долями ответов о будущем уровне. Отдельно стоит отметить, что данный метод предполагает несмещенность восприятия инфляции, а также предъявляет к данным ряд стандартных для временных рядов требований, необходимых для получения состоятельной оценки. 3. Балансовый метод. Балансовый метод состоит в присвоении пяти вариантам ответов шкалы значений, например, -1, -0,5, 0, 0,5, 1, как в [9], и последующем расчете средневзвешенной инфляции с помощью этих весов. Среди достоинств этого метода следует отметить, что для его применения не требуется ни предположения о несмещенности ожиданий, ни дополнительных предположений о распределении ожиданий. К сожалению, используемые веса являются субъективными и открывают возможности для манипуляций в расчетах. К менее популярным методам можно отнести логистический метод, подробно описанный в работе [2]. Мы выбираем один из методов, основываясь на имеющихся в нашем распоряжении данных и на предпосылках, которые требуется ввести для его применения. Основой для исследования являются имеющиеся в нашем распоряжении данные опросов ФОМ, представляющие из себя ответы репрезентативной выборки из 2000 респондентов. Такие опросы с апреля 2014 г. проводятся ежемесячно, до этого они проводились ежеквартально, начиная с декабря 2009 г., однако в отдельные периоды времени сбор данных проводился нерегулярно. Мы не используем балансовый метод, поскольку его результаты сильно зависят от выбора параметров исследователем. От использования регрессионного метода приходится отказаться из-за недостаточного для получения качественной оценки количества точек, а также в связи с непостоянной частотой сбора данных. Поэтому мы используем оценки инфляционных ожиданий, полученные вероятностным методом. Суть вероятностного подхода состоит в предположении о том, что для респондентов будущая инфляция – случайная величина, имеющая закон распределения. Ответы респондентов x, основанные на этих распределениях, в свою очередь, также имеют вероятностное распределение, гистограмму которого мы в итоге и наблюдаем в качественных ответах на вопрос, как изменится уровень цен в следующем периоде. Именно относительно этого распределения делаются предположения, на основании которых квантифицируются инфляционные ожидания. Здесь мы приводим версию квантификации из работы [5], предназначенную для оценки, основанной на пяти вариантах ответа. Область определения случайной величины, по предположению, поделена на несколько участков. На участках (–l, l) и (π0 – s; π0+ s) респонденты не отличают инфляцию от нулевой и текущей соответственно (π0 – текущая инфляция; s, l > 0 – параметры чувствительности). На остальных интервалах респонденты отвечают, что уровень цен упадет, вырастет меньше, чем сейчас, или больше, чем сейчас. Мы делаем предположение относительно распределения x ~ F(θ), оцениваем его параметры θ и параметры чувствительности s, l с помощью системы уравнений, представленной ниже. В общем виде система выглядит следующим образом: a1 = 1 − F (π 0 + s, θ ) ; a2 = F (π 0 + s, θ ) − F (π 0 − s, θ ) ; a3 = F (π 0 − s, θ ) − F ( l , θ ) ; = b F ( l , θ ) − F ( −l , θ ) ; = c F ( −l , θ ) , где a1 – доля респондентов, ответивших, что цены будут расти быстрее, чем сейчас; a2 – будут расти так же, как и сейчас; a3 – будут расти медленнее, чем сейчас; b – останутся на нынешнем уровне; c – будут снижаться. Одно из условий выполняется автоматически, поэтому можно ДЕНЬГИ И КРЕДИТ ● 3/2015 61 дискуссионные материалы оставить четыре уравнения. В результате получается система из четырех уравнений и четырех неизвестных: a1 = 1 − F (π 0 + s, θ ) ; a2 = F (π 0 + s, θ ) − F (π 0 − s, θ ) ; a3 = F (π 0 − s, θ ) − F ( l , θ ) ; = b F ( l , θ ) − F ( −l , θ ) . В общем случае эта задача является нелинейной и решается численными методами, тем не менее иногда можно прибегнуть к стандартизации случайной величины и получить удобную систему линейных уравнений (например, для нормального распределения, как это показано в [5]). Недостатком метода является то, что результат квантификации зависит от выбора распределения. Более того, в связи с нелинейностью системы может быть затруднен поиск решения представленной выше системы уравнений. Естественно предполагать, что чем более общий вид распределения мы используем, тем более гибкой будет наша оценка. Тем не менее мы ограничены тем, что собираются лишь пять вариантов ответа на вопрос, поэтому мы не имеем возможности получить однозначную оценку, используя распределения, в которых количество параметров выше, чем число уравнений в системе, представленной выше. Попытка исправить ситуацию была предпринята в работе [13], авторы которой получают из данных Ifo World Economic Survey значения интервалов чувствительности, приобретая тем самым возможность оценить дополнительные значения параметров, однако в доступных нам опросах оценки интервалов на данный момент отсутствуют. Открытым вопросом является то, какой уровень инфляции следует считать за текущий, – должен ли это быть уровень инфляции ИПЦ, который публикуется Росстатом, или же это должна быть воспринятая инфляция, которую Анализ состоятельности ответов также нужно оценить из опросов. В данной работе мы предположим, что основываться следует именно на фактическом респондентов 0,6 0,3 0,5 0,25 0,4 0,2 0,3 0,15 0,2 0,1 0,1 0,05 уровне текущей инфляции, поскольку, несмотря на то, что численные оценки респондентов ему не соответствуют, на финансовом состоянии репрезентативного респондента всетаки должен отражаться уровень инфляции, близкий к ИПЦ. Этим предположением мы добавляем текущий уровень инфляции πt в информационные множества всех респондентов, технически «вынуждая» их оценивать будущий уровень инфляции, основываясь на обладании этой информацией. Для оценки ожиданий мы используем три вида вероятностной квантификации – при помощи нормального, равномерного и нецентрированного t-распределения (Стьюдента). Последнее при определенных значениях параметров сходится к нормальному распределению, поэтому в данном контексте является более гибкой спецификацией. Нормальное распределение является традиционным в литературе, посвященной инфляционным ожиданиям, в том числе и потому, что в статьях, в которых изначально предлагаются использованные методы, применение демонстрируется именно на примере нормального распределения [5], [8]. Достоинство равномерного распределения заключается в том, что оно является ограниченным сверху и снизу, т. е. предполагается, что ожидания даже малых долей респондентов не могут слишком сильно отклоняться от текущих значений. В контексте последнего утверждения важно отметить, что оценки по опросам ФОМ с использованием нормального распределения, не «ограничивающего» респондентов в этом смысле, и равномерного практически совпадают во все периоды времени, что, впрочем, является свойством оценки при помощи этих распределений, а не аргументом в пользу использования одного из них по сравнению с другими оценками. Наши оценки инфляционных ожиданий за период с сентября 2013-го по декабрь 2014 г. представлены на рис. 2. Согласно оценкам Банка России, в декабре 2014 г. инфляционные ожидания продолжили свой рост. В то время как в ноябре по сравнению с октябрем, по нашим Квантификацированные инфляционные ожидания 25 20 15 10 0 дек.14 окт.14 ноя.14 авг.14 сен.14 июл.14 июн.14 апр.14 май.14 мар.14 янв.14 фев.14 дек.13 окт.13 ноя.13 сен.13 0 5 0 Доля давших несостоятельный ответ среди всех респондентов Доля не ответивших Нецентрированное t Нормальное Равномерное Интервальная оценка Доля несостоятельных ответов среди ответивших (правая ось) Источник: расчеты автора на основе опросов ФОМ. Рис. 1. Респонденты, не попавшие в выборку при квантификации 62 Источник: расчеты автора на основе опросов ФОМ. Рис. 2. Квантификация ожиданий при помощи различных вероятностных распределений ДЕНЬГИ И КРЕДИТ ● 3/2015 дискуссионные материалы оценкам, инфляционные ожидания показали рост примерно на 1 п. п., в декабре они выросли более чем на 3 п. п. Оценка с использованием нормального распределения составляет 13,27% (декабрь 2015-го к декабрю 2014 г.), равномерного – 15,31% (против 10,88% и 10,44% в октябре). Оценка при помощи нецентрированного распределения Стьюдента резко повысилась с 16,37% в ноябре до 20,18% в декабре, превысив интервальную оценку в 18,49%. В квантификации не учитывались респонденты, давшие несостоятельные ответы, причем таких в выборке ФОМ оказалось меньше, чем в октябре (20% среди указавших интервальную оценку против 25% в октябре), однако больше, чем во II и III кварталах 2014 г. Всего не смогли дать интервальную оценку или дали несостоятельную оценку около 50% респондентов, что свидетельствует либо о слабом представлении населения о том, какого порядка числа описывают инфляцию в России, либо о недостаточно внимательном отношении респондентов к вопросам опроса ФОМ. Заключение Представленный в данной работе метод, безусловно, может подвергаться критике. Следует отметить, что качество квантификации в литературе обычно проверяют, исходя из теоретической предпосылки о том, что в долгосрочном периоде инфляционные ожидания близки к фактической инфляции. Таким образом, инфляционные ожидания должны иметь минимальное смещение по отношению к фактическим уровням, что на практике можно проверить, минимизируя среднее квадратичное отклонение ожиданий от фактической инфляции, как это сделано в работах [4] и [16]. При этом следует иметь в виду, что это лишь теоретическая предпосылка и потребители не могут заранее предвидеть структурные сдвиги в динамике инфляции, наступающие в результате внешних шоков, поэтому ожидаемая инфляция вполне может существенно отклоняться от фактического значения. Это не позволяет нам сравнивать представленные квантифицированные ожидания ни между собой, ни с ожиданиями, квантифицированными на основании регрессионного или балансового подхода, ни с ожиданиями, полученными из опроса с тремя вариантами ответа. Несмотря на это, мы можем полагать, что получили достаточно реалистичную квантификацию инфляционных ожиданий, на основании нескольких стилизованных фактов. Вопервых, респонденты ожидают тем более высокий уровень инфляции, чем выше он в текущий момент (по построению оценки). Во-вторых, ожидания следуют за валютным курсом. Например, в ноябре мы зафиксировали серьезный рост инфляционных ожиданий, вполне сочетающийся с существенным падением рубля. На это можно возразить, что наблюдаемая нами корреляция ни о чем не говорит и не подразумевает причинно-следственной связи, но если сравнить такой результат с медианной «интервальной» оценкой ФОМ, согласно которой в ноябре наблюдалось падение ожиданий, то квантифицированные ожидания кажутся более реалистичными. В дальнейшем – при появлении достаточного массива данных по фактической инфляции – мы будем иметь возможность сравнивать наши оценки инфляционных ожиданий между собой и с оценками, полученными другими методами или по другим данным. ■ Список литературы 1. Бородин А., Горбова Е., Плотников С., Плущевская Ю. (2008). Оценка потенциального выпуска и других ненаблюдаемых переменных в рамках модели трансмиссионного механизма монетарной политики (на примере России). Сборник докладов II международной научно-практической конференции. Национальный Банк Республики Беларусь. Минск, 2008. 2. Мирончик Н., Банцевич П. (2014). Количественная оценка инфляционных ожиданий // Банковский вестник. 2014. Январь. 3. Anderson O. (1952). The Business Test of the IFO-institute for Economic Research, Munich, and its Theoretical Model // Review of the International Statistical Institute. Vol. 20 (1). 1952. P. 1–17. 4. Batchelor R.A., Orr A.B. (1988). Inflation Expectations Revisited // Economica. New Series. Vol. 55. № 219. Aug. 1988. P. 317–331. 5. Berk J.M. (1999). Measuring Inflation Expectations: a Survey Data Approach // Applied Economics. Vol. 31. Issue 11. 1999. P. 1467–1480. 6. Birol O.H. (2013). «Adaptive Expectations» of Milton Friedman and Monetarists and Phillips Curve; and the Comparison of Them with Other Macroeconomic Schools // GSTF Journal on Business Review (GBR). Vol. 3. № 1. Nov. 2013. 7. Cagan Ph. (1956). The Monetary Dynamics of Hyperinflation. In Friedman, Milton (ed.). Studies in the Quantity Theory of Money. Chicago: University of Chicago Press, 1956. ISBN 0-226-26406-8. 8. Carlson J.A. and Parkin M. (1975). Inflation Expectations // Economica. Vol. 42. Issue 166. 1975. P. 123–138. 9. European Сommission (2003). The Joint Harmonised EU Programme of Business and Consumer Surveys. European Commission Directorate General Economic and Financial Affairs. 2003. 10. Friedman M. (1968). The Role of Monetary Policy // The American Economic Review. Vol. LVIII. 1968. March. № 1. 11. Granger C., Ramanathan R. (1984). Improved Methods of Combining Forecasts // Journal of Forecasting. Vol. 3. Issue 2. April/June 1984. 12. Hamilton J.D. (1985). Uncovering Financial Market Expectations of Inflation // Journal of Political Economy. Vol. 93. Issue 6. Dec. 1985. 13. Hanzel S. and Wollmershäuser T. (2005). Quantifying Inflation Expectations with the Carlson-Parkin Method – A Survey-based Determination of the Just Noticeable Difference // Journal of Business Cycle Measurement and Analyses. Vol. 2005. Issue 3. P. 321–352. 14. Lucas R, Jr. and Rapping L.A. (1970). Price Expectations and the Phillips Curve // The American Economic Review. Vol. 59. Issue 3. 1969. P. 342–350. 15. Tomasz Lyziak & Ewa Stanisławska (2006). Consumer Inflation Expectations Survey Questions and Quantification Methods – the Case of Poland // National Bank of Poland Working Papers 37. National Bank of Poland, Economic Institute. 2006. 16. Oral E. (2013). Consumer Inflation Expectations in Turkey. Irving Fisher Committee on Central Bank Statistics. Bank for International Settlements. May 2013. 17. Pesaran M. H. (1984). Expectations Formations and Macroeconomic Modeling. In Contemporary Macroeconomic Modelling. Ed. by P. Malgrange, and P. Muet. Blackwell, Oxford, 1984. P. 27–53. ДЕНЬГИ И КРЕДИТ ● 3/2015 63