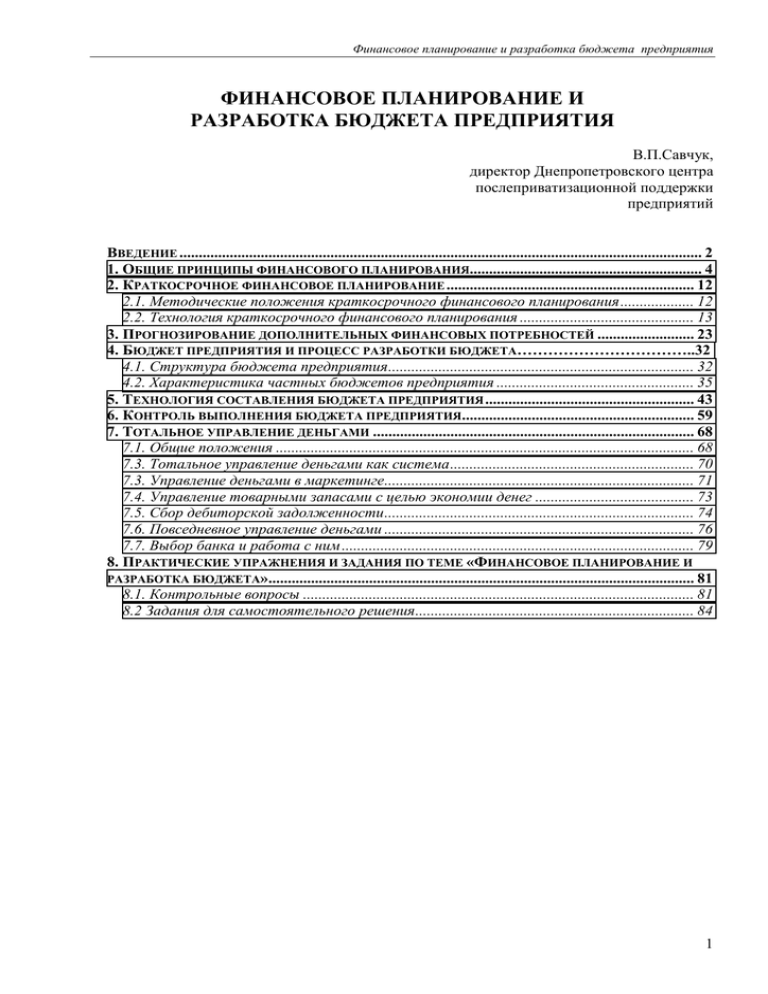

Финансовое планирование и разработка бюджета

реклама