Денежный рынок Календарь денежного рынка

реклама

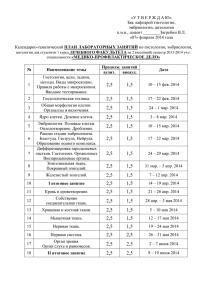

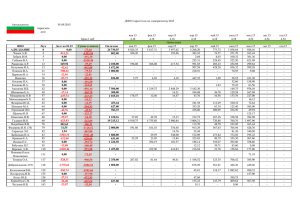

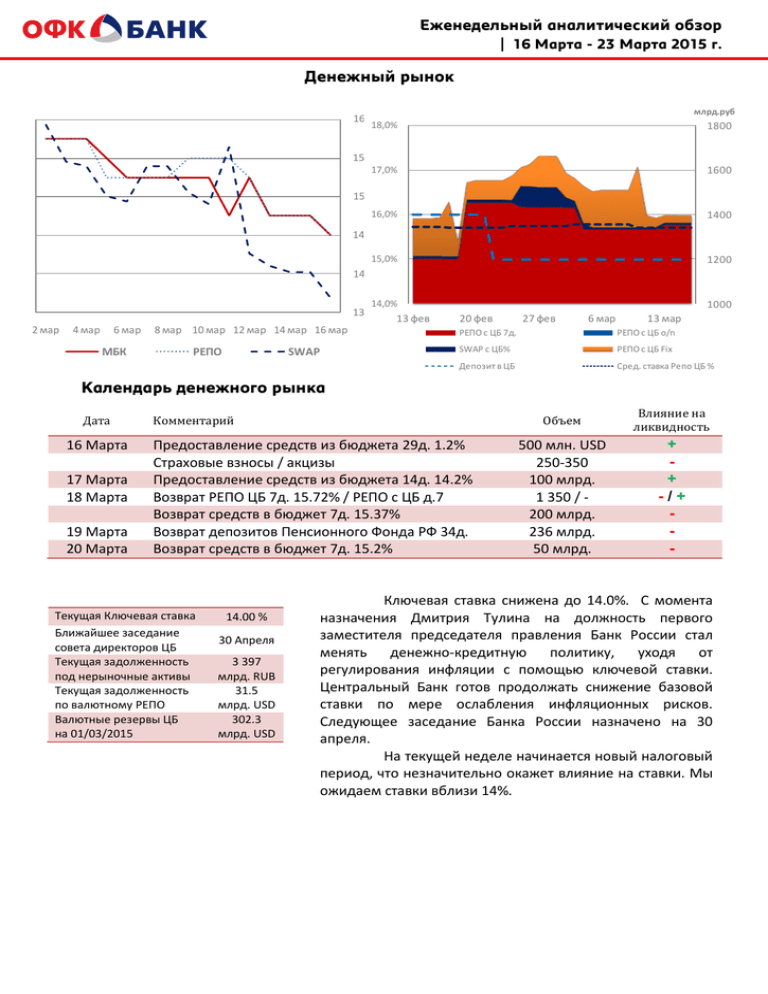

Еженедельный аналитический обзор | 16 Марта - 23 Марта 2015 г. Денежный рынок 16 млрд.руб 18,0% 1800 15,5 17,0% 1600 16,0% 1400 15 14,5 15,0% 1200 14 14,0% 13,5 2 мар 4 мар 6 мар МБК 8 мар 10 мар 12 мар 14 мар 16 мар РЕПО SWAP 13 фев 1000 20 фев 27 фев 6 мар 13 мар РЕПО с ЦБ 7д. РЕПО с ЦБ o/n SWAP с ЦБ% РЕПО с ЦБ Fix Депозит в ЦБ Сред. ставка Репо ЦБ % Календарь денежного рынка Дата 16 Марта 17 Марта 18 Марта 19 Марта 20 Марта Комментарий Предоставление средств из бюджета 29д. 1.2% Страховые взносы / акцизы Предоставление средств из бюджета 14д. 14.2% Возврат РЕПО ЦБ 7д. 15.72% / РЕПО с ЦБ д.7 Возврат средств в бюджет 7д. 15.37% Возврат депозитов Пенсионного Фонда РФ 34д. Возврат средств в бюджет 7д. 15.2% Текущая Ключевая ставка Ближайшее заседание совета директоров ЦБ Текущая задолженность под нерыночные активы Текущая задолженность по валютному РЕПО Валютные резервы ЦБ на 01/03/2015 14.00 % 30 Апреля 3 397 млрд. RUB 31.5 млрд. USD 302.3 млрд. USD Объем Влияние на ликвидность 500 млн. USD 250-350 100 млрд. 1 350 / 200 млрд. 236 млрд. 50 млрд. + + -/+ - Ключевая ставка снижена до 14.0%. С момента назначения Дмитрия Тулина на должность первого заместителя председателя правления Банк России стал менять денежно-кредитную политику, уходя от регулирования инфляции с помощью ключевой ставки. Центральный Банк готов продолжать снижение базовой ставки по мере ослабления инфляционных рисков. Следующее заседание Банка России назначено на 30 апреля. На текущей неделе начинается новый налоговый период, что незначительно окажет влияние на ставки. Мы ожидаем ставки вблизи 14%. Еженедельный аналитический обзор | 16 Марта - 23 Марта 2015 г. Валютный рынок Сокращение ключевой ставки на 1% не оказало влияния на стоимость нац. валюты. Курс рубля относительно валют стран с сырьевой экономикой выглядит достаточно уверенно с начала года. Важным событием для мировых валют на текущей неделе станет заседание ФРС США 18 Марта. Рынок ждет конкретики о сроках повышения базовой ставки США, рост которой окажет давление на все мировые валюты. Индекс доллара находится на максимальных значениях с 2003г., в пятницу показатель превышал 100 пунктов. Снижение стоимости нефти продолжает оказывать давление на стоимость национальной валюты. На текущей неделе начинаются налоговые выплаты, что будет способствовать на укреплению рубля. Мы ожидаем стоимость валютной пары USD/RUB в пределах 60 - 64. млн. $ 400 63,0 116,0% 113,0% 110,0% 200 62,0 107,0% 104,0% 0 101,0% 61,0 -200 60,57 -400 60,0 24 25 26 27 28 01 02 03 04 05 06 07 08 09 10 Интервенции ЦБ + Федеральным казначейством 98,0% 95,0% 92,0% 89,0% 13.02. USD/RUB Рубль Ранд 20.02. 27.02. Реал Рупия 06.03. 13.03. Юань Лира Долговой рынок Ожидания долгового рынка относительно снижения ставки на 1.5 - 2% не оправдались, что привело к росту ставок у бумаг с короткой дюрацией на 0.50 - 0.75%. Рост инфляции до 16.7% продолжает оказывать давление на облигации российских эмитентов. 15 14 13,5 13,499 13,454 13,454 13,579 13,7 14,5 13,36 14 13,5 13 12,795 12,5 13,31 13,27 12,90 13 12,316 12,5 12 11,5 12 3m 6m 1y Кривая ОФЗ TOD 2y 3y 5y 10y 15y Кривая ОФЗ Неделю назад 13 фев 18 фев 23 фев 28 фев ОФЗ 5y ОФЗ 10y 5 мар 10 мар 15 мар ОФЗ 15y Еженедельный аналитический обзор | 16 Марта - 23 Марта 2015 г. Рыночные индикаторы Долговой рынок Значение ▲ ▼ ▲ ▲ ▼ ▲ ▼ ▼ ▲ ▲ ▼ ▼ ▲ ▼ ▼ ОФЗ 1 ОФЗ 2 ОФЗ 3 ОФЗ 5 ОФЗ 8 ОФЗ 14 Russia 30 UST 10 Brazil 10 India 10 Italy 10 Spain 10 Greece 10 Britain Gilt 10 Germany Bund 10 Доходность неделю назад Доход. на нач. мес 13,03% 13,08% 13,12% 13,51% 12,73% 12,73% 5,42% 1,98% 5,08% 7,80% 1,15% 1,15% 10,61% 1,71% 0,26% 12,92% 13,41% 13,03% 13,38% 12,84% 12,71% 5,52% 2,11% 4,83% 7,75% 1,31% 1,29% 9,25% 1,95% 0,39% 13,64% 14,53% 14,07% 14,67% 13,49% 13,10% 5,82% 1,96% 4,67% 7,74% 1,35% 1,35% 9,41% 1,79% 0,36% ▲ 14,79% ▲ 14,71% ▲ 0,27% ▲ 0,03% ▲ 4,74% ▲ 1 047.7 15,85% 14,56% 0,26% 0,04% 4,74% 15,95% 15,70% 0,26% 0,04% 4,75% 1 206.2 1 146.7 ▲ ▼ ▼ ▼ ▲ ▼ ▲ ▲ ▼ ▲ ▲ ▲ 62,23 65,28 60,96 64,62 63,63 1,05 3,25 62,97 6,26 12,48 2,64 100,33 2,90% -0,44% -1,45% -5,70% 1,49% -3,32% 5,69% 1,67% -0,07% 3,49% 0,61% 2,71% 1,07% -5,80% -0,51% -6,29% -0,04% -6,62% 12,42% 1,71% -0,20% 6,56% 5,06% 4,96% ▼ ▼ ▼ ▼ ▼ ▲ ▼ ▼ ▼ 54,67 44,84 1158,55 15,66 1772,00 5858,50 14135 793,75 1118,38 -9,26% -10,64% -0,75% -1,57% -0,56% 1,94% -1,66% -3,13% -3,83% -14,32% -10,28% -4,75% -6,07% -2,62% -1,03% 0,11% -3,06% -6,05% ▼ ▲ 356.7 14.0 8.25 5.50% 6.50% 356.7 15.0 8.25 5.30% Инфл. г/г 363.0 15.0 8.25 Денежный рынок MosPrime o/n % Ruonia % Libor 3m % Euribor 3m % Shibor 1w % Ост. на к/с в ЦБ Валютный рынок USD/RUB EUR/RUB USD ЦБ EUR ЦБ Бивалютная корзина EUR/USD USD/Реал (Бразилия) USD/Рупия (Индия) USD/Юань (Китай) USD/Ранд (ЮАР) USD/Лира (Турция) USD Index Индекс Значение ММВБ РТС Dow Jones S&P 500 NASDAQ DAX FTSE Nikkei Shang.Comp. VIX MSCI World MSCI EM MSCI Russia ▼ ▼ ▼ ▼ ▼ ▲ ▼ ▲ ▲ ▲ ▼ ▼ ▼ 1627,88 833,57 17749,31 2053,4 4871,758 11901,61 6740,58 19254,25 3372,911 16 1719,82 939,56 451,81 Изм. за неделю -6,18% -8,38% -0,61% -0,87% -1,14% 2,95% -2,54% 1,47% 3,91% 5,00% -1,29% -3,37% -9,04% С начала мес -8,05% -8,16% -2,17% -2,52% -2,09% 4,15% -3,06% 2,00% 1,19% 13,13% -2,98% -5,46% -9,27% млрд.руб 70 2000 60 50 1800 1629 1600 40 1400 30 1200 20 1000 826 800 10 0 13 фев 600 20 фев 27 фев Объем ММВБ 6 мар ММВБ 13 мар РТС 64 63 62 61 63 60 59 62,2 58 62 Товарный рынок Brent WTI Золото Серебро Алюминий Медь Никель Палладий Платина 57 61 56 60 13 фев 55 54,1 54 20 фев USD 27 фев 6 мар 13 мар Brent (прав) 67,0 Макроэкономика Золот-вал. резервы Ключевая ставка Ставка рефинансир. Безработица РФ Инфляция накоп. ▼ ▲ 66,0 65,0 16.7% Источники: Bloomberg, ЦБ РФ, Расчеты ОФК Банк 64,0 63,0 62,63 62,0 24 фев 27 фев 2 мар 5 мар Бивалютная корзина 8 мар Еженедельный аналитический обзор | 16 Марта - 23 Марта 2015 г. ОАО « ОФК-Банк » 109240 Россия Москва Ул. Николоямская д. 7/8 Тел.: +7 (495) 981-44-11 www.ofkbank.ru [email protected] Отказ от ответственности. Настоящий аналитический обзор подготовлен исключительно в информационных целях. Содержащиеся в обзоре прогнозы и оценка ситуации на рынках подготовлены без учета инвестиционных предпочтений инвесторов. Данный обзор ни полностью, ни в какой-либо части не представляет рекомендаций по принятию инвестиционных решений. Информация, использованная при подготовке настоящего обзора, получена из публичных источников, которые рассматриваются банком как надежные. ОАО «ОФК-Банк» не несет ответственности за полноту и достоверность представленных данных. Также ОАО «ОФКБанк» не несет ответственности за любые прямые или косвенные убытки, полученные при использовании настоящего обзора. ОАО «ОФК-Банк» не берет на себя обязательство регулярно обновлять информацию, которая содержится в обзоре или исправлять возможные неточности. При перепечатке материалов полностью или частично ссылка на www.ofkbank.ru обязательна.