Расчет Инвестиционной безубыточности

реклама

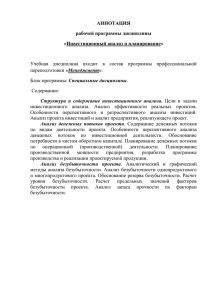

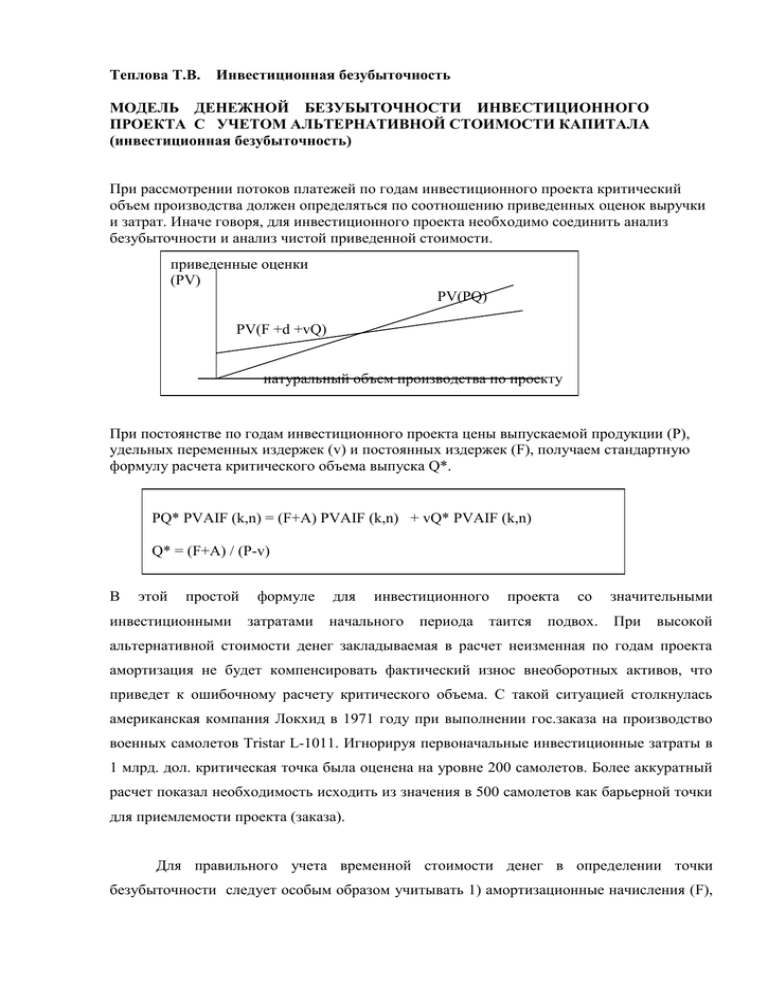

Теплова Т.В. Инвестиционная безубыточность МОДЕЛЬ ДЕНЕЖНОЙ БЕЗУБЫТОЧНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА С УЧЕТОМ АЛЬТЕРНАТИВНОЙ СТОИМОСТИ КАПИТАЛА (инвестиционная безубыточность) При рассмотрении потоков платежей по годам инвестиционного проекта критический объем производства должен определяться по соотношению приведенных оценок выручки и затрат. Иначе говоря, для инвестиционного проекта необходимо соединить анализ безубыточности и анализ чистой приведенной стоимости. приведенные оценки (PV) PV(PQ) PV(F +d +vQ) натуральный объем производства по проекту При постоянстве по годам инвестиционного проекта цены выпускаемой продукции (Р), удельных переменных издержек (v) и постоянных издержек (F), получаем стандартную формулу расчета критического объема выпуска Q*. PQ* PVAIF (k,n) = (F+А) PVAIF (k,n) + vQ* PVAIF (k,n) Q* = (F+А) / (P-v) В этой простой инвестиционными формуле затратами для инвестиционного начального периода проекта таится со подвох. значительными При высокой альтернативной стоимости денег закладываемая в расчет неизменная по годам проекта амортизация не будет компенсировать фактический износ внеоборотных активов, что приведет к ошибочному расчету критического объема. С такой ситуацией столкнулась американская компания Локхид в 1971 году при выполнении гос.заказа на производство военных самолетов Tristar L-1011. Игнорируя первоначальные инвестиционные затраты в 1 млрд. дол. критическая точка была оценена на уровне 200 самолетов. Более аккуратный расчет показал необходимость исходить из значения в 500 самолетов как барьерной точки для приемлемости проекта (заказа). Для правильного учета временной стоимости денег в определении точки безубыточности следует особым образом учитывать 1) амортизационные начисления (F), 2) налог на прибыль (точнее налоговый щит, создаваемый амортизацией), 3) плату за капитал (стоимость капитала). в точке безубыточности NPV=0 и PQ* PVAIF (k,n) = С0 + (F +А) PVAIF (k,n) + vQ* PVAIF (k,n) с учетом налогов: (PQ* - vQ* - F )(1-Т) PVAIF (k,n) - С0 + (A) (Т) PVAIF (k,n) =0 Q* = ( F(1-T) + C0 / PVAIF (k,n) - A х Т ) / (P-v)(1-Т) где C0 - инвестиционные затраты в момент t=0 Покажем проблемы оценки точки безубыточности инвестиционного проекта с учетом фактора времени на численном примере. Рассматриваемый инвестиционный проект предполагает инвестировать в текущем году 10 млн. рублей во внеоборотные активы, что позволит при удельных переменных издержках в 30 тыс. рублей продавать новое изделие по цене 70 тыс. рублей за штуку. Постоянные фактические издержки, относимые к данному проекту оценены в 6 млн. рублей. Срок жизни проекта совпадает со сроком жизни (амортизации) оборудования и равен 5 годам. За этот период оборудование будет полностью изношено и потеряет ценность. Стандартный путь оценки критического объема производства предполагает суммирование ежегодных постоянных издержек с амортизационными начислениями и соотнесение полученной величины с удельным маржинальным доходом: Q* = (6000 + 2000)/ (70-30) = 200 штук в год. Амортизация рассчитана по норме 20% в год от стоимости внеоборотных активов в 10 млн. рублей. При альтернативной стоимости капитала в 15% годовых критический объем по проекту будет выше: Q* = (10 000/ PVAIF (15%,5 лет) + 6 000) / (70-30) = 224.6 Причина отклонения от ранее полученной оценки в том, что значение (Инвестиционные затраты / PVAIF (k,n) ) превышает расчетную сумму амортизации за год. Равенство амортизации и ежегодной оценки инвестиционных затрат будет при k=0. (Инвестиционные затраты / PVAIF (k =0 ,n) ) = (Инвестиционные затраты / n ) т.к. PVAIF (k=0 ,n) = n При иных значениях альтернативной стоимости капитала начисляемая амортизация не компенсирует фактический износ с учетом альтернативного использования. При меняющихся по годам значениях постоянных и переменных издержек и цен формула расчета критического объема имеет более сложный вид Q* = (F+A)t / (1+k)t / ( P t / (1+k)t - v t / (1+k)t )