Ипотека и жилищный вопрос в России

реклама

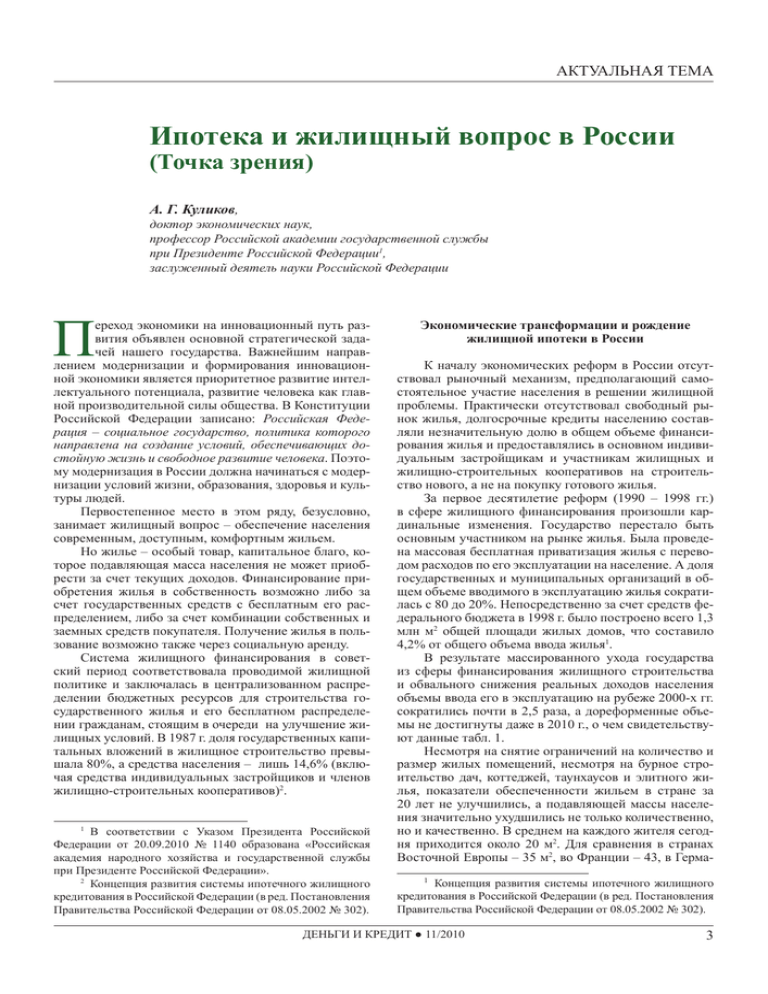

АКТУАЛЬНАЯ ТЕМА Ипотека и жилищный вопрос в России (Точка зрения) А. Г. Куликов, доктор экономических наук, профессор Российской академии государственной службы при Президенте Российской Федерации1, заслуженный деятель науки Российской Федерации П ереход экономики на инновационный путь развития объявлен основной стратегической задачей нашего государства. Важнейшим направлением модернизации и формирования инновационной экономики является приоритетное развитие интеллектуального потенциала, развитие человека как главной производительной силы общества. В Конституции Российской Федерации записано: Российская Федерация – социальное государство, политика которого направлена на создание условий, обеспечивающих достойную жизнь и свободное развитие человека. Поэтому модернизация в России должна начинаться с модернизации условий жизни, образования, здоровья и культуры людей. Первостепенное место в этом ряду, безусловно, занимает жилищный вопрос – обеспечение населения современным, доступным, комфортным жильем. Но жилье – особый товар, капитальное благо, которое подавляющая масса населения не может приобрести за счет текущих доходов. Финансирование приобретения жилья в собственность возможно либо за счет государственных средств с бесплатным его распределением, либо за счет комбинации собственных и заемных средств покупателя. Получение жилья в пользование возможно также через социальную аренду. Система жилищного финансирования в советский период соответствовала проводимой жилищной политике и заключалась в централизованном распределении бюджетных ресурсов для строительства государственного жилья и его бесплатном распределении гражданам, стоящим в очереди на улучшение жилищных условий. В 1987 г. доля государственных капитальных вложений в жилищное строительство превышала 80%, а средства населения – лишь 14,6% (включая средства индивидуальных застройщиков и членов жилищно-строительных кооперативов)2. В соответствии с Указом Президента Российской Федерации от 20.09.2010 № 1140 образована «Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации». 2 Концепция развития системы ипотечного жилищного кредитования в Российской Федерации (в ред. Постановления Правительства Российской Федерации от 08.05.2002 № 302). 1 Экономические трансформации и рождение жилищной ипотеки в России К началу экономических реформ в России отсутствовал рыночный механизм, предполагающий самостоятельное участие населения в решении жилищной проблемы. Практически отсутствовал свободный рынок жилья, долгосрочные кредиты населению составляли незначительную долю в общем объеме финансирования жилья и предоставлялись в основном индивидуальным застройщикам и участникам жилищных и жилищно-строительных кооперативов на строительство нового, а не на покупку готового жилья. За первое десятилетие реформ (1990 – 1998 гг.) в сфере жилищного финансирования произошли кардинальные изменения. Государство перестало быть основным участником на рынке жилья. Была проведена массовая бесплатная приватизация жилья с переводом расходов по его эксплуатации на население. А доля государственных и муниципальных организаций в общем объеме вводимого в эксплуатацию жилья сократилась с 80 до 20%. Непосредственно за счет средств федерального бюджета в 1998 г. было построено всего 1,3 млн м2 общей площади жилых домов, что составило 4,2% от общего объема ввода жилья1. В результате массированного ухода государства из сферы финансирования жилищного строительства и обвального снижения реальных доходов населения объемы ввода его в эксплуатацию на рубеже 2000-х гг. сократились почти в 2,5 раза, а дореформенные объемы не достигнуты даже в 2010 г., о чем свидетельствуют данные табл. 1. Несмотря на снятие ограничений на количество и размер жилых помещений, несмотря на бурное строительство дач, коттеджей, таунхаусов и элитного жилья, показатели обеспеченности жильем в стране за 20 лет не улучшились, а подавляющей массы населения значительно ухудшились не только количественно, но и качественно. В среднем на каждого жителя сегодня приходится около 20 м2. Для сравнения в странах Восточной Европы – 35 м2, во Франции – 43, в Герма Концепция развития системы ипотечного жилищного кредитования в Российской Федерации (в ред. Постановления Правительства Российской Федерации от 08.05.2002 № 302). 1 ДЕНЬГИ И КРЕДИТ ● 11/2010 3 АКТУАЛЬНАЯ ТЕМА Таблица 1 Объем жилищного строительства в Российской Федерации в 1987 – 2010 гг. Годы 1987 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 Построено жилья млн м 72,8 49,4 41,5 41,8 39,2 41,0 34,3 32,7 30,6 32,0 30,3 2 % к 1987 г. 100 67,9 57,0 57,4 53,8 56,3 47,1 44,9 42,2 43,6 41,6 Годы 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 Построено жилья млн м2 31,37 33,8 36,4 41,0 43,5 50,2 60,4 63,8 59,8 28,5* % к 1987 г. 43,5 46,4 49,5 56,3 59,8 69,0 83,0 87,6 82,1 * За 8 месяцев. нии – 50, в США и Канаде – 70 и 75м2 – в Скандинавских странах1. По данным Всероссийского центра уровня жизни, в плохих условиях проживает 60 млн человек, или 42% населения. Жилищный фонд страны находится в критическом состоянии: 62% домов построены свыше 30 лет назад, 50% домов в малых городах не имеют инженерного обеспечения. В половине регионов России более 60% водопроводных, тепловых, канализационных и электрических сетей и подстанций требуют срочной замены. По данным Министерства регионального развития Российской Федерации, из-за износа сетей по пути к потребителю теряется до 20% воды, до 15% электроэнергии и около 40% тепла2. Около 40 млн человек живут в неблагоустроенных, а 4,2 млн – в ветхих и аварийных домах3. Проблема обеспечения жильем приобрела общенациональный характер. С началом экономических трансформаций в России прежний распределительный механизм обеспечения населения жильем был разрушен, а рыночный формируется с огромными трудностями. Доминирующую роль в этой сфере в сегодняшнем мире играет ипотечное жилищное кредитование, за счет которого в развитых странах финансируется до 80 – 90 и более процентов всего приобретаемого в собственность жилья. Ипотечный кредит – это долгосрочный кредит на покупку или строительство жилья под залог покупаемого, строящегося или старого имеющегося жилья. Ипотечное жилищное кредитование наработало колоссальный опыт в XX столетии. Мощными ускорителями этого процесса были глубочайший в истории капитализма экономический кризис 1929 – 1933 гг. и последствия Второй мировой войны, которые заставили правительства большинства стран осознать огромную социальную и экономическую значимость решения жилищной проблемы для населения. Ведомости, 24 марта 2010 г. Там же. 3 Белкин В., Стороженко В. Жилищное строительство как фактор демографической динамики // Вопросы экономики. 2009. № 10. С. 144. 1 Ипотечное жилищное кредитование выполняет чрезвычайно важные экономические и социальные функции: ●● финансирование покупки жилья и решение одного из основных вопросов повышения уровня жизни населения, разрешение противоречия между высокой стоимостью жилья и ограниченностью текущих доходов населения; ●● вовлечение в хозяйственный оборот недвижимости, временно свободных средств и будущих доходов заемщиков, расширение масштабов функционирующего капитала в строительной индустрии; ●● стимулирование потребительского спроса на одно из важнейших благ общества, которое влечет за собой расширение спроса и инвестиций не только в строительную, но и во многие связанные с ней отрасли: производство строительных материалов, машин и оборудования, транспортных средств, мебели, бытовой техники и т. д. ●● привлечение и защита сбережений населения от инфляции и укрепление финансовой и денежнокредитной систем страны (жилье в отличие от валют не обесценивается – подешевеет на сколько-то, а потом снова свое отыграет); ●● минимизация рисков участников жилищнокредитного рынка за счет их более равномерного распределения между субъектами и предоставления государственных гарантий; ●● содействие развитию и оздоровлению фондового рынка за счет использования обеспеченных недвижимостью ипотечных ценных бумаг; ●● повышение социального статуса заемщиков – покупателей жилья, повышение их мотивации и эффективности труда; ●● рост занятости, укрепление семьи и содействие решению демографических проблем. Причем мировой опыт показывает, что ипотечное жилищное кредитование развивается нормально только при активном участии и поддержке государства. 2 4 ДЕНЬГИ И КРЕДИТ ● 11/2010 АКТУАЛЬНАЯ ТЕМА Основные модели ипотечного жилищного кредитования Одной из основных проблем ипотечного жилищного кредитования является привлечение ресурсов. Эти ресурсы должны быть мобилизованы кредитором в необходимых объемах, по относительно низкой цене и на сроки, сопоставимые со сроками выдаваемых кредитов. Сегодня в мировой практике используется четыре основные модели привлечения средств кредиторами, определяющие модели ипотечного жилищного кредитования. Модель специализированных ипотечных банков. Это самая «взрослая» конструкция ипотечного кредитования, первоначально зародившаяся в виде земельной ипотеки, т. е. выдачи ссуды под залог земельных участков или помещичьих имений1. В XX в. основным объектом ипотечного кредитования стала покупка жилья. Модель основана на привлечении долгосрочных ресурсов с рынка капиталов посредством выпуска ипотечных облигаций. Достоинство этой модели – сравнительно низкие кредитные риски. Недостатки – необходимость разработки сложной законодательной системы и мер контроля за ее соблюдением. Данная модель играла важную роль в ряде европейских стран. Модель универсальных коммерческих банков. Является одной из наиболее распространенных в мировой практике. Для финансирования ипотечных жилищных кредитов универсальные банки используют депозиты юридических лиц и населения. До недавнего времени универсальные банки играли относительно скромную роль в ипотечном жилищном кредитовании. Ситуация резко изменилась в 1990-е годы, когда из-за ослабления традиционного банковского бизнеса, переориентации банков на работу с населением и трансформации компаний-застройщиков в коммерческие банки в таких странах, как Великобритания, Австрия, Германия, Южная Африка, универсальные банки стали основными поставщиками ипотечных кредитов населению. Универсальные коммерческие банки обладают большой финансовой независимостью и устойчивостью, возможностями диверсифицировать портфель активных операций, различающихся по доходности и рискам. Вместе с тем проблема использования данной модели заключается в необходимости постоянного поддержания их текущей ликвидности, согласования краткосрочных пассивов с долгосрочными активами, что становится особенно актуальным и даже проблематичным с увеличением доли ипотечных жилищных кредитов в кредитном портфеле банков. Поэтому универсальные банки создают специализированные филиалы, дочерние ипотечные банки, используют ипотечных брокеров и агентов или активно включаются в двухуровневую систему ипотечного жилищного кредитования. Подробнее см.: Куликов А. Г. Ипотечное жилищное 1 кредитование в дореволюционной России. Деньги, кредит, банки: учебник. М.: КНОРУС, 2009. С. 326 – 329. Модель жилищных контрактных сбережений. Модель жилищных контрактных сбережений или ссудо-сберегательная модель базируется на финансировании жилищных кредитов за счет целевых долгосрочных жилищных вкладов населения. Ссудо-сберегательные организации или стройсберкассы привлекают долгосрочные целевые вклады населения на долгосрочной договорной основе. Различаются в отдельных странах по степени открытости к финансовому рынку; условиям долгосрочных кредитов; наличию специального законодательства, регулирующего деятельность ссудо-сберегательных организаций; ограничению активных операций1. Двухуровневая модель ипотечного жилищного кредитования. Суть данной модели состоит в том, чтобы отделить процесс предоставления ипотечных кредитов от привлечения долгосрочных ресурсов в ипотечную сферу за счет эмиссии ипотечных ценных бумаг. Она включает два уровня: предоставление и обслуживание выданных ипотечных кредитов (первичный ипотечный рынок) и ресурсное обеспечение ипотечных операций (вторичный ипотечный рынок). Эта модель не противостоит рассмотренным выше моделям ипотечного жилищного кредитования (ИЖК), а неразрывно связана с ними и базируется на них. Двухуровневая жилищная ипотека зародилась в США и получила развитие в Австралии, Великобритании и других странах, включая современную Россию. До кризиса 1929 – 1933 гг. наиболее развитой в США была ссудо-сберегательная модель, кредиторами в которой выступали исключительно сберегательные институты (сберегательные банки и ссудо-сберегательные ассоциации). Их функции в качестве кредиторов на ипотечном рынке были закреплены законодательно. Сберегательные институты были обязаны размещать в ипотечные ссуды до 80% своих активов. Первоначальный взнос составлял до 50% суммы кредита, что значительно ограничивало доступность кредита для людей со средними и низкими доходами. А кредитор был вынужден выдавать долгосрочные ссуды за счет коротких пассивов. Кроме того, он нес все три основных риска – кредитный, процентный и риск досрочного погашения ссуды. Крах фондового рынка в 1929 г. и последовавший за ним глубочайший мировой кризис подорвали традиционную американскую систему ипотечного кредитования. Небывалая безработица, резко возросшие процентные ставки, массовое банкротство заемщиков, кризис ликвидности привели к банкротству более 10 000 банков (из 25 000). Прежняя система ИЖК рухнула. Ввиду огромной социальной и экономической важности жилищной проблемы и проблемы сокращения безработицы, а также неспособности частного капитала восстановить процесс ипотечного кредитования в стране, правительство Ф. Рузвельта предприняло срочные неординарные меры по перестройке си Подробнее см.: Основы ипотечного кредитования. Науч. ред. и рук. авт. колл. Н. Б. Косарева. С. 250 – 271; Куликов А. Г. Деньги, кредит, банки. С. 329 – 336. 1 ДЕНЬГИ И КРЕДИТ ● 11/2010 5 АКТУАЛЬНАЯ ТЕМА стемы ипотечного жилищного кредитования. Первым крупным шагом в формировании двухуровневой системы ИЖК было создание 27 июня 1934 г. Федеральной жилищной администрации (ФЖА), основными функциями которой были определены: разработка стандартов ИЖК; государственное гарантирование возврата основного долга и процентов по ипотечным кредитам, выданным в соответствии с ее стандартами; рефинансирование кредитов, выданных первичными кредиторами. В последующие годы в США государством были созданы четыре федеральных агентства, занимающиеся ипотечным жилищным кредитованием. В 1938 г. в соответствии с директивой президента Рузвельта была учреждена Федеральная национальная ассоциация по ипотечному кредитованию (Фэнни Мэй); в 1944 г. (опять же при президенте Рузвельте) – Администрация по делам ветеранов (АДВ) для оказания помощи ветеранам Второй мировой войны, в том числе и по приобретению жилья на льготных условиях. В 1968 и в 1970 гг. были созданы Государственная национальная ипотечная ассоциация (Дженни Мэй) и Федеральная корпорация по ипотечному жилищному кредитованию (Фрэдди Мак) как частная компания с государственным управлением. Таким образом, была создана мощная двухуровневая система ипотечного жилищного кредитования, работавшая бесперебойно до 2007 г., когда в США разразился ипотечный кризис, переросший в мировой финансово-экономический. Развитие жилищной ипотеки в Российской Федерации К концу 1992 г. в стране было создано более десятка, а к концу 1994 г. – около двух с половиной десятков ипотечных банков. Однако в первом базовом на том этапе государственном документе – Законе Российской Федерации от 24.12.1992 № 4218-1 «Об основах федеральной жилищной политики» хотя и отмечалось, что граждане при строительстве и покупке жилья имеют право на получение кредита под залог, в том числе под залог недвижимости… но слово «ипотека» даже не упоминалось. Но буквально через полгода Правительство Российской Федерации приняло Постановление от 20.06.1993 № 595 «О государственной целевой программе «Жилище», в которой было признано, что одной из важных задач по решению жилищной проблемы является создание различных форм финансово-кредитного механизма, таких, как институт залога недвижимости и на его основе ипотечного кредита, вторичного рынка закладных, расширение перечня имущества, сдаваемого в залог». В целом на протяжении первого десятилетия реформ процесс становления ИЖК носил в основном стихийный характер, к развитию ипотеки государство оказалось неподготовленным. Что касается реальной государственной поддержки развития жилищной ипотеки, то она по существу началась только в первом десятилетии XXI���������������� ������������������� в., хотя подготовительные меры были предприняты раньше. 6 Основные направления жилищной политики были определены Конституцией Российской Федерации (ст. 40), Гражданским кодексом Российской Федерации, Федеральным законом Российской Федерации от 16.07.1998 № 102-ФЗ «Об ипотеке (залоге недвижимости)», Постановлением Правительства Российской Федерации от 17.09.2001 № 675 «О федеральной целевой программе «Жилище» на 2002 – 2010 гг.». Эта фактически третья программа отличалась более системным подходом к решению проблемы жилья, в частности, в ней содержались конкретные меры по развитию системы обеспечения жильем отдельных категорий граждан (военнослужащих, переселенцев и др.) с использованием механизма бюджетного субсидирования (государственных жилищных сертификатов). В законодательной сфере проводилось совершенствование правовых и нормативных основ, регулирующих ипотечные жилищные отношения. Были разработаны и приняты Концепция развития системы ипотечного жилищного кредитования Российской Федерации (в ред. Постановления Правительства Российской Федерации от 08.05. 2002 № 302); Федеральный закон от 24.12.2002 № 179-ФЗ «О внесении в некоторые акты законодательства Российской Федерации изменений и дополнений, направленных на развитие системы ипотечного жилищного кредитования»; Федеральный закон от 11.11.2003 № 152-ФЗ «Об ипотечных ценных бумагах»; Федеральный закон от 20.08.2004 № 117-ФЗ «О накопительно-ипотечной системе жилищного обеспечения военнослужащих»; Стратегия развития ипотечного жилищного кредитования в Российской Федерации до 2030 года (Распоряжение Правительства Российской Федерации от 19. 07.2010 № 1201-р). Практическое целенаправленное участие государства в формировании системы ипотечного жилищного кредитования началось с организации Агентства по ипотечному жилищного кредитованию (АИЖК). В 1995 – 1996 гг. была создана рабочая группа из представителей госорганов (в основном Минстроя России) и иностранных консультантов из Института экономики города и Федеральной национальной ассоциации по ипотечному кредитованию (Фэнни Мэй, США) для разработки системы ипотечного жилищного кредитования в России. На основании разработанных этой группой материалов была подготовлена и в 1996 г. принята Федеральная целевая программа «Свой дом», согласно которой предусматривалось создание в России двухуровневой ипотечной системы американского образца. В целях реализации этой программы, привлечения внебюджетных денежных средств для предоставления населению долгосрочных ипотечных кредитов было принято Постановление Правительства Российской Федерации от 26. 08.1996 № 1010 об учреждении открытого акционерного общества «Агентство по ипотечному жилищному кредитованию». (Агентство было зарегистрировано в сентябре 1997 г.) Перед Агентством была поставлена задача формирования общенационального ипотечного рынка посредством покупки у первичных кредиторов прав требований по ИЖК и привлечения ДЕНЬГИ И КРЕДИТ ● 11/2010 АКТУАЛЬНАЯ ТЕМА средств инвесторов путем выпуска облигаций под эти права требований, получения кредитных линий и займов в других формах. Стандарты кредитования были разработаны Агентством на основе анализа и обобщения российского и зарубежного опыта ипотечного жилищного кредитования и включали в себя механизмы выдачи и рефинансирования ипотечных кредитов, типовые соглашения, а также требования ко всем участникам рынка. По данным стандартам предусматривались следующие базовые условия кредита: ●● кредит предоставляется и погашается в рублях; ●● срок кредитования – от 1 до 20 лет; ●● погашение кредита осуществляется равными ежемесячными платежами; ●● процент по кредиту может меняться в зависимости от состояния рынка. Досрочное погашение кредита допускается по истечении 6 месяцев со дня его выдачи; ●● заемщиком может быть любое дееспособное лицо в возрасте от 18 до 60 лет; ●● требования к объекту – кредит предоставляется для приобретения отдельной квартиры в многоквартирном доме или отдельно строящегося жилого дома; ●● обеспечение кредита – залог квартиры, приобретаемой на заемные деньги. Размер кредита не должен превышать 70% суммы оценки приобретаемого жилья; ●● требования к доходу заемщиков – для получения кредита необходимо иметь постоянный источник дохода, рассматриваются только документально подтвержденные доходы заемщика; ●● максимальная сумма кредита: возможная сумма кредита зависит от дохода семьи и рассчитывается исходя из условия, что ежемесячные выплаты по погашению кредита с процентами, а также страхование и прочие выплаты по сделке не превышают 35% совокупного дохода заемщика. В случае, если первоначальный взнос заемщика превышает 50% суммы кредита, ежемесячные выплаты могут достигать 40% совокупного дохода; ●● страхование: заемщик за свой счет должен застраховать свою жизнь и потерю трудоспособности, приобретаемое имущество; ●● приобретенное на заемные средства жилье оформляется в собственность заемщика (одного или нескольких). Таким образом заемщик сразу же становится собственником приобретаемого жилья. К началу 2004 г. к федеральной системе ипотечного жилищного кредитования подключились 54 региона Российской Федерации. 36 регионов начали выдавать кредиты по стандартам АИЖК, но с Агентством работали только 50 банков – треть от общего числа банков, выдававших и ипотечные жилищные кредиты. В январе 2007 г. накопительный портфель кредитов АИЖК составил 70 млрд рублей. Настоящий рывок ипотечного жилищного кредитования произошел в 2006 – 2007 гг., когда началась реализация приоритетного национального проекта «Доступное и комфортное жилье – гражданам России». Если в России за все годы до 2004 г. было выдано 40 тыс. ипотечных кредитов, то теперь была поставлена задача довести их число в 2010 г. до одного миллиона. В 2006 г. количество ипотечных кредитов в стране увеличилось в 2,5 раза и достигло 206,1 тыс. на общую сумму 260 млрд руб. (см. данные табл. 2). Таблица 2 Ипотечное кредитование в Российской Федерации в 2006 г. Федеральный округ Российская Федерация Центральный Северо-Западный Южный Приволжский Уральский Сибирский Дальневосточный Количество ипотечных договоров, единиц 206 123 38 722 15 151 12 330 54 240 35 237 44 780 5 663 Как видно из таблицы, в 2006 г. доля ипотечных сделок (не в ценовом выражении, а в количественном) составляла в России 9%, а за наличные – 91%. В 2009 г. доля сделок с ипотекой на рынке жилья увеличилась до 12%. В 2009 г. было построено 59,8 млн м2, за 8 месяцев 2010 г. – 28,5 млн м2, или на 4% меньше аналогичного периода предыдущего года. Доля ипотеки на рынке жилья, % 9 7 6 5 9 12 13 6 Как развивалась жилищная ипотека за последние годы свидетельствуют данные табл. 3. Как видно из таблицы, задолженность по ипотечным кредитам за 2006 – 2010 гг. возросла в 8 раз, в том числе в рублях – в 10,5 раза, в иностранной валюте – в 4,1 раза. ДЕНЬГИ И КРЕДИТ ● 11/2010 7 АКТУАЛЬНАЯ ТЕМА Таблица 3 Динамика ипотечных жилищных кредитов в РФ в 2006-2010 гг. Показатели (на дату) Задолженность по ипотечным кредитам, млн руб. Из них: в рублях в иностранной валюте Темпы роста задолженности по ипотечным кредитам (в % к 1.01.2006) То же в % к предыдущему году 1.01.2006 1.01.2007 1.01.2008 1.01.2009 1.01.2010 125 723 350 174 702 185 903 475 1 010 889 77 396 48 327 239 361 110 813 524 045 178 140 654 015 249 460 812 775 198 114 - 278,5 278,5 558,5 200,5 718,6 128,7 804,1 111,9 - По данным Центрального банка Российской Федерации. См.: http://www.cbr.ru/statistics/?Prtid=ipoteka Но темпы прироста из года в год сокращались: если в 2006 г. они составили 178,5%, в 2007 г. – 100,5%, то в 2008 г. – всего лишь 28,7%, а в 2009 г. – 11,9%. Причем и этот прирост в 2009 г. был обеспечен в основном за счет увеличения непогашенной просроченной задолженности, а выдача новых ипотечных жилищных кредитов сократилась в 6 раз. Важнейшим фактором, влияющим на развитие жилищной ипотеки и решение жилищной проблемы в целом, является доступность жилья. Ограниченный доступ к «доступному жилью». Доступность жилья – это фундаментальная категория и, на наш взгляд, самый трудный вопрос в теории и практике ипотечного жилищного кредитования и решении проблемы обеспечения населения России жильем. Доступность жилья – это способность граждан приобретать жилье. В качестве ее оценочного показателя берется количество лет, необходимых для накопления суммы, равной стоимости жилья. Однако определяется этот показатель, на наш взгляд, некорректно даже признанными специалистами в области ипотечного кредитования. «Доступность жилья, – пишут авторы фундаментального труда по ипотечному кредитованию, – т. е. способность граждан приобретать жилье в соответствии со своими потребностями и доходами, в значительной степени характеризует уровень развития общества. Для оценки соотношения доходов населения и цен на рынке жилья часто используется коэффициент доступности жилья – средняя цена стандартной единицы делится на среднегодовой семейный доход. Этот коэффициент показывает, сколько лет нужно копить свои доходы, чтобы приобрести стандартную квартиру»1. И далее в таблице «Доступность жилья в Российской Федерации в 1996 – 2005 гг.» доступность жилья определяется как «Соотношение цены стандартной квартиры и годового дохода домохозяйства, лет» и показывается, что в результате такого деления доступность жилья в Российской Федерации увеличилась за 1996 – 2005 гг. на 25%. И поскольку в таблице отсутствуют данные о цене «стандартной квартиры» и годовом доходе домохозяйства, а приводятся совершенно не нужные для расчета данного коэффициента «Среднедушевые денежные доходы в месяц» и «Средняя цена на рынке жилья, руб. за 1 м2», поскольку все Основы ипотечного кредитования /под ред. Н.Б. Косаревой. М.: Фонд «Институт экономики города»; ИНФРА–М., 2007. С. 38. 1 8 расчеты искомого коэффициента оказались за пределами текста монографии, авторы дают читателю следующие пояснения: «Расчет показателя доступности жилья осуществляется на основе следующих предпосылок: 1) средний размер (не состав, а размер. – А.К.) домохозяйства – 3 человека; 2) при расчете среднегодового дохода домохозяйства учитываются номинальные среднедушевые среднемесячные доходы населения в определенном году; годовой доход домохозяйства определяется как произведение среднегодового дохода одного человека (среднемесячный доход, умноженный на 12) на 3 (число членов семьи –домохозяйства); 3) в качестве стандартной квартиры для данного домохозяйства принята квартира площадью 54 м2 (социальная норма – 18 м2 на человека) 1. Для убедительности своей позиции авторы апеллируют к мировой практике и даже к Программе ООН по развитию населенных пунктов: «Показатель доступности жилья – один из ключевых индикаторов в этой области, широко используемый в мировой практике. В частности, он используется в межстрановых сравнениях в Программе ООН по развитию населенных пунктов («Хабитат»)»2. Представляется, что приведенная методика определения доступности жилья, мягко говоря, некорректна. И мы не остановились бы на ней столь подробно, если бы она не выражала позицию ведущего института, являющегося «законодателем» в ипотечном жилищном кредитовании, и не приводилась бы в официальных документах Российской Федерации. Представленное здесь и применяемое на практике определение коэффициента доступности жилья страдает, как минимум, двумя методологическими погрешностями. Во-первых, теоретически несостоятельно и противоречаще здравому смыслу определение данного коэффициента как отношение стоимости квартиры к совокупному доходу семьи. Неудивительно, что при таком методологическом подходе авторы противоречат сами себе – с одной стороны, они правильно пишут, что этот коэффициент показывает, сколько лет нужно 1 Основы ипотечного кредитования /под ред. Н.Б. Косаревой. М.: Фонд «Институт экономики города»; ИНФРА–М., 2007. С. 41. 2 Там же. С. 40. ДЕНЬГИ И КРЕДИТ ● 11/2010 АКТУАЛЬНАЯ ТЕМА копить семье свои доходы, чтобы приобрести стандартную квартиру. А с другой – в их расчетах нет этого «копить», мы видим здесь не накопления, а годовой доход. Отождествлять годовой доход с годовыми накоплениями вроде бы некорректно. И никакие ссылки на мировой опыт и программу ООН здесь не помогут. Неужели авторы данной методики не задумывались – почему же при исчисленной ими «доступности» жилья в России в 4 – 5 лет (а в Москве даже в 3 года) ипотечные кредиты выдаются на срок до 30 лет. Используя данные «Хабитат» Программы ООН, авторы монографии приводят следующую диаграмму доступности жилья в различных городах и странах мира: 16 14 12 10 8 6 4 Москва (2005) ЕС (2002) Великобритания (2001) Россия (2005) США (2005) Страсбург (2001) Мюнхен (2001) Украина (2004) Нью-йорк (2005) Сидней (2005) 0 Эстония (2001) 2 Как видно из диаграммы, авторы пришли к выводу о том, что доступность жилья в России выше, чем в Эстонии, Сиднее, Нью-Йорке, Украине, Мюнхене, Страсбурге, США, а в Москве этот показатель лучше, чем во всех этих городах и странах, и даже выше, чем в России в целом, в Великобритании и Евросоюзе. И, видимо, сознавая противоречие своих выводов реальной действительности, авторы методики придумывают противоречие между высокой будто бы доступностью жилья и трудностями получения финансовых ресурсов для его приобретения в России. В переводе на общедоступный язык это означает: доступность жилья в России высокая, только денег на его покупку нет. Даже стандарты ипотечного жилищного кредитования требуют, чтобы погашение ссуды с процентами не превышало, как правило, 30% дохода семьи. Или авторы монографии полагают, что, купив квартиру в кредит, семья заемщика в течение 10, 20 и даже 30 лет может не есть, не пить, не одеваться? Статистика показывает, что 70 –72% всех расходов население России тратит на приобретение необходимых товаров и услуг, до 8 – 9% составляют обязательные платежи и взносы. А в низкодоходных группах эта доля расходов может достигать и 100%. Вполне очевидно, что для определения искомого коэффициента доступности жилья (КДЖ) стоимость жилья надо соотносить не со всем доходом семьи, а только с его сберегаемой частью, которую можно назвать инвестиционным потенциалом. Вторая методологическая погрешность действующей сегодня методики определения КДЖ состоит в том, что его рассчитывают делением средней стоимости стандартной квартиры на среднегодовой доход стандартной семьи, полученный путем умножения среднедушевого дохода по стране на три. В этот «котел» попадают доходы олигархов (миллиардеров и просто «зеленых» миллионеров), которые, естественно, завышают среднедушевые доходы, а значит, завышают и коэффициент доступности жилья. Но социальный разрыв в доходах богатой верхушки и основной массы населения столь велик, что даже их включение в ипотечно-жилищной «котел» в Москве свидетельствует о недоступности жилищной ипотеки для среднестатистического москвича. Попытаемся рассчитать коэффициент доступности жилья в Москве для среднестатистической семьи. По данным Росстата, среднемесячный душевой доход в Москве за октябрь 2006 г. составил 29 262,3 руб.; потребительские расходы – 20 455 руб.; среднемесячный инвестиционный потенциал семьи – 26 421 руб. (29 262 – 20 455)×3; стоимость 1 м2 жилья – 3 950 дол. США, или 105 070 руб.; рыночная стоимость квартиры – 105 070×54 = 5 673 780 руб.; средний годовой инвестиционный потенциал семьи (26 421 руб.×12) = 317 052 руб. Таким образом, средняя условно-реальная доступность жилья в Москве в октябре 2006 г. составила (5 673 780 : 317 050) = 17,9 года. Пути решения жилищной проблемы в Российской Федерации Важную роль в формировании системы жилищной ипотеки, обеспечении реальной доступности жилья для населения должна сыграть реализация Стратегии развития ипотечного жилищного кредитования в Российской Федерации до 2030 года (далее – Стратегия). Истоки появления этого документа исходят к концу июля 2009 г., когда Президент Российской Федерации Д. А. Медведев поручил профильным ведомствам разработать к концу 2009 г. долгосрочную стратегию развития жилищной ипотеки. 19 июля 2010 г. Председатель Правительства Российской Федерации В. В. Путин подписал Стратегию развития ипотечного жилищного кредитования в Российской Федерации до 2030 года. Стратегия предусматривает три этапа реализации: 2010 – 2012 гг.; 2013 – 2020 гг.; 2021 – 2030 гг. и содержит следующие основные параметры (см. табл. 4). Однако этот важнейший, казалось бы, стратегический документ в сфере ипотечного жилищного кредитования и обеспечения населения жильем не внушает, на наш взгляд, должного оптимизма и не отвечает на важнейшие вопросы обеспечения населения России жильем, суть Стратегии сводится к абстрактным рассуждениям и позитивным предположениям. Во-первых, в документе отсутствует анализ конкретных механизмов достижения обозначенной цели, нет показателей ввода, выбытия и прироста жилья ни на промежуточные, ни на финишные даты Стратегии; нет предполагаемых цен на жилье, т. е. предложения на рынке жилья как в натуральной, так и в стоимост- ДЕНЬГИ И КРЕДИТ ● 11/2010 9 АКТУАЛЬНАЯ ТЕМА Таблица 4 Целевые показатели развития рынка 2009 г. (факт) 2012 г. 2015 г. 2020 г. 2030 г. Доля семей, имеющих возможность приобрести жилье, соответствующее стандартам обеспечения жилыми помещениями с помощью собственных и заемных средств (процентов) 17 23 30 50 60 Количество выдаваемых в год ипотечных жилищных кредитов (тыс. штук) 130 490 741 868 873 Доля сделок с ипотекой на рынке жилья (процентов) 12 20 26 40 50 Отношение задолженности по ипотечным жилищным кредитам к валовому внутреннему продукту (процентов) 2,6 3,8 7,2 10,7 15,5 Превышение среднего уровня процентной ставки по ипотечному жилищному кредиту над индексом потребительских цен +/–(процентных пунктов) +5,6 +3,3 +2,5 +2,0 +1,0 Средний срок ипотечного жилищного кредита (лет) 16,5 17,6 21,5 30 32 30 30 (10) 30 (10) 30 (10) 30 (10) Доля ипотечных жилищных кредитов с ипотечным страхованием в общем объеме ипотечных жилищных кредитов (процентов) – 10 20 20 20 Доля ипотеки, финансируемой за счет выпуска ипотечных ценных бумаг в общем объеме ипотеки (процентов) 21 45 50 55 66 Целевые показатели Минимальный первоначальный взнос по ипотечному жилищному кредиту (с учетом ипотечного страхования) (процентов) ной форме, нет и платежеспособного спроса на жилье. (Зато мы точно «знаем», сколько будет выдано ипотечных жилищных кредитов в 2012, 2015, 2020 и в 2030 годах!) Во-вторых, в разделе III����������������������� �������������������������� «Цель и задачи настоящей Стратегии» читаем: «Целью развития ипотечного жилищного кредитования и других форм ипотечного кредитования является обеспечение к 2030 г. доступности приобретения и строительства жилья с помощью ипотечного жилищного кредитования для 60 процентов семей». В разделе II���������������������� ������������������������ .1 снова подчеркивается: «Предполагается, что ипотечный жилищный кредит станет основным механизмом приобретения жилья в собственность, цены на жилье, условия ипотечного жилищного кредитования и доходы населения (кстати, в документе ни разу не приводится ни один из этих показателей. – А. К.) позволят приобретать жилье 60% населения». А в разделе ������������������������������� IV����������������������������� снова настоятельно подчеркивается: «На третьем этапе (2021 – 2030 гг.) необходимо исходить из того, что в этот период рынок ипотеки приблизится к насыщению, т. е. доля семей, имеющих возможность приобретать жилье с помощью ипотечного жилищного кредитования, достигнет предельных 60%». Спрашивается, что же это за «насыщение», если в 2021 – 2030 гг. «за бортом» оказываются 40% населения страны; и почему появляются «предельные 60%»? Где, в какой еще стране установлены подобные пределы? И далее – успокоительное для «нуждающихся»: «Доля нуждающихся в улучшении жилищных условий будет сокращаться до постоянной величины, определяемой демографическими и социальными процессами, изменением стандартов жилищного обеспечения и обновлением жилищного фонда. Рынок жилья (по нему в Стратегии нет ни единой цифры. – А. К.) и ипотеки пе- 10 рейдет к фазе стабилизации. В долгосрочной перспективе основной задачей станет поддержка устойчивости рынка жилья и ипотеки и предотвращение возможных кризисных явлений». И непонятно, куда же денутся те самые 40% населения, которым в 2030 г. будет недоступна ипотека? Из документа неясно, как и в какой степени будет достигнута эта цель, как можно проверить достижение этой цели, если в Стратегии нет соответствующих показателей. В-третьих, во введении к Стратегии справедливо отмечается, что реализация Стратегии зависит от макроэкономической конъюнктуры, динамики уровня доходов населения и их дифференциации, политических и демографических факторов, а также от региональных и местных социально-экономических условий и особенностей. Доступность ипотечного жилищного кредитования напрямую зависит от стоимости жилья, поэтому добиться повышения доступности жилья только расширением возможностей кредитования проблематично, так как увеличение спроса населения за счет развития различных финансовых механизмов без изменения других условий на рынке жилья и жилищного строительства объективно способствует росту цен на жилье. Казалось бы, все эти условия и факторы развития ипотечного жилищного кредитования должны быть проанализированы на предстоящие 20 лет в неразрывной увязке с динамикой объемов жилья, поступающего на рынок. К сожалению, этого в Стратегии нет. В-четвертых, необходимо было бы подразделить рынок жилья на первичный и вторичный, поскольку ипотечный кредит может выдаваться как на первом, так и на втором. Но прирост национального жилищного фонда может дать только первичный рынок жи- ДЕНЬГИ И КРЕДИТ ● 11/2010 АКТУАЛЬНАЯ ТЕМА лья, и только его прирост может повысить обеспеченность населения жильем. А вторичный рынок жилья ведет только к смене собственников, но не к росту жилищного фонда страны. Сегодня же на покупку квартир в новостройках выдается только четверть всех ипотечных кредитов1. В-пятых, в рассматриваемом документе необходимо было бы увязать динамику объемов реализуемого жилья на первичном рынке с объемами спроса на нем на жилье в денежном выражении (включая ипотечное жилищное кредитование) и динамикой цен. А для того, чтобы определить динамику доступности жилья (коэффициента доступности жилья), необходимо было сопоставить стоимость стандартной единицы жилья на первичном рынке со средним (по стране или по социальным децилям) инвестиционным потенциалом покупателей. Однако ничего из названного в Стратегии нет ни в стоимостных, ни в натуральных показателях на общем рынке жилья, в том числе и приобретаемого с учетом ипотечного кредита. Как видно из приведенной таблицы, в ней представлено только количество выдаваемых в год ипотечных жилищных кредитов. Причем методики расчета этих показателей не приводятся ни в тексте документа, ни в приложении к нему, что вызывает сомнение в достоверности самого прогноза. Так, предполагается, что в 2012 г. будет выдано 490 тыс. ипотечных жилищных кредитов, против 130 тыс. в 2009 г. Но на основании каких исходных данных сделаны эти расчеты, в приложении не указывается. В-шестых, практически на каждой странице документа упоминается о доступности жилья. Однако не дается определение этой ключевой категории жилищного обеспечения и жилищного кредитования. Только косвенно во введении можно прочитать: необходимо в первую очередь повысить доступность жилья за счет: дифференциации рынка жилья, ускоренного формирования сегмента жилья экономкласса и содействия строительству жилья в объемах, соответствующих потребностям и спросу граждан со среднестатистическим уровнем доходов. Спрашивается, а потребности граждан с доходами выше среднестатистического уровня учитываться не должны? Более того, цены на жилье «вздуваются» настолько, что в Москве, например, семье со среднестатистическим доходом, включая доходы богатых, жилье недоступно. Посмотрим, сколько же стоит «пропуск» в ипотечную систему, т. е. каким должен быть ежемесячный доход семьи москвича, желающего получить кредит на покупку стандартной «двушки». Если срок ипотечного кредита без первоначального взноса (до кризиса это практиковали многие банки) 15 лет, процентная ставка – 11%, то ежемесячный платеж основной суммы долга и банковских процентов (без страховки заемщика и кредитуемого жилища и других комиссий) по приведенным выше данным составляет 33 255 руб., а размер чистого дохода (за вычетом налогов) семьи, претендующей на ипотечный кредит, при условии, что сумма ежемесячных платежей не должна превышать 30% этого дохода, составит (33 255×100:30) = 110 850 руб. или 40 802 руб. на каждого члена семьи, т. е. в 1,4 раза больше дохода (29 262 руб.) среднестатистического жителя Москвы. А это значит, что ипотека жилья в Москве даже в размере социальной нормы 18 м2 на человека возможна только для семей, где среднедушевой доход в 1,4 раза выше среднестатистического по городу. Вызывает вопрос следующее положение Стратегии в разделе II.1: «Предусматривается, что уровень ежемесячных доходов заемщиков (к 2030 г. – А. К..) будет превышать как минимум в 3 раза уровень ежемесячных расходов по погашению ипотечного жилищного кредита для приобретения жилья, соответствующего стандартам обеспечения жилыми помещениями». Это действительно новость в ипотечном кредитовании, поскольку по стандартам АИЖК это превышение уже сегодня составляет (100/30) 3,3 раза. В-седьмых, вряд ли можно согласиться с положением Стратегии в разделе V.3. «Состояние внутреннего рынка капитала и его способность снабжать экономику долгосрочными финансовыми ресурсами остаются основными ограничителями рынка ипотечного жилищного кредитования. Срочность, стоимость и объем ресурсов, доступных на отечественном рынке капитала (рынке ценных бумаг), не позволяют обеспечить устойчивое рефинансирование ипотечных портфелей». Не отрицая важности названных факторов, полагаю, что главные ограничители доступности жилья и ипотечного жилищного кредитования иные. По нашему мнению, основными ограничителями развития ипотечного жилищного кредитования в Российской Федерации являются: ●● низкий уровень доходов основной массы населения и недостаток жилья; ●● глубокий разрыв в доходах социальной верхушки и абсолютного большинства населения; ●● монополизм в производстве строительных материалов, строительстве и реализации жилья и ценовой беспредел; ●● отсутствие государственных мер воздействия на жилищный рынок и ограничение роста цен; ●● отсутствие развернутой системы социальной аренды жилья; ●● высокий уровень инфляции и неэффективность используемых государством мер ее нейтрализации. Использование жилья как средства для спасения денег от инфляции; ●● недостаток длинных финансовых ресурсов и низкая эффективность их использования; ●● административно-правовые барьеры (отвод земли, разрешения, согласования, регистрация прав собственности на жилье, коррупция); ●● высокие трансакционные издержки и проценты по кредиту; ●● неэффективность развития государственных некоммерческих ипотечных программ во многих регионах; Эксперт. 2010. № 41. С. 88. 1 ДЕНЬГИ И КРЕДИТ ● 11/2010 11 АКТУАЛЬНАЯ ТЕМА ●● неразвитость альтернативных форм жилищного кредитования, в частности, стройсберкасс и жилищностроительных кооперативов. Все сказанное выше свидетельствует об углублении жилищной проблемы в Российской Федерации. В «Концепции развития системы ипотечного жилищного кредитования в Российской Федерации» (в ред. Постановления Правительства Российской Федерации от 08.05.2002 № 302) подчеркнуто, что главная цель развития долгосрочного ипотечного жилищного кредитования – создать эффективно работающую систему обеспечения доступным по стоимости жильем российских граждан со средними доходами, основанную на рыночных принципах приобретения жилья на свободном от монополизма жилищном рынке за счет собственных средств граждан и долгосрочных ипотечных кредитов. Приведенные расчеты показывают, что сегодняшняя жилищная ипотека для граждан со среднестатистическим доходом недоступна. И в этом проявляется особенность жилищной ипотеки и ограниченность перспектив ее развития в России. С одной стороны, верхний слой населения (10 – 15%) не нуждается в ипотеке, поскольку уже имеет жилье либо может купить его за счет имеющихся накоплений, а с другой – подавляющая масса населения, чьи доходы недотягивают до существующих стандартов ипотечного жилищного кредитования. Тревожной здесь представляется тенденция развития малогабаритного жилья. Проекты с малогабаритными квартирами в многоэтажных многоквартирных домах стали появляться в ряде регионов. В Подмосковье, например, уже предлагаются апартаменты площадью 25 м2 без кухонь и прочих удобств1.. Опасность этой проблемы заключается в том, что она, как и старение производственной базы страны, нарастает постепенно, подспудно, но неуклонно, если не начать ее масштабное системное разрешение уже сегодня. А это предполагает радикальные изменения во всем жилищно-строительном комплексе страны, в социальной, бюджетной и денежно-кредитной политике, в борьбе с коррупцией и жилищно-строительными пирамидами, задравшими цены до высот, вчетверо превышающих издержки строительства жилья. Промедление с этими изменениями чревато серьезными, возможно, необратимыми экономическими, социальными и демографическими последствиями, вымиранием нации, которое не может быть компенсировано разреше- нием использовать материнский «капитал» на погашение ипотечного жилищного кредита. Поэтому, думается, что на сегодня в России жилищный вопрос – главный приоритет. Первоочередными задачами по решению жилищной проблемы в Российской Федерации, по нашему мнению, являются: 1. Радикальное повышение реальных доходов основной массы населения. 2. Кардинальная модернизация и демонополизация сферы жилищного строительства. Не только обновление техники, технологий строительства, но и архитектуры, повышение экологичности, экономичности и комфортности жилья, возрождение проектного дела, подготовки специалистов, прежде всего в области архитектуры. Кратное увеличение объемов сдаваемого в эксплуатацию жилья. Участие государства в формировании инфраструктуры жилищного строительства. 3. Государственный контроль за ценообразованием на жилищном рынке, устранение монополизма по всему строительно-сбытовому циклу и развитие конкуренции вплоть до создания государственных домостроительных комбинатов и снижения цен на жилье. 4. Ликвидация коррупции государственных чиновников, регулирующих выдачу разрешений на отвод земли под строительство жилья, регистрацию прав собственности на жилье и др. 5. Снижение трансакционных издержек, связанных с оценкой, нотариатом, страхованием, госрегистрацией жилья и др. 6. Совершенствование денежно-кредитной и финансовой политики государства с целью стимулирования жилищного строительства, включая кредитование строительных организаций, ипотечное кредитование покупки жилья, развитие альтернативных форм жилищного кредитования, снижение инфляции и процентных ставок по кредитам. 7. Повышение роли государства в жилищном строительстве и превращение последнего в один из полигонов модернизации и локомотивов развития национальной экономики. Хотелось бы верить, что изложенные в статье соображения будут услышаны заинтересованными читателями, причастными к решению данной проблемы, и могут способствовать совершенствованию ипотечного жилищного кредитования и повышению обеспечения населения России современным жильем. ■ Эксперт. 2010. № 41. С. 92. 1 12 ДЕНЬГИ И КРЕДИТ ● 11/2010