О.Ю.Осипенкова. Оценка инвестиционной привлекательности

реклама

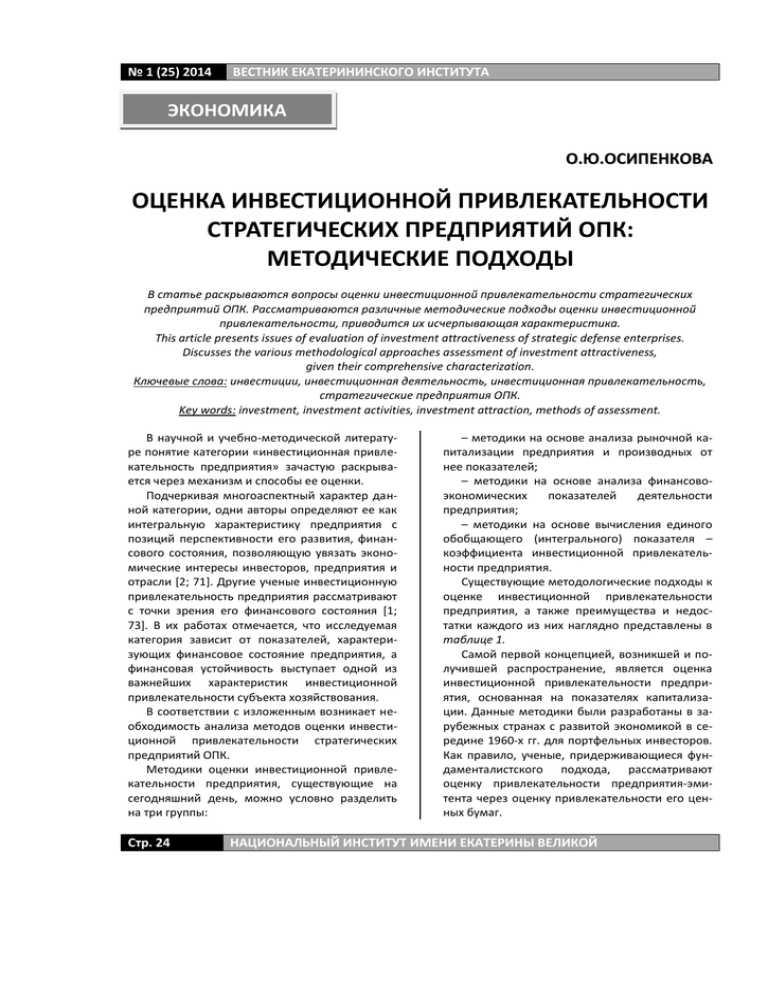

№ 1 (25) 2014 ВЕСТНИК ЕКАТЕРИНИНСКОГО ИНСТИТУТА ЭКОНОМИКА О.Ю.ОСИПЕНКОВА ОЦЕНКА ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ СТРАТЕГИЧЕСКИХ ПРЕДПРИЯТИЙ ОПК: МЕТОДИЧЕСКИЕ ПОДХОДЫ В статье раскрываются вопросы оценки инвестиционной привлекательности стратегических предприятий ОПК. Рассматриваются различные методические подходы оценки инвестиционной привлекательности, приводится их исчерпывающая характеристика. This article presents issues of evaluation of investment attractiveness of strategic defense enterprises. Discusses the various methodological approaches assessment of investment attractiveness, given their comprehensive characterization. Ключевые слова: инвестиции, инвестиционная деятельность, инвестиционная привлекательность, стратегические предприятия ОПК. Key words: investment, investment activities, investment attraction, methods of assessment. В научной и учебно-методической литературе понятие категории «инвестиционная привлекательность предприятия» зачастую раскрывается через механизм и способы ее оценки. Подчеркивая многоаспектный характер данной категории, одни авторы определяют ее как интегральную характеристику предприятия с позиций перспективности его развития, финансового состояния, позволяющую увязать экономические интересы инвесторов, предприятия и отрасли *2; 71+. Другие ученые инвестиционную привлекательность предприятия рассматривают с точки зрения его финансового состояния *1; 73+. В их работах отмечается, что исследуемая категория зависит от показателей, характеризующих финансовое состояние предприятия, а финансовая устойчивость выступает одной из важнейших характеристик инвестиционной привлекательности субъекта хозяйствования. В соответствии с изложенным возникает необходимость анализа методов оценки инвестиционной привлекательности стратегических предприятий ОПК. Методики оценки инвестиционной привлекательности предприятия, существующие на сегодняшний день, можно условно разделить на три группы: Стр. 24 – методики на основе анализа рыночной капитализации предприятия и производных от нее показателей; – методики на основе анализа финансовоэкономических показателей деятельности предприятия; – методики на основе вычисления единого обобщающего (интегрального) показателя – коэффициента инвестиционной привлекательности предприятия. Существующие методологические подходы к оценке инвестиционной привлекательности предприятия, а также преимущества и недостатки каждого из них наглядно представлены в таблице 1. Самой первой концепцией, возникшей и получившей распространение, является оценка инвестиционной привлекательности предприятия, основанная на показателях капитализации. Данные методики были разработаны в зарубежных странах с развитой экономикой в середине 1960-х гг. для портфельных инвесторов. Как правило, ученые, придерживающиеся фундаменталистского подхода, рассматривают оценку привлекательности предприятия-эмитента через оценку привлекательности его ценных бумаг. НАЦИОНАЛЬНЫЙ ИНСТИТУТ ИМЕНИ ЕКАТЕРИНЫ ВЕЛИКОЙ ВЕСТНИК ЕКАТЕРИНИНСКОГО ИНСТИТУТА № 1 (25) 2014 Таблица 1. ХАРАКТЕРИСТИКА МЕТОДИК ОЦЕНКИ ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ ПРЕДПРИЯТИЯ Группы методик с использованием показателей рыночной капитализации предприятия Показатели оценки инвестиционной привлекательности предприятия Оценка привлекательности и эффективности ценных бумаг предприятия – эмитента финансовоэкономических показателей Оценка ликвидности и платежеспособности, финансовая устойчивости, деловая активности обобщающего (интегрального) критерия Оценка финансового состояния и эффективности производственнохозяйственной деятельности Оценка финансового состояния и производственно-хозяйственной деятельности Анализ финансовоэкономических показателей и неформализованных критериев Методический подход Преимущества Недостатки Использование общепринятых критериев – объективных индикаторов привлекательности предприятия в условиях развитой рыночной экономики и фондового рынка Недостоверность полученных результатов об инвестиционной привлекательности предприятий в российской экономике и невозможность применения для оценки предприятий – неэмитентов Ограниченность оценки инвестиционной привлекательности предприятии финансовым аспектом Использование традиционных групп финансовых коэффициентов; установленный порядок их расчета; доступность информационной базы Отражение деятельности предприятия с позиции комплексного экономического анализа Обобщенная количественная оценка уровня инвестиционной привлекательности предприятия Системная характеристика достигнутого уровня инвестиционной привлекательности предприятия с учетом количественных и качественных параметров Оценка привлекательности ценных бумаг на фондовом рынке по показателям рыночной капитализации успешно применяется в рейтинговых агентствах, использующих в качестве основных критериев следующие коэффициенты: «капитализация к выручке от продаж» (P/S ratio), «капитализация к чистой прибыли» (Р/Е ratio), «капитализация к собственному капиталу» (P/BV ratio), «дивидендный доход» (D/P ratio). Показатели инвестиционной привлекательности эмитента классифицируются по двум группам: Сложность выбора объекта инвестирования на основе множества количественных оценок Отсутствие в оценке существенных для инвестора аспектов деятельности предприятия Сложность объективной и точной оценки неформализованных критериев инвестиционной привлекательности предприятия 1) акции предлагаются впервые (первичная эмиссия); 2) акции продолжительное время обращаются на фондовом рынке. При оценке инвестиционной привлекательности зарубежных компаний широкое применение показателей качества и привлекательности ценных бумаг обусловлено тем, что в странах с развитой экономикой прослеживается прямая связь между рыночной стоимостью компании и финансовыми результатами ее деятельности. В отечественной экономике использование методик оценки и анализа показателей НАЦИОНАЛЬНЫЙ ИНСТИТУТ ИМЕНИ ЕКАТЕРИНЫ ВЕЛИКОЙ Стр. 25 № 1 (25) 2014 ВЕСТНИК ЕКАТЕРИНИНСКОГО ИНСТИТУТА капитализации для определения привлекательности стратегических предприятий ОПК – эмитентов может привести к неправильным выводам, так как опираясь только на показатели капитализации и доходности ценных бумаг, порой невозможно определить инвестиционную привлекательность того или иного стратегического предприятия ОПК. Это связано с тем, что на российском фондовом рынке обращаются и совершаются сделки с ценными бумагами ограниченного круга стратегических предприятий ОПК, а акции большинства из них остаются малодоступными для инвесторов. Кроме того, большинство стратегических предприятий ОПК направляет большую часть прибыли на дальнейшее развитие производства, а не на выплату дивидендов. Основной доход инвесторы в России получают от роста рыночной стоимости акций. Следует принимать во внимание и тот факт, что величина чистой прибыли, публикуемая в открытых источниках многими стратегическими предприятиями ОПК, не всегда объективна. В связи с этим показатели рыночной капитализации можно рассматривать лишь как часть системы показателей, оценивающих инвестиционную привлекательность стратегических предприятий ОПК. Вторая группа методик оценки инвестиционной привлекательности предприятий основывается на анализе наиболее значимых финансово-экономических показателей его деятельности. Данный подход является достаточно распространенным в российской экономической действительности и используется многими авторами. Различия состоят лишь в предложенных для оценки группах финансовых коэффициентов и показателей. Традиционной концепцией в оценке инвестиционной привлекательности предприятия является подход, основанный на использовании показателей, характеризующих финансовое состояние предприятия. Как правило, в предлагаемый набор критериев входят показатели ликвидности, платежеспособности, финансовой устойчивости, деловой активности, рентабельности. Такой методический подход предложен в работе коллектива авторов *4+. В некоторых методиках, кроме критериев финансового состояния, включены и другие показатели экономической деятельности пред- Стр. 26 приятия: износ основных средств, показатели дефицитности и конкурентоспособности продукции, показатели рыночной капитализации, доходности акций и имущественного наполнения акций, показатели спроса на акции предприятия и условий эмиссии акций *3+. Существует и другой подход к оценке инвестиционной привлекательности предприятия. Многие авторы, занимающиеся данной проблематикой, сводят всю систему наиболее значимых для инвестора финансово-экономических показателей в единый интегральный показатель инвестиционной привлекательности с последующей оценкой его уровня. В методике, предложенной в работе [6], в расчет интегрального показателя входят группы показателей надежности (коэффициенты текущей, быстрой и абсолютной ликвидности, коэффициенты автономии, участия собственных оборотных средств в оборотных активах, реальной стоимости имущества, соотношение дебиторской и кредиторской задолженностей, коэффициент оборачиваемости активов) и показатели доходности (коэффициент выплаты дивидендов и уровень выплаты дивидендов). Все выбранные показатели соотносятся с эталонными (рекомендуемыми) значениями. Весовой коэффициент каждой группы определяется инвестором и зависит от его предпочтений. В работе К.В.Щиборщ [7] оценка инвестиционной привлекательности предприятия проводится в два этапа. На первом этапе отбираются предприятия по их соответствию заданным критериям: абсолютной окупаемости инвестиций при заданном проценте по привлечению средств (определяется по показателям чистой текущей стоимости и внутренней нормы рентабельности), минимальной рентабельности инвестиций, характеру инвестиций и сроку кредитования. На втором этапе осуществляется рейтинговая оценка выбранных предприятий по комплексному показателю, включающего критерии эффективности хозяйственной деятельности (рентабельность продукции, валовая прибыль на 1 руб. активов, валовая прибыль к собственным средствам, доля износа основных средств, валовая прибыль к оборотным средствам) и финансового состояния (коэффициенты ликвидности, доля чистого оборотного капитала в обо- НАЦИОНАЛЬНЫЙ ИНСТИТУТ ИМЕНИ ЕКАТЕРИНЫ ВЕЛИКОЙ ВЕСТНИК ЕКАТЕРИНИНСКОГО ИНСТИТУТА ротных средствах, доля собственных средств в пассивах). Все указанные показатели имеют свои весовые коэффициенты, которые, как указывает автор, зависят от характера кредитования и ограничений по срокам окупаемости проекта (или срокам кредитования). Всем анализируемым показателям присваивается балльная оценка от –2 до +2, что соответствует параметрам оценки от «крайне неудовлетворительно» до «хорошо». Для получения обобщающей оценки полученные баллы складываются. В данной методике применяется система процентных надбавок (скидок) к полученным баллам за положительную (отрицательную) динамику показателей. В рассмотренных методиках оценки инвестиционной привлекательности предприятия авторы используют в основном только показатели финансового состояния, капитализации (или эффективности инвестиционных проектов) и производственно-хозяйственной деятельности. В последние годы сформировался подход, при котором инвестиционная привлекательность предприятия не ограничивается указанными характеристиками. В настоящее время для получения более полной и объективной оценки инвестиционной привлекательности предприятия стали рассматриваться неформализованные критерии, т.е. характеристики и аспекты деятельности предприятия, которые не имеют количественного измерения или четких методик расчета и оцениваются через логические понятия. Это такие же важные для инвесторов характеристики предприятия, как и финансово-экономические показатели. К «качественным» параметрам инвестиционной привлекательности предприятия относятся уровень корпоративного управления, состояние менеджмента, информационная прозрачность и открытость предприятия, рыночные позиции предприятия, и т.д. Методики оценки качества корпоративного управления, менеджмента и информационной прозрачности предприятия достаточно хорошо разработаны в западных странах и используются рейтинговым агентством Standard & Poor's, инвестиционной компанией Brunswick UBS Warburg, журналом Evromoney, Институтом № 1 (25) 2014 корпоративного права и управления (ИКПУ). В указанных параметрах оцениваются следующие аспекты: структура собственности; отношения с финансово заинтересованными лицами; финансовая прозрачность и раскрытие информации; структура и методы работы совета директоров и менеджмента, права акционеров; корпоративное окружение компании, риск размывания акционерного капитала, банкротства, вывода активов, слияния (реструктуризации), ограничений на владение акциями. Каждый аспект и фактор риска оценивается экспертами балльной системой. Методики оценки инвестиционной привлекательности предприятия, учитывающие и количественные, и качественные характеристики, разрабатываются не только экспертами зарубежных и отечественных рейтинговых агентств, но и российскими экономистами. Отдельные авторы *5; 89+ выделяют внешние и внутренние характеристики, формирующие инвестиционную привлекательность предприятия. К внешним отнесены характеристики рыночного окружения: привлекательность страны, инвестиционный климат региона, привлекательность отрасли, рынок сбыта продукции, стадия жизненного цикла продукции, степень конкуренции, экологическая нагрузка на среду развитость транспортной инфраструктуры. В составе внутренних факторов оцениваются: рыночные позиции предприятия, его производственный потенциал, финансовое состояние, инвестиционная стоимость предприятия, уровень корпоративного управления, уровень менеджмента предприятия. Последний аспект подразумевает оценку управления предприятием, управленческого климата, управленческой структуры, состояния маркетинга на предприятии. Таким образом, научные разработки по вопросам методического обеспечения оценки инвестиционной привлекательности предприятия, учитывающие отраслевые особенности деятельности субъектов хозяйствования, не позволяют применять их повсеместно в российской экономике в силу значительной производственной специфики, разной организационноправовой формы субъектов хозяйствования, масштабов их деятельности, целевых диффе- НАЦИОНАЛЬНЫЙ ИНСТИТУТ ИМЕНИ ЕКАТЕРИНЫ ВЕЛИКОЙ Стр. 27 № 1 (25) 2014 ВЕСТНИК ЕКАТЕРИНИНСКОГО ИНСТИТУТА ренциаций интересов инвесторов и других объективных причин. В этой связи мы полагаем, что оценку уровня инвестиционной привлекательности стратегических предприятий ОПК не стоит ограничивать использованием общего методического подхода. Для получения реальной и достоверной информации должны разрабатываться и получать распространение частные методики измерения этой экономической категории, учитывающие не только общепринятые критерии, но и привлекательность отрасли, территории, отраслевые особенности условий ведения деятельности предприятиями, стратегические намерения и текущие интересы инвесторов. Необходимо отметить, что методические аспекты всестороннего, комплексного подхода к оценке инвестиционной привлекательности стратегических предприятий в настоящее время мало разработаны учеными-экономистами. Оценка инвестиционной привлекательности стратегического предприятия ОПК выполняется для выбора лучшего из сравниваемых предприятий. Чтобы сделать такой выбор, инвестор должен опираться на методику, которая позволит ему, во-первых, получить количественную оценку инвестиционной привлекательности стратегического предприятия ОПК, во-вторых, сравнить результаты оценки по всем рассматриваемым объектам. Показатель, предназначенный для определения уровня инвестиционной привлекательности стратегического предприятия ОПК, должен дать возможность сделать однозначный вывод о его привлекательности, позволить выполнить сравнение нескольких предприятий в целях выбора наиболее предпочтительного, а также Стр. 28 оценить динамику инвестиционной привлекательности предприятия во времени. Учитывая многоаспектную сущность категории «инвестиционная привлекательность стратегического предприятия ОПК», мы полагаем, что ее оценка возможна только через расчет интегрального показателя, включающего финансово-экономические показатели, неформализованные критерии и учитывающего отраслевую специфику. Это позволит потенциальному инвестору проводить сравнительную оценку достигнутого уровня привлекательности стратегических предприятий ОПК в разные временные периоды и получать достоверный результат в виде стабильной количественной определенности. Литература: 1. Балдин К.В., Передеряев И.И., Голов Р.С. Инновационный менеджмент. Учебное пособие. / К.В.Балдин, И.И.Передеряев, Р.С.Голов. – Издательство Академия, 2010. 2. Фатхутдинов, Р.А. Инновационный менеджмент: Учебник . – 4-е изд. / Р.А.Фатхутдинов. – СПб.: Питер, 2011. 3. Караваев И.Е. Основные меры государственной поддержки инновационного развития предприятий оборонно-промышленного комплекса. // Экономические отношения. — 2012. — № 1 (3). — c. 10-19. — http://www.creativ economy.ru/articles/24608/ 4. Бовин А.А., Чередникова Л.Е., Якимович В.А. Управление инновациями в организациях. Серия. Высшая школа менеджмента. / А.А.Бовин, Л.Е.Чередникова, В.А. Якимович. Л., Издательство Омега, 2011. НАЦИОНАЛЬНЫЙ ИНСТИТУТ ИМЕНИ ЕКАТЕРИНЫ ВЕЛИКОЙ