теоретико-игровой анализ - Национальный банк Республики

реклама

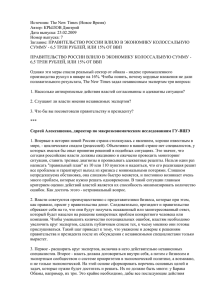

Банкаўскi веснiк, СНЕЖАНЬ 2008 çÄìóçõÖ èìÅãàäÄñàà Взаимодействие правительства и центрального банка: теоретико-игровой анализ ÄÎÂÍ҇̉ ÅéÅäé ÄÒÔˇÌÚ Í‡Ù‰˚ ˝ÍÓÌÓÏ˘ÂÒÍÓÈ ÚÂÓËË ÅÉùì И сходя из сегодняшних реалий, одним из важнейших направлений макроэкономической политики в Республике Беларусь является взаимодействие фискальной и монетарной властей. Важность данного вектора макроэкономической политики определяется, вопервых, тем, что Правительство и Национальный банк имеют такие общие цели, как увеличение объема выпуска, снижение уровня инфляции и стабилизация государственного долга. Государство может стимулировать увеличение ВВП путем использования инструментов как фискальной, так и монетарной политики. Не секрет, что источниками инфляции в экономике могут быть не только монетарные факторы, но и несбаланси- рованность в фискальной сфере. При этом высокий уровень инфляции воздействует на реальную экономику, затрудняя проведение фискальной политики в государстве. Во-вторых, Правительство и Национальный банк Республики Беларусь как экономические агенты связаны общими ограничениями, которые обусловлены специфическими инструментами влияния двух политик на совокупный спрос [5]. В настоящее время наблюдается некоторая несогласованность действий между Правительством и Национальным банком в сфере регулирования экономики. Правительство, ответственное за бюджетное финансирование экономики, имеет право административного управления уровнем цен на товары и услуги, что является одним из немонетарных рычагов влияния на уровень инфляции. В то же время Национальный банк также отвечает за поддержание целевого уровня инфляции, контролируя прирост денежной базы и денежной массы с помощью монетарных инструментов. Таким образом, происходит замещение монетарных инструментов фискальными, что мешает адекватному регулированию экономики со стороны Национального банка, лишенного одного из инструментов стабилизации [6]. Следовательно, одной из важнейших методологических проблем, стоящих перед органами власти в нашей стране, является проблема выбора оптимальной стратегии взаимодействия Правительства и Национального банка для сохранения устойчивых темпов экономического роста и достижения целевых показателей развития национальной экономики. В западной экономической литературе исследование взаимодействия фискальной и монетарной политики стало популярным начиная с 80-х гг. прошлого века, и оно не потеряло своей актуальности до настоящего времени. В наиболее общем виде можно выделить два основных вектора исследований (согласно используемому инструментарию). Первый — описание взаимодействия с помощью эконометрических моделей (Вудфорт, Липер, Ван Хаген, Халлет), второй — формальное описание стратегического взаимодействия политик с помощью теоретико-игрового подхода, который сформирован в работах Блиндера, Табеллини, Алесина и др. В наиболее общем виде весь спектр взаимодействий фискальной и монетарной политики можно представить в виде последовательности моделей (или стратегий), которые отличаются степенью координации действий игроков (от наибольшей к наименьшей). Одна из моделей взаимодействия фискальной и монетарной политики — стратегия единой стабилизационной власти, обладающей всеми необходимыми инструментами для стабилизации экономики как фискального, так и монетарного характера. Использование данной модели возможно лишь при подчинении центрального банка правительству, так как сложно представить противоположный вариант: передачу центральному банку всех фискальных инструментов 1. 1 Такое же мнение высказывал еще М. Фридман (M. Friedman — американский экономист, лауреат Нобелевской премии по экономике) в своей работе “Денежная и фискальная политика по обеспечению экономической стабильности” (1948). См.: Blinder A. Issues in the Coordination of Monetary and Fiscal Policy. NBER Working Paper № 982, 1982. 20 Банкаўскi веснiк, СНЕЖАНЬ 2008 çÄìóçõÖ èìÅãàäÄñàà правлениях отнюдь не означает нескоординированность этой политики. Рассмотрим следующую стратегию взаимодействия фискальной и монетарной политики: наличие двух независимых властей, одна из которых ответственна за монетарную политику, другая — за фискальную. Причем ни одна из властей не доминирует над другой. Когда два игрока не могут найти общий язык, смешанная монетарная политика дорогих денег (рестрикция) и экспансионистская фискальная политика часто приводят к негативному влиянию на уровень процентной ставки и объем инвестиций. В случае, когда фискальные и монетарные инструменты находятся в разных руках и две власти не могут (или не хотят) найти компромисс, в экономической теории применяются постулаты теории некооперативных игр. Один из способов проиллюстрировать данную ситуацию — это двухролевая ненулевая игра между правительством и центральным банком. В этом случае компромисс между игроками достигается при равновесии по Нэшу2. Почему используется равновесие по Нэшу? Оба игрока понимают, что при принятии решений они не находятся в вакууме, каждый игрок видит перед собой серь- езного противника, который имеет такие же проблемы в принятии решений, как и он. Более того, это повторяющаяся игра. Предполагается, что каждый игрок хотя бы раз предпринимал определенные действия и предпримет их, по крайней мере, еще раз. Каждый игрок полагает, что его противник предпримет оптимальные действия в ответ на стратегию, которую он играет. Исходя из этого, каждый игрок будет играть свою стратегию Нэша [4]. Рассмотрим пример того, как работает равновесие по Нэшу. Предположим, что каждый игрок может использовать две стратегии: экспансионистскую и сдерживающую. Также допустим, что каждый игрок воздействует на результат обособленно, но при этом знает выбор другого. Как видно на рисунке, Правительство (его выбор показан под диагональю в каждом квадрате) может проводить экспансионистскую политику, и, с его точки зрения, лучшим решением будет применение обеими игроками экспансионистской стратегии, а худшим — рестрикционной. Центральный банк (его выбор показан на рисунке над диагональю) желает сократить уровень инфляции в стране и, соответственно, выбирает противоположную стратегию. Матрица взаимодействия правительства и центрального банка åÓÌÂڇ̇fl ÔÓÎËÚË͇ êÂÒÚË͈Ëfl îËÒ͇θ̇fl ÔÓÎËÚË͇ êÂÒÚË͈Ëfl ùÍÒÔ‡ÌÒËfl Для того чтобы понять преимущества применения указанной политики, необходимо ответить на следующие вопросы: ● насколько каждый игрок (фискальные и монетарные власти) испытывает нехватку практических инструментов для стабилизации экономики (чем больший дефицит таких инструментов ощущают правительство и центральный банк для достижения поставленных целей, тем больше потенциальный выигрыш от координации политики и, соответственно, меньше выгода от использования данной игровой стратегии); ● насколько общество уверено в правильности целей и методов стабилизационной политики, проводимой властями, и в том, какая из властей имеет более правильный взгляд на методы ее реализации (чем больше неуверенность общества в данном вопросе, тем более рискованно применять такую стратегию и доверять решение проблем одному из игроков). Если в качестве трех основных целевых переменных выбрать выпуск (или безработицу), уровень цен (или уровень инфляции) и долю инвестиций в ВВП, тогда нехватка инструментов для стабилизации экономики у властей может быть не такой ощутимой. Для достижения желаемого уровня целевых показателей правительство в принципе может использовать контроль над государственными расходами, уровнем налоговых изъятий в экономике и инвестиционными стимулами (налоговый кредит, налоговые каникулы и т. д.), не учитывая политику, проводимую центральным банком. Единый игрок, имеющий полный набор инструментов фискальной и монетарной политики, может соединять экспансионистскую монетарную политику с рестрикционной фискальной политикой, или наоборот. Таким образом, факт воздействия фискальной и монетарной политики на совокупный спрос в экономике в противоположных на- ùÍÒÔ‡ÌÒËfl 1 2 4 2 3 4 3 1 Источник: Blinder A. Issues in the Coordination of Monetary and Fiscal Policy. NBER Working Paper № 982, 1982. êËÒÛÌÓÍ 2 Дж. Нэш (J. Nash) — американский экономист и математик, лауреат Нобелевской премии по экономике (работа “Анализ равновесия в теории некооперативных игр”). Равновесие по Нэшу — равновесное решение игры, которое появляется при осознании каждым игроком того, что увеличить выигрыш невозможно, приняв решение в одностороннем порядке, то есть решения должны приниматься совместно (прямо или опосредованно). 21 Банкаўскi веснiк, СНЕЖАНЬ 2008 çÄìóçõÖ èìÅãàäÄñàà Можно предположить, что оба игрока, выбирая между экспансией и рестрикцией, придут к мнению, что смешанная политика “дешевых” денег и “экономного” бюджета будет лучшей для экономики, чем противоположная политика. Данный вывод подтверждается матрицей на рисунке. Если в качестве стратегии центральный банк выбирает экспансию, тогда правительство также выберет экспансию, что является наименее приемлемым результатом для монетарной власти — нижний правый квадрат на рисунке. Таким образом, в данном случае лучшей стратегией для первого игрока будет сдерживающая политика (политика “дорогих” денег). Зная это, лучшая стратегия для правительства — экспансия, и результатом взаимодействия игроков будет нижний левый квадрат на рисунке. Очевидно, это и будет единственным вариантом равновесия по Нэшу в рассматриваемой игре, а также наиболее вероятным результатом нескоординированного, но разумного поведения двух игроков. Необходимо выделить несколько интересных фактов, вытекающих из описанной в примере ситуации. Правительство и центральный банк согласились, что верхний правый квадрат матрицы на рисунке (политика дешевых денег и сдерживающая фискальная политика) представляет наиболее близкое к равновесию по Нэшу решение задачи. Однако если власти не могут найти компромисс, возникает равновесие по Нэшу. Это именно тот случай, когда некоторая степень координации лучше, чем ее отсутствие в принципе, даже если нельзя определить, какая из властей проводит более социально ориентированную политику. Проблема состоит в том, что о достижении полной координации фискальной и монетарной властей гораздо проще говорить, чем претворять в жизнь. Правительство и центральный банк имеют веские причины для несогласия друг с другом: причины, которые не могут быть легко разрешены. Это свидетельствует о том, что полное взаимодействие недостижимо ни при каких условиях. Однако можно достичь наиболее близкого к полной координации взаимодействия властей: все, что нужно в этом случае, — обоюд- 22 ное согласие игроков получать консультации друг у друга по проведению совместной политики во избежание результатов, которые обе стороны считают нежелательными. Следует отметить, что игровые стратегии становятся гораздо сложнее, если один из игроков не имеет информации о предпочтениях либо экономической модели другого. В этом случае нет предпосылок для появления равновесия по Нэшу, и возникает множество различных вариантов взаимодействия игроков. Например, каждый игрок может преследовать собственные цели, игнорируя решения другого. Рассмотрим эту стратегию далее. Альтернативная стратегия взаимодействия правительства и центрального банка — стратегия “лидер — ведомый”, которая находится между двумя крайностями (полная координация либо отсутствие таковой) и согласно которой один игрок А делает шаг первым, при этом второй игрок В принимает решение на основании предыдущего решения игрока А. Данный сценарий можно представить на примере современной экономики, когда сначала правительство устанавливает уровень бюджетного дефицита, а затем центральный банк определяет способы его финансирования. Конечно, в реальной экономике процессы намного сложнее хотя бы потому, что решения по применению монетарных инструментов центральный банк принимает чаще, чем правительство определяет параметры бюджета. В соответствии с моделью “лидер — ведомый” ведомый принимает решения на основании ограничений, которые были установлены предыдущим “ходом” лидера. Если ведомый имеет достаточно инструментов для реализации своей политики, значит, ограничения, определенные лидером, не настолько строги, чтобы помешать достижению целей ведомого. В этом случае данная модель наиболее близка к модели с единой стабилизационной властью (в качестве которой выступает ведомый). Но если ведомый не имеет необходимых инструментов для стабилизации, тогда ограничения, устанавливаемые лидером, могут быть достаточно серьезными и препятствовать достижению целей ведомого. Таким образом, стратегия взаимодействия политики может работать по-разному, в зависимости от того, кто является лидером: правительство или центральный банк. Соответственно, если правительство ставит своей целью достижение определенного объема выпуска товаров, уровня цен или инвестиций в экономике, оно в принципе может достичь своих целей независимо от действий центрального банка. В этом случае модель “лидер — ведомый” с центральным банком в качестве лидера эквивалентна модели, в которой вся полнота принятия решений о стабилизации экономики принадлежит правительству. Однако центральный банк находится не в таких хороших условиях, как правительство. Его традиционные инструменты — резервные требования, операции на открытом рынке и процентная политика дают в итоге только один независимый инструмент для целей стабилизации экономики. В таком случае указанная стратегия с центральным банком в качестве ведомого не эквивалентна передаче контроля над стабилизационной политикой монетарным властям. И все же, несмотря на эту асимметрию, результат взаимодействия игроков в описываемой стратегии будет зависеть от того, кто будет лидером, а кто ведомым. Рассмотрим этот тезис на примере. Предположим, что правительство — лидер. Оно устанавливает размер государственных расходов, налоги и трансферты, полагая, что это вызовет определенную реакцию со стороны центрального банка. В случае простой игры (рисунок) правительство с уверенностью может прогнозировать, что центральный банк будет проводить сдерживающую политику независимо от решения фискальных властей. Следовательно, правительство смело может выбирать экспансионистскую политику. В данном случае снова наблюдается равновесие по Нэшу (как это уже описывалось выше). Если представить противоположную ситуацию, очевидно, что равновесие по Нэшу возникает и в том случае, когда в качестве лидера выступает центральный банк. При выборе стратегии “лидер — ведомый” отношение ведомого прямо влияет на решение лидера, так как последний, прини- Банкаўскi веснiк, СНЕЖАНЬ 2008 çÄìóçõÖ èìÅãàäÄñàà мая решение, всегда опирается на ожидаемый ответ ведомого. Например, боязнь повышения процентной ставки со стороны центрального банка может заставить правительство принять более “экономный” бюджет, чем тот, который мог бы быть принят при игнорировании поведения центрального банка. Для лидера один из способов избежать манипуляций со стороны ведомого — это выбор политики нереагирования. Если центральный банк (как ведомый) знает, что правительство (как лидер) сокращает государственные расходы при повышении процентной ставки, он может побудить правительство снизить расходы путем повышения процентной ставки. Однако такая ситуация невозможна, когда правительство выбирает политику нереагирования. Но нельзя не отметить тот факт, что пока отдельные цели фискальной политики не будут достигнуты (балансировка бюджета, достижение бюджета полной занятости и т. д.), правительство не может проводить стратегию нереагирования. Вместе с тем можно сделать вывод, что наиболее часто встречаемое в экономике правило при проведении монетарной политики — именно стратегия нереагирования. Мотивом центрального банка при выборе данного типа стратегии является желание избавиться от давления правительства, которое стремится монетизировать бюджетный дефицит. Резюмируя вышесказанное, можно сделать вывод, что при построении эффективной макроэкономической модели и выборе стратегии взаимодействия фискальных и монетарных властей (либо сосредоточения инструментов в руках одной власти) необходимо в первую очередь отталкиваться от целей, стоящих перед правительством и центральным банком, во вторую очередь — от имеющихся в их руках инструментов. Не следует думать, что наиболее эффективной стратегией взаимодействия правительства и центрального банка является полная координация, поскольку такая модель не может быть реализована на практике. Скорее наоборот, наиболее эффективной моделью будет наличие двух независимых игроков, степень независимости которых должна определяться целями, поставленными обществом. Как уже описывалось выше, правительство и центральный банк, не подчиненные жестким правилам, могут выстраивать эффективную макроэкономическую политику на основе информации о поставленных каждым игроком задачах и имеющихся у каждого из них инструментов. Наличие общих ограничений в проведении политики и будет являться тем самым механизмом, который позволит достичь желаемого в экономике результата. Для достижения эффективного регулирования экономики со стороны правительства и центрального банка органам государственной власти необходимо осуществление следующих мероприятий в целях реализации стабилизационной политики. 1. Важно четко определить целевые показатели экономики, за которые отвечают правительство и центральный банк совместно, а также инструменты, с помощью которых они будут достигнуты. 2. Центральному банку следует информировать участников рынка о ситуации в экономике, прогнозе инфляции, наличии рисков для ценовой стабильности в будущем и планируемых мероприятиях по достижению целевого уровня инфляции. 3. Правительству и центральному банку необходимо наладить обмен информацией о прогнозе расходов и доходов государственного бюджета и связанных с этим изменениях в объеме размещенных депозитов правительства в центральном банке, что позволит повысить эффективность применения инструментов монетарной политики. 4. Правительству следует избегать прямого административного управления уровнем цен на товары и услуги в целях расширения влияния монетарных инструментов на уровень цен в экономике и, соответственно, уровень инфляции. 5. Правительству и центральному банку важно обратить внимание на становление финансового рынка и развитие его инструментов, что позволит центральному банку расширить набор инструментов для управления экономикой. Перечисленные теоретические рекомендации актуальны в том числе для их использования органами государственной власти в Республике Беларусь. Реализация данных мероприятий позволит осуществлять сбалансированную макроэкономическую политику в стране, эффективно нейтрализовать последствия внешних шоков и содействовать стабильному экономическому росту государства. Источники: 1. Chadha J.S., Nolan C. On the Interaction of Monetary and Fiscal Policy. Cambridge University Press, 2003. 2. Di Bartolomeo G., Di Gioacchino D. Fiscal-monetary policy coordination and debt management: a two stage dynamic analisys. Universita Degli Studi Di Roma “La Sapienza”, Working Paper № 74, 2004. 3. Каллаур П.В. Обеспечение монетарной стабильности: конфликт или гармония целей? // Банкаўскi веснiк. 2007. № 19(384). С. 4—7. 4. Мулен Э. Теория игр с примерами из математической экономики: Пер. с франц. — М.: Мир, 1985. 5. Смирнов А.Д. Лекции по моделям макроэкономики // Экономический журнал ВШЭ. 1999. С. 101—138. 6. Усоский В.Н. Ограничения на выбор режима денежно-кредитной политики в экономике Беларуси // Проблемы выбора эффективной денежно-кредитной политики в условиях переходной экономики: сборник докладов Второй международной научно-практической конференции, Минск, 19—20 мая 2008 г. // Редколлегия: П.В. Каллаур, А.О. Тихонов, Ю.П. Власкин и др. — Минск: Национальный банк Республики Беларусь, 2008. 7. Программа развития банковского сектора экономики Республики Беларусь на 2006—2010 годы, утвержденная Указом Президента Республики Беларусь от 15.01.2007 № 27. 23