Для дополнительного обеспечения обязательства банка

advertisement

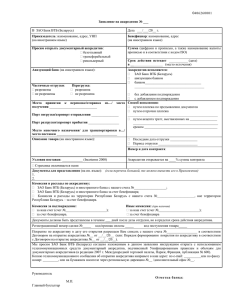

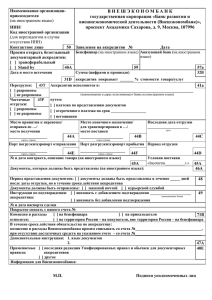

Документарные операции КАК СРЕДСТВА РАСЧЕТОВ И ОБЕСПЕЧЕНИЯ ОБЯЗАТЕЛЬСТВ КАЗНАЧЕЙСТВО КРЕДИТВЕСТБАНК Содержание •Субъекты внешнеэкономической сделки •Понятие аккредитива и гарантии •Риски во внешнеторговых операциях •Аккредитив как инструмент обеспечения платежей •Схема простого аккредитива (открытие и оплата) •Составление аккредитива •Формы аккредитивов по степени обеспечения рисков •Подтверждение как форма дополнительного обеспечения •Виды аккредитивов •Виды аккредитивов по форме платежа •аккредитив с платежом по предъявлении •Раздел контракта «базисные условия поставки» •Банковская гарантия как инструмент обеспечения выполнения обязательств •Основные типы гарантий •Основные виды гарантий •гарантия платежа (Payment Guarantee) •гарантия предложения (тендерная гарантия) •гарантия исполнения (Performance Bond) •авансовая гарантия (Advance Payment Guarantee) •Схема внешнеторговой сделки с использованием документарных инструментов расчетов. •Особенности проведения расчетов с использованием инкассо •Особенности авалирования векселей Субъекты внешнеэкономической сделки с использованием аккредитива. контракт покупатель деньги Банк обеспечивает выплату денежных средств при исполнении контрактных условий •право на получение продукции продавец товар •право требования своевременной оплаты •обязательства по оплате •обязательства по поставке продукции покупатель импортер аппликант банк покупателя банк импортера банк-эмитент банк продавца банк экспортера авизующий банк продавец экспортер бенефициар Субъекты внешнеэкономической сделки с использованием гарантии. контракт покупатель деньги Банк обеспечивает выплату денежных средств при неисполнении контрактных условий •право на получение продукции товар продавец •право требования своевременной оплаты •обязательства по оплате •обязательства по поставке продукции покупатель импортер принципал банк покупателя банк импортера банк-гарант банк продавца продавец банк экспортера экспортер авизующий банк бенефициар банк-гарант Понятие - аккредитив Аккредитив – собственное обязательство банка-эмитента, выданное на основании поручения своего клиента выплатить продавцу товаров или услуг определенную денежную сумму при своевременном представлении документов, оговоренных в аккредитиве и подтверждающих отправку товара или выполнение услуг. Понятие - банковская гарантия Банковская гарантия - обязательство банка перед бенефициаром произвести платеж в его пользу в пределах указанной суммы в случае, если третья сторона (контрагент бенефициара) не выполняет своих обязательств перед бенефициаром, (или другого события, произошедшего или не произошедшего) - гарантийного случая и является средством обеспечения выполнения финансовых и других обязательств по контракту и так - же как и аккредитив, является собственным обязательством банка, предоставленным контрагенту за счет и по поручению своего клиента. Гарантии используются для обеспечения как единоразовых поставок так и многократных (цикличных) операций между покупателем и продавцом. Риски во внешнеторговых операциях Осуществляя международные коммерческие операции, необходимо тщательно взвешивать степень риска. В отношениях с малоизвестными зарубежными партнерами договор о купле-продаже (предоставлении услуг) не всегда является надежной формой обеспечения обязательств. Простой договор с деловым партнером представляет достаточную гарантию лишь тогда, когда между участвующими сторонами уже давно существуют доверительные отношения либо стабильный альянс интересов (например, финансовая взаимозависимость либо постоянные встречные поставки). Кроме того, в стране зарубежного партнера должна быть стабильной политическая обстановка. Если подобные предпосылки отсутствуют, то для обеих из сторон возникает необходимость в дополнительных гарантиях Какие виды риска могут подстерегать предпринимателей при торговых сделках? Для импортеров •неспособность/нежелание экспортера возвратить задаток •неспособность/нежелание экспортера выполнить договор •политические события препятствуют выполнению договора экспортером Для экспортеров •неплатежеспособность/нежелание должника платить •аннулировние или односторонняя модификация заказа импортером •политические события препятствуют выполнению договора импортером Аккредитив как инструмент обеспечения платежей Своевременная оплата товаров или услуг должна быть гарантирована. Таким образом, обеспечение платежей служит преимущественно защите интересов продавца. Но в то же время обеспечивает оплату только после предоставления подтверждения факта отгрузки. покупатель Контроль выполнения контрактных обязательств банк ? контракт продавец Контроль обязательств по оплате Аккредитив как инструмент обеспечения платежей Таким образом банк становится субъектом внешнеэкономической сделки и действует как посредник между покупателем и продавцом. продавец банк покупатель 1 Обязательство оплатить только при выполнении контрактных условий 4 Обязательство при выполнении контрактных условий оплатить 3 документы отгрузка 2 Схема простого аккредитива (открытие и авизование) После того, как контракт подписан и согласован инструмент платежа, импортеру следует распорядиться об открытии аккредитива. На основании этого заявления аккредитив авизуется экспортеру через его банк. покупатель контракт продавец 3 заявление на аккредитив 1 банк покупателя 2 открытие аккредитива банк продавца авизование Схема простого аккредитива (оплата) При соответствии документов условиям аккредитива происходит оплата покупатель документы товар / услуга 1 продавец 4 оплата 2 3 документы оплата банк покупателя банк продавца документы Составление аккредитива Для беспрепятственного осуществления аккредитивной операции и продавец, и покупатель, помимо прочего, должны иметь точные представления, как должен быть составлен аккредитив: • • • • • • • вид и конструкция аккредитива срок действия условия поставки пути и средства транспортировки страхование на период транспортировки перечень документов, необходимых для оплаты срок действия аккредитива Эти факторы влияют на калькуляцию цены экспортера и издержки по всем возможным банковским обязательствам, выставляемым в пользу покупателя. Переговоры по условиям аккредитива дают продавцу прекрасную возможность повлиять на содержание аккредитива. Формы аккредитивов по степени обеспечения рисков Отзывный аккредитив В любое время может быть изменен или аннулирован без предварительного уведомления бенефициара •не предоставляет бенефициару достаточного обеспечения •никогда не подтверждается банком-корреспондентом •применяется только между известными друг другу партнерами •используется довольно редко Безотзывный аккредитив Безотзывный подтвержденный аккредитив Для изменения или аннулирования условий аккредитива требуется согласие как бенефициара, так и ответственных банков Наряду с обязательством банка, открывшего аккредитив, появляется равноценное и самостоятельное обязательство подтверждающего банка произвести платеж •составляет твердое обязательство платежа банкаэмитента •дает бенефициару высокую степень уверенности оплаты поставки или оказанных услуг •степень обеспечения существенно повышается •поскольку в большинстве случаев аккредитив подтверждается банком в стране экспортера, политический риск исключается •в спорном случае местонахождение подтверждающего банка считается местом судопроизводства Подтверждение аккредитива. Для дополнительного обеспечения обязательства банка запрашивается подтверждение третьего банка. Таким образом, появляется подтверждающий банк. 1 продавец контракт покупатель заявление на аккредитив банк покупателя авизование 4 2 открытие аккредитива подтверждающий банк 3 подтверждение аккредитива банк продавца Оплата подтвержденного аккредитива При соответствии документов условиям аккредитива происходит оплата 5 продавец товар / услуга покупатель 11 документы 6 документы 10 оплата банк покупателя 9 документы оплата 8 банк продавца подтверждающий банк 7 Виды аккредитивов документарный аккредитив собственное обязательство банка -эмитента, выданное на основании поручения своего клиента выплатить продавцу товаров или услуг определенную денежную сумму при своевременном представлении документов, оговоренных в аккредитиве и подтверждающих отправку товара или выполнение услуг револьверный аккредитив Подразумевает использование в рамках установленных, возобновляемых долей. Отгрузка частичными поставками. резервный аккредитив банковская гарантия, юридически оформленная как аккредитив. Применяется в странах с законодательными ограничениям для банков по выпуску гарантий. переводной аккредитив представляет возможность первому бенефициару передать право на получение средств по аккредитиву другим лицам. Виды аккредитивов по форме платежа аккредитив с платежом по предъявлении Оплата сразу по предоставлении документов аккредитив с отсрочкой платежа Оплата через … дней после даты отгрузочных документов акцептный аккредитив Оплата при наступлении срока акцепта выставленных тратт аккредитив со смешанным платежом Оплата с использованием нескольких возможных видов платежа Аккредитив с платежом по предъявлении товар продавец банк продавца подтверждающий банк покупатель банк покупателя оплата сразу по предоставлении документов оплата сразу по предоставлении документов оплата сразу по предоставлении документов Банковская гарантия как инструмент обеспечения выполнения обязательств В международной торговле для обоих партнеров часто возникает сходная проблема: в то время как продавцу трудно оценить платежеспособность покупателя, покупателю нелегко оценить готовность поставщика выполнить обязательства, а также его профессиональные и финансовые возможности. Таким образом, основной потребностью импортера является обеспечение выполнения обязательств. Суть всех гарантийных операций - обещание гаранта ручаться за выплату долга или выполнение услуги, если обязавшийся не в состоянии выполнить обещание. Гарант Предприятие 1 поставка не выполнена или услуга не оказана При невыполнении обязательства гарант производит платеж в установленном размере Предприятие 2 Основные типы гарантий условная безусловная Оплата происходит на основании документов, подтверждающих неисполнение обязательств и наступление гарантийного случая. При наступлении гарантийного случае оплата происходит при предоставлении простого письменного требования бенефициара. Основные виды гарантий гарантия платежа (Payment Guarantee) гарантия предложения (Tender Guarantee) гарантия исполнения/выполнения обязательств по контракту (Performance Bond) гарантия возврата авансового платежа (Advance Payment Guarantee) Гарантия платежа (Payment Guarantee) Гарантия платежа - обязательство банка произвести платеж в адрес продавца (экспортера) в течение определенного срока от даты отгрузки или получения товара Гарантийный случай наступает, если (одновременно): поставка осуществлена или услуга оказана в соответствии с условиями договора и в установленные сроки Покупатель отказывается либо не в состоянии оплатить товар или услуги Гарантия предложения (Tender Guarantee) Гарантия предложения предотвращает случай, когда предприятие подает предложение, однако не принимает сделанный ему в ответ на это заказ, поскольку за это время оно утратило интерес к сделке. подавший предложение снимает его до истечения срока конкурса Гарантийный случай наступает, если: подавший предложение не принимает заказ подавший предложение не может или не хочет дать требуемую гарантию исполнения Гарантия исполнения (Performance Bond) Гарантия исполнения должна обеспечить своевременное осуществление поставки или услуги в соответствии с договором поставка продавцом не осуществлена или услуга не оказана, а также вследствие рекламаций по качеству Гарантийный случай наступает, если: поставщик не в состоянии выполнить договор полностью работа до истечения срока гарантии выполнена не полностью и принципал отказывается пролонгировать гарантию Авансовая гарантия (Advance Payment Guarantee) Авансовая гарантия предусматривает обеспечение возврата предоплаты в случае невыполнения продавцом (подрядчиком) своих обязательств в соответствии с договором Гарантийный случай наступает, если (одновременно): поставка не осуществлена или услуга не оказана, а также при несоответствии качества товара или услуги условиям договора поставщик отказывается либо не в состоянии вернуть сумму авансового платежа Внешнеторговая сделка с использованием документарных инструментов расчетов (описание) 1. Объявляется тендер (конкурс) на поставку оборудования для электростанции. 2. Потенциальные поставщики предоставляют заявки, обеспеченные тендерными гарантиями своих банков. 3. В результате анализа определяется один поставщик. 4. Заключается контракт на поставку оборудования между поставщиком и покупателем, предусматривающий сложный механизм расчетов. 5. Поставщик предоставляет банковскую гарантию в обеспечение исполнения контрактных обязательств. 6. По предоставлении такой гарантии аннулируется тендерная гарантия, выданная ранее. 7. Покупатель осуществляет 15%-ную предоплату, при этом поставщик должен предоставить гарантию возврата предоплаты. 8. 85 % суммы контракта - оплачивается путем безотзывного документарного аккредитива, открытого покупателем в пользу поставщика. 9. Начинается отгрузка товара. 10. После того как первая (основная) поставка осуществлена аннулируется гарантия возврата предоплаты. 11. Отгрузка товара выполнена в полном объеме и в соответствии с условиями договора и на основании предоставленных отгрузочных документов (соответствующих) условиями аккредитива производится перечисление средств Поставщику. 12. Соответственно аннулируется гарантия исполнения. Внешнеторговая сделка с использованием документарных инструментов расчетов (схема 1) 1. Объявляется тендер (конкурс) на поставку оборудования для электростанции. 2. Потенциальные поставщики предоставляют заявки, обеспеченные тендерными гарантиями своих банков. 3. В результате анализа определяется один поставщик. Поставщик 1 банк Поставщик 2 банк 2 2 тендер 3 Поставщик 3 банк Поставщик 4 банк 2 2 1 покупатель Внешнеторговая сделка с использованием документарных инструментов расчетов (схема 2) 4. Заключается контракт на поставку оборудования между поставщиком и покупателем, предусматривающий сложный механизм расчетов. 5. Поставщик предоставляет банковскую гарантию в обеспечение исполнения контрактных обязательств. 6. По предоставлении такой гарантии аннулируется тендерная гарантия, выданная ранее. 7. Покупатель осуществляет 15%-ную предоплату, при этом поставщик должен предоставить гарантию возврата предоплаты. 8. 85 % суммы контракта - оплачивается путем безотзывного документарного аккредитива, открытого покупателем в пользу поставщика. 4 контракт поставщик авазование аккредитива 8 5 Гарантия исполнения 7 авансовая гарантия банк гарант 7 покупатель заявление на аккредитив 5 8 аккредитив 8 банк эмитент Внешнеторговая сделка с использованием документарных инструментов расчетов (схема 3) 9. Начинается отгрузка товара. 10. После того как первая (основная) поставка осуществлена аннулируется гарантия возврата предоплаты. 11. Отгрузка товара выполнена в полном объеме и в соответствии с условиями договора и на основании предоставленных отгрузочных документов (соответствующих) условиями аккредитива производится перечисление средств Поставщику. 12. Соответственно аннулируется гарантия исполнения. 9 поставщик отгрузочные документы 9 товар покупатель отгрузочные документы оплата 11 отгрузочные документы банк гарант оплата 9 9 11 банк эмитент Инкассо Форма расчетов, при которой банк инкассирует сумму, которую должен заплатить покупатель продавцу против предоставления соответствующих документов. Банк выполняет функции агента при расчетах между экспортером и импортером. Он предоставляет импортеру, по указанию экспортера или его банка, документы об отгрузке товара или предоставлении услуг и инкассирует против этих документов надлежащую сумму или получает акцептованный вексель. При расчетах по инкассо ответственность банков ограничивается передачей и оформлением документов против оплаты или акцепта векселя. В отличие от документарного аккредитива, когда банки несут обязательство осуществить платеж, при расчетах по инкассо они не обязаны платить, если покупатель не выполняет или не может выполнить свои обязательства относительно оплаты документов. Как работает документарное инкассо Достижение договоренности об условиях документарного инкассо. Договоренность фиксируется во внешнеэкономическом контракте. Особенности проведения расчетов с использованием документарного инкассо Когда целесообразно использовать документарное инкассо Поскольку при выполнении обязательств по инкассо при отгрузке или предоставлении услуг оплата поставщику не гарантируется, целесообразно использовать документарне инкассо только в тех случаях, если: - продавец (экспортер) и покупатель (импортер) доверяют друг другу; - желание платить и кредитоспособность покупателя не вызывают сомнения; - политическая, экономическая и правовая ситуация в стране импортера является стабильной; - международные платежные операции страны импортера не ограничиваются. Выдача инкассового поручения и предоставление документов. После заключения контракта и наступления срока отгрузки продавец передает перевозчику товар для транспортировки. Перевозчик предоставляет транспортные документы продавцу. Экспортер готовит весь необходимый пакет документов, среди которых: транспортные документы, счет-фактура, страховой сертификат, свидетельства о происхождении товара, сертификаты, спецификации, упаковочные листы и т.п., и предоставляет их вместе с инкассовым поручением своему банку для отправки покупателю. Авалирование векселей Авалирование векселей — принятие банком обязательств относительно оплаты векселя частично или в полном размере. Банк оплачивает ту часть векселя, на которую был предоставлен аваль. За счет авалирования векселя становятся надежным и гарантированным средством выполнения ваших обязательств по расчетам с контрагентами. Преимущества для покупателя: - отсрочка платежа за поставленные товары путем выдачи векселя, без отвлечения оборотных средств; - удешевление кредитной операции (ставки по авалированию ниже, чем по кредиту, процент по кредиту взимается только с момента фактической оплаты векселя). Преимущества для Продавца: - получение гарантии оплаты векселя; - возможность использования векселей в расчетах с контрагентами. Авалирование векселей банк осуществляет на основании заключенного с заёмщиком договора об авалировании. Договор может заключаться на определенный срок (генеральное соглашение об авалировании) и/или авалирование определенных векселей. Аваль не теряет свою силу в результате недействительности обеспеченного им обязательства (в частности в результате подделки подписи обязанного лица, за которого предоставлен аваль, его недееспособности, неплатежеспособности). Банк авалист освобождается от ответственности когда перестает нести ответственность по векселю основной должник. Это касается, например, случая окончания срока исковой давности. Право требования к авалисту истекает по окончании трех лет со дня срока платежа. Контактные данные ПАО «КРЕДИТВЕСТ БАНК» Украина, 01030, г. Киев, ул. Леонтовича, 4, литера «А, А1» Тел. +38 044 365 00 01; +38 044 365 00 12 Факс. +38 044 365 00 04 info@creditwest.ua www.creditwest.ua