Срочный рынок — инструменты и операции

реклама

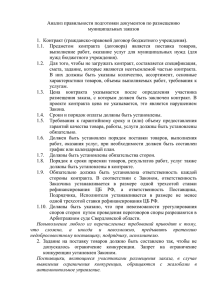

»ÌÒÚÛÏÂÌÚ˚ Ë ˚ÌÍË Срочный рынок — инструменты и операции Кто предугадал ход событий на двадцать четыре часа раньше толпы заурядностей, тот двадцать четыре часа слывет человеком, лишенным самого заурядного здравого смысла. А. Ривароль Настанет время, когда наши потомки будут удивляться тому, что мы не знали таких очевидных вещей. Сенека Старший ¿À≈ —¿Õƒ– —“–Œ√¿À≈¬ œ режде чем начать говорить, совершим рекомендованную процедуру — договоримся о терминах. Под срочным контрактом понимают договор на поставку конкретного актива в установленный срок в будущем на согласованных условиях. К срочным контрактам относятся форвардные, фьючерсные и опционные контракты, а также производные из этих инструментов. Далее мы подробнее рассмотрим каждый из перечисленных инструментов. Срочный рынок работает с незапамятных времен. История сохранила для нас упоминание о том, что хорошо известный греческий философ и математик Фалес из Милета заработал на опци36 www.m#trading.ru • Октябрь 2001 • Современный трейдинг онных контрактах целое состояние. Позже, в XVII веке, производители тюльпановых луковиц в Нидерландах использовали срочные и опционные сделки для защиты от сильных колебаний цен на свой товар. В зависимости от формы организации торговли инструменты срочного рынка обращаются на биржевых и внебиржевых площадках. • На внебиржевых площадках (OverThe-Counter, OTC) торгуются в основном форвардные контракты и свопы. Сделки этих типов заключаются напрямую между контрагентами или при посредничестве дилера (например, дилера по свопам). Это преимущественно валютный рынок (FOREX), а также рынок капитала и драгоценных металлов. • На биржевых площадках торгуются фьючерсы и опционы, при этом опционы могут быть «выписаны» как на торгуемый актив, так и на сам фьючерс. Существенным моментом при “‡·Îˈ‡ 1. торговле на бирже является то, что одной из сторон в каждой сделке куплипродажи является Расчетная палата биржи, гарантирующая выполнение своих обязательств как продавцом, так и покупателем. Основным требованием к биржевым товарам является возможность их стандартизации. Форвард (равно как и фьючерс) представляет собой договор между конкретным продавцом и покупателем о куплепродаже конкретного товара в заранее оговоренный срок и по заранее оговоренной цене. Наиболее часто данный договор принимает форму поставки некоторых базовых активов. Именно по этой причине такие контракты называют контрактами с отсроченной поставкой (deferred delivery). Это определение позволяет различать контракты с более поздней поставкой товара и контракты с немедленной поставкой. Последние называют спотовыми контрактами. Спотовые и форвардные рынки вместе составляют наличные рынки (cash markets). Форвардный контракт — это твердая сделка, то есть сделка, обязательная для исполнения. Предметом соглашения могут выступать различные активы, например товары, акции, облигации, валюта и так далее. Лицо, которое обязуется поставить по контракту соответствующий актив, открывает короткую позицию, то есть продает форвардный контракт. Лицо, которое приобретает актив, открывает длинную позицию, то есть покупает контракт. Заключение контракта не требует от контрагентов каких-либо расходов (здесь мы не принимаем в расчет возможные накладные расходы, связанные с оформлением сделки, и комиссионные, если она заключается с помощью посредника). Форвардные контракты заключаются, как правило, для осуществления реальной продажи или покупки соответствующих активов, в том числе в целях страхования поставщика или покупателя от возможного неблагоприятного изменения цены. В отличие от биржевых срочных инструментов (фьючерс, опцион), срок дейст- ≈ʉ̂Ì˚È Ó·ÓÓÚ ‚Ì·ËÊÂ‚Ó„Ó ˚Ì͇ ‰ÂË‚‡ÚË‚Ó‚, ÏÎÌ $ ¿ÍÚË‚/ÍÓÌÚ‡ÍÚ TOTAL CONTRACTS (‚Ò„Ó) Foreign exchange contracts (ËÌÒÚÛÏÂÌÚ˚ ˚Ì͇ FOREX) Outright forwards (ÌÂÒÔÓÚÓ‚˚ ÙÓ‚‡‰˚) Currency swaps (‚‡Î˛ÚÌ˚ ҂ÓÔ˚) Options (ÓÔˆËÓÌ˚) Interest rate contracts (ËÌÒÚÛÏÂÌÚ˚ ˚Ì͇ ͇ÔËڇ·) FRAs Swaps (Ò‚ÓÔ˚) Options (ÓÔˆËÓÌ˚) Equity-linked contracts (ÍÓÌÚ‡ÍÚ˚, Ò‚ˇÁ‡ÌÌ˚Â Ò ˆÂÌÌ˚ÏË ·Ûχ„‡ÏË) Forwards and swaps (ÙÓ‚‡‰˚ Ë Ò‚ÓÔ˚) Options (ÓÔˆËÓÌ˚) Commodity contracts (ÚÓ‚‡Ì˚ ÍÓÌÚ‡ÍÚ˚) Gold (ÁÓÎÓÚÓ) Other commodities (ÓÒڇθÌ˚ ÚÓ‚‡˚) Other (ÓÒڇθÌÓÂ) 1998 ƒÂ͇·¸ 3231 786 1999 »˛Ì¸ 2628 582 1999 ƒÂ͇·¸ 2813 662 2000 »˛Ì¸ 2581 578 491 200 96 1675 15 1509 152 236 329 192 61 1357 12 1222 123 244 352 250 60 1304 12 1150 141 359 283 239 55 1230 13 1072 145 293 44 192 43 13 30 492 52 193 45 23 22 400 71 288 60 23 37 429 62 231 80 19 61 400 »ÒÚÓ˜ÌËÍ ó The Bank for International Settlements: ´International Financial Statistics: Derivatives Statisticsª ó http://www.bis.org/ statistics/derstats.htm Современный трейдинг • Октябрь 2001 • www.m#trading.ru 37 трактов со включенным опционом (правом выбора): “‡·Îˈ‡ 2. ÇÊË̇θÌ˚ Ú·ӂ‡Ìˡ Í ˇ‰Û ÍÓÌÚ‡ÍÚÓ‚ ̇ CME ¬Ë‰ ÓÔ‡ˆËË Euro FX (EC) —ÔÂÍÛΡÚ˂̇ˇ ’‰ÊÂÒ͇ˇ S&P 500 Stock Index (SP) —ÔÂÍÛΡÚ˂̇ˇ ’‰ÊÂÒ͇ˇ Lean Hogs (LN) —ÔÂÍÛΡÚ˂̇ˇ ’‰ÊÂÒ͇ˇ Õ‡˜‡Î¸Ì‡ˇ χʇ ÕÂÒÌËʇÂχˇ χʇ $2511 $1860 $1860 $1860 $21563 $17250 $17250 $17250 $945 $700 $700 $700 вия форвардного контракта, тип поставляемого актива, его количество, условия его поставки не являются стандартизованными, что позволяет использовать форвардный контракт при работе с каким-либо нестандартным активом, устанавливать наиболее удобные сроки действия контакта, выбирать наиболее удобные места поставки актива. К примеру, для хеджера, у которого есть потребность в хеджировании актива, не торгуемого на биржевом рынке, или горизонт хеджа которого очень велик, применение форвардов является наиболее приемлемым. Однако форвардному контракту присущи и некоторые недостатки, основными из которых являются следующие. • Сложность передачи взятых на себя обязательств третьему лицу. Может сложиться ситуация, при которой будет трудно найти лицо, интересам которого точно соответствовали бы условия заключенного ранее форвард- ного контракта. Таким образом, ликвидировать свою позицию одна из сторон может только с согласия другой. • Вследствие того, что форвардный контракт внебиржевой и отсутствует механизм гарантийного обеспечения, возникает вероятность неисполнения обязательств одним из контрагентов в случае резкого колебания цен на товар, или в случае изменения финансового положения контрагента в период до исполнения контракта, или в случае мошенничества одного из контрагентов. Такое неисполнение зачастую вызывает целую цепочку неисполнения обязательств. Таким образом, личности партнеров играют исключительно важную роль. Чтобы сделать форвардный контракт более «гибким», было разработано несколько вариантов форвардных кон- • Форвардный контракт с рядом дат (или временным отрезком) возможного исполнения. В день заключения сделки согласовывается временной отрезок в будущем или ряд дат, в одну из которых контрагент может потребовать исполнения форвардного контракта. • Форвардный контракт с ценой (ценами) прерывания. Такой контракт содержит условие по его досрочному исполнению по зафиксированной в контракте цене (ценам) прерывания. • Форвардный контракт с диапазоном цен возможного исполнения. В день заключения сделки согласовывается диапазон цен возможного исполнения. При расчете по контракту цена спот сравнивается с диапазоном цен форварда, и если она ниже минимального значения, то контракт исполняется по минимальной цене, а если она выше максимального значения, то контракт исполняется по максимальной цене. В том случае если цена спот оказалась в диапазоне цен форвардного контракта, то форвардный контракт исполняется по действующей спот-цене. Основной недостаток данного вида контрактов состоит в том, что потенциальная прибыль ограничивается узостью устанавливаемого диапазона. • Форвардный контракт с правом его отмены и заключения нового форвардного контракта. Контрагент име- “‡·Îˈ‡ 3. —ÔËÒÓÍ ÍÛÔÌÂȯËı ÔÓ Ó·ÓÓÚÛ ÚÓ„ÛÂÏ˚ı Ù¸˛˜ÂÒÌ˚ı ÍÓÌÚ‡ÍÚÓ‚ (‚ ÍÓÌÚ‡ÍÚ‡ı) ÓÌÚ‡ÍÚ Euro-BUND 3-Month Eurodollar U.S. T-Bonds Euro-BOBL 3-Month Euribor Ten Year T-Notes Euro-Notional Bond Crude Oil ¡Ëʇ EUREX-Frankfurt CME, U.S. CBOT, U.S. EUREX-Frankfurt LIFFE, U.K. CBOT, U.S. MATIF, France NYMEX, U.S. flÌ‚.ñŒÍÚ. '99 101057644 81591360 78869785 36964126 30467848 28796286 5389817 31924594 flÌ‚.ñŒÍÚ. '00 129973943 90401234 53995803 52444142 49426005 38873890 38457585 31437747 % »ÁÏÂÌÂÌ. 28.6 10.8 ñ31.5 41.9 62.2 35.0 613.5 ñ1.5 »ÒÚÓ˜ÌËÍ: Futures Industry Institute ó http://www.fiafii.org/ 38 www.m#trading.ru • Октябрь 2001 • Современный трейдинг ет право отменить текущий форвардный контракт и заключить другой. • Форвардный контракт с правом аннулирования. Для расширения возможностей использования форвардных контрактов на их базе были разработаны синтетические инструменты (synthetic instrument), созданные путем комбинирования форвардов, для воспроизводства необходимых денежных потоков — свопы (swap), соглашения о будущей процентной ставке (FRA) и так далее. В мировой практике форвардные контракты чаще всего используются в операциях с валютами, а также с процентными ставками (табл. 1). Фьючерсный контракт — заключаемое на бирже соглашение, по которому одна сторона (продавец) обязуется в установленный срок исполнения продать, а другая сторона (покупатель) — купить определенное количество базового актива по заранее оговоренной цене. Целью заключения фьючерсного контракта, который по определению является «договором о поставке в будущем», является не только «поставка». Достаточно вспомнить о широком распространении индексных фьючерсов, например контрактов на фондовые индексы, которые не предусматривают «поставку» того набора акций, который взят за основу при вычислении индекса. В отличие от сходного форвардного контракта, торговля которым осуществляется в основном на внебиржевом рынке, фьючерс предполагает стандартизацию количества базового актива и сроков исполнения. Главное же различие состоит в следующем: по фьючерсам идет непрерывный (ежедневный) поток платежей. По форвардам этого не происходит до наступления даты контракта. Расчеты по фьючерсу производятся ежедневно путем взимания или выплаты биржей вариационной маржи. Наличие открытых позиций требует от расчетных фирм представления финансовых гарантий исполнения соответствующих контрактов в виде маржи. Под маржой понимается предварительный гарантийный взнос, который кли- ент переводит на счет брокера или брокерской конторы. Маржа обязательно вносится участниками торговли финансовыми фьючерсами с обеих сторон. В качестве залога могут использоваться наличные деньги, акции, облигации, гарантии банков. В мировой практике применяются следующие виды маржи: • начальная маржа (Initial Margin); • неснижаемая маржа (Maintenance Margin); • вариационная маржа (Variation Margin). Начальная маржа (первоначальное резервное требование, иногда называемое original margin) — сумма, которую инвестор должен внести на счет брокерской фирмы за каждый купленный или проданный контракт. Каждый день, если у клиента открыта позиция, к этой сумме добавляется накопленная прибыль или списывается накопленный убыток. Причем в зависимости от типа операции (спекулятивная или хеджерская) размер начальной маржи может меняться; в том случае, если операция хеджерская, размер начальной маржи будет меньше. Если в результате убытков остаток на маржинальном счете клиента снизится ниже определенного уровня, называемого maintenance margin requirement (минимальная сумма, требуемая для поддержания маржинального счета), наступает ситуация margin call, когда брокер требует пополнить остаток средств клиента на маржинальном счету до уровня начальной маржи. Такое требование также может возникнуть в случае повышения биржей или брокером требований по марже. Вариационная маржа исчисляется ежедневно по итогам торговой сессии для каждой открытой позиции клиента по заданным формулам. Для открытой позиции продавца вариационная маржа равна разности между стоимостью контракта по цене открытия данной позиции и стоимостью контракта по котировальной цене данной торговой сессии. Для открытой позиции покупателя вариационная маржа равна разности между стоимостью контракта по котиро- Современный трейдинг • Октябрь 2001 • www.m#trading.ru вальной цене данной торговой сессии и стоимостью контракта по цене открытия данной позиции. Вариационная маржа увеличивает или уменьшает требуемую сумму залоговых средств и является потенциальным выигрышем или проигрышем клиента. Если вариационная маржа отрицательна, то она увеличивает требуемую сумму залоговых средств, если положительна — уменьшает требуемую сумму залоговых средств. Величина вариационной маржи определяется методом корректировки по рынку (mark to market), в ходе которой переоценивается позиция по цене, наиболее отражающей конъюнктуру данного дня (определяется котировальной комиссией по формуле и называется котировальной ценой). Отрицательная вариационная маржа выплачивается участником срочного рынка бирже как гаранту исполнения фьючерса, а положительная вариационная маржа перечисляется биржей участнику. Благодаря этому, с одной стороны, участник рынка, предугадавший направление движения рынка, может получить доход до срока исполнения. С другой — снижается риск неуплаты всей суммы проигрыша игроком, ошибшимся в прогнозе. В результате последовательных расчетов по вариационной марже участник, сохранивший позицию до срока исполнения фьючерса, получает (или должен заплатить) разницу между ценой заключения фьючерса и окончательной расчетной ценой, то есть расчетной ценой в день исполнения (как правило, равной рыночной цене базового актива). Для проведения операций с фьючерсными контрактами на бирже клиент должен обеспечивать на своем лицевом счете наличие необходимого запаса средств для поддержания всех открытых позиций. Для примера в табл. 2 приведены маржинальные требования к ряду контрактов на Chicago Mercantile Exchange (CME) на 01.03.2001 г. По сравнению с форвардным контрактом у фьючерса существует ряд 39 “‡·Îˈ‡ 4. —ÔËÒÓÍ ÍÛÔÌÂȯËı ÔÓ Ó·ÓÓÚÛ ÏËÓ‚˚ı Ù¸˛˜ÂÒÌ˚ı ·ËÊ (‚ ÍÓÌÚ‡ÍÚ‡ı) ¡Ëʇ EUREX, Germany & Switzerland CBOE, U.S. PARIS BOURSE SA, France CBOT, U.S. CME, U.S. AMEX, U.S. KSE, Korea LIFFE, U.K. PSX, U.S. NYMEX, U.S. flÌ‚. ó ŒÍÚ. '99 31466306 199314647 155099126 220804595 172341235 101801210 78456823 105621782 58610982 93084761 flÌ‚. ó ŒÍÚ.. '00 381834896 275764454 199359074 197867938 190401658 170917039 154278340 110131344 90574353 88123173 % »ÁÏÂÌ. 21.4 38.4 28.5 ñ10.4 10.5 67.9 96.6 4.3 54.5 ñ5.3 • котировка цены (Price Quotation); • размер шага цены (Tick Size); • ограничения на колебания цены (Daily Price Limit); • последний день торговли (Last Trading Day); • последний день поставки (Last Delivery Day); • метод поставки (Delivery Method); • описание актива, принимаемого к поставке (Deliverable Grades). »ÒÚÓ˜ÌËÍ: Futures Industry Institute ó http://www.fiafii.org/ преимуществ (равно как и у биржевого рынка перед внебиржевым): • • торговля фьючерсными контрактами происходит на торговых площадках (биржах) через брокерские фирмы, являющиеся членами биржи, что уменьшает вероятность злоупотреблений, которая присутствует при работе с конкретным участником рынка спот; • устраняется риск потери активов клиента в случае банкротства брокерской компании, так как учет и хранение активов осуществляются в независимой от брокера клиринговой корпорации, обслуживающей биржу; используется единая специализированная система клиринга, расчетов и гарантии исполнения, повышающая безопасность и скорость расчетов; • система предоставления беспроцентных кредитов (кредитное плечо). Используя $2000 как гарантийный депозит, можно производить операции с контрактами объемом $60 000–$80 000; на рынке спот также предоставляются такие кредиты, но они, как правило, являются платными; • фьючерсный контракт подлежит ликвидации в определенный, заранее оговоренный срок. Существуют, конечно, и недостатки, особенно заметные при операциях хеджирования: • фиксированные даты исполнения — может возникнуть временной разрыв 40 • • • между срочной и спот-компонентами сделки; «поставочность» многих контрактов — если не удалось закрыть контракт до даты исполнения, участник обязан выйти на поставку; для поддержания позиции необходимо обеспечить гарантийный депозит, который может быть достаточно большим; невозможно осуществлять операции хеджирования в том случае, если не существует фьючерсного контракта на необходимый актив; осуществлять хеджирование затруднительно в том случае, если условия фьючерсного контракта не совпадают с потребностями хеджера (несовпадение срока действия фьючерсного контракта и потребностей хеджера, несовпадение размера фьючерсного контракта и потребностей хеджера). Обязательным компонентом фьючерсного контракта является его спецификация, полностью характеризующая данный контракт. В спецификациях фьючерсных контрактов, как правило, указывается следующая информация: • размер контракта или единица торговли (Trading Unit); • тикер контракта на бирже (Ticker Symbols); • часы торговли (Trading Hours); • месяцы торговли (Contract Months); Как, а главное где, трейдер может применить данные финансовые инструменты? Не будем затрагивать рынок форвардов, так как выход на данный рынок для частного инвестора достаточно сложен и дорог, и обратимся к фьючерсам. На рынке фьючерсов различают два основных вида контрактов: • товарные фьючерсы. Базируются на купле-продаже различных товаров, производимых в народном хозяйстве (как правило, продукция сельского хозяйства, металлургии, добывающих отраслей); • финансовые фьючерсы. Базой являются определенные финансовые инструменты (акции, депозиты, облигации, валюта, фондовые индексы и так далее). Список наиболее активно торгуемых контрактов и бирж вы можете найти в табл. 3 и 4. Рассмотрим подробнее финансовые фьючерсы, которые делятся на две большие группы — с абстрактной и конкретной базой. Финансовые фьючерсы с конкретной базой основаны на реальных объектах торговли. При этом, как правило, возможна реальная поставка базового финансового инструмента. К финансовым фьючерсам с конкретной базой относятся: • валютные фьючерсы (Currency Futures); • процентные фьючерсы (Interest Rate Futures); www.m#trading.ru • Октябрь 2001 • Современный трейдинг • фьючерсы на акции (Stock Futures). Из этого списка необходимо особо выделить фьючерсы на акции. Этот инструмент лишь недавно появился в мировой практике. Многие российские трейдеры могут упрекнуть меня в том, что это не совсем верно — в России данный инструмент широко распространен и используется уже около десяти лет. На самом деле ранее он был широко распространен лишь в России и в далекой Австралии. И вот с недавнего времени (с января 2001 г.) на LIFFE (London International Financial Futures and Options Exchange, www.liffe.com) были запущены в обращение фьючерсные контракты на акции отдельных американских и европейских компаний. К финансовым фьючерсам с абстрактной базой относятся контракты, исполнение которых в физическом смысле (поставка/принятие), как правило, невозможно. К ним относятся индексные фьючерсы (Stock Index Futures). Сделки с индексами — достаточно новая, быстро прогрессирующая об- ласть финансовых операций, основанных на фьючерсах, а также на опционах. Первый индексный срочный контракт был заключен в 1982 г. на Cansas City Board of Trade. В данный момент наибольшее распространение в торговле фьючерсами в США имеет контракт на индекс Standard & Poor's 500, который представляет собой взвешенный по рыночной стоимости индекс акций 500 корпораций. Они представлены в индексе в следующей пропорции: 400 промышленных корпораций, 20 транспортных, 40 финансовых и 40 коммунальных компаний. В последнее время CME, запустив серию контрактов e-mini, по которым маржинальные требования значительно меньше, чем у «больших» контрактов, привлекает мелких, розничных клиентов. Так, по итогам 2000 г. оборот по emini фьючерсным контрактам на значения индексов S&P 500 и Nasdaq 100 — составил 10,8 и 5,1 млн контрактов соответственно, что составляет весьма значительную сумму. В завершение статьи хотелось бы сказать следующее. Для участника срочного рынка в РФ существует проблема доверия своих залоговых средств. Многим памятны примеры Российской биржи, Санкт-Петербургской фьючерсной биржи, да и «государственная» ММВБ внесла свою лепту в формирование определенного имиджа российских площадок. Западные биржи этими огрехами не страдают. Кроме того, они уделяют пристальное внимание вопросам усовершенствования расчетов в биржевых фьючерсных сделках. Изыскиваются разнообразные организационные формы, позволяющие снизить финансовые риски и повысить эффективность расчетов. В частности, клиринговые дома ведущих бирж и клиринговые организации, обслуживающие смежные рынки, вступают в соглашения, позволяющие их членам осуществлять сделки на различных рынках без перевода залоговых средств (crossmargining). Ý ÕÓ‚ÓÒÚË Ë̉ÛÒÚËË ÕÓ‚˚ ԇ‚Ë· ‚ÌÛÚˉÌ‚ÌÓÈ ÚÓ„Ó‚ÎË ¿ ктивным трейдерам следует отметить дату 28 сентября на своих календарях. В этот день вступят в силу значительные изменения правил, регулирующих маржинальную торговлю. Эти изменения коснутся далеко не всех представителей активно торгующего сообщества. Новые правила, которые будут использоваться как в Nasdaq, так и в NYSE, применяются только к трейдерам, стиль работы которых будет признан внутридневным1. Брокерские компании будут должны классифицировать своих клиентов как PDTs в следующих случаях: • Трейдер совершает четыре внутридневные сделки (открытие и закрытие позиции в тот же день) в пятидневный период. Однако в случае, если число внутридневных сделок, совершаемых трейдером, не превышает 6% его активности, он не считается дей-трейдером. • Компания, с которой работает трейдер, может «разумно предполагать», что его стиль торговли будет внутридневным (например, если программа обучения компании, которую он прошел, предполагает внутридневную торговлю). По новым правилам, PDTs должны располагать как минимум $25,000 для открытия маржинального счета. И хотя старые правила обязывают трейдера располагать суммой всего в $2,000, многие компании, предоставляющие услуги прямого доступа к торгам (услугами которых и пользуется подавляю- Современный трейдинг • Октябрь 2001 • www.m#trading.ru щее большинство PDTs), уже требуют, чтобы минимальный баланс счета равнялся как минимум этой сумме. Таким образом, большинство PDTs не заметят нового правила, касающегося минимального баланса счета, гораздо большее значение имеет другое изменение, которое может сильно повлиять на работу многих трейдеров. Теперь «покупательная способность» PDTs возрастает с 2:1 до 4:1. Например, сейчас, имея на счету $50,000, трейдер может приобрести акций на сумму $100,000, после 28 сентября его возможности возрастут до $200,000. Изменения также коснутся вопросов, связанных с требованиями о внесении дополнительного обеспечения (margin calls). Имели место случаи, когда трейдер открывал позицию и закрывал ее на следующий день, а затем получал маржинколл, хотя у него вообще не было открытых позиций. С новыми правилами такое станет невозможным. Если требование все же получено, рычаг трейдера будет уменьшен до 2 и, кроме того, средства должны поступить на счет трейдера за два дня до того, как он сможет торговать на них. Существующая практика кредитования одних трейдеров другими с целью выполнения требования о внесении дополнительного обеспечения будет запрещена: все маржинколлы должны рассматриваться отдельно. Ý 1 Pattern Day Traders (PDTs) 41