ПРОГНОЗ. Рыночный риск

реклама

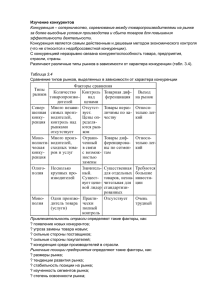

Header first ПРОГНОЗ. Рыночный риск Footer first ПРОГНОЗ. Рыночный риск Содержание 1. Цели и задачи..................................................................................................................................................... 2 2. Структура решения ............................................................................................................................................ 3 3. Функциональные возможности........................................................................................................................ 4 3.1. Базовый модуль ....................................................................................................................................... 4 3.2. Модуль восстановления пропусков в ценовых рядах финансовых инструментов ............................ 5 3.3. Модуль оценки безрисковых кривых бескупонной доходности ......................................................... 5 3.4. Модуль ведения сделок .......................................................................................................................... 6 3.5. Модуль ведения портфелей.................................................................................................................... 6 3.6. Модуль оценки рыночного риска ........................................................................................................... 7 3.7. Модуль загрузки данных ......................................................................................................................... 8 4. Опыт компании «Прогноз» ............................................................................................................................. 10 5. Преимущества .................................................................................................................................................. 11 7. Почему «Прогноз»? ......................................................................................................................................... 12 www.prognoz.ru 1 / 12 ПРОГНОЗ. Рыночный риск 1. Цели и задачи Компания «Прогноз» рада предложить решение «ПРОГНОЗ. Рыночный риск», предназначенное для обеспечения информационной и инструментальной поддержки процессов анализа и контроля рыночных рисков портфелей финансовых инструментов банка. «ПРОГНОЗ. Рыночный риск» позволяет решить следующие задачи: загрузка и обработка рыночных данных (Bloomberg, Reuters, ММВБ, РТС, Cbonds, Банк России); фильтрация выбросов и восстановление пропущенных значений в ценовых рядах; статистический анализ данных, включая эконометрическое моделирование и расчет ковариационных матриц; интерфейсы для загрузок сделок из АБС; загрузка портфелей и/или расчет портфелей на основе информации по сделкам; оценка рыночного риска (Value-at-Risk, Conditi onal Value-at-Risk) на основе параметрического, исторического моделирования, моделирования методом Монте-Карло; контроль адекватности используемых моделей VaR (backtesting); сценарное моделирование («Что будет, если?»), включая режим стресс-тестирования; оценка безрисковых кривых бескупонной доходности на основе параметрических и сплайнметодов; оценка кредитных спрэдов по облигациям и группам облигаций; оценка процентного риска, включая оценку процентного риска для обязательств с фиксированной ставкой (анализ чувствительности, поддержка решений о рефинансировании) и с плавающей ставкой (Cashfl ow-at-Risk); поддержка положения 387-П Банка России. Внедрение системы обеспечивает: высвобождение человеческих ресурсов благодаря автоматизации рутинных операций по загрузке рыночной информации из разнородных источников и расчету оценки рыночного риска портфелей банка; повышение качества данных и достоверности результатов анализа за счет консолидации данных и централизованного хранения рыночной и портфельной информации; повышение скорости обработки информации за счет интеграции с существующими в банке информационно-аналитическими системами и полной автоматизацией загрузки портфельной информации; значительное снижение временных затрат на проведение таких трудоемких операций, как сценарный анализ и верификация VaR; соответствие системы риск-менеджмента в части рыночного риска современным требованиям (Basel II), что обеспечивает возможность присвоения более высокого рейтинга международными рейтинговыми агентствами и повышение уровня доверия к банку со стороны инвесторов; повышение эффективности резервирования капитала банка, что обеспечивает повышение уровня рентабельности банка. www.prognoz.ru 2 / 12 ПРОГНОЗ. Рыночный риск 2. Структура решения Система состоит из базового модуля, обеспечивающего организацию хранилища рыночной и описательной информации по инструментам, расчет и хранение аналитических показателей рыночных инструментов, а также дополнительных модулей, функционирующих на основе базового модуля. Гибкая функциональная архитектура системы позволяет самостоятельно настраивать отдельные функции модулей системы. На рисунке 1 представлена функциональная и технологическая структура «ПРОГНОЗ. Рыночный риск». Рис.1. «ПРОГНОЗ. Рыночный риск». www.prognoz.ru 3 / 12 ПРОГНОЗ. Рыночный риск 3. Функциональные возможности «ПРОГНОЗ. Рыночный риск» состоит из следующих функциональных модулей: базовый модуль; модуль восстановления пропусков в ценовых рядах финансовых инструментов; модуль оценки безрисковых кривых бескупонной доходности; модуль ведения сделок; модуль ведения портфелей; модуль оценки рыночного риска; модуль загрузки данных. 3.1. Базовый модуль Модуль обеспечивает решение следующих задач: просмотр и редактирование описательной информации по финансовым инструментам (возможность ведения пользовательской информации); просмотр, редактирование и расчет платежного календаря финансового инструмента, а также ведение информации об изменениях в графике выплат инструмента (версии календарей); просмотр и редактирование рыночной информации по финансовым инструментам; ведение справочной подсистемы с возможностью хранения истории изменения значений атрибутов (например, справочник эмитентов с историей изменения рейтингов эмитента); формирование выборок финансовых инструментов по заданным условиям (папки-фильтры, папки-декомпозиции); формирование алгоритмов расчета аналитических показателей средствами встроенного макроязыка. Рис. 2. Просмотр ценовой информации по инструменту. www.prognoz.ru 4 / 12 ПРОГНОЗ. Рыночный риск 3.2. Модуль восстановления пропусков в ценовых рядах финансовых инструментов В модуле реализованы следующие методы заполнения пропусков в ценовых рядах финансовых инструментов: заполнение пропущенных значений предыдущими или средними значениями; заполнение пропущенных значений на основе EM-алгоритма. Методологической основой модуля является восстановление (прогнозирование) пропущенных значений в рыночных данных на основе Байесовского подхода с учетом корреляции инструментов, и исторических колебаний. 3.3. Модуль оценки безрисковых кривых бескупонной доходности Модуль обеспечивает решение следующих задач: хранение описательной информации по кривым доходности (возможность ведения пользовательской информации); ведение справочной подсистемы, в том числе справочника сроков с возможностью указания количества дней в определенном сроке; ведение состава кривой доходности (возможность хранения изменений в составе кривой); ведение временной структуры кривой на каждую дату. Рис. 3. Отчеты по кривой доходности. Методологической основой модуля является методика построения безрисковой кривой доходности (стандарт EFFAS-EBC для стран Еврозоны) с помощью синусоидально-экспоненциальных сплайнов. Модуль позволяет получать ежедневную оценку временной структуры бескупонной кривой доходности для стран Еврозоны и России. На основе информации по облигациям эмитентов модуль дает возможным оценивать величину кредитного спрэда эмитента, а также временную структуру кривой доходности эмитента. www.prognoz.ru 5 / 12 ПРОГНОЗ. Рыночный риск 3.4. Модуль ведения сделок Модуль предусматривает возможность просмотра и редактирования информации по сделкам в удобном для пользователя виде, а также ведения базы данных по событиям сделок. Рис. 4. Параметры сделок. 3.5. Модуль ведения портфелей Модуль обеспечивает решение следующих задач: формирование портфелей и позиций на основе сделок; просмотр портфелей и позиций с возможностью ручной корректировки (в том числе с возможностью создания портфелей-бенчмарков); агрегация и декомпозиция портфелей по заданным условиям (портфели-фильтры, портфелидекомпозиции); вычисление аналитических показателей на основе существующих в модуле формул (возможность задания пользовательских формул). Рис. 5. Структура портфеля на дату. www.prognoz.ru 6 / 12 ПРОГНОЗ. Рыночный риск 3.6. Модуль оценки рыночного риска Модуль обеспечивает решение следующих задач: оценка меры рыночного риска VaR в процентах от суммы под риском, в стоимостном выражении с использованием различным методов, в ом числе параметрического, исторического моделирования, метода Монте-Карло, оценки VaR для малоликвидных инструментов; Рис. 6. Оценка рыночного риска на основе VaR. анализ чувствительности величины VaR к изменениям структуры портфеля (Incremental VaR), оценку вклада позиций в общий риск портфеля (Marginal VaR); оценка чувствительности инструментов к изменению рыночных факторов (оценка бетакоэффициентов, оценка коэффициентов чувствительности стоимости облигаций и опционов); оценка ожидаемой стоимости финансовых инструментов с помощью встроенных и настраиваемых пользователем моделей ценообразования, в том числе моделей CAPM, APT; анализ адекватности моделей рыночного риска с помощью процедуры верификации (backtesting) на основе исторических данных; оценка требуемого уровня экономического капитала для покрытия рыночного риска в соответствии с рекомендациями Базельского комитета; стресс-тестирование рыночных рисков в режимах анализа чувствительности и сценарного анализа; www.prognoz.ru 7 / 12 ПРОГНОЗ. Рыночный риск Рис. 7. Стресс-тестирование портфеля. статистический анализ данных с использованием методов корреляционного и регрессионного анализа, в том числе метода наименьших квадратов, методов анализа временных рядов (скользящей средней, авторегрессии, АРПСС), оценки параметров функции распределения; добавление пользователем новых моделей оценки риска и стресс-тестирования (возможность выбора генерации сценариев численными методами); корректировка уравнений и структуры моделей оценки рисков и стресс-тестирования с целью поддержания актуальности и адекватности моделей силами пользователей (без привлечения разработчика). Модуль позволяет формировать отчеты об оценке риска и предоставляет следующие возможности: визуализация исходных данных и результатов анализа с помощью таблиц, графиков и диаграмм; экспорт отчетных форм, таблиц и графиков с сохранением исходного форматирования в продукты MS Office (Excel, Word); поддержка технологии аналитической обработки многомерных данных OLAP (On-Line Analytical Processing). 3.7. Модуль загрузки данных Модуль обеспечивает возможность загрузки в систему рыночной информации (рыночные данные, спецификации финансовых инструментов, платежные календари, информация по эмитентам, история изменения рейтингов эмитентов) из внешних информационных систем. Поддерживаются такие форматы источников данных как: Bloomberg (FTP Data License Server); Reuters (DDE); файлы ММВБ (*.dbf, *.csv, *.xml); файлы РТС (*.xls); файлы информационного агентства CBonds (*.xls); файлы с сайта Банк России (*.dbf). www.prognoz.ru 8 / 12 ПРОГНОЗ. Рыночный риск Система позволяет настраивать импорт данных при помощи сопоставления связей полей (маппинга), выбора списка загружаемых инструментов и атрибутов, а также выбора режимов загрузки данных. Система обеспечивает возможность загрузки данных по одному и тому же инструменту из различных источников данных за счет ведения множества внешних идентификаторов инструмента (ISIN, тиккер, RIC, произвольный ID инструмента во внешней информационной системе и т.д.). Также система обеспечивает возможность настройки правил очистки загруженной информации, в том числе: настройку верификации (проверки) загруженных данных; настройку фильтрации некорректных данных источника (например, фильтрацию загруженных нулей вместо значений котировки); настройка алгоритма расчета показателей на основе правила выбора того или иного источника данных. Система обеспечивает возможность загрузки данных, как в ручном, так и в автоматическом режиме по заданному расписанию, что позволяет полностью автоматизировать процесс загрузки. Рис. 8. Настройка связей полей инструментов с данными внешнего источника. www.prognoz.ru 9 / 12 ПРОГНОЗ. Рыночный риск 4. Опыт компании «Прогноз» Опыт компании «Прогноз» по внедрению решений на базе системы «ПРОГНОЗ. Рыночный риск»: система оценки рыночного риска ВТБ-24 (введена в эксплуатацию в 2004 г.); модуль оценки рыночного риска СУР Внешэкономбанка (введен в эксплуатацию в 2005 г.); система управления рыночными рисками China National Securities Co. (ввод в эксплуатацию в 2007 г.); система расчета ставок FTP «ЮниКредит Банк» (введена в эксплуатацию в 2008 г.); система оценки вероятности банкротства банка-участника системы страхования вкладов на основе рыночной информации о его облигациях АСВ (введена в эксплуатацию в 2009 г.); автоматизированная система анализа котировок фиксинга СРО НФА (введена в эксплуатацию в 2009 г.); система автоматизации управления рыночным риском портфелей финансовых инструментов ОАО «Россельхозбанк» (введена в эксплуатацию в 2010г.); система по управлению рыночными рисками «ПРОГНОЗ. Рыночный риск» ОАО «Башкомснаббанк» (2011г.); система по управлению рыночными рисками «ПРОГНОЗ. Рыночный риск» ЗАО «Промышленный сберегательный банк» (2011г.). www.prognoz.ru 10 / 12 ПРОГНОЗ. Рыночный риск 5. Преимущества «ПРОГНОЗ. Рыночный риск» обладает рядом преимуществ: наличие успешных внедрений системы в крупнейших банках и финансовых организациях (ВТБ24, Внешэкономбанк, Россельхозбанк, АСВ, НФА и др.); возможность тесной интеграции с существующей ИТ-инфраструктурой банка; открытые алгоритмы расчета, возможность расширения функционала без привлечения разработчика; автоматизация загрузки рыночных данных из стандартных end-of-day источников; агрегация данных из нескольких источников, настройка правил приоритетов источников, очистки данных, фильтрации рядов и заполнения пропусков; визуальное представление данных в удобном для просмотра и анализа виде, гибкость функциональных настроек, экспорт отчетов во внешние форматы (MS Office, PDF); комплексная поддержка работы пользователя. www.prognoz.ru 11 / 12 ПРОГНОЗ. Рыночный риск 7. Почему «Прогноз»? «Прогноз» – международная компания, работающая на рынке информационных технологий с 1991 года и занимающая в настоящее время одну из ведущих позиций в области создания систем мониторинга, анализа и прогнозирования процессов в сфере экономики, финансов, производства. Прогнозно-аналитические системы компании обеспечивают повышение эффективности деятельности промышленных предприятий, органов государственной власти федерального и регионального уровней, банков, компаний финансового сектора. Офисы компании «Прогноз» находятся в Перми, Москве, ряде регионов России и за рубежом: в США (Вашингтон), Китае (Пекин), Бельгии (Брюссель), Казахстане (Астана) и Беларуси (Минск). Штат компании – более 1500 сотрудников. Использование фундаментальных научных подходов в сочетании с современными информационными технологиями позволяет создавать программные продукты мирового уровня, удовлетворяющие потребностям широкого круга клиентов. Компанией успешно реализовано более 1500 проектов по всему миру, в том числе для таких заказчиков, как Международный валютный фонд, Всемирный банк, Всемирная организация здравоохранения, Организация экономического сотрудничества и развития, Азиатский банк развития, Африканский банк развития, Coca-Cola, 3M, China Ocean Shipping Company (COSCO), Abu Dhabi Terminals, Государственная электроэнергетическая корпорация КНР, Газпром, Сбербанк, министерства и ведомства разных стран, включая Администрации Президентов России и Казахстана, таможенные службы России и Беларуси, Департамент сельского хозяйства США, Объединенный исследовательский центр при Еврокомиссии. Компания «Прогноз» на протяжении нескольких лет занимает высокие места в рейтингах ИТ-компаний. По данным отчета, подготовленного международной аналитической и консалтинговой компанией IDC, «Прогноз» лидирует на российском рынке услуг по разработке заказного ПО. «Прогноз» является сертифицированным партнером компании Microsoft (Gold Certified Partner), бизнеспартнером компании Oracle уровня Gold, партнером компании IBM. Система менеджмента качества «Прогноза» соответствует требованиям стандарта ISO 9001:2008. Компания имеет сертификат компании SAP AG, удостоверяющий, что программная платформа компании отвечает требованиям интеграции с хранилищем данных SAP NetWeaver Business Warehouse. www.prognoz.ru 12 / 12