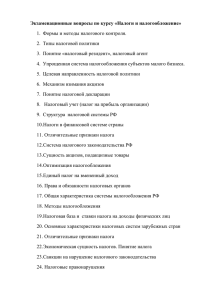

Налог на прибыль организаций: основные проблемы и

реклама