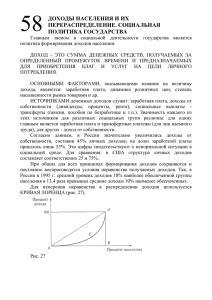

Неофициальный перевод www.tuvari.lv. Действующая

реклама