прогнозирование выручки предприятия

реклама

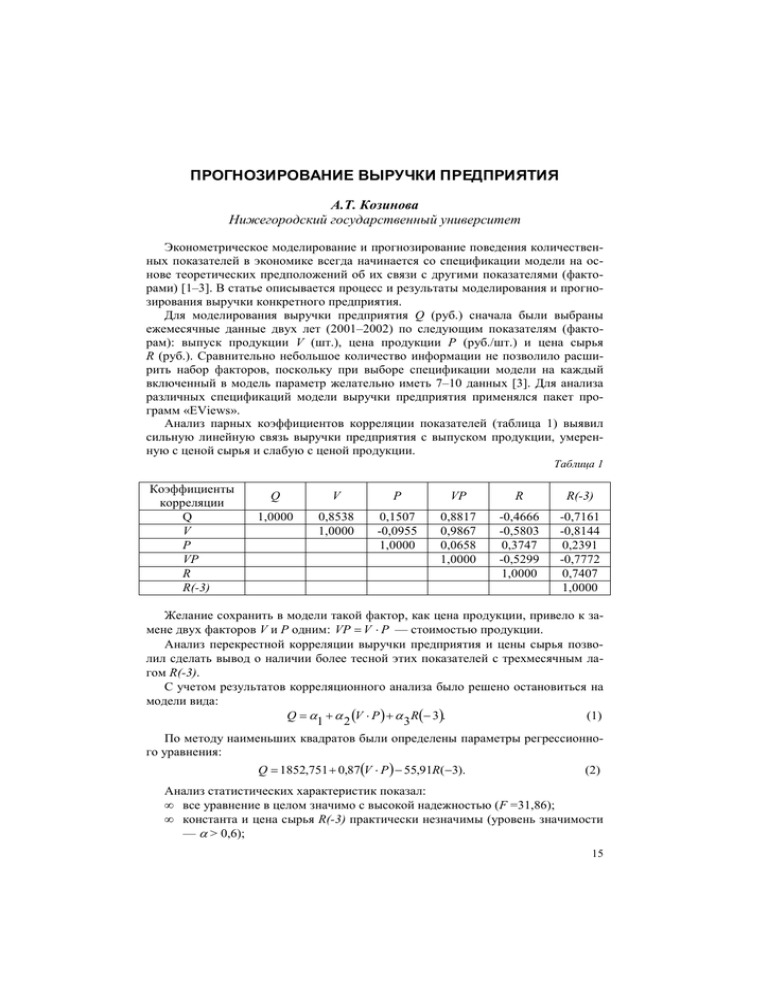

ПРОГНОЗИРОВАНИЕ ВЫРУЧКИ ПРЕДПРИЯТИЯ А.Т. Козинова Нижегородский государственный университет Эконометрическое моделирование и прогнозирование поведения количественных показателей в экономике всегда начинается со спецификации модели на основе теоретических предположений об их связи с другими показателями (факторами) [1–3]. В статье описывается процесс и результаты моделирования и прогнозирования выручки конкретного предприятия. Для моделирования выручки предприятия Q (руб.) сначала были выбраны ежемесячные данные двух лет (2001–2002) по следующим показателям (факторам): выпуск продукции V (шт.), цена продукции P (руб./шт.) и цена сырья R (руб.). Сравнительно небольшое количество информации не позволило расширить набор факторов, поскольку при выборе спецификации модели на каждый включенный в модель параметр желательно иметь 7–10 данных [3]. Для анализа различных спецификаций модели выручки предприятия применялся пакет программ «EViews». Анализ парных коэффициентов корреляции показателей (таблица 1) выявил сильную линейную связь выручки предприятия с выпуском продукции, умеренную с ценой сырья и слабую с ценой продукции. Таблица 1 Коэффициенты корреляции Q V P VP R R(-3) Q V P VP R R(-3) 1,0000 0,8538 1,0000 0,1507 -0,0955 1,0000 0,8817 0,9867 0,0658 1,0000 -0,4666 -0,5803 0,3747 -0,5299 1,0000 -0,7161 -0,8144 0,2391 -0,7772 0,7407 1,0000 Желание сохранить в модели такой фактор, как цена продукции, привело к замене двух факторов V и P одним: VP = V ⋅ P — стоимостью продукции. Анализ перекрестной корреляции выручки предприятия и цены сырья позволил сделать вывод о наличии более тесной этих показателей с трехмесячным лагом R(-3). С учетом результатов корреляционного анализа было решено остановиться на модели вида: Q = α1 + α 2 (V ⋅ P ) + α 3 R(− 3). (1) По методу наименьших квадратов были определены параметры регрессионного уравнения: Q = 1852,751 + 0,87(V ⋅ P ) − 55,91R(−3). (2) Анализ статистических характеристик показал: • все уравнение в целом значимо с высокой надежностью (F =31,86); • константа и цена сырья R(-3) практически незначимы (уровень значимости — α > 0,6); 15 • коэффициент детерминации мал (R2 =0,7798); • нельзя с хорошей надежностью отклонить наличие автокорреляции остаточной компоненты (d =1,69). В модель для улучшения ее качества было решено дополнительно включить скользящие средние MA(q), где q — число скользящих уровней временного ряда. В результате анализа нескольких моделей выручки предприятия была выделена наиболее удачная спецификация: Q = 4943,51 + 0,76(V ⋅ P ) − 172,60 R(−3) − 0,97 MA(3). (3) Анализ статистических характеристик модели (3) показал: • все уравнение в целом значимо с более высокой надежностью (F=71,77); • все параметры оказались значимы с надежностью не менее 0,9997; • коэффициент детерминации увеличился (R2 =0,9268); • с надежностью не менее 0,95 отсутствует автокорреляция остатков (d=1,74). Согласно значениям важнейших статистик модель (3) может и была использована для прогнозов. На рис. 1 представлены результаты 95%-го доверительного и точечного прогноза выручки предприятия (QF), полученного c помощью модели (3), согласно которым фактически наблюдаемые значения выручки предприятия (Q) в период с января по апрель 2003 года попали в доверительную область (SE — стандартная ошибка). Далее для прогнозирования выручки предприятия (Q) на период с мая по октябрь 2003 года были использованы данные с января 2001 года по апрель 2003 года. Анализ парных коэффициентов корреляции экономических показателей (таблица 2), с учетом новых данных за 2003 год, по-прежнему выявил сильную линейную связь выручки предприятия с выпуском продукции, умеренную с ценой сырья (более тесную с ценой сырья с трехмесячным лагом) и слабую с ценой продукции. 10000 8000 6000 Q (факт) QF (прогноз) QF-2*SE QF+2*SE 4000 2000 0 01:01 01:04 01:07 01:10 02:01 02:04 02:07 02:10 03:01 03:04 год: месяц 16 Рис. 1. Сопоставление фактических данных (Q) и прогноза выручки предприятия (QF), полученного по модели (3) Таблица 2 Коэффициенты корреляции Q V P VP R R(-3) Q V P VP R R(-3) 1,0000 0,8172 1,0000 0,1270 -0,1209 1,0000 0,8450 0,9876 0,0346 1,0000 -0,4669 -0,5788 0,3565 -0,5352 1,0000 -0,6555 -0,7812 0,2737 -0,7436 0,7795 1,0000 В модель для улучшения ее качества включались составляющие ARMA(p, q) (р — параметр модели авторегрессии). В результате сравнения нескольких спецификаций выручки предприятия была выделена наиболее удачная: Q = 7772,53 + 0,35(V ⋅ P ) − 201,99 R(−3) + 0,66 AR(1) − 0,97 MA(3). (4) Анализ статистических характеристик модели (4) показал: • все уравнение в целом значимо с высокой надежностью (F = 36,57); • все параметры оказались значимы с надежностью не менее 0,992; • коэффициент детерминации близок к единице (R2 = 0,8850); • с хорошей надежностью отсутствует автокорреляция остатков (d=1,74). Поскольку информация о значениях факторов на период май–октябрь 2003 года отсутствовала, то следовало оценить их с помощью каких-либо методов. Если временной ряд фактора содержит временной тренд и сезонную составляющую, то для прогноза можно использовать, например, методы экспоненциального сглаживания Холта–Винтерса. В случае когда размер сезонных колебаний не меняется со временем, желательно применять метод с аддитивной сезонностью (Halt–Winters–Additive, в тексте пояснений к рисункам результаты помечены кратко HWA), в противном случае — метод с мультипликативной сезонностью (Halt – Winters – Multiplicative, в тексте результаты помечены HWM). Результаты эконометрического прогнозирования факторов на период май– октябрь 2003 года с использованием обоих методов Холта–Винтерса показаны на рис. 2 и 3. 17 9000 8000 7000 6000 V*P V*P V*P 5000 (факт) (прогноз — HWA) (прогноз — HWM) 4000 3000 2000 01:01 01:07 02:01 02:07 03:01 03:07 год : месяц Рис. 2. Фактические данные и прогнозы объема выпуска продукции VP (в рублях), полученные по методам Холта–Винтерса 26 24 R R R 22 (факт) (прогноз —HWA) (прогноз — HWM) 20 18 01:01 01:07 02:01 02:07 03:01 03:07 год: месяц Рис. 3. Фактические данные и прогнозы цены сырья R, полученные по методам Холта–Винтерса Можно отметить, что использование обоих методов Холта–Винтерса (Halt– Winters–Additive, Halt – Winters – Multiplicative) привело к прогнозам, практически одинаковым для цены сырья R и разным для выпуска продукции V ⋅ P (в рублях) на период май – октябрь 2003 года. На рис. 4 представлены результаты 95%-го доверительного и точечного прогноза выручки предприятия (QF) на период с мая по октябрь 2003 года, полученного c помощью модели (4), и прогнозных значений факторов, полученных по 18 методам экспоненциального сглаживания Холта–Винтерса. Следует отметить, что фактическая выручка предприятия, так же как и при использовании модели (3), попала в доверительную область. 9000 8000 7000 Q (факт) QF (HWA) QF (HWM) QF-2*SE (HWM) QF+2*SE (HWM) 6000 5000 4000 3000 2000 01:01 01:07 02:01 02:07 03:01 03:07 год: месяц Рис. 4. Сопоставление фактических данных (Q) и прогноза выручки предприятия (QF), полученного по модели (4) Таблица 3 Q V P VP R Q 1,000000 V 0,905583 1,000000 P -0,445639 -0,575710 1,000000 VP 0,904359 0,986598 -0,442634 1,000000 R 0,204984 0,149034 -0,165445 0,091230 1,000000 Для прогнозирования выручки предприятия (Q) на период с февраля по июнь 2004 года были использованы данные с января 2001 года по январь 2004 года. Анализ парных коэффициентов корреляции экономических показателей, с учетом новых данных (таблица 3), выявил более тесную линейную связь выручки предприятия с ценой продукции, очень сильную с выпуском продукции и, неожиданно, слабую с ценой сырья. 19 Анализируя перекрестную коррелограмму (таблица 4) выручки предприятия и стоимости сырья, можно сделать вывод Период об исчезновении ранее наблюдаемой боЛаг лее тесной линейной связи выручки с ценой сырья с трехмесячным лагом. Это i связано, видимо, с тем, что с июня 2003 0 года появилась новая тенденция — рост 1 цены сырья. 2 Тем не менее, рост цены сырья на дан3 ном этапе, вероятно, не может значитель4 но повлиять на выпуск продукции и вы5 ручку предприятия, поскольку имеется 6 очень слабая линейная связь данных пока7 зателей с ценой сырья. 8 В качестве положительного момента 9 можно отметить усиление влияния на вы10 ручку предприятия такого фактора, как 11 цена продукции. Снижая цену продукции, 12 предприятие реально может увеличить выручку. В результате сравнения нескольких спецификаций выделена наиболее удачная: Таблица 4 С 01.01.01 по 30.04.03 Корреляция Q,R(-i) -0,5457 -0,5473 -0,5581 -0,5675 -0,5112 -0,5368 -0,5178 -0,3585 -0,1868 -0,0725 -0,0021 0,0112 0,1110 С 01.01.01 по 31.01.04 Корреляция Q,R(-i) 0,2050 0,1337 0,0447 -0,0847 -0,2026 -0,3604 -0,4717 -0,4918 -0,4603 -0,4221 -0,3909 -0,3807 -0,3271 выручки предприятия была Q = −2420,45 + 0,97(V ⋅ P ) + 116,80 R (−1) − 0,80 AR (3) + 0,86MA(3). (5) 12000 10000 Q (факт) QF (HWA) QF (HWM) QF-2*SE (HWA) QF+2*SE (HWA) QF-2*SE (HWM) QF+2*SE (HWM) 8000 6000 4000 2000 0 01:01 01:07 02:01 02:07 03:01 03:07 04:01 год: месяц Рис. 5. Фактические данные (Q) и прогноз выручки предприятия (QF), полученный по модели (5) Анализ статистических характеристик модели (5) показал: • все уравнение в целом значимо с высокой надежностью (F=45,55); • все параметры оказались значимы с надежностью не менее 0,97; 20 • коэффициент детерминации близок к единице (R2 =0,8668); • с хорошей надежностью отсутствует автокорреляция остатков (d=1,84). На рис. 5 представлены результаты 95%-го доверительного и точечного прогноза выручки предприятия (QF) на период с февраля по июнь 2004 года, полученного c помощью модели (5), и прогнозных значений факторов, полученных по методам экспоненциального сглаживания Холта–Винтерса. Литература 1. Айвазян С.А. Прикладная статистика. Основы эконометрики. Т. 2. М.: «ЮНИТИ», 2001. 2. Доугерти К. Введение в эконометрику. М.: ИНФРА-М., 2001. 3. Эконометрика / Под ред. чл.-кор. РАН И.И. Елисеевой. М.: Финансы и статистика, 2001. 21