Условия выпуска и использования банковской карты

реклама

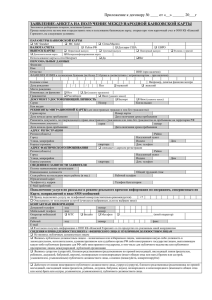

Условия выпуска и использования банковской карты международной платежной системы VISA INTERNATIONAL / MASTERCARD WORLDWIDE 1. Список используемых терминов и сокращений Авторизация – разрешение, предоставляемое Банком для проведения операции с использованием Банковской карты и порождающее обязательство Банка по исполнению представленных документов, составленных с использованием Банковской карты. Анкета - письменный документ по форме Банка, содержащий данные о Клиенте, Держателе дополнительной карты, парамет ры запрашиваемой услуги Банка. Анкета может содержать оферты Банку на получение услуг/заключение договоров. Аутентификация – удостоверение правомочности обращения Клиента в Банк дистанционно для совершения банковских операций и/или получения информации по СКС в порядке, предусмотренном Договором банковского счета. Банк – ОАО «МДМ Банк» (Генеральная лицензия на осуществление банковских операций №323 выдана Банком России 05.12.2012г.) Банковская карта (далее также Карта) – банковская карта международной Платежной системы VISA International / MasterCard Worldwide, являющаяся инструментом безналичных расчетов, предназначенная для совершения Держателем Банковской карты операций за счет денежных средств, находящихся на Специальном карточном счете либо за счет предоставленного кредита при недостаточности или отсутствии собственных средств, в соответствии с законодательством Российской Федерации и договором с Банком, а также обеспечивающая возможность внесения денежных средств через Банкомат на СКС Клиента в Банке. Банковский счет (далее также Счет, Картсчет, СКС) – счет Клиента в рублях или в иностранной валюте, открываемый в Банке на основании Договора об открытии и обслуживании счета с использованием Карты, для осуществления операций, совершаемых с использованием Карты либо ее реквизитов, предусмотренных указанным договором. Банкомат – электронный программно-технический комплекс, предназначенный для совершения без участия банка операций выдачи (функция Cash-out) и приема (функция Cash-in) наличных денежных средств, в том числе с использованием Банковских карт, передачи распоряжений банку о перечислении денежных средств с Банковского счета Клиента, выдачи информации по Счету, а также для составления документов, подтверждающих соответствующие операции. Дата совершения операции – дата получения наличных, оплаты товаров, работ, услуг. Держатель Банковской карты (далее также Держатель) – физическое лицо, использующее Банковскую карту, выпущенную на основании Договора Картсчета. Дистанционное банковское обслуживание – общий термин для технологий получения Клиентом банковских услуг на основании распоряжений, передаваемых Клиентом удаленным способом (без личного присутствия), а также информационных услуг, с использованием компьютерных и телефонных сетей. Договор об открытии и обслуживании счета с использованием банковской карты (далее также Договор, Договор Картсчета, Договор банковского счета) – договор банковского счета, заключенный между Банком и Клиентом, содержащий права, обязанности Сторон и условия открытия и обслуживания Счета с использованием Банковской карты. Договор банковского счета состоит из акцептованного Банком Заявления (оферты), Условий открытия и обслуживания счета с использованием банковской карты международной платежной системы Visa International / MasterCard Worldwide, настоящих Условий выпуска и использования банковской карты международной платежной системы Visa International / MasterCard Worldwide, Тарифов Банка по выпуску и обслуживанию международных банковских карт (для продуктов «Кредит наличными» (данные условия в части продукта «Кредит наличными» распространяются в том числе на продукт «Стандарт»), «Рефинансирование кредитов сторонних банков», «Автокредитование», «Гарантированный кредит» - Тарифном сборнике по продуктам потребительского кредитования ОАО «МДМ Банк»)/ Тарифном сборнике по продуктам автокредитования ОАО «МДМ Банк») (далее - Тарифы), действующих на дату подписания Заявления (оферты) /Тарифов, действующих на дату открытия дополнительного Картсчета (для дополнительных Картсчетов), заявления на открытие дополнительного Картсчета (для дополнительных Картсчетов). Дополнительная карта – Банковская карта, выпущенная Клиенту либо иному лицу, указанному Клиентом в Заявлении (оферте)/заявлении на открытие дополнительного Картсчета/заявлении на выпуск дополнительной карты (Держателю дополнительной карты); временная Банковская карта, выпущенная Клиенту до момента получения им Банковской карты, указанной в Заявлении (оферте). Заявление (оферта) – письменное заявление Клиента об открытии Банковского счета, выдаче Банковской карты, Дополнительной банковской карты (при возможности по продукту и необходимости Клиенту), носит характер оферты на заключение Договора об открытии и обслуживании счета с использованием банковской карты, выпуск Дополнительной карты. Заявление (оферта) может быть включена в Анкету. Идентификация – установление личности Клиента при его обращении в Банк для совершения операций или получения информации по Счету в порядке, предусмотренном законодательством РФ, Договором Банковского счета. Импринтер – механическое устройство, предназначенное для переноса оттиска рельефных реквизитов Банковской карты на документ, составленный на бумажном носителе. Клиент – физическое лицо, заключившее/планирующее заключить с Банком Договор Картсчета. Кодовое слово - секретный код, определяемый Держателем и используемый для Аутентификации Держателя в случае предоставления информации без личного присутствия Держателя (с использованием телефонной связи), при этом ответственность за предоставленную информацию полностью несет Держатель, который обязан хранить Кодовое слово в секрете и обеспечить нераспространение Кодового слова третьим лицам. Контактный центр - круглосуточная служба Банка, позволяющая Клиенту после его успешной Идентификации и Аутентификации получать справочную информацию о банковских услугах и дистанционно проводить банковские операции, а также пользоваться иными услугами. Телефон Контактного центра: 8-800-2003-700 (звонок по России бесплатный) Кредитный договор – договор об установлении Кредитного лимита на Карту, заключенный между Банком и Клиентом, согласно которому Банк, при наличии свободных ресурсов, предоставляет Заемщику денежные средства (кредит), а Заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее в размере и в сроки, предусмотренные Кредитным договором. Кредитный лимит – максимальный размер единовременной задолженности Клиента по кредиту, предоставляемому Клиенту при отсутствии на Счете собственных денежных средств (устанавливается к Счету на основании отдельного заявления Клиента). Одноразовый пароль – случайным образом определенная уникальная последовательность символов, высылаемая Клиенту в виде smsсообщения на НМТ, а для Клиентов, заключивших Договор на территории г. Москвы или Московской области - на номер мобильного телефона, зарегистрированный в рамках Услуги Интернет-банк «МДМ online» для направления Одноразовых sms-паролей. При отсутствии НМТ, а для Клиентов, заключивших Договор на территории г. Москвы или Московской области – при отсутствии номера мобильного телефона, зарегистрированного в рамках Услуги Интернет-банк «МДМ online» для направления Одноразовых sms-паролей, Одноразовый пароль высылается на номер мобильного телефона, зарегистрированный в рамках Услуги SMS-информирование «МДМ info» по Карте, с использованием которой производится операция. Применяется для подтверждения операций оплаты товаров и услуг в сети Интернет с применением технологии безопасности Verified by VISA и MasterCard SecureCode (технология 3D-Secure). Каждый Одноразовый пароль имеет срок действия. Одноразовый пароль может быть использован только один раз. Основной номер мобильного телефона (далее также НМТ) – номер мобильного телефона Клиента (за исключением Клиентов, заключивших Договор на территории г. Москвы или Московской области), указываемый Клиентом в Анкете, предназначенный для направления Клиенту одноразовых паролей, используемых для заверения операций оплаты товаров и услуг в сети Интернет с использованием Банковской карты и применением технологии безопасности Verified by VISA и MasterCard SecureCode (при наличии у Банка технической возможности), при предоставлении иных продуктов Банка, условиями которых предусмотрено обязательное использование одноразовых паролей, а также направления иной информации/уведомлений, связанных с исполнением Договора и/или предоставлением Клиенту иных банковских услуг. В качестве НМТ может быть зарегистрирован только один номер телефона. Для Клиентов, в Анкете которых отсутствует информация об НМТ, Основным номером мобильного телефона является номер мобильного телефона, указанный Клиентом в рамках подключенной Клиенту услуги «МДМ online» (или иной услуги, предусматривающей возможность дистанционно проводить банковские операции, в том числе посредством Интернет) в целях направления одноразовых паролей, а при отсутствии у Клиента подключенного сервиса заверения операций с использованием одноразовых паролей – номер мобильного телефона, указанный Клиентом в качестве НМТ в отдельном заявлении Клиента об установлении НМТ, либо зарегистрированный Клиентом с использованием возможностей дистанционного банковского обслуживания в рамках подключенной Клиенту услуги «МДМ online». Платежная система - юридическое лицо, предоставляющее банкам лицензии на право эмиссии и эквайринга банковских карт, регламентирующее правила взаимодействия и расчетов между участниками платежной системы и осуществляющее контроль за деятельностью участников платежной системы. Подразделение банка - филиал или внутреннее структурное подразделение Банка (дополнительный офис, кредитно-кассовый офис, операционный офис и т.д.), в котором осуществляется обслуживание Клиента в рамках полномочий, предоставленных соответствующему Подразделению Банком. Процессинговый центр – юридическое лицо или его структурное подразделение, обеспечивающее информационное и технологическое взаимодействие между участниками Платежной системы, осуществляющее сбор, обработку и рассылку участникам расчетов информации по операциям с Банковскими картами. Пункт выдачи наличных - место совершения операций по выдаче наличных денежных средств с использованием Банковских карт. Расчетный документ - оформленное в виде документа на бумажном носителе или, в установленных случаях, Электронного документа: - распоряжение плательщика (Клиента) о списании денежных средств со своего счета и их перечислении на счет получателя средств; - распоряжение получателя средств (взыскателя) на списание денежных средств со счета плательщика и перечисление на счет, указанный получателем средств (взыскателем). Срок действия Карты – срок, в течение которого Банковская карта может быть принята к обслуживанию, указывается в формате мм/гг и означает, что карта действительна по 23:59:59 часов последнего дня месяца года (срока окончания), указанного на лицев ой стороне Карты. Тарифы банка - перечень операций и услуг, предоставляемых Банком, с указанием их стоимости. Технология 3D-Secure - применяемый международными Платежными системами стандарт безопасности (технология безопасности Verified by VISA и MasterCard SecureCode, уменьшающая риск финансового мошенничества и предполагающая предварительную аутентификацию Клиента (проверку на принадлежность Карты лицу, совершающему операцию, по ее номеру) до совершения операции по Карте). Торгово-сервисное предприятие - юридические лица, индивидуальные предприниматели, осуществляющие торговую деятельность, которые в соответствии с заключенным с Банком договором о сотрудничестве принимают к оплате Банковские карты от своих клиентов для осуществления ими расчетов за предоставляемые торгово-сервисным предприятием товары, работы и услуги. Транзакция – сделка, совершенная с использованием Карты в Торгово-сервисном предприятии, пункте выдачи наличных денежных средств или Банкомате. Электронный документ - документированная информация, представленная в электронной форме, т.е. в виде, пригодном для восприятия человеком, с использованием электронных вычислительных машин, а также для передачи исключительно с использованием комплекса программных и технических средств, с помощью которых осуществляется формирование, заверение электронной подписью (ЭП), отправка, прием и проверка на подлинность Электронных документов, в соответствии с настоящим Договором. PIN-код – персональный идентификационный номер, персонифицированный пароль доступа к СКС посредством Банковской карты, который является Средством доступа и Ключом Простой ЭП Держателя при осуществлении расчетов с использованием Банковской карты. PIN-код является конфиденциальной информацией Держателя и не известен Банку. 2. Порядок выпуска и обслуживания карт 2.1. Порядок выпуска и использования Карты регулируется действующим законодательством Российской Федерации, правилами международной Платежной системы VISA International / MasterCard Worldwide, существующими банковскими правилами, настоящими Условиями. 2.2. Выпуск Банковской карты, в том числе Дополнительной банковской карты, а также новой банковской карты в случае ее утраты/кражи/повреждения производится на основании письменного заявления Клиента (первоначальный выпуск Карты, в том числе Дополнительной банковской карты, осуществляется на основании Заявления (оферты)/заявления на открытие дополнительного Картсчета/заявления на выпуск дополнительной карты, оформленного в Подразделении Банка, в порядке, установленном Банком). 2.3. Не позднее 10 рабочих дней с даты оформления заявления в соответствии с п. 2.2 настоящих Условий, персонализированная Банковская карта и запечатанный PIN-конверт, в котором находится значение PIN-кода данной Карты, передается Банком Держателю лично, либо его представителю на основании документа, подтверждающего полномочия представителя по месту нахождения Банка (его Подразделения) либо (при наличии на то отдельного согласия Держателя в письменной форме) может быть передана по адресу, указанному Держателем при подаче заявления на выпуск Банковской карты, способом, позволяющим однозначно установить, что Банковская карта была получена Держателем лично либо его представителем, имеющим на это право. Права представителя удостоверяются доверенностью, составленной в письменной форме. Доверенность может быть оформлена нотариально/в форме, приравненной к нотариально удостоверенной, удостоверенной Банком, при этом в ней должно быть четкое указание на право получения Банковской карты и PIN-конверта этой Карты в Банке с указанием фамилии, имени, отчества Держателя, а также проставления подписи на документах, связанных с получением Карты и PIN-конверта. До момента получения Клиентом Карты ему по его заявлению может быть выпушена Дополнительная карта (временная неперсонализированная карта). При этом Клиент с помощью такой Дополнительной карты вправе осуществлять те же операции, что и по Карте. 2.4. При получении Карты Держатель должен убедиться, что PIN-конверт надежно запечатан и не вскрывался ранее. После вскрытия PIN-конверта необходимо запомнить свой PIN-код и хранить его в тайне. 2.5. При получении Карты Держатель проставляет свою подпись на специальной полосе для подписи на оборотной стороне Карты. Карта без подписи на оборотной стороне считается недействительной и к обслуживанию не принимается. Настоящее условие не относится к неперсонализированным Банковским картам. 2.6. Клиент несет ответственность за совершение операций с использованием Банковской карты в соответствии с разделом 3 настоя щих Условий. 2.7. Банковская карта является собственностью Банка. Держатель Банковской карты обязан вернуть Карту в Банк по истечении срока действия Карты, а также в случае прекращения ее использования до истечения срока действия, а также в других случаях по требов анию Банка. 2.8. Перевыпуск Банковской карты на новый срок может осуществляться на прежних условиях и на новых условиях, действующих в Банке на момент перевыпуска. Перевыпуск Банковской карты на новых условиях осуществляется на основании письменного заявления Клиента. Перевыпуск Банковской карты на прежних условиях осуществляется по инициативе Клиента на основании письменного заявления, либо по инициативе Банка с получением предварительного согласия Клиента на такой перевыпуск, в том числе в устной форме, в следующих случаях: - до истечения срока действия Банковской карты остался 1 календарный месяц, - срок действия Банковской карты истек, - по Банковской карте, срок действия которой не истек, отсутствуют операции более 1 года. Порядок перевыпуска и передачи Клиенту Банковской карты аналогичен порядку первичного выпуска и передачи Карты, указанному в п.2.3. – 2.5. настоящих Условий. 2.9. В случае утраты или повреждения Карты, в том числе размагничивания магнитной полосы, новая Карта по желанию Клиента выдается с новым РIN-кодом. 2.10. Банк вправе отказать Клиенту в выпуске/перевыпуске Карты в случаях, предусмотренных законодательством РФ. В случае отказа в выпуске/перевыпуске Карты Банк возвращает Клиенту плату за выпуск (первичное оформление (персонализацию)) или перевыпуск (повторное оформление (персонализацию)) Карты в данном конкретном случае. Возврат осуществляется наличными денежными средствами или путем перечисления средств на счет, указанный Клиентом. 2.11. Для обслуживания Картсчета при заключении Договора Картсчета и в течение срока его действия могут быть выда ны несколько Банковских карт разных Международных Платежных систем, эмитированных Банком, если такой выпуск предусмотрен конкретным продуктом Банка. 2.12. Банк имеет право уничтожить невостребованную Держателем Карту по истечении двух месяцев с момента выпуска/перевыпуска без дополнительного уведомления об этом Держателя. 3. Осуществление операций с использованием банковской карты 3.1. Любые операции с использованием Банковской карты возможны в пределах срока ее действия, указанного на лицевой стороне Карты. Все операции оплаты в сети Интернет с использованием реквизитов Карты осуществляются в пределах установленных Банком лимитов по сумме операций и в зависимости от вида используемого способа создания Электронной подписи. 3.2. Операция с использованием Банковской карты может быть оформлена Торгово-сервисным предприятием как в личном присутствии Держателя при предъявлении им Карты, так и при обращении с заказом товаров, работ, услуг удаленно: по почте, телефону и в сети Интернет. 3.3. Стороны признают, что поручения Держателя на безналичное перечисление и выдачу наличных денежных средств со Счета, составленные в виде Электронных документов, подписанных ЭП, признаются равнозначными таким поручениям, составленным на бумажном носителе и подписанным собственноручной подписью Держателя Карты. При этом Электронная подпись создается путем правильного введения PIN-кода, либо (при условии подключения Клиентом услуг Дистанционного банковского обслуживания) с помощью иного Ключа ЭП, предусмотренного соответствующим Договором Продукта и/или правилами проведения операций в Торгово-сервисных предприятиях в сети Интернет, при совершении операции. На лицо, подписавшее Электронный документ (распоряжение (заявления) списать сумму операции со Счета), указывает номер Карты, который содержится в Электронном документе. На основании распоряжения (заявления) Держателя, подписанного Электронной подписью или собственноручной подписью Держателя (чек/слип/квитанция), Банком составляются и подписываются Расчетные документы, необходимы е для проведения расчетных операций. 3.4. Совершению операции может предшествовать процедура дополнительной аутентификации Клиента, в т.ч. с использованием Технологии 3D-Secure, которая предполагает подтверждение операции Одноразовым паролем. Клиенту обеспечивается возможность обслуживания по операциям в Торгово-сервисных предприятиях в сети Интернет с использованием Технологии 3-D Secure при наличии у Клиента зарегистрированного НМТ или подключенной Услуги СМС информирование «МДМ info» к Карте, в рамках которой у Клиента зарегистрирован номер мобильного телефона, а для Клиентов, заключивших Договор на территории г. Москвы или Московской области - при наличии у Клиента номера мобильного телефона, зарегистрированного в рамках Услуги Интернет-банк «МДМ online» или подключенной Услуги SMS-информирование «МДМ info» к Карте. Клиентам, у которых в рамках Услуги СМС-информирование «МДМ info» подключено более одного телефона, и у которых отсутствует НМТ, а для Клиентов, заключивших Договор на территории г. Москвы или Московской области – не подключена Услуга Интернет-банк «МДМ online», подключение Карты к Технологии 3-D Secure не производится. Изменение номера телефона для направления Одноразовых паролей в рамках Технологии 3 -D Secure осуществляется: - при изменении номера мобильного телефона, зарегистрированного в качестве НМТ; - при изменении номера мобильного телефона, зарегистрированного в рамках Услуги СМС -информирование «МДМ info» по соответствующей Карте, в случае отсутствия у клиента зарегистрированного НМТ; - при первичной регистрации НМТ. Для Клиентов, заключивших Договор на территории г. Москвы или Московской области изменение номера телефона для направления Одноразовых паролей в рамках Технологии 3-D Secure осуществляется: - при изменении номера мобильного телефона, зарегистрированного в рамках Услуги SMS-информирование «МДМ info» по соответствующей Карте, в случае отсутствия у Клиента зарегистрированного номера мобильного телефона Услуги Интернет -банк «МДМ online»; - при подключении Услуги Интернет-банк «МДМ online»; - при изменении номера мобильного телефона, зарегистрированного в рамках Услуги Интернет-банк «МДМ online» При компрометации номера мобильного телефона, на который осуществляется направление Одноразовых паролей, автоматически становится недоступной возможность совершения операций с использованием Технологии 3-D Secure. 3.5. Для осуществления платежа с использованием Карты в Торгово-сервисном предприятии или получения наличных средств в пунктах выдачи наличных денежных средств Держатель передает Карту кассиру. В целях безопасности осуществляемых операций Держателю рекомендуется не упускать Карту из вида и следить за всеми операциями, осуществляемыми кассиром с Картой. Кассир с использованием Карты и специального устройства (электронный терминал, Импринтер) формирует документ – чек/слип/квитанцию. Держатель должен проверить правильность указанных в чеке/слипе/квитанции суммы и валюты операции, даты, номера Карты, подписать чек/слип/квитанцию и получить оригинал чека/слипа/квитанции. Держатель несет ответственность за правильность содержащейся в этих документах информации. Кассир вправе попросить Клиента набрать PIN-код на специальной выносной клавиатуре электронного терминала, и Клиенту рекомендуется подтвердить совершаемую операцию вводом PIN-кода. Кассир в случае возникновения сомнений в принадлежности Карты ее предъявителю может попросить Держателя предъявить документ, удостоверяющий личность. 3.6. Для получения наличных денежных средств в Банкомате Держатель вставляет Карту в Банкомат и самостоятельно формирует операцию по Карте с использованием выносной клавиатуры и информации на экране Банкомата. Подтверждение совершаемой операции осуществляется вводом PIN-кода. 3.7. При осуществлении операции в Банкомате, пункте выдачи наличных или в торгово-сервисном предприятии в случаях, предусмотренных Платежной системой, формируется авторизационный запрос. В результате положительной обработки запроса в Процессинговом центре Банка денежные средства на Карте блокируются. Списание денежных средств со Счета осуществляется только после поступления в Банк Транзакции. Разблокирование денежных средств на Карте осуществляется в момент списания средств со счета при поступлении Транзакции, либо по истечении 30 календарных дней с даты авторизационного запроса в случае непоступлени я Транзакции в Банк. 3.8. Держателю может быть отказано в совершении операции: 3.8.1. в ПВН/в Торгово-сервисном предприятии в случае, если: срок действия Банковской карты, обозначенный на ее лицевой стороне, истек; лицевая сторона Банковской карты и подпись на ее оборотной стороне подвергались видимым изменениям; персональная информация, размещенная на лицевой стороне Банковской карты, не совпадает с информацией, содержащейся в документе, удостоверяющем личность Держателя; не получен код электронной Авторизации (не получено подтверждение о возможности осуществления операции по Банковской карте от Банка или Платежной системы); расчетные операции по Банковской карте заблокированы; Карта внесена в стоп – лист; подпись Держателя на чеке/слипе/квитанции не соответствует подписи на оборотной стороне Карты. 3.8.2. в Банкомате в случае, если: срок действия Банковской карты, обозначенный на ее лицевой стороне, истек; не получен код электронной Авторизации (не получено подтверждение о возможности осуществления операции по Банковской карте от Банка или Платежной системы); расчетные операции по Банковской карте заблокированы. 3.9. Банк не несет ответственности, если валютные ограничения страны пребывания Держателя, а также установленные там лимиты выдачи наличных средств через Банкоматы не совпадают с аналогичными нормами в России и затрагивают интересы Держателя. 3.10. В случае если операция по Карте сформирована, и Держатель желает ее отменить, он обязан убедиться в том, что сотрудник торгово-сервисного предприятия сформировал обратную операцию по зачислению суммы на Карту и передал Держателю чек/слип/квитанцию с указанием суммы возврата и подписью представителя Торгово-сервисного предприятия. 3.11. Клиент должен сохранять все документы (чеки/слипы/квитанции) по операциям с Картой в течение года с момента ее аннулирования или окончания срока действия и предоставлять их Банку по требованию для урегулирования спорных вопросов. 3.12. Банк информирует Клиента об операциях, совершенных с использованием Карты/Дополнительной карты ежемесячно, до 5 -го рабочего дня месяца, путем предоставления Клиенту уведомления о совершенных операциях в виде выписок по СКС на бумажных носителях в месте нахождения Банка. В выписках отражается информация обо всех операциях по СКС, совершенных с использованием Карты/Дополнительной карты, подлежащих оплате или оплаченных за прошедший месяц. Обязанность по уведомлению Клиента об операциях, совершенных с использованием Карты/Дополнительной карты, считается исполненной Банком в момент, когда сформированная Банком выписка по СКС должна быть получена Клиентом в соответствии с условиями настоящего пункта, независимо от факта явки Клиента в подразделение Банка в целях получения подготовленной Банком выписки по СКС. При наличии у Клиента подключенной системы Дистанционного банковского обслуживания на основании отдельно заключенного с Банком договора уведомление Клиента об операциях, совершенных по СКС с использованием Карты/Дополнительной карты, осуществляется Банком путем размещения информации о совершенных операциях в системе Дистанционного банковского обслуживания. Обязанность по предоставлению информации при наличии подключенной системы Дистанционного банковского обслуживания считается исполненной Банком, а уведомление Банка о каждой операции, совершенной по СКС с использованием Карты/Дополнительной карты, считается полученным Клиентом при размещении в Системе информации об операции, совершенной по СКС. В случае наличия подключенной услуги «SMS-информирование «МДМ info» уведомление Клиента об операциях, совершенных по СКС с использованием Карта/Дополнительной карты осуществляется путем направления SMS – сообщения о совершенной операции на номер телефона сотовой связи, указанный Клиентом в целях в целях предоставления услуги «SMS-информирование «МДМ info». При этом, обязанность Банка по направлению уведомления Банка при подключенной услуге «SMS-информирование «МДМ info» считается исполненной Банком при направлении SMS – сообщения о совершенной операции с использованием Карты/Дополнительной карты на номер мобильного телефона, соответственно с указанного момента уведомление Банка о совершенной операции Клиентом с использованием Карты считается полученным Клиентом. 3.13. Банк обязан по запросу Клиента предоставлять документы и информацию, которые связаны с использованием Карты. 3.14. Банк рассматривает заявления Клиента, в том числе при возникновении споров, связанных с использованием Карты/Дополнительной карты, а также предоставляет Клиенту возможность получать информацию о результатах рассмотрения заявлений, в том числе в письменной форме по требованию Клиента, в срок не более 30 (Тридцати) дней со дня получения таких заявлений, а также не более 60 (Шестидесяти) дней со дня получения заявлений в случае использования Карты для осуществления трансграничного перевода денежных средств. 3.15. Банк не несет ответственности в случае: 3.15.1.неполучения Клиентом в подразделении Банка сформированных Банком выписок по СКС на бумажном носителе в установленные в п. 3.12 настоящих Условий сроки как по зависящим, так и по независящим от Клиента обстоятельствам. 3.15.2. неосуществления Клиентом проверки сведений о совершенных с использованием Карты/Дополнительной карты операциях в системе Дистанционного банковского обслуживания как по зависящим, так и по независящим от Клиента обстоятельствам; 3.15.3. неполучения Клиентом SMS-сообщения о совершенной операции с использованием Карты/Дополнительной карты в рамках услуги «SMS-информирование «МДМ info» по независящим от Банка обстоятельствам. Риск убытков, которые могут возникнуть у Клиента в результате неявки Клиента в подразделение Банка с целью получения выписок по СКС/неознакомления с информацией в системе Дистанционного банковского обслуживания/неполучения SMS -сообщения Клиент принимает на себя. 4. Обращение с картой 4.1. Держатель не должен передавать Карту, либо ее реквизиты третьим лицам, за исключением случаев передачи Карты сотрудникам Торгово-сервисных предприятий и пунктов выдачи наличных денежных средств, а также случаев передачи реквизитов Карты при оформлении заказов удаленно: по почте, телефону и в сети Интернет. Использование Карты третьим лицом рассматривается Банком как грубое нарушение настоящих Условий и может повлечь за собой расторжение Договора Банковского счета по инициативе Банка. 4.2. Держатель обязан держать в секрете свой PIN-код. 4.3. Запрещается сообщать кому-либо номер своей Карты, кроме случаев использования Карты для оплаты (заказа или резервирования) товаров и услуг. Держатель самостоятельно определяет надежность торговой точки для предоставления информации по Карте. 4.4. Держатель обязан соблюдать правила хранения и использования Карты: 4.4.1. оберегать Карту от теплового, электромагнитного или механического воздействия: 4.4.2. не оставлять Карту вблизи источников открытого огня; 4.4.3. не класть Карту около бытовых или иных приборов, излучение которых может исказить нанесенную на магнитную полосу Карты информацию; 4.4.4. не подвергать Карту длительному воздействию прямых солнечных лучей; 4.4.5. не класть на Карту тяжелые предметы, избегать перегибов, царапин, намокания, длительного воздействия сильных магнитных полей; 4.4.6. не подвергать Карту резкому изменению температур; 4.4.7. не записывать PIN-код на Карте, не хранить его вместе с Картой или в другом месте, которое может быть легко доступно посторонним лицам; 4.4.8. не сообщать PIN-код третьим лицам, в том числе сотрудникам Банка, правоохранительным органам, контрагентам по сделке (Торгово-сервисное предприятие); 4.4.9. записать номер Карты, а также телефонные номера Банка и всегда иметь эту информацию при себе; 4.4.10. обращаться с Картой так же, как и с наличными: не оставлять Карту в автомобиле или в гостиничном номере; 4.4.11. не забывать взять Карту после Транзакции, убедиться, что возвращенная Карта принадлежит Держателю, внимательно проверять верность суммы, указанной на платежном чеке; 4.4.12. обращать внимание на месторасположение Банкоматов, избегать использования Банкоматов в плохо освещенных и пустынных местах, если клавиатура Банкомата выглядит неестественно выпуклой или на кардридере находится выпуклый предмет, на Банкомате прикреплены посторонние предметы или провода; 4.4.13. использовать Банкоматы Банка или Банкоматы других надежных банков; 4.4.14. не допускать сторонних наблюдателей при снятии наличных из Банкомата, а также не прибегать к помощи посторонних лиц; 4.4.15. при расчете в Торгово-сервисном предприятии по Карте пристально наблюдать за действиями кассира, особенно если требуется ввести PIN-код для расчета; 4.4.16. при покупке через каталог не сообщать номер Карты по почте на открытке, не запечатанной в конверт; 4.4.17. не использовать Карту, которая была объявлена украденной или потерявшейся; 4.4.18. хранить копии платежных чеков и сверять их с Выписками по Счету. 5. Блокирование расчетных операций по карте 5.1. Держатель обязан предпринимать все возможные меры для предотвращения утраты, кражи или незаконного использования Карты, а также в случае утраты или кражи Карты, обнаружения ее использования без согласия Держателя немедленно, но не позднее дня, следующего за днем получения от Банка уведомления, предусмотренного п. 3.12 настоящих Условий, обратиться в Подразделение Банка или в Контактный центр, сообщить о факте утраты или кражи Карты и осуществить блокировку Карты. Сообщение Клиента в Контактный центр Банка по телефону должно содержать номер Карты (16 цифр, размещенных на лицевой стороне Карты), фамилию, имя, отчество Держателя, реквизиты документа, удостоверяющего личность, Кодовое слово, срок действия Карты. Блокировка Банком Карты производится в дату обращения Держателя в Подразделение Банка или в Контактный центр Банка по телефону; 5.2. Банк прекращает или приостанавливает использование Карты/Дополнительной карты по факту получения уведомления, предусмотренного п. 5.1 настоящих Условий. 5.3. Для исключения возможности осуществления любых операций по Картам VISA Classic/Gold или MasterCard Standard/Gold и обеспечения защиты денежных средств Клиента в случае утраты или кражи Карты, Клиенту рекомендуется заявить о намерении внести Карту в стоп-лист. 5.4. Банк вправе приостановить или прекратить действие Карты, заблокировав Карту, занеся ее в стоп-лист, изъять Карту: - в случае нарушения Клиентом, Держателем условий Договора Картсчета, дополнительных соглашений и приложений к нему, Тарифов; - в случае установления неплатежеспособности Клиента (в том числе, не продлевать срок действия Карты при недостаточности на Счете средств, необходимых для оплаты годового обслуживания); - в случае недостаточности или отсутствия на Счете Клиента средств, необходимых для завершения расчетов по допущенн ым к проведению и совершенным операциям, в сумме, превышающей 500 USD/эквивалент в рублях по курсу Банка России на дату совершения Клиентом указанных операций; - с целью предотвращения возможного несанкционированного использования Карты. При этом все расходы Банка по прекращению действия, изъятию или постановке Карты в стоп -лист подлежат оплате за счет Клиента. Дополнительно к п.5.1. – 5.4. для расчетной карты Visa/MasterCard с установленным кредитным лимитом применяются п.5.5.-5.7. 5.5. Банк вправе приостановить использование Карты с объявлением ее недействительной и направить Клиенту требование погасить всю задолженность перед Банком в течение 30 календарных дней с момента отправления требования Банка, если Клиент не погасил Задолженность перед Банком в размере и в порядке, установленных Кредитным договором, в течение 90 дней подряд; 5.6. Банк вправе приостановить или прекратить использование Карты с объявлением ее недействительной в случае неоднократного невыполнения Клиентом обязательств, возникших в связи с использованием Кредитного лимита. 5.7. Прекратить использование Карты с объявлением ее недействительной без возможности последующего возобновления в случае неисполнения Клиентом обязательств перед Банком по погашению всей задолженности по Кредитному договору в полном объеме в течение 30 (Тридцати) календарных дней с момента отправления требования Банка в соответствии с п. 5.5. настоящих Условий. 5.8. Держатель основной Банковской карты вправе установить и в последующем снять запрет на совершение опера ций оплаты товаров и услуг в сети Интернет с использованием как основной Карты, так и Дополнительной карты, обратившись с соответствующим заявлением в Подразделение Банка или Контакт-центр Банка. Право на установление запрета на совершение операций оплаты товаров и услуг в сети Интернет с использованием дополнительной Карты представлено также Держателю Дополнительной карты. 6. Аннулирование карты Карта может быть аннулирована: Клиентом на основании письменного заявления на аннулирование Карты. В этом случае Карта считается аннулированной по истечении 45 календарных дней после подачи указанного заявления. Банком по истечении 45 календарных дней после окончания Срока действия Карты при условии, что Карта не перевыпускалась, и у Банка отсутствуют претензии к Клиенту. 7. Дополнительные сервисы Для получения услуг и сервисов Платежных систем Держателю необходимо связаться со службой клиентской поддержки по телефону 8-10-800-110-1011 либо 8-10-8666540164 (телефоны указаны для звонков из России, кроме Москвы и Санкт-Петербурга) для VISA; +1636-722-7111 для MasterCard либо в Банк по телефону Контактного центра. 7.1. Для Держателей карт VISA Classic, VISA Gold, VISA Platinum, VISA Infinite, MasterCard Gold: Услуга комфорт-сервиса. Для получения услуги Держателю необходимо обратиться в компания SOS-International по телефону 8-800-200-8006. Компания предоставляет услуги: медицинские и юридические консультации; информации о расписании транспорта и стыковочных рейсов; бронирование номеров в гостиницах; информацию о ресторанах и бронирование мест; информацию о культурных и спортивных событиях в регионе; устный и письменный перевод документов; бизнес услуги; курьерскую доставку; информацию для путешествий. Дополнительно на территории Москвы и Санкт-Петербурга доступны услуги: приобретение и доставка товаров/услуг; эвакуация либо ремонт автомобиля; организация поздравительных мероприятий и торжеств и т.д. С полным перечнем услуг можно ознакомиться на сайте SOS-International www.internationalsos.ru либо по телефону. Услуга является платной и тарифицируется SOS-International. 7.2. Для Держателей карт VISA Classic/Gold/Platinum/Infinite и MasterCard Standard/Gold: Экстренная выдача наличных. В случае невозможности воспользоваться картой, клиент имеет возможность получить наличные денежные средства по месту пребывания в экстренном порядке. Услуга предоставляется Платежной системой при содействии Банка. Для получения услуги Держателю необходимо обратиться в Банк. Услуга является платной и тарифицируется Банком. Экстренная замена утерянной/украденной Карты. В случае невозможности воспользоваться картой, клиент имеет возможность получить новую Карту по месту пребывания в экстренном порядке. Услуга предоставляется Платежной системой при содействии Банка. Полученная таким способом карта дает клиенту возможность совершения только безналичных платежей без применения пин -кода. Услуга является платной и тарифицируется Банком. 7.3. Для Держателей карт VISA Gold, VISA Platinum, VISA Infinite: Услуга консьерж-сервиса (Ten UK). Для помощи в организации комфортного отдыха, деловых встреч, покупок, развлечений, медицинских и юридических консультаций, удобного перемещения по миру владельцев карт VISA Infinite создана услуга консьерж-сервиса. Для получения услуги клиент самостоятельно связывается с VISC по телефону +44 20 7479 35 26 и пользуется данной услугой. Предоставление данной услуги не связано с работой сотрудников Банка за исключением списания комиссии с Банка, отраженной в ежемесячном биллинг е Банку. Услуга является платной и тарифицируется Платежной системой.