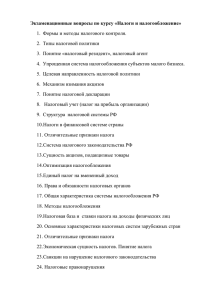

УНИВЕРСИТЕТ КАЙНАР Кафедра Экономических дисциплин и ИС КОНСПЕКТ ЛЕКЦИЙ

реклама